哔哩哔哩(BILI.US)18Q3点评:用户增势不减 短期费用支出上涨,延后扭亏时点

本文来自微信公众号“杨仁文研究笔记”,作者为杨仁文,文章观点不代表智通财经观点。原标题《哔哩哔哩(BILI.O)18Q3深度点评:用户增势不改,业务边界扩展,增值和广告带动业绩增长,短期费用支出上涨延后扭亏时点》。

事件:

18Q3营收10.79亿元(YoY+48%,QoQ+5%),超出业绩指引上限4%;经营亏损259.020百万元;归母净亏损为244.939百万元。

点评:

1. MAU达9,270万,付费渗透率继续提升,与腾讯达成战略合作,将互换动漫版权和联运游戏。18Q3 MAU达9,270万(YoY+25%,QoQ+9%),公司预计2020年达到1.3-1.4亿。10月与腾讯达成战略合作,未来可互换动漫版权,共同投资动漫产业和内容,并联运游戏。公司继续大力投资番剧和纪录片,7月番剧版权50部,其中2部播放量超过1亿。

2. 营收结构持续多元化,手游收入环比下滑, 19Q1开启《FGO》新篇章预期收入回升,直播和增值业务及广告收入占比稳定提升;上线哔哩哔哩漫画App,增持洛天依母公司股份,收购猫耳FM,向二次元产业其他领域拓展。18Q3公司收入结构更加均衡,手游收入7.44亿元,占比69.0%,收入仍主要来自《FGO》和《碧蓝航线》,游戏活动和新玩法推动手游收入同比增长;18Q2、Q3《FGO》iOS游戏流水现环比下滑,预计19Q1《FGO》更新后游戏收入将收获新增长;直播和增值业务收入1.69亿元,占比15.7%,增值服务付费渗透率2.8%,跟行业可比公司比较仍处较低水平;广告收入1.37亿元,占比12.7%,广告加载率、广告主数量和算法改进提升空间较大。

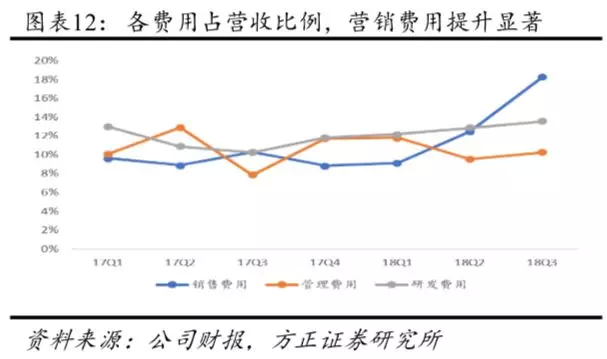

3. 内容投入加大,营销拉新持续扩大,亏损扩大,利润率短期内承压,预计公司扭亏延后。18Q3公司亏损同环比扩大,受收入分成和内容成本投入增加影响,毛利率下滑,公司保持着对内容的投入,版权内容的支出也快速上涨,除了版权的直接采买,公司还对上游进行投资;流量获取成本持续走高,营销投入显著加大,环比保持50%上的投入增长。公司继续加强内容安全技术建设,内容审核相关支出贡献管理费用的增长。利润率短期内受收入增长放缓,及支出增加影响承受压力。

4. 盈利预测与估值。我们预计公司2018-2020营收为4,103/6,225/8,925百万元,经调整净利润为-332/146/809百万元,经调整摊薄EPS-1.19/0.42/2.44元,对应当前P/S为7.1/4.7/3.3X。维持“推荐”评级。

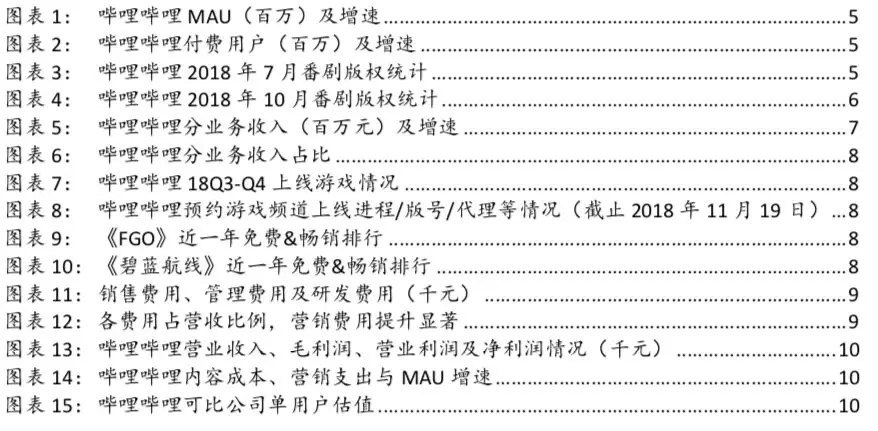

图表目录

事件:

1 GAAP数据:18Q3营收10.79亿元,同比增加48%,环比增加5%,超出业绩指引上限4%;经营亏损259.020百万元,同比扩大54.26百万元,环比扩大32.64百万元;净亏损为70.31百万元,同比扩大227.125百万元,环比扩大152.102百万元;归母净亏损为244.939百万元,同比扩大161.976百万元,环比扩大173.575百万元;每股摊薄亏损由17Q3的1.20元收窄至0.88元。

2 Non-GAAP数据:除去股权激励费用及无形资产摊销费用,18 Q3调整后净亏损由17Q3的2.9百万元扩大至202.7百万元;调整后每股摊薄亏损由17Q3的1.03元收窄至0.72元。

3 分业务收入:

18Q3营业收入10.79亿元(YoY+48%,QoQ+5%);手游收入7.44亿元(YoY+24%,QoQ-6%),占比69.0%(YoY-13pct,QoQ-8pct);直播和增值业务收入1.69亿元(YoY+245%,QoQ+77%),占比15.7%(YoY+9.8pct,QoQ+4.2pct);广告收入1.37亿元(YoY+179%,QoQ+43%),占比12.7%(YoY+6.0pct,QoQ+3.4pct);其他收入2,800万元(YoY+34%,QoQ+34%),占比2.6%(YoY-2.3pct,QoQ+0.6pct)。

4 其他财务数据:

毛利率:18Q3毛利润194.63百万(YoY+11%,QoQ-22%),毛利率18%(YoY-6pct,QoQ-6pct)。

营业利润和净利率:18Q3公司营业亏损为259百万元,净亏损为246百万元,归母净亏损245百万;Non-GAAP净亏损为203百万元,Non-GAAP归母净亏损202百万元。

成本费用:总营运费用4.54亿元(YoY+120%,QoQ+27%),其中营销费用1.97亿元(YoY+163%,QoQ+54%),占收入比18.2%(YoY+8.0pct,QoQ+5.8pct);管理费用1.11亿元(YoY+93%,QoQ+13%),占收入比10.3%(YoY+2.4pct,QoQ+0.7pct);研发费用1.46亿元(YoY+96%,QoQ+11%),占收入比13.6%(YoY+3.3pct,QoQ+0.7pct)。

现金及现金流: 18Q3现金、现金等价物及定期存款为28.7亿元, 2017年底余额为7.648亿元,环比减少7.3亿元。

5 运营情况:

月活跃用户达9,270万(YoY+25%,QoQ+9%),付费用户数350万(YoY+199%,QoQ+18%),手游付费用户数90万(YoY+21%,QoQ+13%);正式会员数4,200万(YoY+45%,QoQ+11%);

PUGV内容仍占据平台整体视频播放量的89%,用户日均使用时长达85分钟(QoQ+13.3%),日均视频播放量达4.5亿次(YoY+120%),月均互动数11亿次(YoY+305%)。

6 收入指引:公司预计2018Q4营收10.4-10.8亿元,同比增长42%至47%,环比下降4%至持平。

点评:

1 MAU达9,270万,付费渗透率继续提升,与腾讯达成战略合作,将互换动漫版权和联运游戏

18Q3哔哩哔哩MAU达9,270万(YoY+25%,QoQ+9%),公司预计2019年MAU达到1.1-1.2亿,2020年达到1.3-1.4亿。移动端MAU为8,000万,占比达86.3%,反映了用户对哔哩哔哩App的使用粘性。在用户画像方面,随着平台用户规模的扩大,用户画像将更加接近国家人口分布。2018年平台平均年龄21岁,新增用户平均年龄19.8岁,接近互联网用户平均年龄,且新增用户较以往更加向低线城市渗透。

18Q3付费用户数350万(YoY+199%,QoQ+18%);手游付费用户数90万(YoY+21%,QoQ+13%);正式会员数4,200万(YoY+45%,QoQ+11%)。公司从Q1开始尝试内容付费会员,目前付费会用增长快速且健康,付费会员是付费用户的重要组成部分,绝大部分付费会员由现有会员自动续费和免费会员转化而来,平台内容对于会员长期付费具吸引力。公司本季度付费渗透率为3.8%,同比提升显著,达2.3pct,环比提升0.3pct,公司付费渗透率保持上升。与其他公司进行比较,18Q3 直播平台YY移动端付费渗透率为9.1%,游戏直播虎牙移动端付费渗透率为8.5%,18Q2社交平台陌陌的VAS付费渗透率为4.4%,而在线流媒体爱奇艺的付费渗透率为14.5%,均高于B站当前的付费渗透水平。随着平台内容质量与广度的提升,付费渗透仍有上涨空间。公司大会员占MAU比例保持稳定,维持45%。

用户活跃度和付费用户的增长依赖稳定的PUGV生态、内容的丰富度以及公司与外部渠道达成的一些合作协议。10月3日,腾讯宣布向哔哩哔哩进行共3.176亿美元现金的投资,以每股12.67美元的价格认购哔哩哔哩新发行普通股,增持股份至约12%。10月25日,哔哩哔哩与腾讯在动漫和游戏层面达成了战略合作:1)动漫方面,互相交换现有的动漫版权,未来可以共同采购版权、共同投资动漫产业。两家公司在行业中都是非常重要的平台,此次战略合作能够丰富哔哩哔哩的内容数量,并有效减少内容成本支出;2)游戏方面,哔哩哔哩可以联运腾讯发行的游戏,获得更多游戏内容和更丰富的游戏品类。在电竞赛事方面,9月7日哔哩哔哩宣布运营代表杭州的电竞战队,参加《守望先锋联赛》2019赛季。

用户参与度方面,PUGV内容仍占据平台整体视频播放量的89%,与上季度持平,娱乐、生活、游戏、动画及科技仍然是Q3视频观看量前五的品类;用户日均使用时长达85分钟(QoQ+13.3%),日均视频播放量达4.5亿次(YoY+120%,QoQ+42%),月均互动数11亿次(YoY+305%,QoQ+71%)。公司将继续提升平台内容质量和用户体验,巩固其国内头部年轻世代娱乐平台的地位。

除了PUGV内容,公司持续引进优质PGC内容,特别是动漫番剧和纪录片。18年7月全平台引入的番剧中,哔哩哔哩共拥有50部番剧的版权,除去4部仅限港澳台的番剧后,其中16部为会员专享,4部为会员抢先看,且哔哩哔哩共有28部番剧的独播权,仍然是番剧采购的头部平台。截止11月19日,《工作细胞》《OVERLORD III》两部头部番剧分别获得了1.3亿和1.2亿次播放。在10月番剧版权方面,哔哩哔哩共有38部番剧的版权,除去6部仅限港澳台番剧后,其中4部为会员专享,19部为会员抢先看,独播番剧21部。10月番中《刀剑神域Alicization》等5部番剧追番人数(网页或App页面的“追番”选项,类似于订阅)超过100万。哔哩哔哩1月/4月/7月/10月番剧版权数量分别为35/55/50/38部,其中涉及“会员专享(开通大会员才可看)”“会员抢先看(会员可提前一周看,节目完结后通常转为会员专享)”“付费观看(充值B币或开通大会员)”等会员权益的分别有8/19/20/23部,占比分别为23%/35%/40%/61%,B站大会员和内容付费用户的权益在持续提升,以培养用户付费习惯,提升用户付费意愿。

在纪录片方面, 9月25日哔哩哔哩宣布和Discovery达成深度合作,并在哔哩哔哩开通“Bilibili x Discovery”冠名频道。2018年底前,Discovery将为哔哩哔哩独家提供包括145部纪录片和200小时的独家内容。二者还将合作制作更多内容,为年轻人提供符合他们的文化和口味的内容。10月24日,哔哩哔哩上线了实验性纪录片《历史那些事》,站内评分达9.7,豆瓣评分7.6,截止11月20日总播放量达585万。11月4日,哔哩哔哩还推出了首档自制综艺《故事王StoryMan2》,由B站联合青豆结冰、笑果文化共同出品,豆瓣评分7.4,目前正片单集播放量均破百万。

2 营收结构持续多元化,手游收入环比下滑,19Q1开启《FGO》新篇章预期收入回升,直播和增值业务及广告收入占比稳定提升;上线哔哩哔哩漫画App,增持洛天依母公司股份,收购猫耳FM,向二次元产业其他领域拓展

18Q3营业收入10.79亿元(YoY+48%,QoQ+5%),其中手游收入7.44亿元(YoY+24%,QoQ-6%),占比69.0%(YoY-13pct,QoQ-8pct);直播和增值业务收入1.69亿元(YoY+245%,QoQ+77%),占比15.7%(YoY+10pct,QoQ+4pct);广告收入1.37亿元(YoY+179%,QoQ+43%),占比12.7%(YoY+6pct,QoQ+3pct);其他收入2,800万元(YoY+34%,QoQ+34%),占比2.6%(YoY-2pct,QoQ+1pct)。公司营收结构进一步多元化和均衡化,手游收入占比同环比均显著下降,直播和增值业务及广告业务收入占比稳定提升。公司预计18Q4营业收入将达到10.4-10.8亿元,YoY+42%~75%。

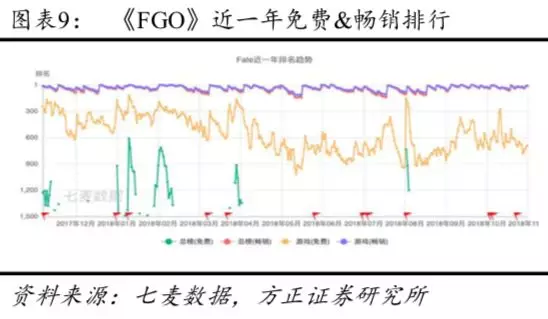

Q3手游收入仍然主要来自《Fate/Grand Order》和《碧蓝航线》两款游戏,8月《Fate/Grand Order》三周年、9月《碧蓝航线》周年庆等活动,以及新副本、限定角色礼装等新玩法推动了手游收入的同比增长,但环比有所下滑。根据Sensor Tower和AppAnnie数据,10月《FGO》国服流水为1.16亿元,11月20日《FGO》国服游戏畅销榜排名第9,截至目前Q4总体畅销榜排名较高,维持在10位左右。《FGO》iOS流水在Q2和Q3均环比出现了30%和60%的下滑,尽管公司预计19Q1 《FGO》更新新篇章后,手游收入会迎来新的增长,但按照流水走势,我们预计游戏收入难以回到前期峰值。AppAnnie显示,《碧蓝航线》的周年庆等活动推动其创下了角色扮演游戏畅销榜的历史最高排名,达到了第8位,11月20日《碧蓝航线》游戏畅销榜排名170。

18Q3公司上线了7款新手游,其中《东离剑游纪之生死一剑》和《方舟指令》为独家代理,但七麦数据显示其畅销榜排名都在较短时间内掉出TOP200。11月哔哩哔哩还新上线了两款独代游戏,手游《时之歌》(仅iOS版本)和Steam平台TRPG类型游戏《寄居隅怪奇事件》,后者售价48元,目前已获得437篇测评,其中395篇特别好评,占比达90.4%。截止11月20日,哔哩哔哩的游戏预约频道中共有35款未上线游戏(手游+端游,包括11月25日将全平台上线的《时之歌》),其中6款已获得版号,只有《时之歌》为哔哩哔哩独代,其中哔哩哔哩还独家代理了《音灵INVAXION》和《漫展模拟器》两款Steam平台游戏,不需要通过版号审批。版号停发是全行业面临的暂时性问题,公司已有4款游戏通过前置审批,7款游戏接近完成前置审批,版号审批开放后可以立即上线。在游戏账号管理方面,公司始终按照国家规定实行账号实名制和设置防沉迷系统,未来还将上线家长监控系统进一步减少未成年人沉迷游戏的情况。B站14岁以下用户占比远低于10%,这一年龄段在手游付费用户中占比更低,保护未成年人健康游戏的措施对公司业务不会产生较大冲击。

18Q3公司广告业务增长良好,体现在1)Q3效果广告收入比例进一步提升至超过40%,公司的信息流广告变现能力增强;2)品牌广告不断挖掘新的广告形式,包括综艺冠名、原生广告、基于平台特有内容等进行广告售卖等,目前TOP5品牌广告主行业为餐饮、通信、游戏、电子和美妆产品;3)Q3广告主数量达到664个,同比增长超过1500%。未来广告收入增长将由以下贡献:1)广告主数量的继续增加;2)广告推荐算法的持续改进;3)效果类广告目前的加载率5%,还有提升空间。中国广告市场行业集中度提升,阿里巴巴、百度、腾讯、头条以及微博的广告收入占比由2017年70%提升至81%,同时受宏观经济影响,广告主削减营销预算,我们认为B站广告营收增长面临竞争压力。同时今年观测到B站DAU/MAU有下滑趋势,对于效果广告而言,活跃度下降并非好的信号,但平台用户时长仍在增长以及视频观看量的提升将抵消这一负面影响。

18Q3公司直播和增值业务收入增长势头不减,主要受直播付费用户和大会员数量的增长驱动。用户对内容的付费主要是动画片和纪录片两个品类,未来公司会持续加强这些内容的创作,围绕用户属性和公司优势领域展开投资。9月哔哩哔哩收购了日本公司Fun-Media部分股权,其旗下拥有Feel、ZEXCS和Assez Finaud Fabric三家著名动画工作室,Fun-Media可为B站提供新的番剧、OVA和电影等内容,助推B站的付费内容平台升级。根据直播观察数据,哔哩哔哩近30天开播数75.6万,直播观看总人气6.4亿,日均活跃主播数1.7万,其中游戏类直播占比99.89%,仍然是最受欢迎的直播品类。扣除手游付费用户的付费用户数本季为260万,渗透率为2.8%,ARPPU为65元。

此外,哔哩哔哩还在积极探索新的业务及变现方式。9月21日哔哩哔哩宣布增持洛天依所属母公司Zenith股份,成为其控股股东,加上哔哩哔哩与日本公司GREE达成战略合作关系,哔哩哔哩将进一步推进虚拟偶像业务。11月12日哔哩哔哩漫画App在各大应用商店上线,收录了《航海王》《银魂》《精灵宝可梦》等多部日本老牌漫画,国漫方面独家首发了夏达的《步天歌》,以及由游戏联动改编的漫画《崩坏3》等。漫画App的盈利模式主要通过VIP章节付费的形式,用户可以通过充值漫币或购买漫读券的方式观看付费章节。哔哩哔哩账号与漫画App通用,哔哩哔哩用户及大会员可以获得不同数量的漫读券。11月初,哔哩哔哩还以10亿元的价格全资收购了二次元音频社区猫耳FM。公司向二次元行业漫画、音频等多种内容领域拓展,内容布局进一步完善,为公司未来新增变现提供了新的可能。

3 内容投入加大,营销拉新持续扩大,亏损扩大,利润率短期内承压,预计公司扭亏延后

3.1 成本费用

Q3公司营业成本为8.84亿元(YoY+60%,QoQ+14%),其中收入分成为主要部分,Q3为4.42亿元,同比增长64%,收入分成主要包含对于游戏开发、渠道、支付渠道,以及对于UP主和主播的收入分成。占收入成本比50%,占比环比略微下滑,占营收比例41%,环比持平。其他占成本比例较重的项目为内容成本,本季度占营收比例提升至14%,主要包含版权内容的摊销;以及服务器和带宽成本,占营收比例为15%。

总营运费用4.54亿元(YoY+120%,QoQ+27%),占收入比例为42.0%,同比提升13.7pct,环比提升7.2pct,主要源于营销费用的增长。其中营销费用1.97亿元(YoY+163%,QoQ+54%),占收入比18.2%(YoY+8.0pct,QoQ+5.8pct),主要由于Q3是展会推广旺季,在Bilibili World、ChinaJoy以及CCG等展会上公司都进行了品牌推广,同时公司在渠道推广上也加大投入,MAU现快速增长;管理费用1.11亿元(YoY+93%,QoQ+13%),占收入比10.3%(YoY+2.4pct,QoQ+0.7pct);研发费用1.46亿元(YoY+96%,QoQ+11%),占收入比13.6%(YoY+3.3pct,QoQ+0.7pct),管理费用和研发费用占比环比相对稳定,研发费用的增加主要由于对研发人员的持续投入。管理层透露,公司继续加强内容安全技术建设,包括对新增内容的审核以及已有内容的进一步过滤,内容审核员工占今年新增员工数超过一半,同时哔哩哔哩也在上海之外建有两处审核中心。内容审核相关支出贡献了管理费用的增长,预计短期公司也将在这方面有持续投入。

3.2 利润率及其他财务指标

18Q3毛利润194.63百万(YoY+11%,QoQ-22%),毛利率18%(YoY-6pct,QoQ-6pct)。由于公司加大对内容的投入和建设,版权内容的摊销以及PUGV内容的相关分成均快速提升,收入成本增速快于收入增长,带动毛利率的下滑。同时由于收入结构仍在变动中,高毛利的游戏收入占比下降,毛利率也受此影响而下滑。

由于核心游戏流水环比出现下滑,同时版号停发对新游上线产生影响,主要营收来源游戏业务收入环比现下滑,由于一些支出的相对刚性,经营杠杆在收入增长减速的负效应显现,费用占收入比例提升,经营亏损扩大。Q3公司营业亏损为259百万元,同环比均有所扩大,主要是收入成本和营业费用的快速增长;净亏损为246百万元,归母净亏损245百万,同环比均现亏损扩大。

Non-GAAP净亏损为203百万元,Non-GAAP归母净亏损202百万元。预计公司未来利润率将持续承压,一方面流量获取成本持续走高,近两个季度公司营销投入显著加大,环比保持着50%上的投入增长,新增MAU的边际营销费用也在持续增加;同时公司保持着对内容的投入,版权内容的支出也快速上涨,除了版权的直接采买,公司还对上游进行了投资,建立了与Zenith、Fun-Media以及Discovery Channel的合作,除了渠道方面的直接拉新,内容投入是公司获取流量的重要来源,公司在内容方面布局的投入环比也快于MAU的增长。公司也加大了对于内容创作者的扶持,本年Q1公司上线了UP主激励计划,我们预计公司将持续提升对于UP主的激励,毛利将进一步承压。

18Q3现金、现金等价物及定期存款总额为28.7亿元,2017年底余额为7.648亿元,环比减少7.3亿元,主要包含公司在运营资本上的投入,以及Q3发生的相关投资,如增加对Zenith和Fun-Media的股权收购。

4 盈利预测和估值

根据2018年11月20日市值,各可比公司的单用户估值排序如下,其中Bilibili单用户估值为49美元。

我们预计公司2018-2020营收为4,103/6,225/8,925百万元,经调整净利润为-332/146/809百万元,经调整摊薄EPS-1.19/0.42/2.44元,对应当前P/S为7.1/4.7/3.3X。维持“推荐”评级。

5 风险提示

活跃用户增速放缓风险、付费用户渗透率下滑风险、稳定优质内容生产风险、视听节目改编风险、UP主活跃度下滑风险、互联网信息分布政策变更风险、内容监管风险、游戏版号获取风险、收入增长不及预期风险、业务成本增加风险、市场竞争风险、互联网行业估值调整风险、外交关系变化导致的内容审核风险、汇率风险等。(编辑:张佩暄)

扫码下载智通APP

扫码下载智通APP