新股前瞻︱冲刺汽车金融第一股,东正汽车金融能否获得“锦鲤”加持?

今年以来,只要与金融沾点边的新股,不管是美股还是港股,都无法获得资本市场的喜爱,但是并不妨碍金融股上市的热情。

智通财经APP了解到,就在上海银保监局筹备组批准上海东正汽车金融(以下简称东正金融)赴港上市申请10天后,东正金融向港交所提交上市申请,联席保荐人为中金公司、瑞信。

汽车金融业务,为正通汽车旗下业务增速最快、毛利率最高的业务,其融资成本及违约风险为资本市场最为关注的两个指标。因此,随着该业务战略的推进,东正金融急需拓宽多元化的融资渠道,降低融资成本。

上半年业绩未达预期

目前全国有25家汽车金融公司获得银保监会的许可及监管,东正金融是唯一一家具有经销商背景的汽车金融公司,目前正通汽车及东风汽车分别持股95%、5%。

主要业务包括零售贷款业务,即为终端客户提供零售贷款及其他融资服务以购买汽车;另一主要业务为向经销商提供贷款业务,以促成其向汽车制造商购买汽车。

截止 2018 年上半年,正通汽车于全国各地共拥有 138 家经销店,覆盖全国 16 个省份及近 40 余个城市。因此,拥有独特经销商背景及覆盖全球的经销网络,是东正金融成立不到四年业绩飞速发展的主要原因。

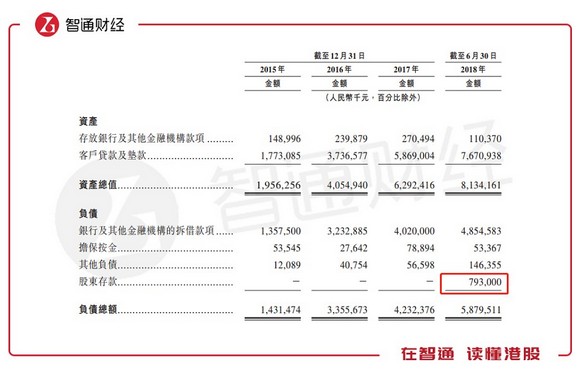

财报显示,2018年上半年,东正金融总资产达 81.34 亿元人民币(单位下同),实现营业收入3.83亿元、净利润2.24亿元,分别同比增长80%、64%,毛利约 3 亿元,毛利率达 63.8%,不良贷款率仅为0.24%。

但是,今年上半年的业绩并未达到管理层预期,半年报发布之后,正通汽车管理层将东正金融利润指引由8 亿元下修至6 亿元,并将2018 年放贷规模目标由200 亿元下调至 150 亿元。

急需补充资本金

从毛利率来看,今年上半年东正金融上半年毛利率由去年同期的72.3%同比下降了8.5个百分点,主要由于2018年以来信贷收紧,资金成本提高。

如东正金融2015、2016、2017年、以及2018年上半年的计息负债平均成本分4.56%、5.08%、5.45%及5.76%。然而,汽车金融方面,为了迎合消费者的喜好及市场需求的转变,对公司是否能不断改善现有产品及服务提出了相当高的要求。

除了融资成本提高,智通财经APP注意到,招股书显示,截至2018年6月底,东正金融的负债端多出了一笔7.9亿元的股东存款。这也反映了东正金融此前主要依靠银行拆解款项,过于单一的融资模式并不利于其业务的运营。

如东正金融支付的零售贷款一般具有1-5年期限,但是银行拆解款项一般为一年到期。因此充足的流动资金是决定东正金融业务能否持续扩张最重要筹码。

财报显示,截止2018年上半年,东正汽车金融的核心一级资本充足率、资本充足率分别高达32.45%和33.59%,均远高于监管要求。

但是,从该公司2017年、及今年上半年经营现金流分别为-10.6亿、-1.58亿的情况来看,随着其资产规模及业绩快速增长,无疑对中长期资金提出了急切需求。

而独立上市后的东正金融将有望降低汽车金融业务融资成本,进一步改善金融业务利差。

双重考验:汽车金融竞争加剧+新车销售趋势下行

目前,中国零售汽车金融市场主要由商业银行、汽车金融公司、融资租赁公司及互联网金融公司等四类主要市场参与者群体组成。根据灼识咨询报告,截至2017年,汽车金融公司占零售汽车金融市场约57%市场份额,而商业银行则占约38%市场份额。

从行业角度来看,目前中国汽车金融渗透率仅为 40%, 未来发展空间广阔。但是行业竞争之大,不可忽略,目前很多的互联网金融公司都瞄准了汽车金融这块大蛋糕。

据悉,目前BAJT布局汽车金融,都要注重避免一线城市“拥堵”,觅三四线城市“通途”,足以表明这个行业的竞争激烈。

其实,当价格厮杀激烈导致新车销售利润不断下滑,很多互联网巨头很早就瞄准了汽车金融市场。如2015年3月份,阿里与上汽集团全资子公司上海汽车集团投资管理有限公司各出资约5亿元人民币,设立总额约10亿元人民币的互联网汽车基金。2015年7月份,阿里汽车事业部宣布联手蚂蚁小贷和众多汽车厂商推出“车秒贷”,消费者只需用手机在线上提交申请,半小时之内即可获知贷款授信额度,网购信用额度最高可达20万元。

此外,腾讯从2013年联合君联资本等投资B2B汽车电商平台优信拍,到2015年9月份,腾讯联合易车网等共同投资C2B平台天天拍车,至此,腾讯完成了在新车电商及二手车电商C2B、C2C、B2B主要细分领域的完整布局。

从乘用车销售趋势来看,目前整个乘用车下行趋势未有改观。智通财经APP了解到,据乘联会10月份数据显示,8个主流豪华品牌零售销量同比增速为6.3%,较9月的13%增速出现放缓,这表明乘用车市场终端销量压力已逐渐扩大至豪华车市场。

招股书亦有提到,倘若与东正汽车金融合作的经销商经营表现显著恶化,东正的业务将受到很大影响。而正通汽车作为国内专注中高端豪车品牌的前十大经销商集团,其2018年第三季度业绩不及市场预期,旗下主要品牌的新车销售毛利率在第三季度出现下跌,如宝马下跌至4%,奥迪下跌至2%等,已遭大行纷纷下调目标价。

从该公司分业务数据来看,也体现东正汽车业务增长面临一定压力。如其经销商贷款业务2017年底产生的利息收入为4090万,而截至今年上半年,该业务利息收入仅1809万元。

当然,作为冲击汽车金融第一股,东正金融有其自身优势,如拥有经销商背景,令其在为不同汽车品牌提供贷款产品及服务方面有更大的灵活性,但是鉴于目前整个汽车行业都处于一个下行趋势,再加上汽车金融市场竞争压力空前,上市后的东正金融能否快速抢占市场,扩大规模是托起估值的主要看点。

扫码下载智通APP

扫码下载智通APP