利率:美联储变奏曲与市场的豪赌

本文来自兴业研究,作者:苏畅 张仁俊,原题《市场豪赌联储变奏—联储观察第36期》。

摘要

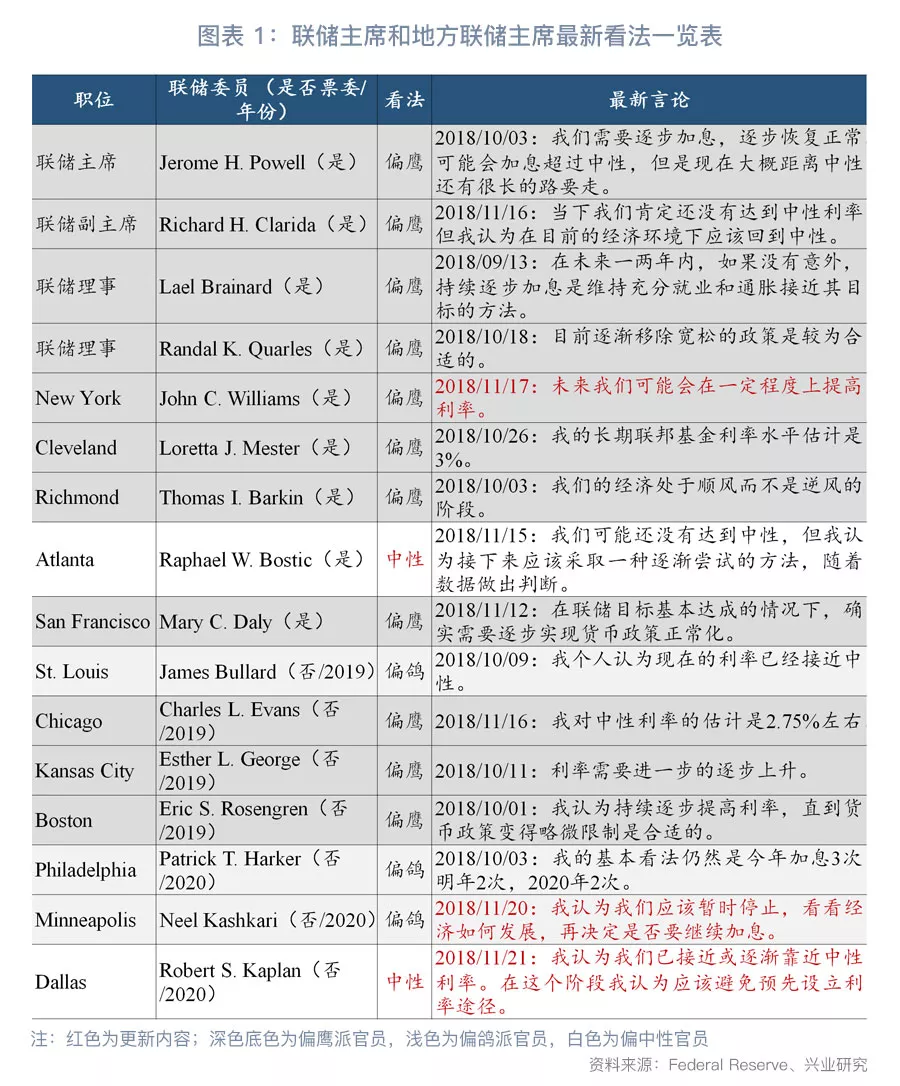

纽约联储Williams表示未来需要在一定程度上提升利率,但联储没有预设的利率途径。明尼阿波利斯Kashkari维持一贯的鸽派态度,而达拉斯联Kaplan从偏鹰派转为偏中性的态度。

10月初以来市场对2019年利率途径预期出现大幅下调,美国经济基本面景气应该并未明显偏离预期,市场的变化只是反映市场对部分联储委员发言的心理反应,短期内这种反映可能已经过度。

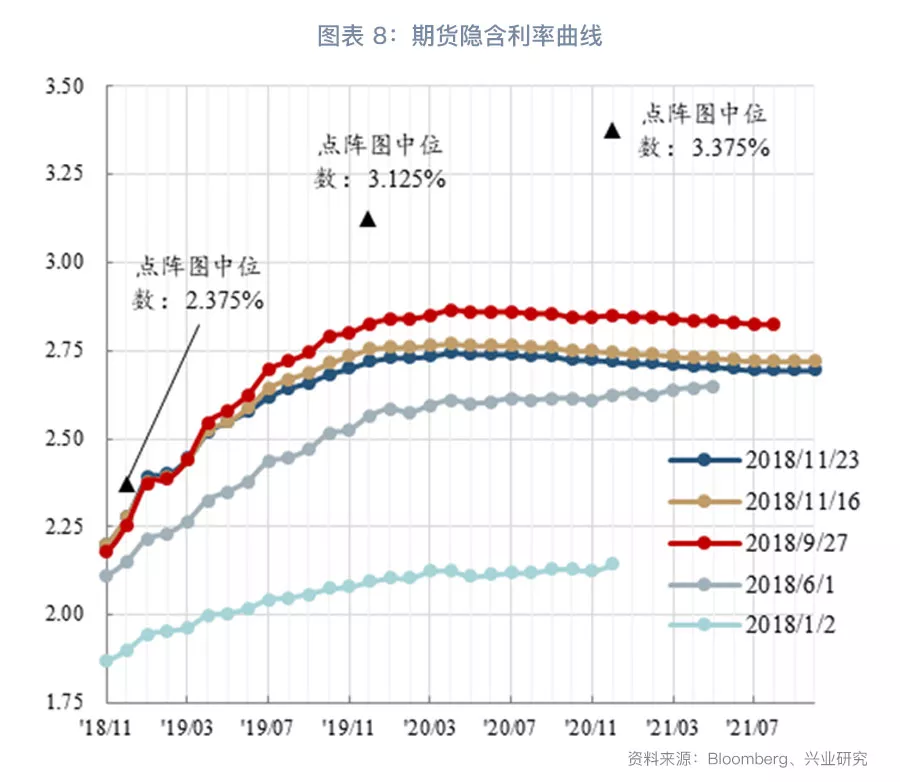

若12月联储点阵图没有出现明显鸽派态度,那市场应会再度上调2019年的加息途径。反之,目前市场仅预期明年加息2次左右,要再度下调明年预期加息次数的空间应该不大。

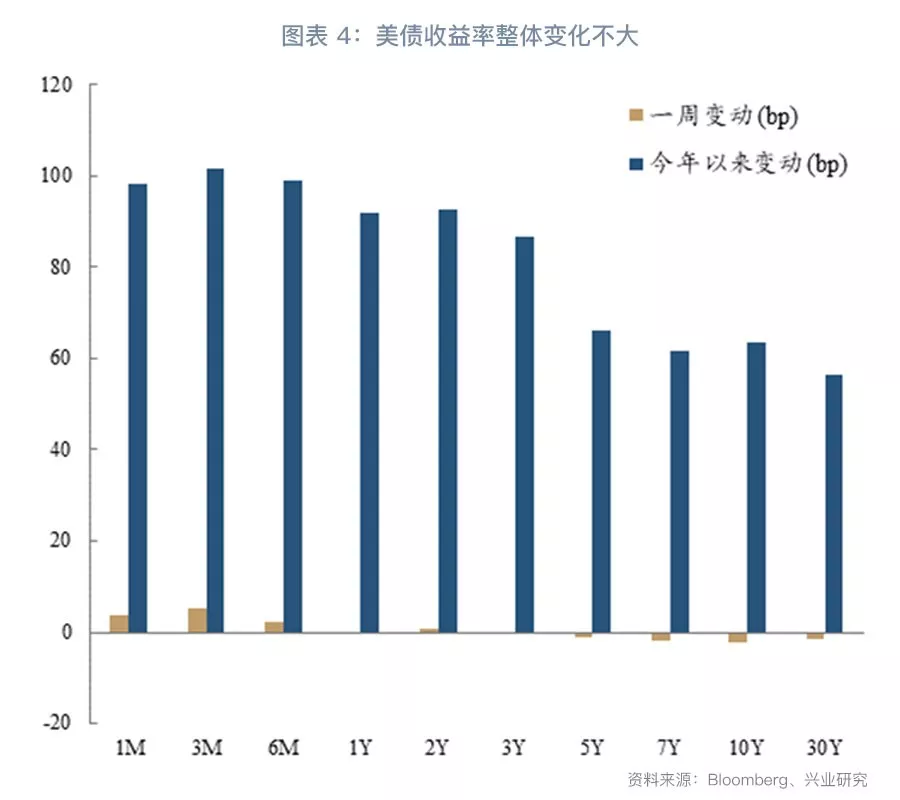

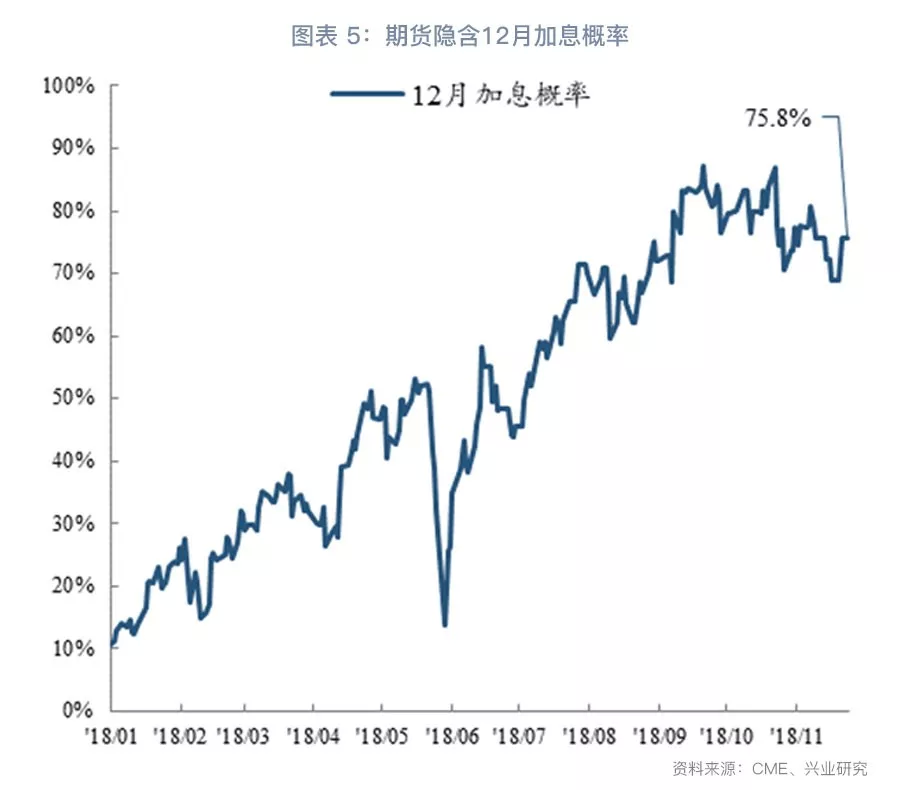

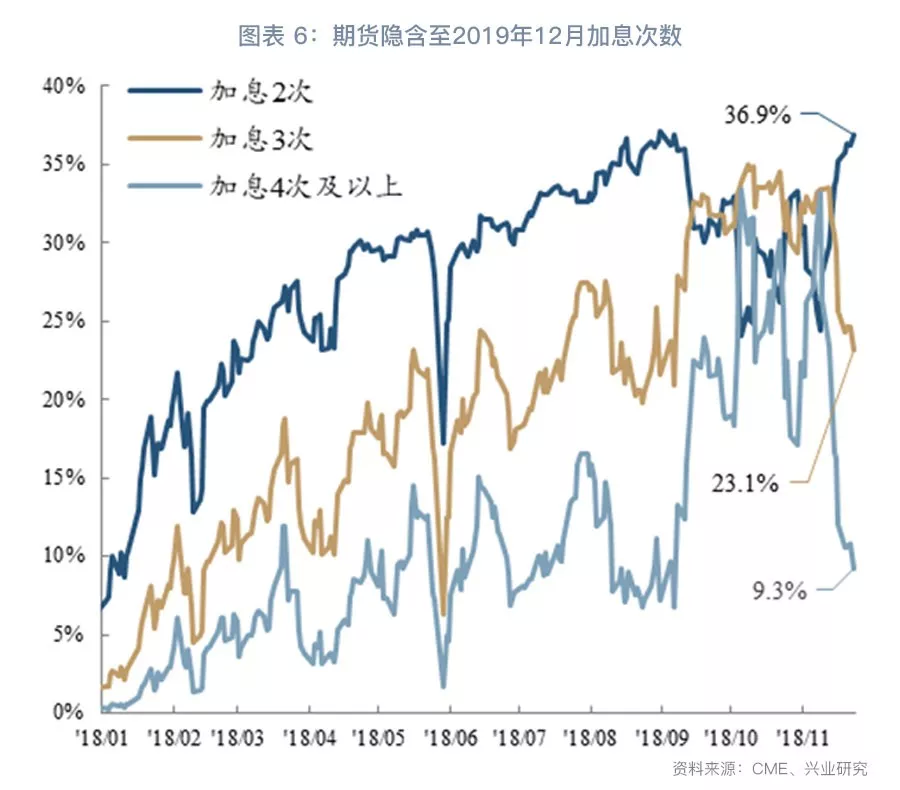

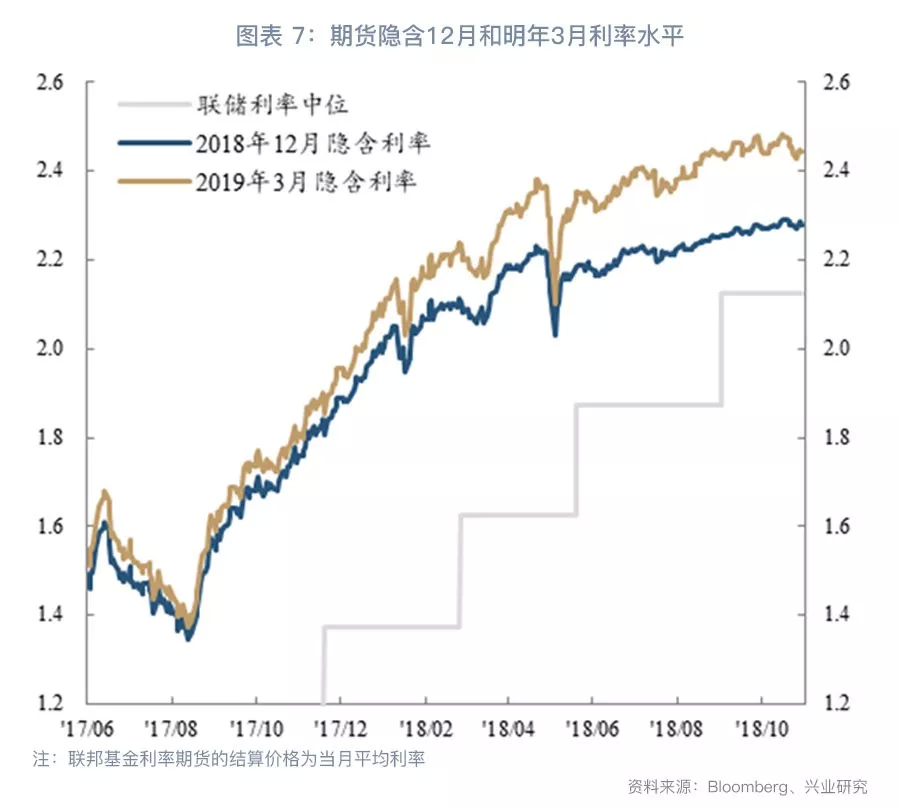

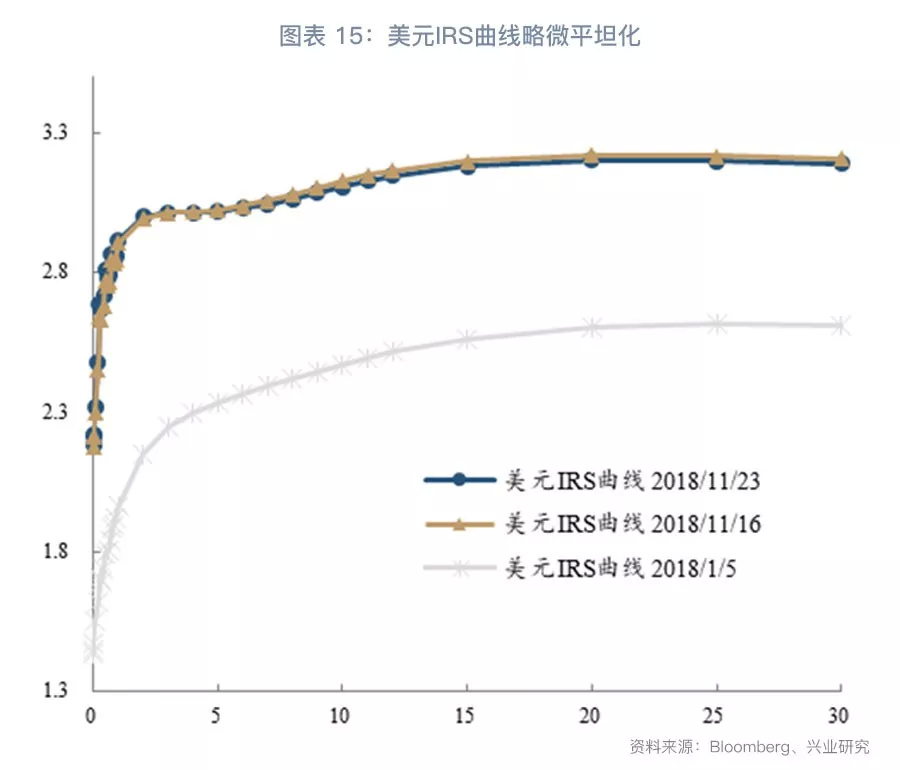

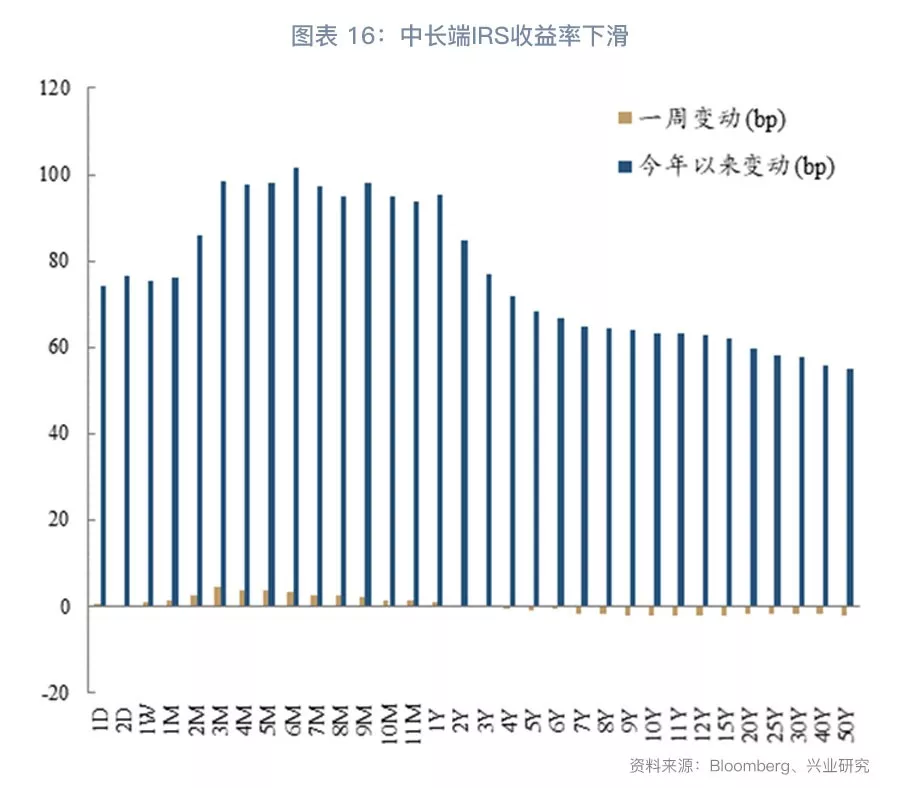

美债收益率曲线略微平坦化,但整体变化不大。联邦基金期货隐含的12月加息概率为75.8%,但市场对加息次数的判断在过去2周下降较多,从现在至2019年末加息2次的概率提升至36.9%,3次的概率为23.1%,加息4次及以上的概率为9.3%。

市场豪赌联储变奏

上周3位联储官员发表公开谈话,其中纽约联储主席Williams表示未来需要在一定程度上(somewhat)提升利率,但联储没有预设的利率途径。明尼阿波利斯联储主席Kashkari维持一贯的鸽派态度,而达拉斯联储主席Kaplan从偏鹰派转为偏中性的态度,认为未来需要根据数据做出最好的货币政策判断。

10月初以来市场对2019年利率途径预期出现大幅下调,美国经济基本面景气应该并未明显偏离预期,市场的变化只是反映市场对部分联储委员发言的心理反应,短期内这种反映可能已经过度。大部分官员依旧认为利率还没有回到中性,而中性利率是目前联储的短期目标。另一方面,联储官员公开谈话中鲜少谈及股市和风险资产波动,依旧聚焦在实体经济数据表现良好的基础上;同时,2019年的投票委员仍以偏鹰派为主。综合来看,下周三鲍威尔的公开发言、下周四公布的联储11月例会的会议纪要,以及12月联储例会点阵图将会是2019年货币政策的重要观察指标。

若是12月联储点阵图没有出现明显鸽派态度,那联邦基金期货市场应该会再度上调对2019年的加息预期。目前市场仅预期明年加息2次左右,即使联储展现鸽派态度,要再度下调明年预期加息次数的空间应该不大。

由于美国当前货币政策逐渐靠近中性水平,观点“偏中性”的联储委员当前包括亚特兰大联储主席Bostic和达拉斯联储主席Kaplan。

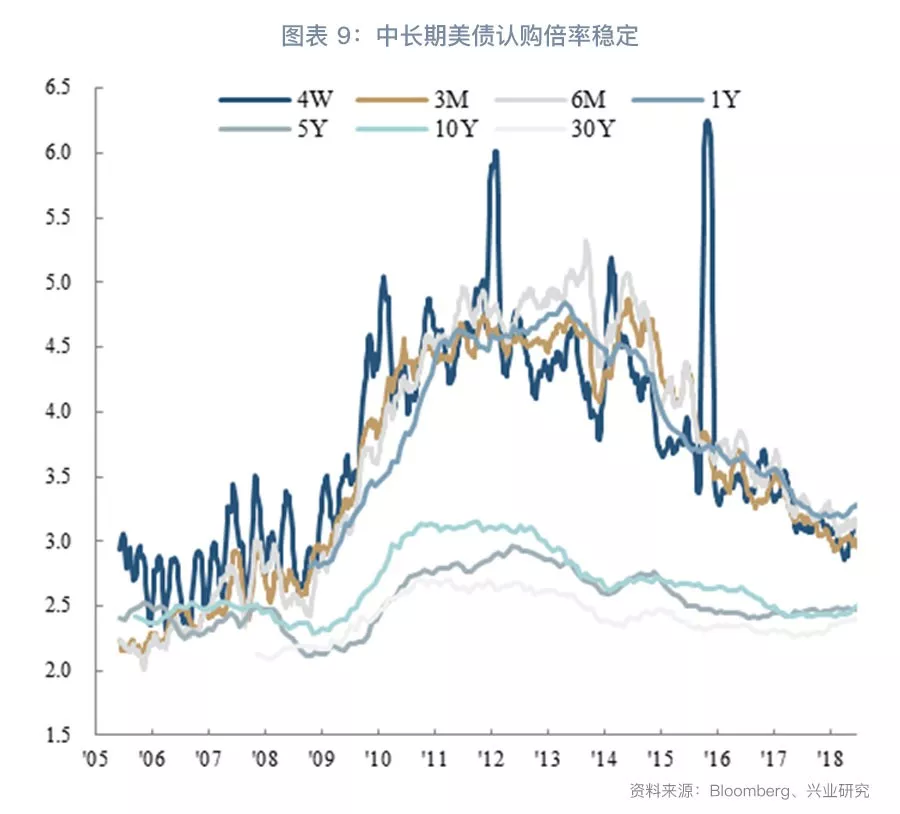

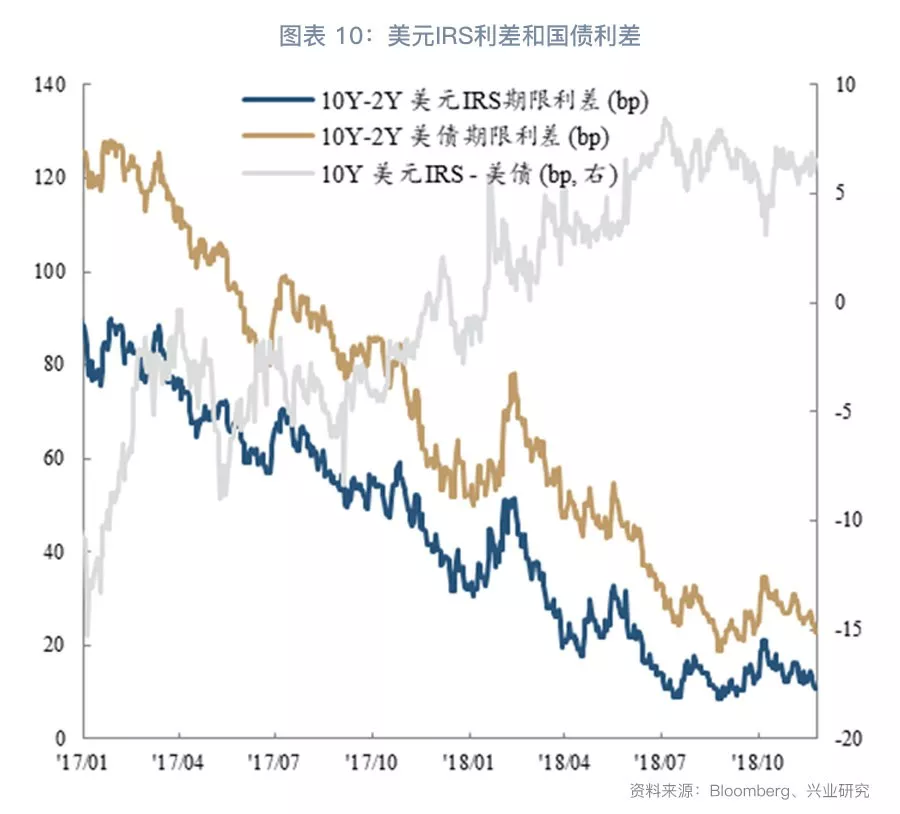

美债收益率曲线平坦

美债收益率曲线略微平坦化,其中3M期活跃国债收益率上升5bp,10年期活跃国债收益率下降2bp,整体来说变化不大。联邦基金期货隐含的12月加息概率为75.8%,从现在至2019年末加息2次的概率为36.9%,3次的概率为23.1%,加息4次及以上的概率为9.3%,市场对加息次数的判断在过去2周下降较多。美国国债18M3M远期利率为2.94%,3M国债收益率为2.40%,利差为54bp。

参考资料:

[1]Williams,11/17,Q&A after Bronx Museum of Arts event

[2]Kashkari,11/20,Audio Interview with National Public Radio

[3]Kaplan,11/21,Video Interview with Fox Business

(编辑:刘怀洋)

扫码下载智通APP

扫码下载智通APP