沽空机构的罪与罚

尴尬!市值数百亿的”卫生巾巨头”恒安国际(01044)被新锐沽空机构Bonitas

Research指“一文不值”。投资者纷纷怀疑:“这届沽空机构到底行不行?”

12月12日,恒安国际遭沽空机构Bonitas Research狙击,质疑恒安国际伪造110亿元人民币的收入,指其股权价值最终接近于零。受消息影响,恒安国际急跌后停牌。停牌前,跌幅为5.74%,报价57.05港元。成交额为7.09亿港元,为近半年来的最大量。最新市值为688亿港元。

据智通财经APP了解,这不是沽空机构Bonitas Research今年的第一次出手。

如今年7月,沽空机构Bonitas Research的第一枪就开向了浩沙国际,浩沙国际暴跌86%致董事长施洪流1500万股被强制平仓,目前处于停牌状态。9月,沽空机构Bonitas Research再将目标锁定为港股P2P龙头中新控股,该股至今仍是元气大伤,且有变卖股权之意。

而有消息表示,Bonitas Research今年动静之大,这或归功于其创始人co-founder的“扎实”功力。要知道,过往几年在港股市场极度活跃、且让港股上市公司异常惧怕的沽空机构Glaucus Research便是其手中另一张“王牌”。

当然,无论Bonitas Research还是Glaucus Research,都并非是第一家对港股上市公司动手的沽空机构。智通财经APP整理发现,除上述2家为,目前市场上比较知名的做空机构还有五家,分别是浑水(Muddy Waters)、格劳克斯(Glaucus)、哥谭市(Gotham City Research)、香橼(Citron Research)和匿名分析(Anonymous ytics)。

那么沽空机构都有哪些常用的套路,被沽空公司都是怎么应对,投资者又应该如何避免?

沽空机构的惯用伎俩

见多了沽空事件,投资者也见怪不怪。

据Wind不完全统计,在港股市场上,2017年至今已有14家港股上市公司曾遭遇了外资机构的“狙击”。有的一蹶不振,有的毫发无损。

有业内人士归纳总结沽空机构狙击中概股的惯用伎俩:先从可疑数据出手,利用营业额增长率、存货量、应收账款项等复杂的数据筛选出财务数据有“蹊跷”的公司,再观察其人员变动和公开数据资料,一旦证据确凿,沽空机构便会下手发出沽空报告。

通常,沽空机构会罗列出上市公司的毛利率远高于同行业,报给工商和税务部门的文件与报给监管机构的不一致,有隐瞒关联交易的情形或收入严重依赖关联交易,股东和管理层股票交易有疑点,管理层诚信记录不佳,更换过审计事务所或首席财务官,过度包装或销售依赖代理及中间商,公司结构复杂难懂等“罪状”,对上市公司进行指控。

在花费大量的时间、人力进行精心准备后,沽空机构在形成基本结论后,便会卖空目标公司的股票并联系有意购买研究报告的对冲基金。在对冲基金入场完成布局后,沽空报告正式发出,这时只需待股价下跌后平仓,便可获利了结,它们留给资本市场只有血雨腥风。

港股资深投资者可以发现,经常出没在港股市场的著名沽空机构Glaucus Research就是利用这种方式狙击上市公司以图获利,目前成功率为70%。有业内人士表示,此次对恒安国际出手的沽空机构Bonitas research是由Glaucus Research的创始人Matthew Wiechert创立。这就意味着,身上流淌着Glaucus Research血液的Bonitas research,有着先天的竞争力,包括敏锐的洞擦力、一流的投研团队、及许多新生代沽空机构所缺乏的炼历。

虽然沽空机构经常出没于港股,战绩赫赫,但对沽空机构通过狙击上市公司赚得盆满钵满是否存在违法、违规行为,已经引起了香港市场监管部门的高度关注。据智通财经APP了解,在2014年12月,香港证监会就曾经决定起诉美国沽空研究机构香橼(Citron Research),香港市场失当行为审裁处最终裁定沽空机构香椽创始人安德鲁·莱福特(Andrew Left)因散布虚假信息恶意做空被判五年内禁入香港市场,判其归还沽空所得160万港元利润,并承担此案的法律费用。

另外,在香港证监会之前,2012年,李开复牵头的60多名中国企业家曾联合署名,以公开信的方式抨击以香椽为首的沽空机构“伪造信息,撰写厚颜无耻的造谣报告,毫无道德可言”。

不过,市场人士表示,在市场沽空这个特殊的“课堂”上,血淋淋的事实不断告诫着上市公司:要与沽空机构抗衡,打铁还需自身硬。

上市公司应对沽空有套路

随着沽空事件的频繁出现,上市公司的应对也逐渐成熟。

做空机构发布做空报告后,如果股价大幅波动,公司第一时间申请停牌成为“标准动作”,并通过澄清公告对做空报告的指控进行回击。如果做空报告没有引起股价大幅波动,公司停牌就不是“上策”。正常交易反而能向市场传达上市公司对自身的信心,安抚恐慌情绪。

除了“标准动作”,部分公司通过系统性手段来应对做空机构。如:2017年5月,遭沽空机构Glaucus狙击的丰盛控股就考虑成立一只反沽空联盟基金,为一些遭遇沽空的企业提供缓冲。

有的公司寻求与做空机构正面接触。如:2015年8月,中国忠旺遭遇沽空机构Dupre Analytics做空后,公司执行董事兼副总裁路长青透露,曾尝试接洽这家沽空机构,但无法取得联系,更呼吁媒体为双方“牵线搭桥”。

控股股东等重要股东增持,同样能向市场注入信心,协助上市公司击退做空机构。

在上市公司遭遇做空机构狙击时,国际大行的态度尤为重要。这也是做空机构不敢轻易做空蓝筹股的重要原因。在大蓝筹瑞声科技遭遇Gotham City Research做空并出现股价大跌后,花旗向客户发出信息,维持“买入”建议。花旗指出,瑞声科技在声学及触控产品享有高毛利,乃因其在这方面供应处于支配地位。瑞声是符合苹果公司要求、能供应声学及触控产品的3家公司之一,有较佳的议价能力。

在上市公司、控股股东、国际大行的联手反击下,对于做空机构而言,做空成为一场“刀口舔血”的游戏。相关公司遭遇做空后,如果股价在一定时期内没有大幅下跌甚至不跌反涨,做空机构以及对冲基金的收益将大幅缩水,甚至可能遭受重大损失。如:2017年4月25日,Glaucus发布了针对丰盛控股的做空报告,其股价大幅下跌11.89%。丰盛控股随后停牌。5月2日,丰盛控股发布澄清公告反驳Glaucus的指控。5月4日复牌后,丰盛控股股价大涨17.46%,次日再涨14.86%。做空机构被反杀,损失惨重。

据智通财经APP了解,长期停牌也可以成为对抗做空机构的一个工具。“做空机构的收益风险主要取决于杠杆率、股价波动幅度以及平仓所需要的时间。”专业人士表示,由于港交所对停牌时间并无严格规定,上市公司停牌时间可长达数月甚至数年。这将导致做空机构无法平仓并将承担高额的利息费用。以汉能薄膜发电为例,2015年遭遇做空机构做空后已停牌至今。

连沽空机构浑水创始人Carson Block也曾吐槽,港交所上市公司的停牌时间可长达数年之久,投资者在停牌期间不能卖出所持的股票,借股票做空成本高昂。

此外,做空的流动性风险不容小觑,甚至可能面临“轧空”踩踏。中金公司认为,一旦做空情绪出现逆转,可能触发空头大量回补,形成空头回补——股价上涨——更多空头平仓的循环;甚至出现踩踏情况,在流动性紧缺时不得不以高价平仓,造成高额损失。同时,由于卖空提价法则的要求(卖空价不得低于当前最佳卖盘价),在股价暴跌时卖空交易难以完成。

投资者防范做空风险有秘诀

那么投资者如何防范做空风险?

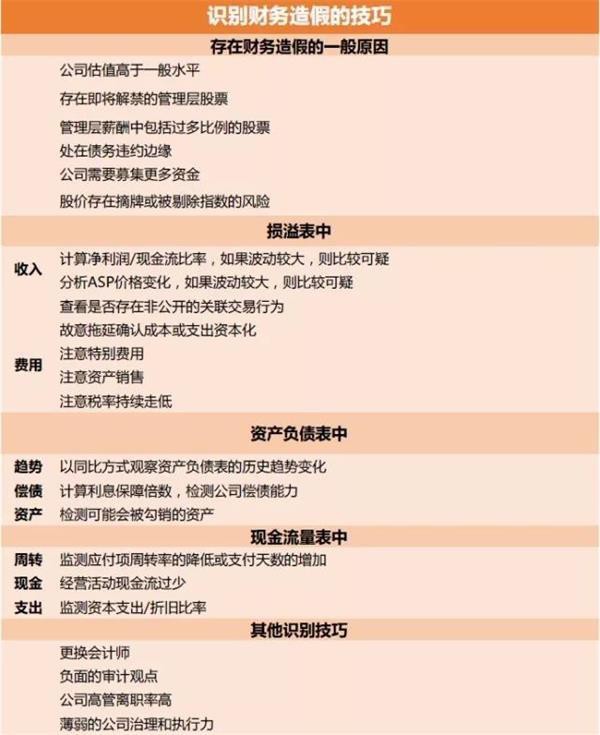

天风证券认为,一方面投资者需要分析基本面,识别公司的财务陷阱,着重对净利润和现金流比率、非公开关联交易、资产负债表历史趋势和经营活动现金流的关注,此外对于公司经营管理疑点如更换会计师、高管频繁离职等需要警惕。

同时,还应参考多方做空新闻和数据,例如做空机构报告、做空企业名单、关注标的的期权交易变化等等,减少疏漏才能增加赢面。整体来讲,面对做空,投资者首先要冷静面对恐慌性抛售,在对公司财务进行细致的排查之后,再进行决策,及时止损。

中金公司分析师王汉峰表示,高估值的个股容易成为做空目标,被做空往往股价波动较大。股票被高估的特征通常包括过高的估值倍数、大股东频繁减持、上市公司高位融资、股权质押规模大等,这些股票容易成为做空的对象,股价受到做空冲击也通常更大。

另外,王汉峰指出,短期卖空比例和仓位迅速飙升预示股价下跌风险。根据对近年来22 个港股被做空机构狙击案例的研究,在报告发布前2-3 周个股卖空比例和仓位往往大幅上升,特别是无重大利空消息、做空比例却异常上升的情况更加值得警惕。

扫码下载智通APP

扫码下载智通APP