天风海外:港股做空再掀波澜,攻心计加强版

本文来自“翩翩看天下”,作者天风海外。

港股做空再掀波澜,再次提示防范做空风险

海外机构做空一直是港股的主要风险之一,我们曾在17年5月31日发布港股报告《幕后狙击原形毕露,沽空靶心无所遁形》讨论了海外机构做空新套路,又在新秀丽成为2018年第一只被做空的公司后,在18年6月再次发布《新酒旧瓶攻心计》提示做空风险防范。18年6月以来有多只股票被做空,其中不乏如安踏、舜宇、金斯瑞生物科技等知名公司。12月12日,沉寂近3个月的港股做空再掀波澜:沽空机构博力达思研究(Bonitas Research)发布针对港股卫生用品公司恒安国际(1044.HK)做空报告,并给予0港元的做空目标价。消息公布后,恒安开盘最大跌幅一度达10%,公司之后宣布停牌。13日公司复牌并发布澄清公告,Bonitas也在当天发布了针锋相对的反驳报告,恒安两日跌幅共达9%。整体来讲,我们认为18年至今恒指跌幅达12.5%导致多头效益不佳,未来港股在受美股波动影响下,做空情绪可能抬头。再次提示投资者防范海外机构对于港股的做空风险。

Bonitas加强版攻心计:中英文报告+激进目标价,新旧套路来者不善

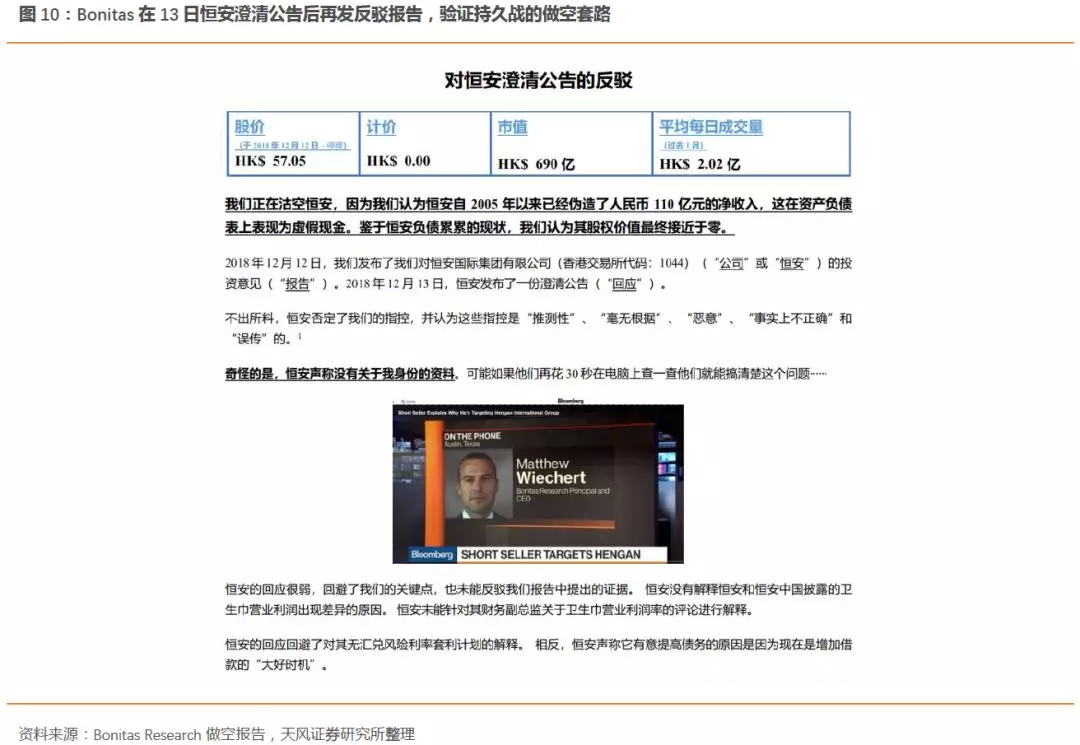

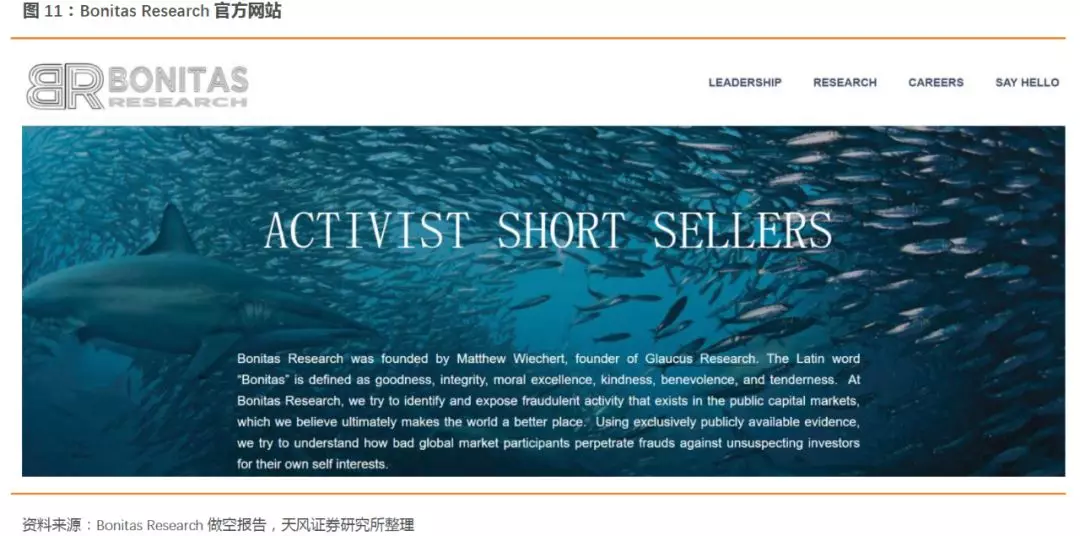

博力达思研究(Bonitas Research)是由Glaucus Research前创始人Matt Wiechert成立,曾做空浩沙国际(2200.HK)和中新控股(8207.HK)。我们认为本次Bonitas为了加大做空恒安的“攻心”效果,分别采取了两个做空新手段:1)针对境内外投资者,同时发布中英文做空报告:相比过去做空机构(如阎火、GMT等)只发布中文或英文一种语言的做空报告,本次Bonitas同时发布了中英文版做空报告,我们认为目的主要在于扩大受众,将做空报告的影响力同时扩展到内地投资者和境外投资者;2)向大市值公司提出0港元的激进目标价:我们发现自2013年港股做空的26只标的中,一般来讲做空机构会给予大市值公司一定的做空目标价,而本次Bonitas针对恒安则采取了较为激进的0港元目标价,我们认为Bonitas目的希望达到公司“一文不值”的攻心效果,加大投资者对下跌风险的恐慌。

此外,Bonitas本次做空同样采用一些“经典”套路。我们在过往做空风险防范报告中曾提示做空机构主要手段包括:1)旧有套路:百亿市值、财务疑点、借票空仓、一次性等;2)新型套路:高估值、高浮筹、配合期权、持久战等。我们认为这些特点在本次做空中都有所体现,例如:1)恒安是继舜宇光学(2382.HK)在今年7月17日被GMT做空后,第二只被做空的恒生指数成分股,具有较高流动性、浮筹、较易借券等特点;2)针对恒安做空逻辑主要为财务逻辑,包括伪造卫生巾业务盈利能力、伪造银行存款,以及牺牲投资者让内部人员获利等;3)12月3日开始恒安沽空股数大幅增加(每天近百万股),同时12月5号开始恒安的认沽涡轮也暴涨,证明Bonitas配合期权已提前做好准备;4)针对恒安澄清公告,Bonitas迅速反应再次发出针锋相对的反驳报告,符合持久战的特点。

做空防范:基本面下的多维度监控;易被“攻心做空”标的整理

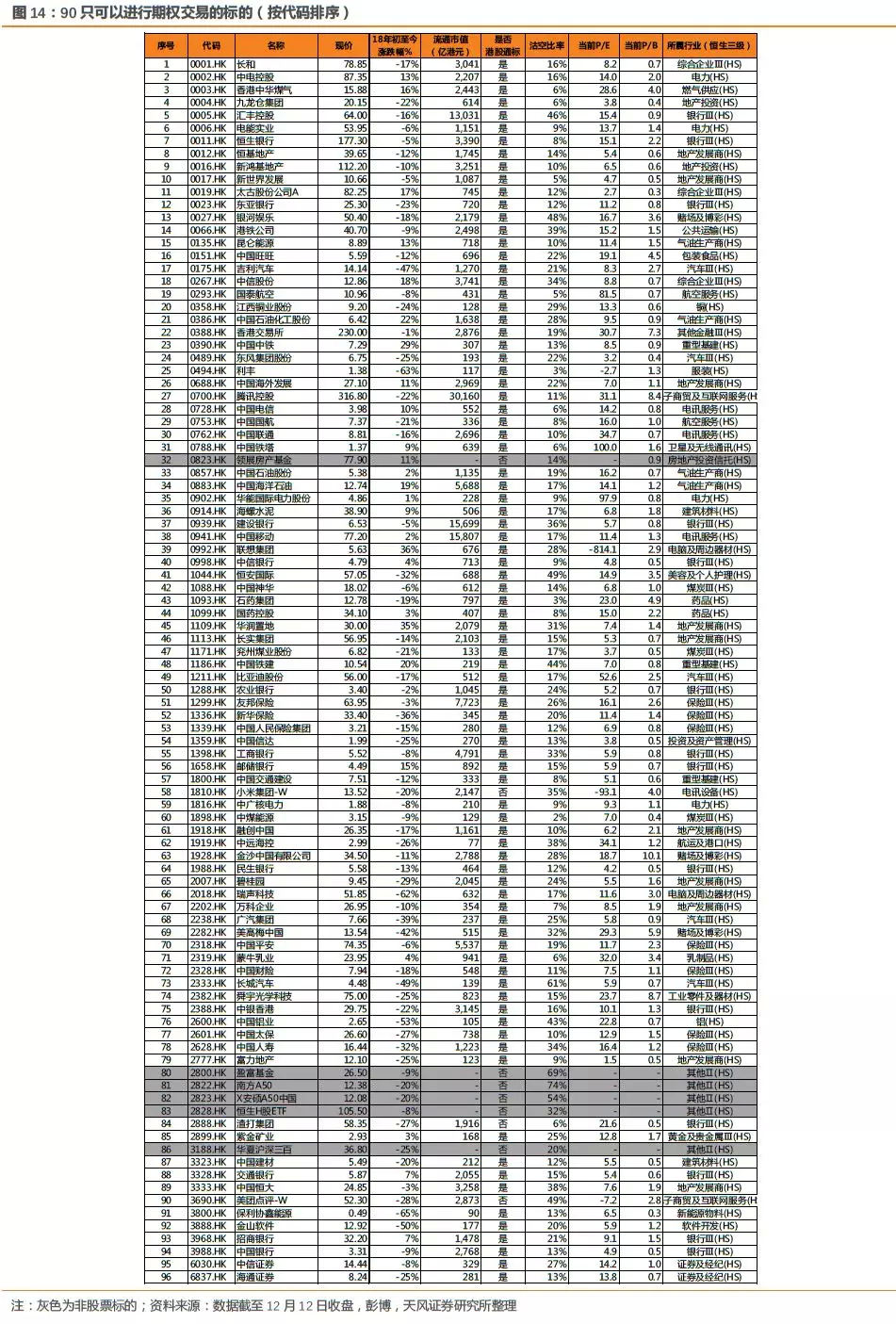

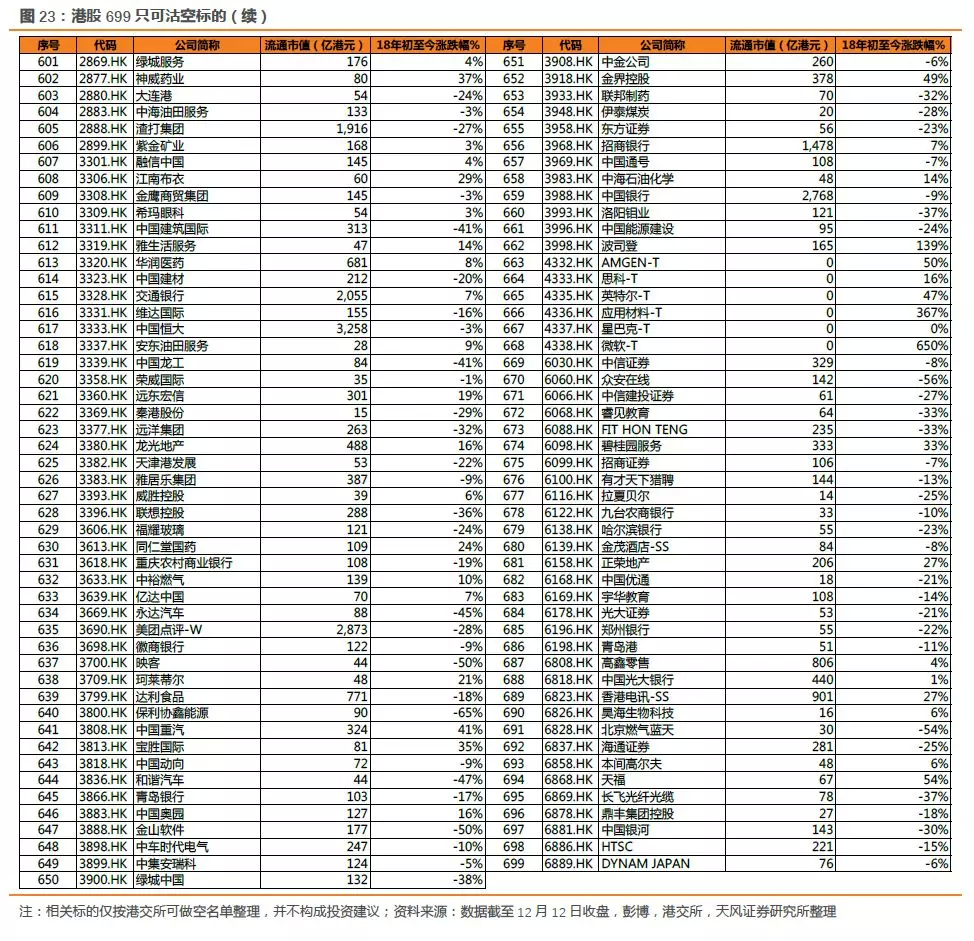

关注90只可以期权交易的标的:查看标的看空期权或熊证的意义在于了解成交量是否发生异动,通过提前对相关衍生产品进行全方位监测,可对投资标的是否被沽空做一个提前的判断,防患于未然。监控699只可以沽空公司标的:对近15个交易日该股的沽空股数、沽空金额、沽空比率等数据查询,监控是否有异动发生。识别财务陷阱:警惕财务陷阱、经营管理疑点如更换会计师、高管频繁离职等迹象。此外我们整理出目前港股当中,财务不一定存在瑕疵,但从估值、沽空比率等方面易被“攻心做空”的标的。筛选条件包括: 1)流通市值80亿以上;2)18年涨幅超20%或17年涨幅超100%;3)沽空比率在10%以上;4)近40天平均每日交易量超100万股;5)TTM P/E一般在15x以上,或为负的。我们建议投资者对公司基本面和潜在风险进行“排雷”,免受到做空机构盯梢和攻心计袭扰。

风险提示:内地及香港地区经济放缓,企业财务造假问题导致做空增多等

1. 海外机构做空套路与特点

1.1.做空旧套路:百亿市值、财务疑点、借票空仓、一次性

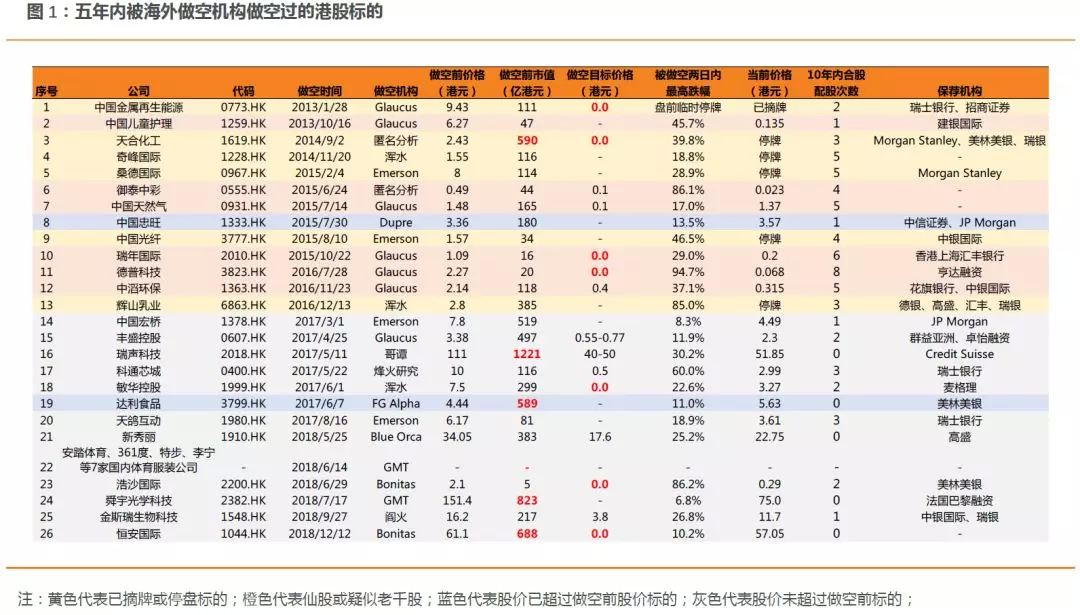

港股的做空工具很多,例如用衍生品交易沽空操作,比如窝轮、牛熊证、期权等,但港股市场上最常见的还是借货沽空,也就是港股投资者可以先向券商或者机构借入股票进行沽空,然后在股价低位的时候,买回来还给券商或者机构,完成一次高卖低买。按以往的外资做空套路,一般大鳄倾向于针对百亿市值左右的企业,这些企业往往存在财务造假等新闻。从过去五年内的做空案例来看,包括浑水、哥谭、香橼等专业做空机构一般会以上市公司财务报表中的漏洞、关联交易和企公司高管的不当行为等方面作为突破口,制作一份详实的做空报告,并提前进行借票空仓。近几年被做空的港股大多股价一蹶不振成为“仙股”,或停牌数年甚至被迫港交所除牌。

我们在整理过去5年内被做空的港股公司中发现,沽空机构对被沽空公司的指控中除了最普遍的财务数据造假外,关联交易、主营业务名不符实以及公司管理层的过往“污点”和交际圈都可能使公司成为专业做空机构的靶心。

1.2. 做空新套路:高估值、高浮筹、配合期权、持久战

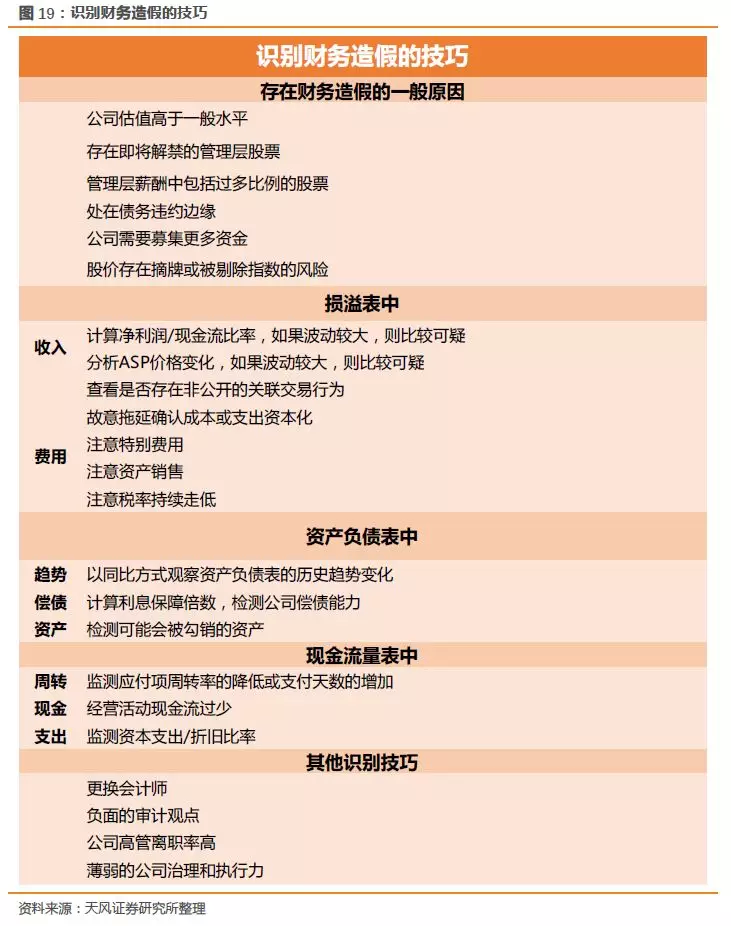

我们曾在2017年5月31日发布港股报告《幕后狙击原形毕露,沽空靶心无所遁形》讨论了海外机构做空新套路,我们认为内地投资者在2018年仍需警惕。2017年5月11日和5月18日,沽空机构哥谭市(GOTHAM CITY)连发两份针对瑞声科技(2018.HK)的沽空报告并造成较大的影响。哥谭做空瑞声不同的地方在于,把目标设定在瑞声科技这一港股的电子元件龙头。由于这些明星白马股在2017年行情强势,因此估值普遍偏高、多空争执,投资者存在是否获利出清的担忧,随着做空报告的发布,投资者本来紧绷的神经又压上了稻草,这就产生了大跌的情况。高估正是海外做空机构工于心计之处,再加上这些企业一般市值较大,浮筹较多并可以用于借券,因此成为了做空机构的目标。

由于哥谭对于瑞声隐瞒关联交易、虚报利润率等的指控无法证伪,导致市场更关心股价是否会大幅下跌。同时,瑞声科技的做空期权也被大量买入,加上现货的配合,制造出“踩踏”的连锁反应。这让很多对瑞声心存希望的投资者感到恐慌。此外,做空龙头的破坏性在于,在港股投资者对于港股TMT板块的信心产生怀疑时,外资大鳄则抓住此软肋进行攻心战术,导致科网股普跌。与以往做空机构“打一枪换一个地方”不同,歌谭做空报告分为很多部分,可谓是持久战,与本次恒安国际被做空类似。

1.3. Bonitas加强版攻心计:中英文报告+激进目标价,新旧套路来者不善

我们认为本次Bonitas为了加大做空恒安的“攻心”效果,分别采取了两个做空新手段:1)针对境内外投资者,同时发布中英文做空报告:相比过去做空机构(如阎火、GMT等)只发布中文或英文一种语言的做空报告,本次Bonitas同时发布了中英文版做空报告,我们认为目的主要在于扩大受众,将做空报告的影响力同时扩展到内地投资者和境外投资者;2)向大市值公司提出0港元的激进目标价:我们发现自2013年港股做空的26只标的中,一般来讲做空机构会给予大市值公司一定的做空目标价,而本次针Bonitas针对恒安则采取了较为激进的0港元目标价,我们认为Bonitas目的希望达到公司“一文不值”的攻心效果,加大投资者对下跌风险的恐慌。

此外,Bonitas本次做空同样采用一些“经典”套路。我们在过往做空风险防范报告中曾提示做空机构主要手段包括:1)旧有套路:百亿市值、财务疑点、借票空仓、一次性等;2)新型套路:高估值、高浮筹、配合期权、持久战等。我们认为这些特点在本次做空中都有所体现,例如:1)恒安是继舜宇光学(2382.HK)在今年7月17日被GMT做空后,第二只被做空的恒生指数成分股,具有较高流动性、浮筹、较多借券等特点;2)针对恒安做空逻辑主要为财务逻辑,包括伪造卫生巾业务盈利能力、伪造银行存款,以及牺牲投资者让内部人员获利等;3)12月3日开始恒安沽空股数大幅增加(每天近百万股),同时12月5号开始恒安的认沽涡轮也暴涨,证明Bonitas配合期权已提前做好准备;4)针对恒安澄清公告,Bonitas迅速反应再次发出针锋相对的反驳报告,符合持久战的特点。

2. 做空机构“幕后黑手”为哪般?

从过去五年内的做空案例来看,包括浑水、哥谭、香橼、匿名分析、Glaucus Research 以及Emerson Analytics等专业沽空机构活跃在做空的第一线。此外做空新秀丽的公司Blue Orca也是Glaucus前首席投资官Soren Aandahl新成立的,博力达思研究(Bonitas Research)是由Glaucus Research前创始人Matt Wiechert成立,曾做空浩沙国际(2200.HK)和中新控股(8207.HK)。整体来讲,专业沽空公司通常有自己的做空“套路”:寻找“问题公司”,卖出该公司股票,建立仓位,然后发布做空报告,在公司的股价下跌中获得盈利。在整个过程做空中存在着脉络清晰的利益链,其中包括律师事务所、会计事务所、审计机构、研究机构和对冲基金等。

2.1. 浑水&香橼:老牌中概股狙击手名声远扬

根据公司官网(Muddy Water Research)资料,浑水公司(Muddy Waters)是一家美国著名的匿名调查机构,主要针对中国公司发布质疑调查报告。浑水创始人Carson Block官网介绍,浑水源自中国成语“浑水摸鱼”,意喻在国外上市的中国公司大多有各种问题。创始人Block是一个汉语流利的“中国通”,曾为金牌投行分析师兼律师,深谙中国事务。浑水并不是在某个特定领域去寻找做空目标,而是在研究过程中碰巧发现目标。公司历史资料显示2010年浑水成功猎杀东方纸业(ONP.US)和绿诺国际(RINO.US)后在资本市场名声大噪。

根据公司官网(Citron Research)资料,香橼成立于2001年,2006年开始涉及中国概念股,公司只有一名正式员工,就是公司创始人本人。根据公司宣传资料,香橼公司的“代表作”是2011年4月26日发布的东南融通报告,四个月内将该公司逼至退市。香橼称东南融通利润率造假,该公司当日暴跌近13%。5月审计机构德勤解除与其审计关系,公司至8月正式退出市场,股价较停牌前下跌95.9%,市值蒸发13亿美元。香橼至今已发布的150多份做空报告中包括20家中国概念股公司,其中16家股价跌幅超过80%,而7家已经退市。公司自称只对2家公司做空失败,包括新东方和哈尔滨泰富电气。公司在2012年做空中国恒大(3333.HK)时反被起诉(凤凰财经),被判禁入香港市场5年,到今年已是最后一年,之后可能重出江湖。

2.2. 哥谭&Glaucus:自诩超级英雄,以人民的名义“惩恶扬善”

根据公司官网(Gotham City Research)资料,哥谭是一家美国做空机构,创始人为Daniel Yu。该机构经常会发布一些针对性的研究报告,曝光美国、香港特定上市公司的内幕情况,因其哥谭的名字与漫威超级英雄“蝙蝠侠”的故乡哥谭市(Gotham City)相同,享有“金融界蝙蝠侠”的名号。根据英国金融时报报道,哥谭曾指出英国科技公司Quindell在2011年的营收的41%来自公司管理层拥有的关联公司,并且公司无任何自由现金流,经营活动现金流为负,令其股价单日暴跌近40%,CEO随后辞职;后又成功狙击西班牙WiFi企业Gowex,指责其欺诈行为,Gowex随后宣布破产。2017年做空瑞声科技实际是哥谭的第一个亚洲攻击目标,也因此引起市场猜测其未来可能将攻击靶心转移至中国公司。

根据公司官网(Glaucus Research),Glaucus来自于Glaucus Atlanticus意为蓝龙。公司宣称,英文中Glaucus是大西洋海神,是一种类似于水母、体型小而强大的海洋生物,能够以自带毒的身体做为武器去毒杀猎食者。根据香港财经日报报道,Glaucus自2011年以来16次出手沽空中概股公司,仅4家公司“幸存”,命中率高达75%。公司2016年沽空港股公司德普科技(3823.HK),导致公司两天跌达94%,随后触发香港多只股票 “跳崖式”下跌。

2.3.匿名分析&Emerson:江山代有才人出

根据华尔街日报报道,美国匿名分析(Anonymous Analytics)曾大力狙击中国信贷和奇虎360 (QIHU.US)。此外,曾做空桑德国际、中国光纤和中国宏桥的做空机构Emerson则钟爱港股靶心,据其公司官网显示Emerson目前已做空的6家企业全部为港股标的。但相对其余几家机构,Emerson公司成立较晚,第一份做空报告始于2014年,并且保持相对低调,公开资料较少。

3. 做空风险防范:基本面下的多维度监控

随着南下资金不断流入,港股成为中外资金的博弈集中地。由于海外大鳄可以利用做空和衍生品交易来进行获利或者对冲风险,内地港股通投资者只能通过买入获利而不能利用衍生品进行对冲。因此long-only的机制很容易被外资利用,并对那些不熟悉港股市场的玩法的内地投资者进行把握和收割。内地投资者在分析基本面的同时,还应参考多方做空新闻和数据,例如做空机构报告、港交所做空企业名单、关注标的的期权交易变化等等,减少疏漏才能增加赢面。

3.1. 监控90只可以期权交易的标的

港股中,有90只标的可以进行期权交易,投资者可以登陆港交所网站,搜索“可供买卖的股票期权名单”就可以查到。下图中可以看到,年初至今涨幅较大、市值较大、浮筹较多、估值偏高标的可能会被盯上。

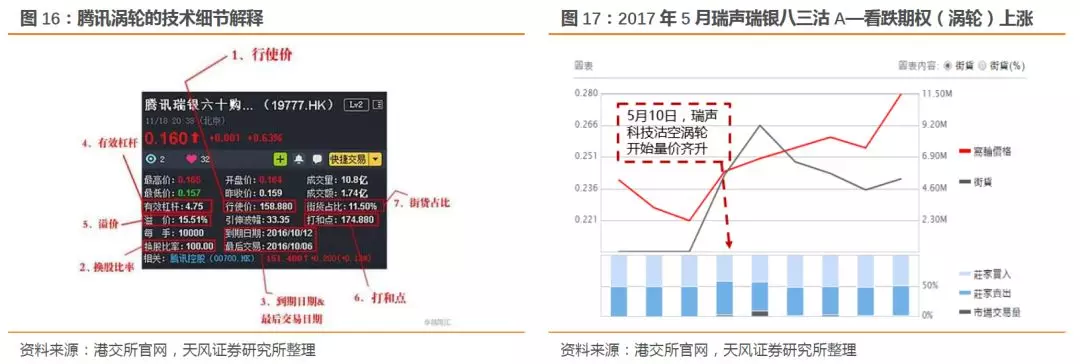

对于深/沪港通投资者,虽然不能购买这些衍生产品,但这些衍生产品便是外资大多会采用的做空工具,因此了解衍生产品可以对A股投资者防范风险起到一定的帮助作用。对于个股而言,股票期权、股本权证、备兑权证、牛熊证都是常用的衍生品交易工具。投资者可以在港股网站网页中查询标的是否存在期权,例如搜索瑞声科技看跌期权,我们发现瑞声科技存在5只沽空涡轮(也就是看跌期权)。

牛熊证全称为可收回牛熊证(callable bull/bear

contract,简称CBBC),是投行/券商发行的追踪标的资产表现的一种结构性产品。牛熊证分为牛证和熊证,牛证在正股上涨的时候上涨,正股下跌的时候下跌,熊证则相反。以腾讯为例,在“腾讯摩通七乙熊A”此牛熊证中,“腾讯”指标的名称、“摩通”指发行投行、“七乙”指2017年12月到期、“熊”指看跌的熊证、“A”代表同期发行的A号熊证。虽然市场上存在牛熊证的流通性提供者,但并不代表投资者一定能够按自己的需求价格来买卖牛熊证。而且在成交量不高的情况下,就会存在流通性风险,这也将影响到标的资产价格能否得到合理的反映。

涡轮,英文名Warrant,内地翻译为“权证”。涡轮与牛熊证类似,都是一种“权利证明”。即持有某涡轮时,投资者有“权”在规定的日期,以规定的价格买入/卖出某只股票。牛熊证与窝轮的主要分别在于:牛熊证附有强制性回收机制,每一只牛熊证都有一个回收价。如果相关资产在到期前触及回收价,牛熊证便会立即停止买卖及被收回,随后发行商便会将剩余价值发还予投资者。所谓的剩余价值,是指相关资产的结算价与牛熊证行使价之间的差价,但在最坏情况底下,剩余价值可能是0。

查看标的涡轮或牛熊证的意义在于了解交易量是否发生异动。上文说到,国外做空机构为了扩大盈利,通常在现货借券沽空之外,也购买部分期权,达到现货和期货联动效应。但这样一般会引起看跌期权交易量放大,所以如果通过提前对相关期权进行全方位监测,则可对投资标的是否被沽空做一个提前的判断,防患于未然。投资者可以在港股网站中搜索相关期权的成交量。

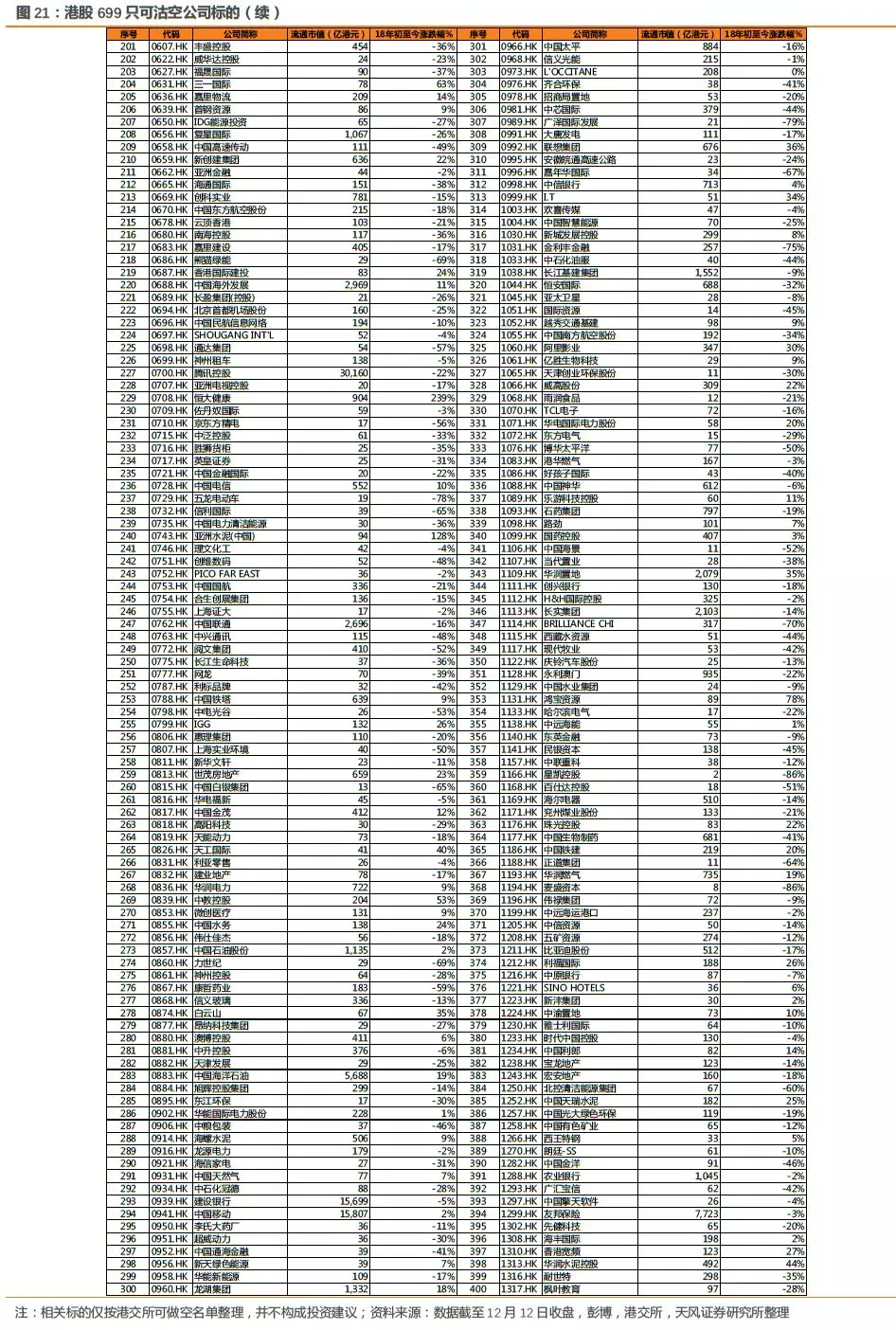

3.2.监控699只可以沽空公司标的

港股目前有745只标的可以进行沽空借券交易,投资者可以登陆港交所网站,搜索“进行卖空的指定证券名单”就可以查到,由于可沽空标的会不断变化,投资者需及时更新。我们将目前存在的745只可做空标的搜罗,并附上市值、涨幅等,供投资者进行参考和评估。

对于可沽空标的,投资者可以在港股网站上搜索相关标的过往沽空资料,可以搜到近15个交易日该股票的沽空股数、沽空金额、沽空比率等数据进行查询,监控是否有异动数据的发生。

3.3.基本面分析和识别财务陷阱

你可能会问,美国市场也有做空工具,为什么他们发生这种情况的概率较低?美国市场除了有美国证券交易委员会(SEC)监管外,还有各种做空机构、律师事务所和民间个人媒体参与监督及质疑,这使得上市公司及其管理层更加严谨和负责。另外,市场的监管比较重视全方位的透明度。在合规角度上,对内幕交易、操纵市场,以及上市公司财务造假等行为的打击亦较积极。这能让投资者在谣言出现时更冷静地去判断,从而做出适当的行动。面对做空,投资者首先要冷静面对恐慌性抛售,在对公司财务进行细致的排查之后,再进行决策,及时止损。

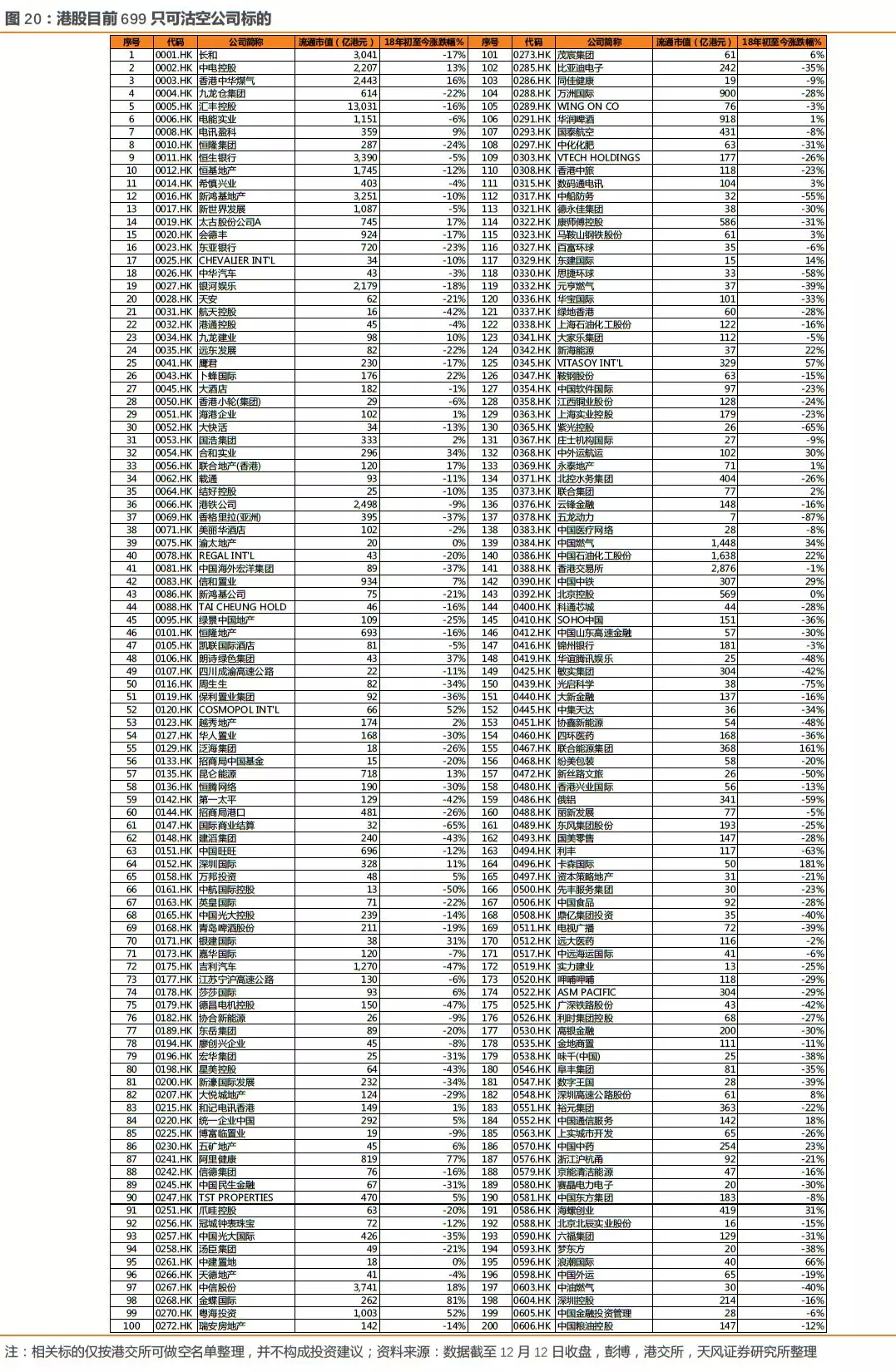

国外机构做空港股不会仅仅因为公司股价或估值过高,大多数被做空企业都存在一定的财务问题。很多港股公司承受偿债、股价的压力,不得不将财务数据加以粉饰,因此这些公司会把会计规则中的灵活性发挥到极致。所以对于一般投资者来讲,识别财务陷阱相对困难,但也存在一定程度上的技巧。投资者应着重对净利润和现金流比率、非公开关联交易、资产负债表历史趋势和经营活动现金流的关注,此外对于公司经营管理疑点如更换会计师、高管频繁离职等需要警惕。下面我们从损益表、资产负债表和现金流量表给投资者介绍一定的识别财务陷阱的技巧。

(编辑:林雅芸)

扫码下载智通APP

扫码下载智通APP