美国股债双杀 德银惊呼“这很不对劲”

智通财经APP获悉,周三,德意志银行首席国际经济学家Torsten Slok在一份报告中指出,股票与债券之间传统意义上的负相关性正在逐渐消失。从理论上来说,股票和债券本是两种互相替代的投资产品,当经济形势不好时,债券往往是最好的避险工具,资本会涌入债市,导致投资股市的资金相对减少,反之亦然。而Slok警告称,目前当股市下跌时,债市已不再是资金的避风港。

一般来说,债券价格或多或少能反应出股市走势,但美国国债价格在此次美股大跌时没有出现上涨的苗头。

Slok在报告中解释道:“有一些因素压制着股票价格,但没有影响市场利率,或者说有一些因素稳定了市场利率,而没有影响股票价格。”影响债券价格的最大关键点就是市场利率,呈反比关系。

股市和债市之间的负相关性的破裂,削弱了债券的避险资产地位。美国十年期国债是最传统的避险资产,常常和风险资产配置在投资组合中。如果股票价格与债券价格呈正相关,则意味着投资者未来将缺乏可靠的风险对冲工具。

再来看看美国国债收益率与股市之间的联系。简单来说,债券收益率与债券自身价格呈正相关,债券收益率与股票价格呈负相关。

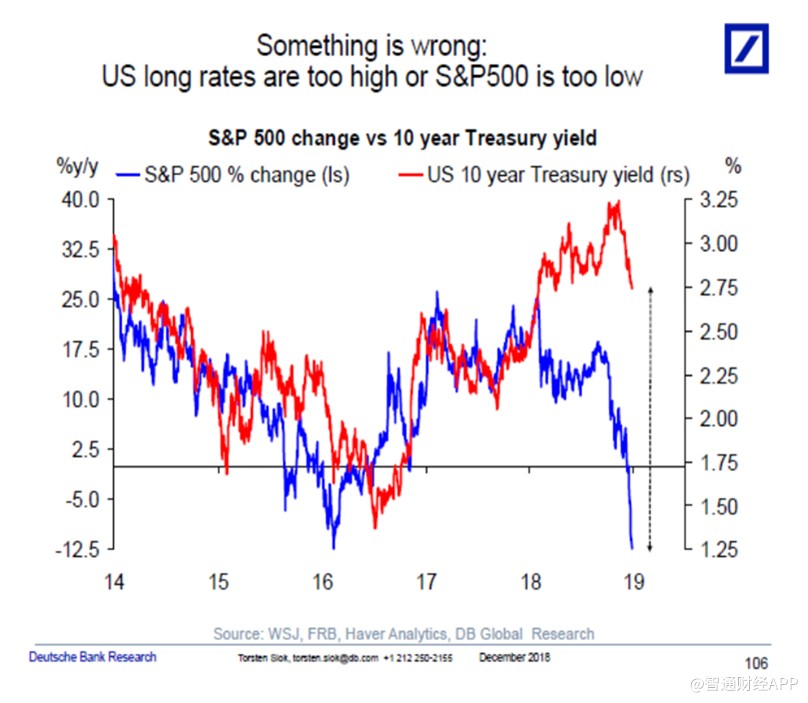

Slok绘制了过去5年利10年期美国国债收益率相对于标普500指数百分比变化的曲线图,两条曲线的走势在2018年后出现分化。

标普500指数数年内下跌8%,10年期美国国债收益率却上涨30多个基点至2.77%,债券收益率上涨导致债券自身价格下跌,使得债市出现负回报。当美债无法对冲掉美股带来的风险时,在投资组合中加入美债的投资者就得同时背负两市的亏损。

Slok 认为是特朗普签署的减税协议破坏了美股与美债之间的正常关系。债市的收益率本应随着股市一起下跌,但市场意识到了减税将导致国债的发行量激增,从而推高了今年的债券收益率。

Slok称:“2018年1月发生的情况是,给美企减免的税务转嫁到了美国国债头上,美国必须发行更多的国债作为补贴,或许长期利率居高不下的原因是因为市场开始用美国财政溢价来给美国国债定价。”

此外,根据Slok的说法,美国股市和债市间传统关系的破裂可能不仅仅是一个暂时的问题,因为联邦政府预计将在“很长一段时间”内达到每年万亿美元的赤字,还会持续增加国债的发行量。

扫码下载智通APP

扫码下载智通APP