这家公司有点惨 被美国一把山火“烧掉”了

智通财经APP获悉,美国加利福尼亚州最大公共事业公司太平洋煤气电力公司(PG&E)陷入巨大危机,据媒体报道,PG&E可能在申请破产之前,考虑DIP融资,这一消息传出,使PG&E股价大幅下挫,连带公司的债券价格也下跌,摩根士丹利将PG&E的股票评级下调至“中性”。

无独有偶,标普全球评级(S&P Global Ratings)将PG&E的信用评级下调至投机级,亦即垃圾级。标普全球评级本周一(1月7日)晚间称,将PG&E及其子公司Pacific Gas & Electric的发行人信用评级从BBB-下调至B,较投资级低五档。标普还将这两个实体的短期评级从A-3下调至B。

PG&E的股价从2017年9月的67.56美元,到昨收16.23美元,在一年多的时间里,下跌了75.97%。

对PG&E来说,这场噩梦是从2018年11月加州的一场大火烧起来的。这场堪称史上伤亡最大、最具破坏力的山火已造成76人死亡,1200余人失踪。随后,PG&E股价出现令人胆战心惊的暴跌,跌幅一度到了50%,股价创15年多以来新低,原因是人们越来越担心该公司的保险可能不足以支付加州历史上最严重的野火造成的损失。

福无双至,祸不单行,很多人将这场火灾的源头指向了PG&E,它被指控没有妥善维护、维修和更换其设备,“其不可原谅的行为导致了山火。”目前,加州森林防火部门正在介入调查。如果这一指控坐实,PG&E可能要面临150亿美元(约合人民币1029亿元)的赔偿,这远远超过公司目前的资产规模,甚至比公司的市值还高出许多。加上2017年公司引发的火灾,PG&E目前面临的赔偿总额估计已达到了300亿美元。

PG&E发言人本周二在一封电子邮件中表示,公司董事会正在“积极评估”运营、财务、管理、结构和治理,同时保持对提高安全性的承诺。这也许在暗示,PG&E已经在为可能出现的最坏结果做打算了。

市场分析人士认为,即使加州提出立法救助方案,该公司仍要为巨额赔偿大量变卖资产、举借外债。分析师还强调,即便是像公用事业这样受到高度监管、传统上可靠的股票,在野火和飓风等自然灾害面前,也是不堪一击。银行和投资者们今后在投资能源领域时,需要更加谨慎。

与此同时,市场普遍认为,无论PG&E的最终命运将如何,“最终都将增加加州纳税人的成本”。有知情人士透露,PG&E曾游说加州的议员,希望议会批准公司提高电价,从而将火灾赔偿“转嫁”给消费者。

标普分析师Gabriel Petek在一封电子邮件中称,“对我来说,重要的一点是,这些火灾以及‘火灾季节’几乎是全年都在发生的现象,这代表了气候变化的严重后果。”智通财经APP曾报道过,美国在2017年6月1日作出了一个让全世界都失望的决定——退出《巴黎协定》,不知道这场加州山火是否会动摇总统特朗普,承担起世界第一大经济体的责任,重新考虑积极应对全球气候问题。

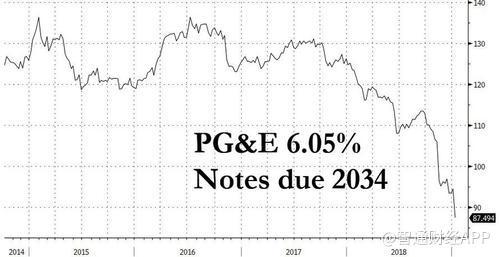

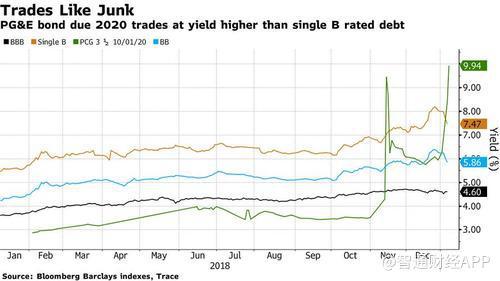

除了2034年3月到期的公司债券大幅下跌外,PG&E明年到期的票面利率为3.5%的债券,目前的收益率超过9.9%,远高于大多数高收益债券的收益率,为深度不良信贷水平。如下图所示,根据数据显示,截至本周一收盘,b级债券(垃圾债券的中档)的平均收益率为7.5%。

据FactSet的数据,该公司有大约184亿美元的长期债务。智通财经APP了解到,今天2月份,PG&E有8亿美元的债券到期,8亿美元的赎回对该公司来说是个大问题,因为该公司在2018年9月底的帐面上只有4.3亿美元的现金。为了保持流动性,PG&E暂停派息并充分提取信贷额度,这个流动性危机现在看来不可避免的第一个红灯。与此同时,正如上周五报道的,该公司正考虑尽快在2月申请破产。

尽管州议员和监管机构正在考虑各种选择,包括允许该公司发行债券来偿还债务,或者拆分这家公用事业公司,但尚未做出决定。据穆迪称,加州已经通过了一项法案,允许该公用事业公司将与野火相关的部分成本转嫁给消费者。但该法案并未涵盖2018年的火灾。

CreditSights分析师Andy DeVries在一份报告中称,鉴于PG&E截至2018年9月底约186亿美元的长期债务,PG&E可能会受到激励申请破产保护。他表示,这样的申请将赋予该公司与保险公司讨价还价的能力,因为它试图以折扣价解决客户的索赔问题。

惠誉分析师Philip Smyth表示,加州监管机构认定,PG&E的设备与2017年的Tubbs大火或去年的Camp Fire有关,这将是下调其评级的最大推动力。“目前,还没有任何调查清楚地表明,他们的设备就是催化剂。”Smyth在周一的采访中表示,“自去年11月我们下调评级以来,我不认为事情自那时起变得更糟。”

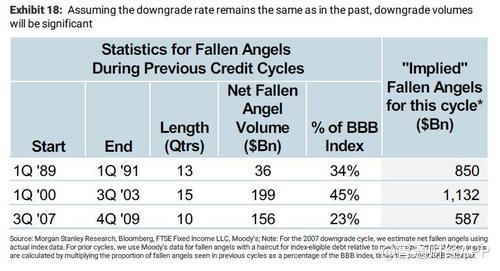

然而,这也许只是一个开始,PG&E即将面临的“失宠”仅仅是投资级评级公司大规模降级浪潮的预兆,一旦经济周期转变,投资级评级公司将受到巨大冲击,潜在的超过1.19万亿美元的高收益债券市场问题可能浮出水面(正如债王冈拉克之前评论的那样)。

扫码下载智通APP

扫码下载智通APP