一位投资者的自白:投资科培教育(01890)的三大理由

千呼万唤始出来,科培教育(01890)将于明日(1月25日)登陆港股市场。

其实在2019年1月15日,科培教育就向港交所递交了全球发售文件,计划发售3.53亿股, 根据市场定价消息,IPO集资净额约8亿港元,对于上市交易,每手2000股,入场费为5454.42港元,并预计1月25日登陆主板市场。

智通财经APP曾在1月16日出了一篇《新股解读|科培教育:一只藏在递表上市高教标的中的潜力股》的报告,谈到科培教育的内生增长价值以及外延增长潜力,该公司此次上市,可以说受到了不少投资者关注。

投资者关注科培教育无疑存在三点考虑:一是基于其业绩的高成长性及可持续性,二是该公司较同行具有更高的成长价值,三是该公司上市市值估算水平比同行便宜很多。

一、高成长的持续性

科培教育是该公司旗下有两间学校,分别是广东理工学院和肇庆学校,其中广东理工学院为高等教育,肇庆学校为中职教育。这两所学校收入的增长水平都非常不错,特别是广东理工学院,通过新设和升级课程项目,以及扩张校区的方式获得高速成长,该学院是科培教育的业绩及成长核心,历年收入贡献均达九成。

广东理工学院2015-2017年收入复合增长率达35%,毛利复合增长率38.7%,2018年首八个月,该学院收入和毛利分别增长29%和28.8%,历年毛利率维持在65%以上水平,而肇庆学校保持较为稳定的增长水平,2015-2017年收入复合增长率21.03%,毛利复合增长率21.05%。

那么科培教育的两所学校业绩能否维持较高的增长水平呢?

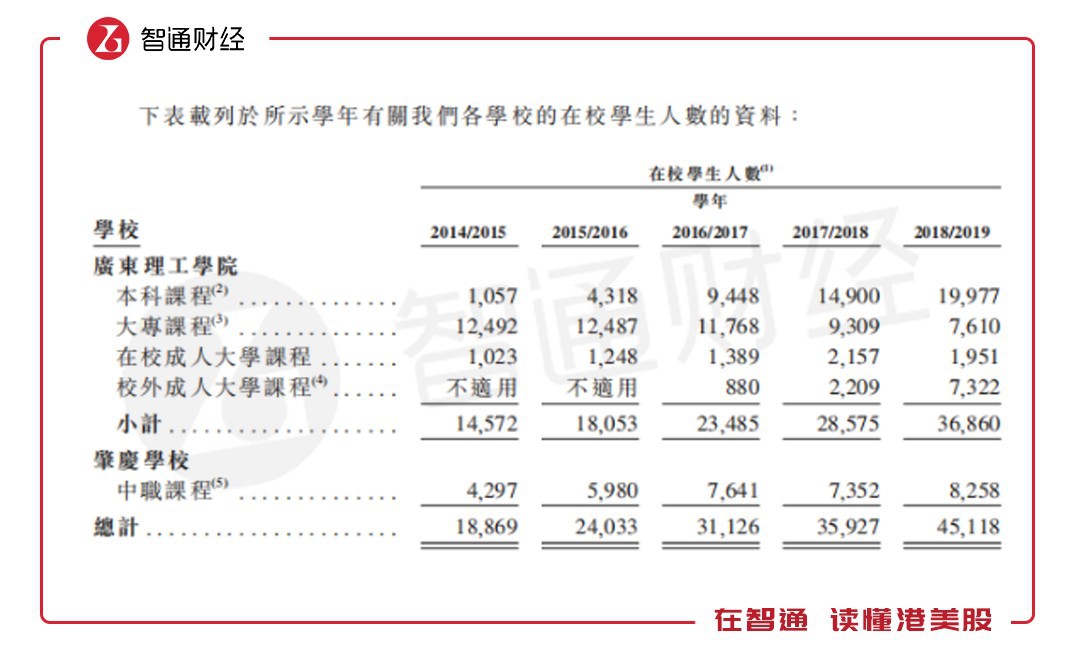

以下为该公司两所学校历年的学生情况:

图片来源:科培教育全球发售资料

智通财经APP观察到,广东理工学院的本科专业课程为2014/2015学年才开始提供,并在同学年开始提供专升本项目,列入大专课程,2015/2016学年开设2+2项目,列入本科课程,2016/2017学年开始提供校外成人大学课程。

受惠于新增的课程项目,该学院于2018/2019学年合计学生人数为45118名,近三年复合增长率24.4%,而本科课程2018/2019学年学生人数达到19977名,五个学年时间增长了17.9倍,复合增长率108.5%。而校外成人大学课程学生数量增长也迅猛,2018/2019学年7322名学生,三个学年增长了7.32倍,复合增长率188%。

虽然,科培交易的两所学校学生人数增长很快,但该公司的学校利用率仍有很大的开发空间,2018/2019学年,广东理工学院学院利用率为90.8%,而肇庆学校仅为86%。不过该公司并不满足现存的学校容积,特别是广东理工学院,此次上市募资将有部分用于正在建设的新鼎湖校区和将要建设的新高要校区。

(一)扩张带来成长增量

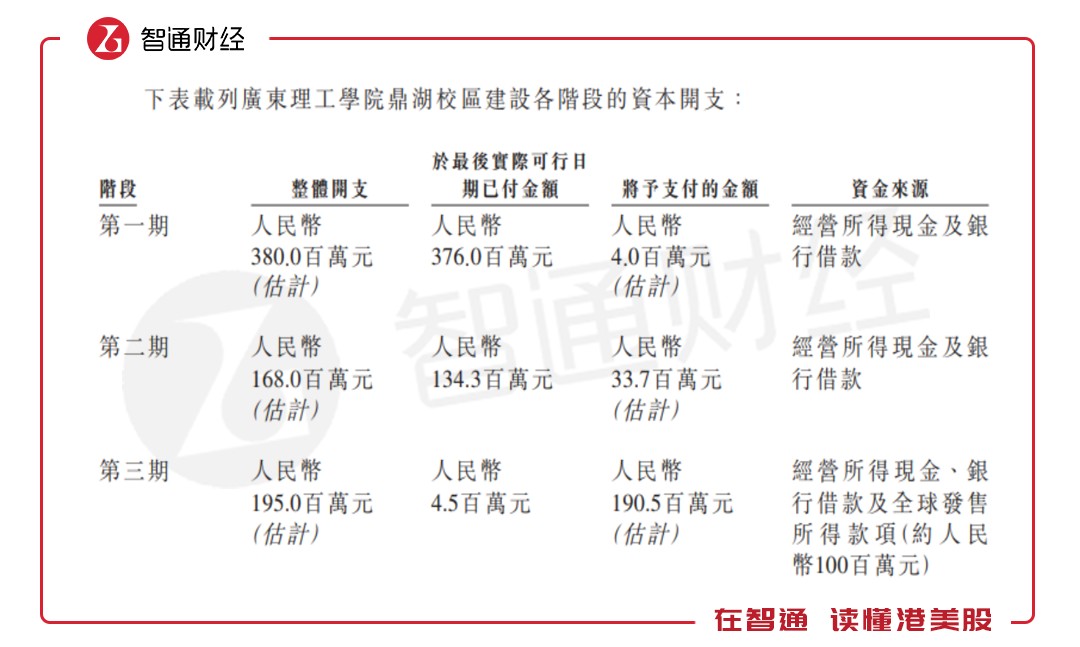

智通财经APP了解到,广东理工学院的新鼎湖校区成立于2017年,第一期建筑工程已于2017年9月完成,总建筑面积逾125000平方米的部分校区投运,学校可容纳人数增加约6000名学生。第二期建筑工程于2018年第三季度竣工,总建筑面积逾64000平方米的部分校区投运,学校可容纳人数增加4000多名学生。这两期工程就将给科培带来了一万的增量生源。

此外,新鼎湖校区第三期建筑工程涉及规划建筑面积68000平方米,预计于2019年动工及于2019年底前后竣工,并进一步将广东理工学院的可容纳人数增加逾1000名学生。

在上市募集的资金所得中,将有1亿元用于新鼎湖校区的第三期建设,以下为该校区各期建设情况:

图片来源:科培教育全球发售资料

除新鼎湖校区外,科培将进一步改造广东理工学院的高要校区,实训楼已于2018年第二季度动工,并预期将于2019年中竣工,此外,2019年第三季度动工学生宿舍,预期可容纳约7000名学生,并将于2020年第二季度竣工。预期扩张及翻新高要校区所需投资2亿元,主要通过上市募集所得用于投资。

在课程上,该公司拓宽本科专业种类以及减少大专专业,并计划设置40多个本科专业,于往绩记录期间,该公司已停办20个大专专业,22个新开设的专业均为本科专业。学位升级将一方面增加学生就业机会,另一方面提高该公司名气以及增加平均学费。

尚不论并购发展,仅广东理工学院在未来的高增长预期上就非常强烈。智通财经APP之前的文章也有谈到,科培拥有内部实力及外部优势,内部实力源于自身的师资力量,校企合作以及就业水平等,而外部优势则是学校的地理位置优势,位于珠三角地区,有助于学校与各行业知名企业建立联系,吸引学生。

实际上,科培教育将44.9%的募集资金预期用于收购其他学校,考虑到并购发展,以及协同效应,科培教育未来的成长水平将比预期的高很多。

二、业绩成长高于行业

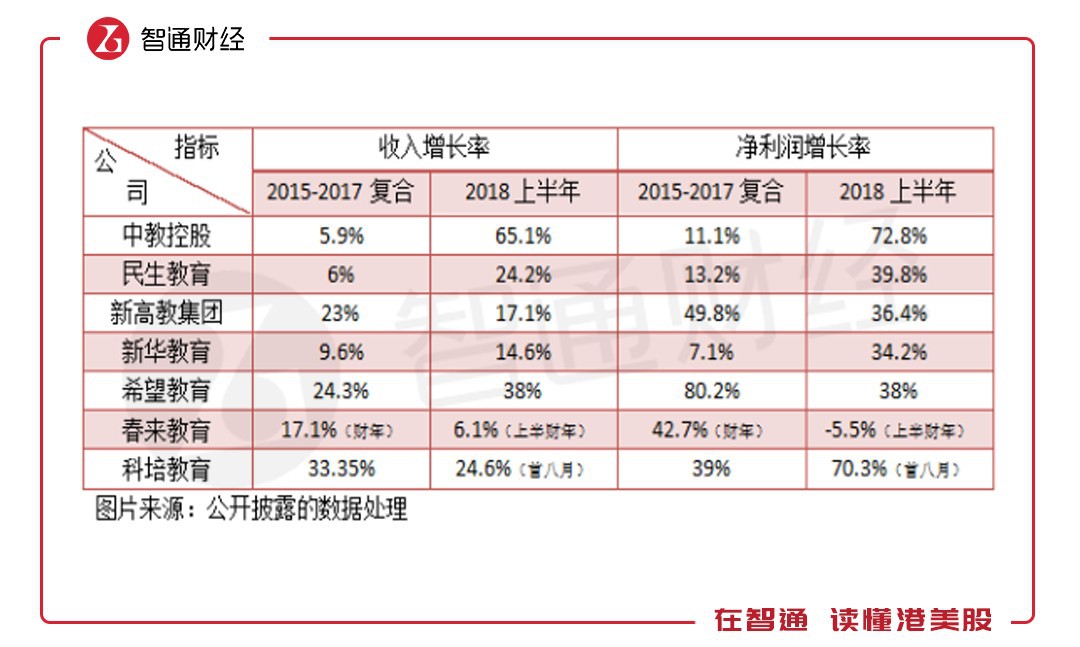

科培教育在同行中还是具备十分明显的优势的,有较高的业绩成长,在2015-2017年三年,收入复合增长率为33.35%,净利润复合增长率39%,2018年首8个月收入增长24.6%,净利润增长70.3%,基本领先于同行。

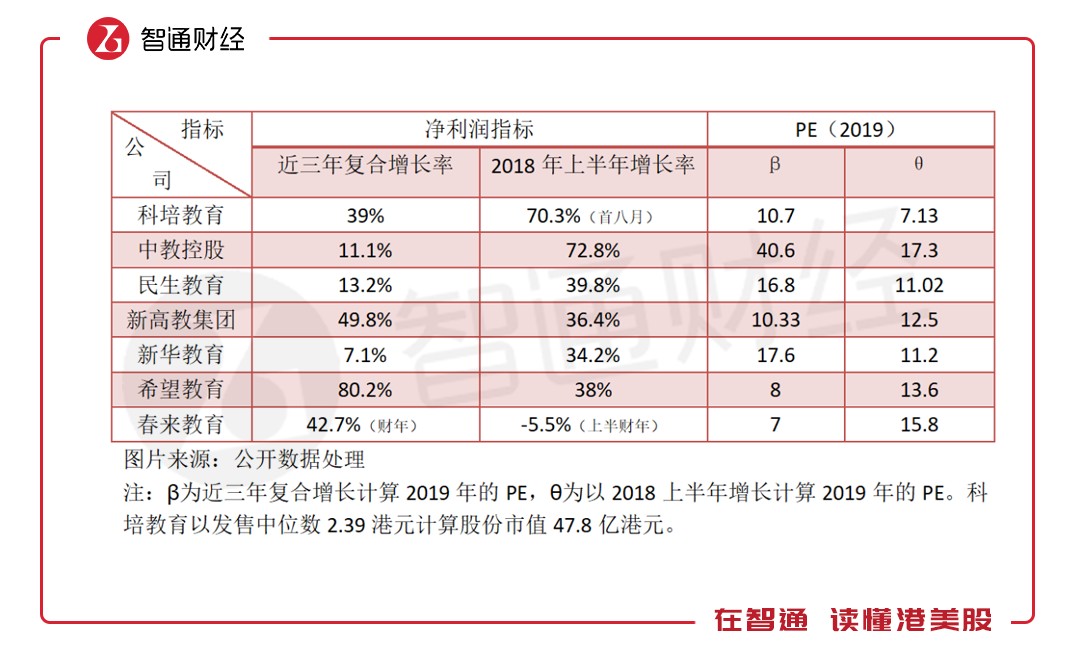

以下为港股各个高教参与者的业绩情况:

在列表的参与者中,从静态来讲,过去三年(2015-2017)收入复合增长率最高的是科培教育,从动态来讲,以2018年上半年增长水平看,科培教育排名也是靠前的,中教控股(00839)和民生教育(01569)均有较高的增长主要得益于外延式收购扩张并表,如果按内生增长的话,科培还是领先的。

以赚钱能力来说,2018年首八个月,科培教育的毛利率和净利率分别为64.3%和58.4%,而其他参与者中,2018年上半年,中教控股这两项指标分别为60.8%和51.7%,民生教育分别为59.8%和69%,希望教育分别为49.2%和25.2%。整体来说,科培的赚钱能力也较大多数同行高。

此外,科培教育的负债资产利用率仍有较大的提升空间,2015至2017年资产负债率分别为33.7%、40%及41.8%,杠杆压力不大,可提升的空间大。当然,高教行业普遍杠杆都很低,但也有例外,比如希望教育,2018年上半年,希望教育的资产负债率达77.9%,2017年为50.3%。

三、估值水平远低于行业

最后一个,关于科培教育估值问题,这也是大都数投资者最关注的问题。

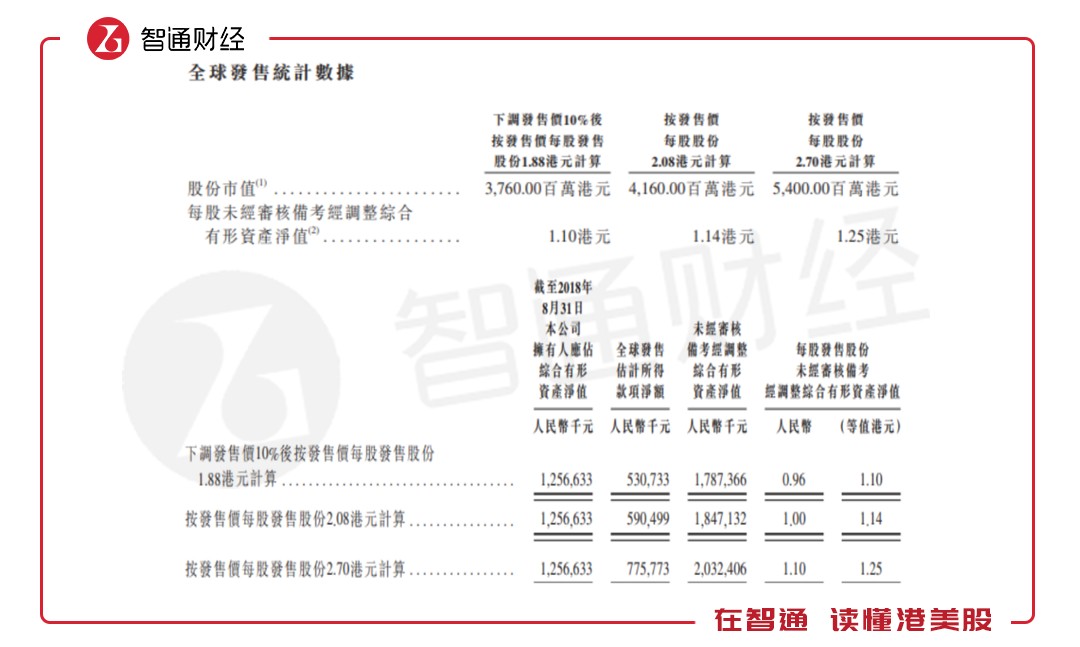

根据该公司的全球发售文件,发售价在2.08-2.7港元之间,倘若超额配售权未行使的情况下,股本总共约20亿股,那么市值将在41.6-54亿港元之间,若采取下调发售价10%以1.88港元计算,市值为37.6亿港元。

由于每股定价不同,募集所得不同,权益资产亦不同,以下为不同定价措施下,科培教育的市值以及每股有形净资产情况:

图片来源:科培教育全球发售资料

以PB估值算,静态来看,科培教育1.88港元的发售价,PB为1.7倍,2.08港元的发售价,PB为1.8倍,2.7港元的发售价,PB为2倍,而根据富途牛牛的教育股指数,行业PB为2.54倍,因此,即使按最高发售价募集,科培教育的估值还是比行业低很多的。

那对科培教育用PE估值会是什么情况呢?

以下为智通财经APP整理并分析的港股各个高教参与者2019年预计的PE情况:

从静态的过去三年的净利润增长率预计2019年净利润,科培教育的估值在行业中也是较低的,PE为10.7倍。动态来看,以2018年上半年增长率预计2019年的净利润,科培教育的估值是最低的,PE仅为7.13倍,考虑静态和动态两个方面,该公司的可投价值要比其他参与者高。

综上看来,港股高教板块将迎来一只白马股:科培教育,2018年教育板块已经跌进了黄金坑,正是做左侧交易的时候,投资者可重点关注。

扫码下载智通APP

扫码下载智通APP