广发宏观:建筑业带动GDP?

本文来自微信公众号“郭磊宏观茶座”

报告摘要

建筑业对2018年Q4的GDP形成支撑,其他行业几乎均有拖累。2018Q4GDP名义增速较Q3回落1.5%,实际增速回落0.1%。分行业看,建筑业是唯一对名义与实际GDP增速都形成向上支撑的行业,农业、批零、金融等行业都出现了不同程度的名义或实际增速下降。

建筑业在GDP中处于什么样的位置?以生产法计,建筑业增加值在整个经济中所占比重仅为6.87%;但由支出法计算,建筑业对最终需求的贡献度高达26%[1]。从逻辑上看,建筑业主要分为房屋建筑与土木建筑两大子行业,分别与房地产、基建两块需求有关。如果合并考虑房屋建筑与房地产行业对经济需求的拉动作用,所占比重为22.9%,考虑土木建筑与基建行业(全口径),比重为9.7%[2]。建筑业总产值增速表征了全行业景气变化,也大致代表了房地产与基建投资的建安工程增速。

建筑业指标可以和FAI相关指标进行对照和验证,并分别判断房地产与基建两块投资需求。随着固定资产投资统计制度改革的逐步推进,旧的“形象进度法”对固定资产投资规模所形成的基数高估与增速低估影响越来越受到市场关注。我们把建筑业拆分成房屋建筑与土木建筑两个细分行业,发现它们与房地产投资和基建投资口径下的建筑工程部分存在相当高的相关性与重合度。以建筑业的季度施工面积对房屋建筑与土木建筑进行增速拟合,大致可以得到在2018年房地产建筑工程类投资增速(不含土地购置)较2017年大致走平、基建增速逐季放缓(下滑5个点左右)的结论,这些都比FAI口径的降幅要平缓一些。

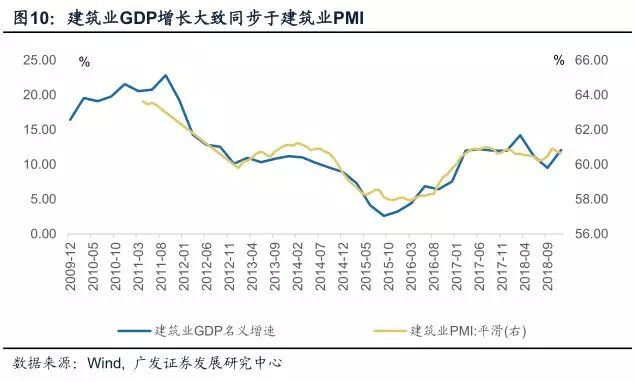

这轮建筑业的典型景气周期由2016年Q1至2018年Q1,目前整体在下行期,Q4的反弹可能是阶段性现象。由GDP建筑业同比、建筑业总产值或同步指标建筑业PMI来看,这一轮建筑业的景气度上升始于2016年Q1,回升趋势持续八个季度之后,在2018年Q1见到顶部并呈现出放缓迹象。2018年Q2和Q3回落;如前所述,Q4有明显反弹并带动GDP,这可能是同期地方专项债投放、基建启动的影响。

展望2019年H1,建筑业以及整个固定资产投资支撑因素在于基建,下拉因素是地产,综合考虑二者在固定资产投资方面的影响(地产大概为基建的2.3倍),建筑业产值仍有较大概率继续放缓,并对GDP形成一定拖累。

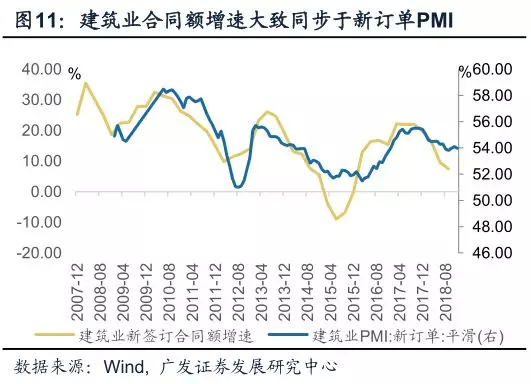

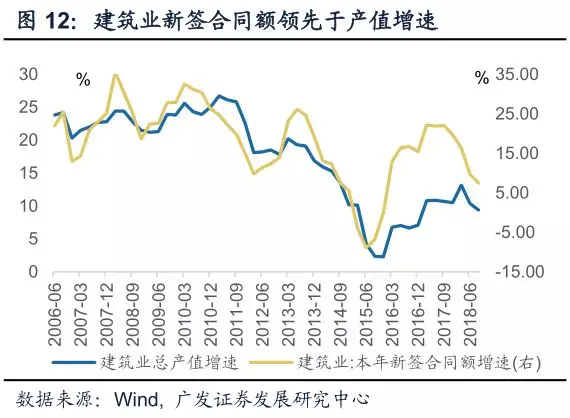

建筑业景气度的领先指标为本年新签合同额、PMI建筑业新订单、挖掘机销量等,后续值得继续观察。从经验规律来看,建筑业本年新签合同额(季度指标)、PMI建筑业新订单、挖掘机销量等指标领先于建筑业的同步指标。各个先导指标领先1-2个季度不等。如果我们可以在2019年Q1-Q2看到相关先导指标的触底,则下半年可能会是同步指标的触底企稳。这一线索,后续值得继续去跟踪和观察。

风险提示:经济下行压力超预期;基建推进速度低于预期。

图表索引

正文

建筑业对2018年Q4的GDP形成支撑,其他行业几乎均有拖累。2018Q4的GDP名义增速较Q3回落1.5%,实际增速回落0.1%。分行业看,建筑业是唯一对名义与实际GDP增速都形成向上支撑的行业,在经济中所占比重较高的制造业、农业、批发零售、金融业、房地产等行业都出现了不同程度的名义或实际增速下降。具体来看,建筑业与住宿餐饮业的名义增长有所加快,信息技术、租赁服务、制造业、房地产业等下滑加速。至于实际增速,仅有建筑业与金融、交运仓储三个行业Q4增长快于Q3。

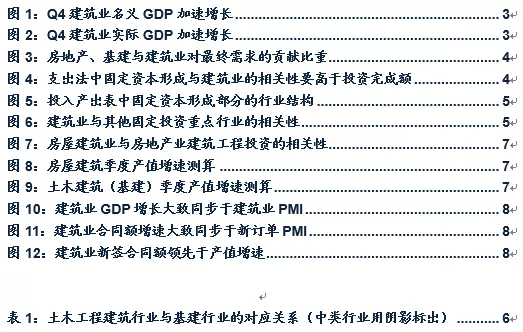

建筑业在GDP中什么样的位置?以生产法计,建筑业增加值在整个经济中所占比重仅为6.87%;但由支出法计算,建筑业对最终需求的贡献度高达26%,远远超过房地产的5.9%与基建的3.4%[1]。这是因为房地产与基建作为第三产业,实际上是固定资产的购置方而非生产方,作为建筑与安装工程的主要生产方的建筑企业才是对经济需求形成贡献的主体部分。因此我们在测算房地产与基建对经济的拉动作用时,还需要同时考虑建筑业的影响。

从逻辑上看,建筑业主要分为房屋建筑与土木建筑两大子行业,分别与房地产、基建两块需求有关。如果合并考虑房屋建筑与房地产行业对经济需求的拉动作用,所占比重为22.9%,考虑土木建筑与基建行业(全口径),比重为9.7%[2]。建筑业总产值增速表征了全行业景气变化,也大致代表了房地产与基建投资的建安工程增速。

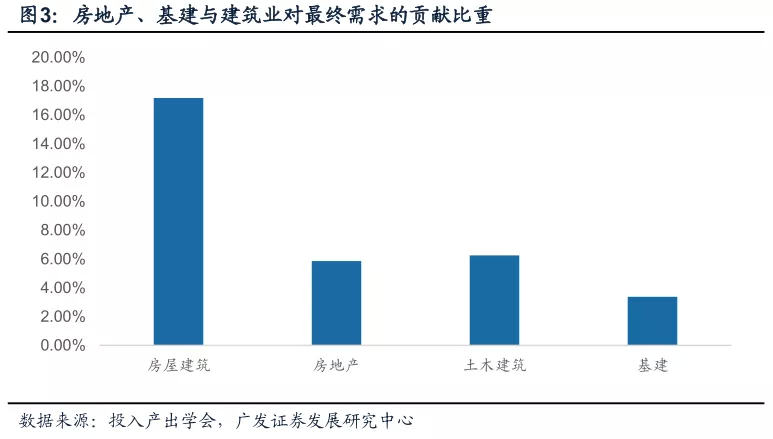

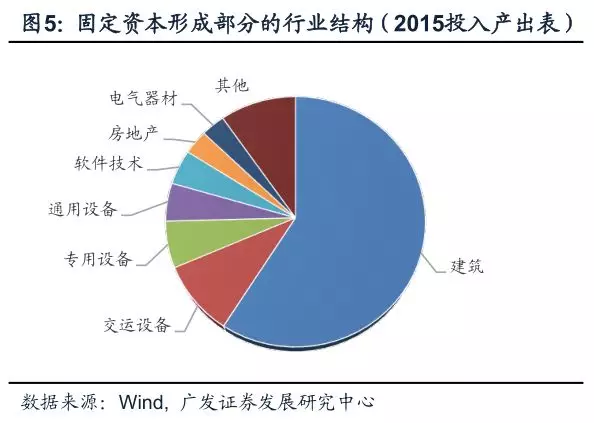

建筑业指标可以和FAI相关指标进行对照和验证。随着固定资产投资统计制度改革的逐步推进,旧的“形象进度法”对固定投资规模所形成的基数高估与2017-18年增速低估影响越来越受到市场关注,表现在统计数据上,就是支出法中固定资本形成与固定资产投资完成额两套指标的背离越来越显著(见我们的报告《统计制度调整如何影响固定资产投资?》)。

建筑业指标对固定资本形成的指示意义要高于固定资产投资完成额。根据统计局相关文献[2],由于某些地方因制定不切实际的计划目标并进行政绩考核,固定资产投资数据存在一定程度的数据高估,而国家统计局则利用相关资料如建筑业总产值、建筑业营业税、钢材水泥等建筑材料等数据对固定资本形成数据进行调整与重估。这也是支出法中固定资本形成与建筑业指标的相关性要高于固定资产投资完成额的重要原因。

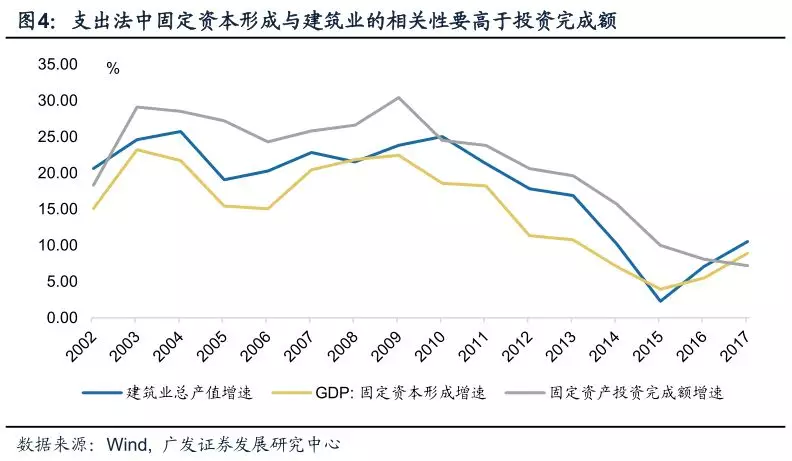

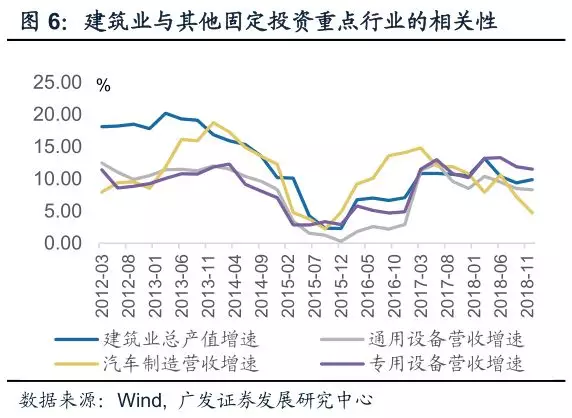

建筑业是固定资本形成的核心,也为我们观察房地产与基建投资提供了新的视角。根据投入产出表的相关数据,建筑业形成了终端需求中固定资本形成的核心贡献部分,同时对其他重要行业如通用与专用设备、汽车与交运设备等具有较高的相关性。因此在固定投资完成额数据逐渐失效的情况下,对建筑业的细分行业指标的跟踪与预测为我们观察房地产与基建投资需求提供了新的视角。

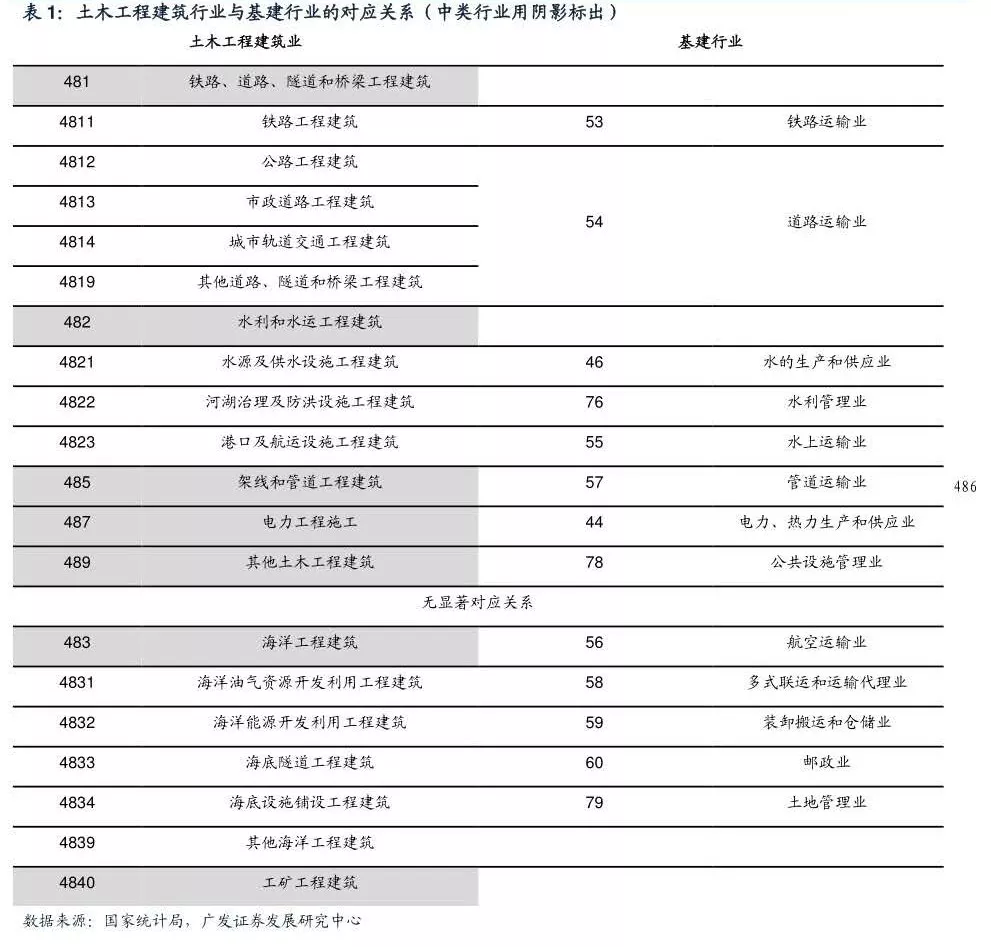

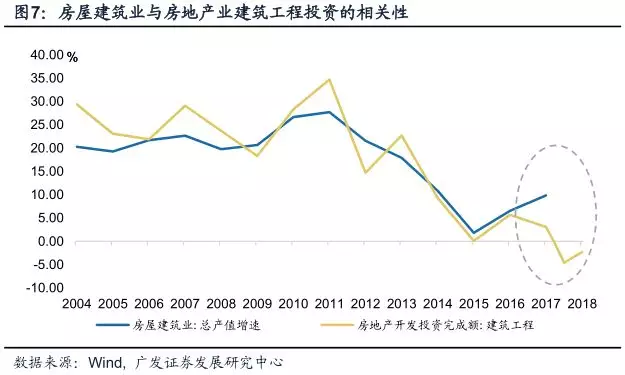

建筑两大子行业分别对应着房地产与基建,这也为我们观察这两块重要的投资需求提供了依据。我们把建筑业拆分成房屋建筑与土木建筑两个细分行业,并与房地产投资和基建投资的行业分类方式分别对照,发现前者与后者口径下的建筑工程部分存在相当高的重合度。历史数据亦表明,房屋建筑业总产值与房地产投资增速具有较好的相关性,这也与我们前面所说“房地产是固定资产的购置方,建筑业才是固定资产的生产建筑方”结论相符。考虑到建筑工程投资在整个投资中所占的比重高达80.5%(2017年国家统计局数据),而绝大多数建筑工程投资都通过建筑企业实施并完成,通过建筑业指标观察基建与房地产投资需求不失为一种合理的观测方法。

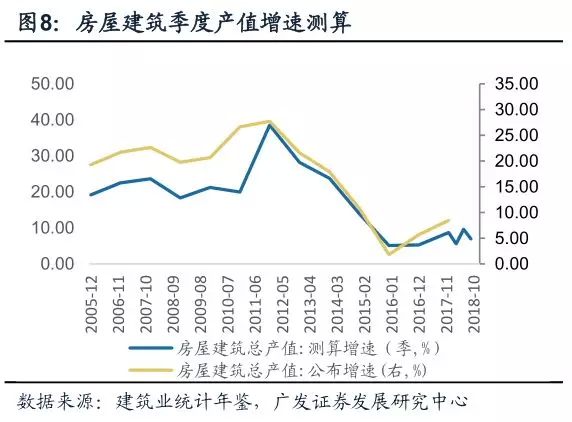

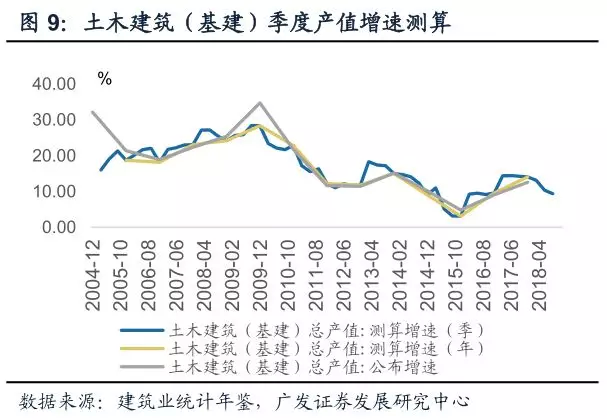

由建筑业施工面积对房地产与基建投资进行增速拟合,前者大致走平,后者逐季放缓,但都比FAI口径下的投资降幅要平缓一些。由历史数据来看,房屋建筑施工面积与房屋建筑业总产值具有很高的相关性,而后者公布频度为年度,前者则每季公布,因此可以根据施工面积大致推算出房屋建筑的季度产值增速,并以此观察房地产投资需求变化。而房屋建筑与土木建筑两大行业是建筑业的主体部分(合计比重90%),对基建投资的推测可以大致通过剔除房地产部分之后的残差部分进行观察。

按照上述方式,以建筑业的季度施工面积对房屋建筑与土木建筑进行增速拟合,大致可以得到在2018年房地产建筑工程类投资增速(不含土地购置)较2017年大致走平(下滑2个点以内)、基建增速逐季放缓(下滑5个点左右)的结论, 这些都比FAI口径的降幅更为平缓。如果考虑到土地购置等因素(房地产投资完成额不仅包括建筑安装工程,也包含土地购置费用的影响),以固定资产投资完成额增速衡量的基建与地产两部分投资增速可能存在显著低估。

这轮建筑业的典型景气周期由2016年Q1至2018年Q1,目前整体在下行期,Q4的反弹可能是阶段性现象。由GDP建筑业同比、建筑业总产值或同步指标建筑业PMI来看,这一轮建筑业的景气度上升始于2016年Q1,回升趋势持续八个季度之后,在2018年Q1见到顶部并呈现出放缓迹象。2018年Q2和Q3回落;如前所述,Q4有明显反弹并带动GDP,这可能是同期地方专项债投放、基建启动的影响。

展望2019年H1,建筑业以及整个固定资产投资支撑因素在于基建,下拉因素是地产,综合考虑二者在固定资产投资方面的影响(地产大概为基建的2.3倍),建筑业产值仍有较大概率继续放缓,并对GDP形成一定拖累。

建筑业景气度的领先指标为本年新签合同额、PMI建筑业新订单、挖掘机销量等,后续值得继续观察。从经验规律来看,建筑业本年新签合同额(季度指标)、PMI建筑业新订单、挖掘机销量等指标领先于建筑业的同步指标。各个先导指标领先1-2个季度不等。如果我们可以在2019年Q1-Q2看到相关先导指标的触底,则下半年可能会是同步指标的触底企稳。这一线索,后续值得继续去跟踪和观察。

(编辑:许然)

扫码下载智通APP

扫码下载智通APP