广发郭磊:原油和螺纹钢价格是观测企业利润的经验坐标

本文来自微信公众号“郭磊宏观茶座”,作者郭磊。

报告要点

第一,量价的对冲影响下,工业企业利润同比进一步小幅下行。

第二,原油价格是观测企业利润周期性的一个经验坐标,二者大致同周期。

第三,过去两轮周期中原油与企业利润只有一段背离,这段背离可由螺纹钢(供给侧)完美解释。

第四,从经验意义上,油价和螺纹钢价格是观测企业利润的两个坐标。

第五,本轮企业利润回落周期从2017年Q3至今已六个季度,从先导指标来看,预计后续可能还有两个季度的时间,这与本文逻辑即原油及螺纹钢的周期也大致吻合。

第六,实际上,上一轮企业利润下行(2012年Q4-2014年Q4)也是八个季度的时间。

正文

量价的对冲影响下,工业企业利润同比进一步小幅下行。2018年12月,工业企业利润同比-1.9%,较上月的-1.8%小幅扩大了0.1个点。本月工业品价格的量其实有所反弹,工业增加值从5.4%小幅回升至5.7%,我们理解主要和多地供暖季限产方案环比有所调整有关(见报告《谈谈2018年和中期,以及年末和短期》)。价格却跌幅较大,PPI从2.7%直接回落到0.9%,主要和原油及黑色系的下行有关(《原油和黑色系带动PPI下行》),在量价的折中影响下,工业企业利润几乎持平,最终小幅下行了0.1个点。

原油价格是观测企业利润周期性的一个经验坐标,二者大致同周期。从经验研究的角度,原油价格是企业利润的一个同步指标。我们可以看一下其历史相关性(图),整体来看比较高。原因一则因为重工业谱系在工业中分量较重,而原油是其景气度的影子变量;二则油价本身也会形成胀缩预期的信号,对于下游的企业生产和库存行为也会产生一定影响;三则因为利润是含价指标,而油价又是价格的关键构成。

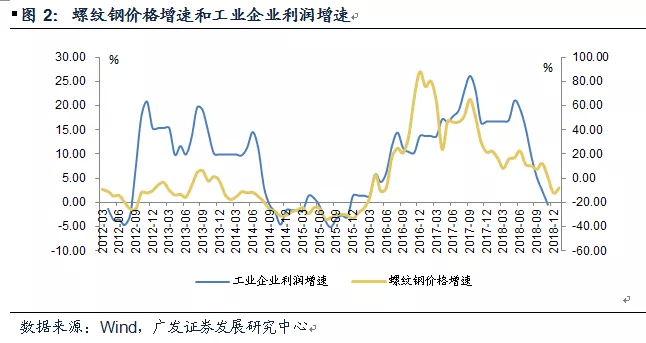

过去两轮周期中原油与企业利润只有一段背离,这段背离可以由螺纹钢(供给侧)来完美解释。不难发现,虽然大部分时段原油和企业利润吻合,2017年Q1-Q4二者关系却一反常态,几乎成了负相关;而这段时间企业利润的波动可以由另一个指标走势来完美解释,那就是螺纹钢价格。供给侧改革的推进影响了螺纹钢等产品的价格,从而对企业利润的周期走势产生一定的扰动效应。

从经验意义上,油价和螺纹钢价格是观测企业利润的两个坐标。如前所述,则原油价格和螺纹钢价格的同比底部基本上会约等于企业利润的同比底部。当然,原油和螺纹钢也同样不易判断,只能沿着一些线索捕捉一些信号做参考。在《原油和黑色系带动PPI下行》中,我们指出,“一个简单的测算,如果原油价格维持目前水位(布伦特原油价格维持1月月均值的58美元,或者单日最新值的61美元/桶),则同比底部大约在2019年5月。而如果螺纹钢价格维持目前水位,则同比底部大约在2019年8月。”如果是这一情形,那么企业利润的底部将大致位于5-8月之间。

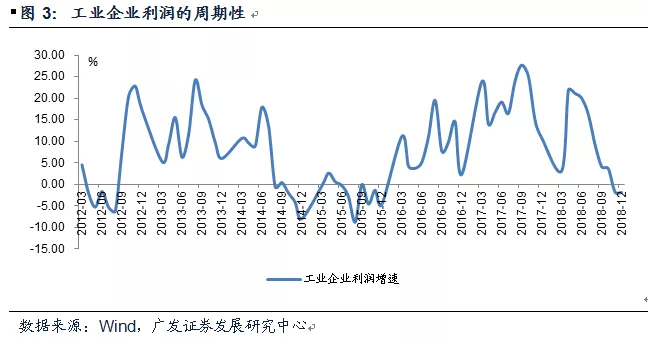

本轮企业利润回落周期从2017年Q3至今已六个季度,预计后续可能还有两个季度的时间。本轮企业利润增速从2017年9月的高点27.7%开始回落,至2018年12月的-1.9%,调整已经是六个季度时间。但这一过程大概率还将继续:1)从实际增长看,出口和房地产开工所带动的需求下行还未触底;2)从价格贡献来看,PPI也还未触底。所以2019年上半年利润将继续下行。从融资周期、房地产周期、汽车周期对经济的影响看,我们预计需求边际企稳会是在2019年Q3初(判断依据见《峰回,路转》,《2019年上半年将会是逆周期政策密集期》,《下半年经济边际企稳的先导线索》等报告)。

本文中原油和螺纹钢两个经验规律所对应的结论似乎也大体一致。

实际上,上一轮企业利润下行(2012年Q4-2014年Q4)也是八个季度的时间。

核心假设风险:外部环境变化超预期;经济下行超预期

(编辑:林雅芸)

扫码下载智通APP

扫码下载智通APP