大摩:美股“业绩变脸”之巨,此前从未见过

本文来自华尔街见闻,作者:周明明。

摘要:Wilson分析称,美股当前的这种收益修正是其所见过的最糟糕的修正,且很难将其再归因为贸易紧张或美国政府关门的影响。他估计标普500指数每股收益增长将在今年第二或第三季度见底,增幅介于-5%至10%之间。

尽管美联储更为温和的转向政策给了市场“一些甜头”,但警惕者仍不在少数。

摩根士丹利美股策略主管MichaelWilson表示,过去几个月,美股的盈利增长预期已大幅恶化。但奇怪的是,很少有人注意到这种增长的恶化,而是聚焦在美联储和股价趋势。

“就广度和速度而言,美股当前的这种收益修正是我们所见过的最糟糕的修正。实际上,全球每个行业和地区都在经历向下修正,但已很难将其归因为贸易紧张和(或)美国政府关门的暂时影响。”

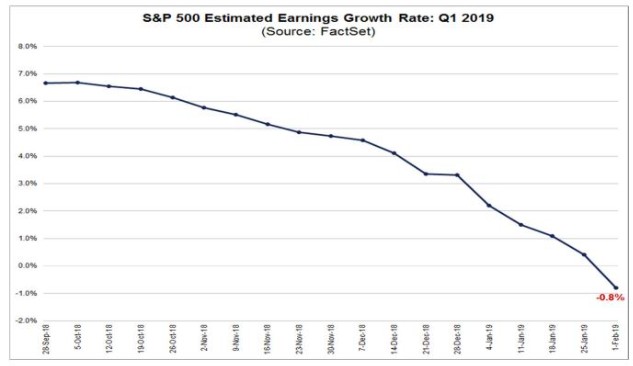

此外,Wilson还表示,他从去年夏天以来就一直在警告美国企业已经出现盈利衰退的情况,当时市场普遍预计标普500指数成份公司2019年的每股收益增幅仍将接近11%。但从去年12月初开始,这一共识就开始大幅下降,标普500在19年第一季度的收益预计将同比下降1%以上。

“鉴于迄今为止修正的严重性和广度,如果标普500指数在第二和第三季度每股收益同比增幅也为负值,我也不会感到意外。”

虽然此前有市场人士分析,当前的环境与2016年的经济情况非常相似,当时美联储降息、中国出台经济刺激政策、企业下调盈利预期后,股市确实出现了上涨。但今夕不同往日,Wilson认为,2016Q1是连续第4个季度同比负增长,而2019年Q1是第一个负增长季度,这没有可比性。鉴于此,他估计标普500指数每股收益增长将在今年第二季度或第三季度见底,增幅介于-5%至10%之间。

此外他还表示,自2017年底以来,股市没有任何起色,因此,进入点对于创造正回报至关重要,并始终认为估值水平比趋势更重要。

根据FactSet的数据,已公布四季报的美股公司中,有超过一半的企业跑赢了营收预期,近4成企业盈利和营收双重利好。表面看去,企业盈利仍呈两位数增长,但与历史数据相比,这些指标都低于长期均值。美国银行据此认为:“美股上市企业大幅跑赢业绩预期的时代正在终结。”

FactSet机构在2月初的一份研报显示,由于美国企业对未来的前景指引大幅下调,华尔街分析师也快速下调了对2019年一季度的盈利预期。今年一季度的平均盈利增速为负0.8%,或是2016年二季度以来(即近三年来)首次录得单季盈利同比不增反降。

同时,华尔街对2019全年的美股盈利增速,从1月初预期的7%+下调至目前的5%+,预期下跌了30%,这与美银美林的研报结论相仿。

华尔街见闻此前提到,金融博客Zerohedge已经警告称,市场也许很快会了解到,给美股公司提供的“超额”回报不会带来EPS盈利能力的反弹,这可能导致一个延迟的抛售潮最终到来:

颇为讽刺的是,在企业财报电话会上,提到“乐观”这个单词的次数接近纪录高位;与此同时,提到“更好、更强”与提到“更差、更弱”的次数之比也创2015年四季度以来新低。这说明,尽管情绪乐观,但公司管理层确实看到了增长的趋势在放慢。

免责声明:智通财经网转载此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

扫码下载智通APP

扫码下载智通APP