广发:春节假期后,港股会重现高波动吗?

本文来自“广发证券”。

报告摘要:

港股策略周论:春节假期后,港股会重现高波动吗?

进入农历新年,投资者关心港股能否延续前期反弹,短期值得讨论的内容包括:“春节后上涨效应”、美股及原油影响等,本期策论就此进行分析。

港股“春节后上涨效应”并不明显。03年以来,A股春节后短期内涨多跌少主要基于流动性和“两会”政策预期,但港股表现并无类似规律。

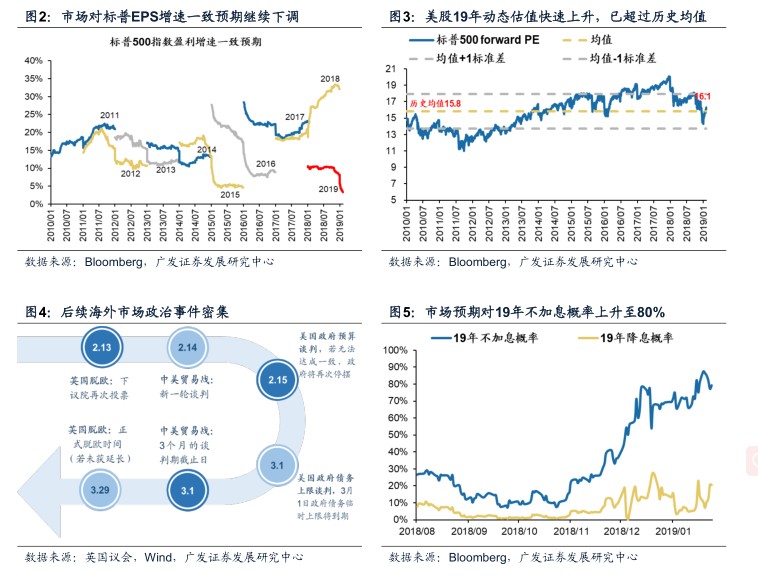

美股反弹后续面临更多变数,需警惕后续波动率增加。包括:1)18Q4财报表现较好,但市场对19年业绩增长预期仍谨慎;2)后续中美贸易谈判、美国政府预算以及政府债务上限谈判等事件对美股产生更多考验;3)市场对于美联储宽松的一致预期过强;4)美债收益率倒挂增加避险情绪。

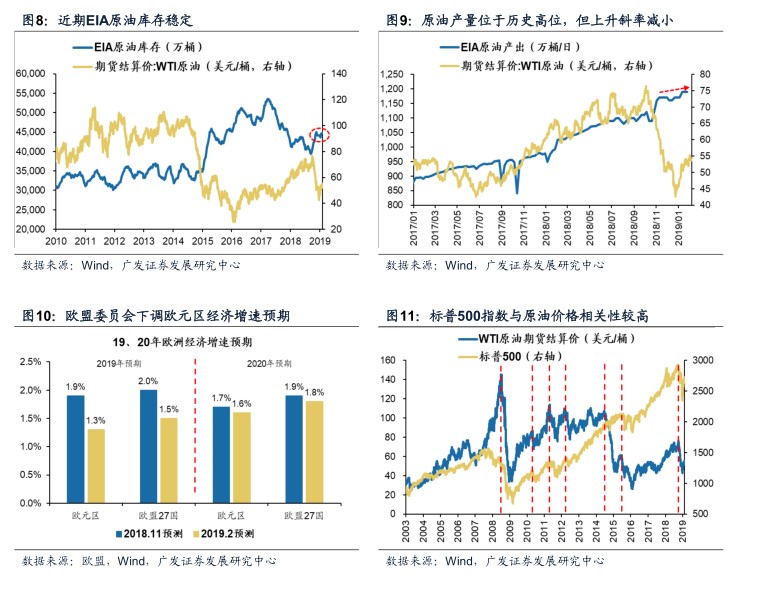

油价波动更多基于需求端的疲弱,或短期加剧市场波动。全球经济增长放缓的担忧压制油价反弹的基本面,后续走势更多取决于减产、地缘政治因素能否继续超预期。若油价进一步大跌,或压制美股及其他风险资产。

投资策略:海外事件密集,港股节后需“留一份清醒”。尽管国内政策因素相对积极,但海外市场面临波动或增加,节后港股避险情绪抬升。配置上,继续关注弱周期和早周期板块,如消费服务、保险、汽车、科技股等。

一周港股焦点图解:全球央行态度更加“鸽派”全球央行态度更加“鸽派”

本周港股焦点图解为:”全球央行态度更加“鸽派”。年初以来,全球主要央行货币政策转“鸽”趋势明显,包括美联储、欧央行、日本央行和澳大利亚央行等,国债收益率持续下行;部分国家央行如印度,甚至开始降息。

市场概览与情绪跟踪

本周(2.4-2.8)恒生指数上涨0.06%,一级行业涨跌互现,工业领涨,能源业领跌。HVIX指数、主板沽空比例、看跌看涨期权比例均出现上涨。

宏观流动性与估值跟踪

本周(2.4-2.8)离岸人民币兑美元小幅贬值。10年期美债收益率小幅下降至2.65%,中美利差35BP。WTI原油价格52.7美元/桶。恒生指数PE10.38倍,略低于历史均值。

一致预期EPS跟踪

本周(2.4-2.8)彭博对于恒生指数和国企指数19年EPS一致预期增速小幅上调。

南下北上资金跟踪

本周(2.4-2.8)南下北上交易通道关闭,2月11日起恢复正常交易。

风险提示

美元、美债收益率大幅上行;国内信用政策持续收紧;盈利不达预期。

一、港股策略周论:春节假期后,港股会重现高波动吗?

由于春节假期休市,港股本周仅有1.5个交易日,恒生指数上涨0.06%,恒生国企指数下跌0.97%。板块方面,恒生一级行业涨跌互现,工业领涨,能源业跌幅最大。

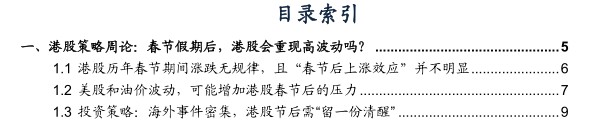

国内春节假期期间,海外大类资产表现各异。美股先跌后涨,前半周在乐观情绪和较好的美股业绩带动下上涨,而之后6个月、5年期美债收益率出现倒挂,加上市场担心中美贸易出现变数,引发市场波动。欧洲市场表现较为疲弱,欧盟委员会下调2019、2020年欧元区经济增速预期至1.3%、1.6%,此前18年11月的预期分别为1.9%、1.7%。对欧洲经济下滑的担忧导致欧元走弱,间接推升美元指数。

油价波动是海外市场另一关注点。前期受益于库存稳定、日产量低速增长,油价小幅上涨,但本周市场对全球经济下滑的担忧再次加剧,需求端预期的放缓导致油价再次出现大幅下跌。

进入农历新年,投资者首先关心的是港股是否能延续前期强势的短期表现,我们认为有两个视角值得重视:其一,对于南下内资而言,由于内资而言,由于A股股往往存在“春节后上涨效应”,那么港股是否存在类似规律,使得港股延续1月份低波动的超跌反弹行情?其二,对于海外资金而言,春节假期内全球大类资产的波动,尤其是美股和原油市场的变化,是否会增加港股节后的波动?考虑到这两个思考均是围绕港股市场节后的波动性,本期策论我们就此问题展开讨论。

1.1港股历年春节期间涨跌无规律,且“春节后上涨效应”并不明显

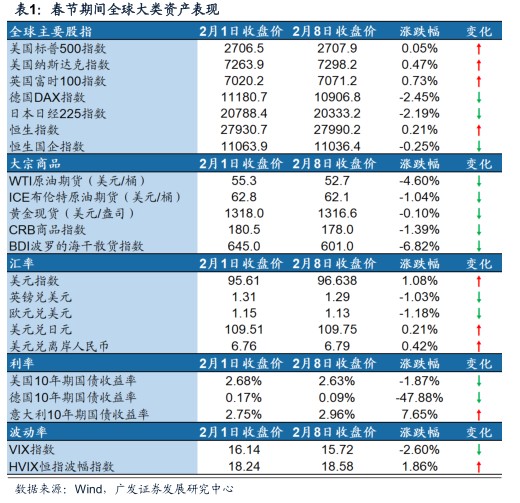

港股今年春节期间微涨,历年春节期间涨跌无规律。今年春节期间,港股共有1.5个交易日,恒生指数上涨0.06%。统计03年以来春节期间港股走势,港股在春节期间涨跌幅分布较为均匀,上涨次数略多于下跌次数,但并无显著规律。

和A股不同,港股“节后上涨效应”不明显。03年以来,A股春节后短期内涨多跌少,上证综指节后5个交易日仅出现2次下跌,主要原因包括节后市场流动性通常相对宽松、全国“两会”前对于政策预期增强等。但“春节后上涨效应”在港股并不明显,03年以来,春节后5个、10个交易日,港股下跌次数均多于A股。

1.2美股和油价波动,可能增加港股春节后的压力

春节期间,海外市场值得关注的两大变化包括美股和原油,市场避险情绪有所增加。大部分美股公司18Q4业绩于2月中旬结束,一轮估值修复和业绩带动的反弹后,美股随后将迎来英国脱欧、中美贸易谈判、政府预算谈判等重要事件验证;而原油市场受到需求预期放缓影响,油价波动性进一步增加。

首先,美股反弹后续面临更多变数,需警惕后续市场波动率增加的风险:

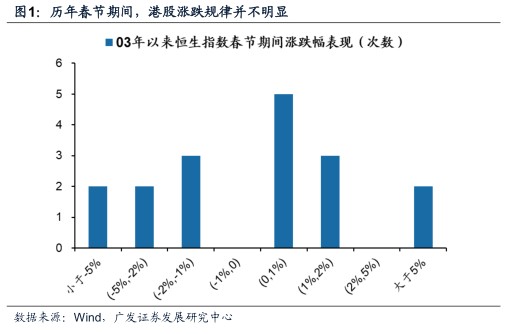

第一,从财报来看,美股18Q4的业绩表现的业绩表现较好,但市场对于19年EPS增长预期仍较为谨慎。以标普500成份中季报为10-12月的公司为样本,目前已有超过300家公司公布业绩,市值占比超80%,具有一定代表性。整体而言,标普500指数成份股业绩增长好于市场最悲观预期,且部分板块存在亮点,包括后周期行业(如消费者服务、媒体娱乐等)与防御属性较强的行业(如医疗保健、公用事业、通信服务等)。

但较好的财报表现并未改变投资者对未来业绩增长的预期。由于企业资本开支、税改、两党分裂、中美贸易等面临的不确定性,市场对于2019年美股EPS预期仍在下修。随着2月中旬后大部分公司18Q4业绩公布完毕,18年较好的财报对美股的支撑力度在减弱,而19年逐渐增加的宏观压力使得美股基本面的压力增加。

第二,美股估值修复暂告一段落,后续进入事件考验期。标普500指数Forward PE最新反弹至16.1倍,已超过历史均值,后续风险事件较为集中,包括:中美贸易谈判、英国退欧、政府预算谈判以及政府债务上限谈判等,不排除短期变数增加。

第三,市场目前对于美联储宽松的一致预期过强。前期较为鸽派的联储政策是推动估值修复的重要原因,鲍威尔于1月底FOMC议息会议上更为鸽派的表态,使得市场预期开始过于趋于一致,甚至开始预期降息(图5),而美国非农等数据极为强劲,后续联储态度若没有市场预期的“鸽派”,估值仍存在收缩空间。

第四,美债收益率倒挂风险增加,避险情绪抬升。本周6个月、5年期美债收益率出现倒挂,与此同时5年-3年期、10年-2年期美债收益率趋平。历史上,期限利差倒挂后,美股回调风险增加,若未来期限利差倒挂持续,美股或重回高波动特征。

其次,油价是近期增加市场波动率的另一因素,需求端预期面临的干扰较多。本周原油价格大幅下跌,创去年12月以来最大单周跌幅。与去年4季度因供需失衡引发的大跌不同,宏观面的风险高过供给基本面,是本轮油价下跌的主因:

年初以来供给端较为稳定。年初以来,EIA原油库存先跌后涨,但整体较为稳定;从产出数据看,年初以来EIA原油产出增速相较于去年4季度已明显放缓。但需求端预期的放缓叠加,加剧了本周油价的下跌。近期欧盟委员会、英国、澳大利亚央行分别下调经济增速预期,以欧元区为例,欧盟委员会预期欧元区19年经济增速1.3%,大幅低于前预期值1.9%。市场对全球经济放缓的担忧加剧,增加了油价回调的压力。

另外,油价下跌,可能反过来增加美股的波动,使得市场避险情绪抬头。油价与美股走势较为一致,油价大跌期间,美股多出现下跌,若油价下跌原因更多来自于需求端放缓,那么全球经济增长放缓的担忧同样会传导至美股。

1.3投资投资策略:海外事件密集,港股节后需“留一份清醒”

国内春节假期期间,海外大类资产表现各异。美股先跌后涨,下半周5年期和6个月的美债收益率倒挂,加上中美贸易谈判的不确定性,使得一波较快的估值修复行情面临更多挑战;油价再次出现大幅下跌,创去年12月以来最大单周跌幅,需求端的疲弱是本轮油价下跌的主要催化因素。

本期策论,我们关心港股是否能延续前期强势的短期表现,主要从两个视角切入分析:1)港股是否和A股一样存在“春节后上涨效应”?2)节后美股和油价的波动,是否会给港股反弹带来更多挑战?对此问题,我们的结论如下:

第一,和A股不同,“春节后上涨效应”在港股并不明显。03年以来,春节后5个、10个交易日,港股下跌次数均多于A股。A股的“春节后上涨效应”主要基于流动性和“两会”政策预期,而港股市场并无类似规律。

第二,美股和原油价格波动可能增加港股节后反弹风险。美股高波动可能来自以下几方面:1)后续政治事件密集,包括中美贸易谈判、英国退欧、美国政府预算谈判以及美国政府债务上限谈判等;2)市场目前对于美联储宽松的一致预期过强;3)美债收益率倒挂再次引发市场关注,不排除市场波动率再次上升的可能。

油价波动更多基于需求端的疲弱。短期而言,全球经济增长放缓的担忧压制油价反弹的基本面,后续走势更多取决于减产、地缘政治因素能否继续超预期。

投资策略方面,我们对19年港股市场不悲观,但随着18年报公布期的临近,港股市场可能面临一波EPS增长预期下修风险;若美股和油价再次明显波动,港股市场节后调整的压力或增加。配置上,继续关注弱周期和早周期主线,重点行业包括:消费服务、保险、汽车、科技股等。

扫码下载智通APP

扫码下载智通APP