投资笔记|金融暴涨—进攻号角还是最后狂欢?

1月至今,恒指从最低点的24896.87到今天收盘的28533.36,市场经历了大悲大喜,至今最大涨幅达到14.6%。A股有句俗话:券商在行情之初第一个启动则有一波不错的行情,若是券商和银行启动的晚,说明一波行情已经进入尾声。而今天券商、银行的一波集体拉升,是否意味着本波走势即将结束?

春季躁动效应

在众多的卖方策略报告中,提到最多的一个词就是“春季躁动”,从统计数据的角度,这个现象确实普遍存在。以数据和研究扎实著称的莫尼塔研究统计了最近10年以来港股的春季躁动情况。

从以上统计数据可以明显看到春季躁动的存在,但是持续的时间和区间涨跌幅有明显的差异,持续时间最短的是2018年,一共24个自然日,最长的是2016年达到70个自然日。涨幅最小的是2013年,仅仅上涨2.11%,效果最不明显。

最牛春季躁动:2009年的故事应该耳熟能详,四万亿的经济刺激,其区间涨跌幅达到32.12%。

第二名:2016年年初(15.75%),当时的背景是2014年底流动性的大幅度宽松,所有资产价格飙升,2016年就已经到了强弩之末,后来发生的故事,画风就比较熟悉了,仅仅1个月多月以后,就出现了股灾,2014年底-2016年的疯牛彻底结束。

第三名:2012年(15.24%)背景是稳增长,信贷数据回升,但因为经济环境太差,随后是全年的大熊市。

而本轮行情反弹至今,市场的反弹最大幅度已经达到14.6%,如果从数据上对比,只能模糊的说明市场现在大致在反弹的哪一个阶段,若放在整个内外环境的基础上,反而可能看的更清楚一些。

估值提升?政策和流动性缺一不可

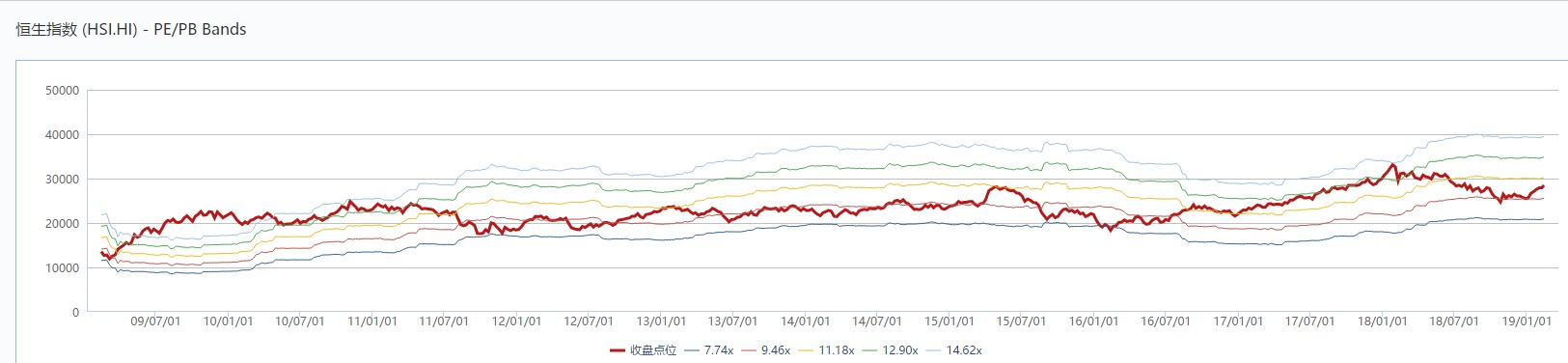

截至2月13日收盘,恒生指数目前的动态PE为10.55,若同样参考过去十年恒指的估值中枢11.18,大约还有6%的空间。

如果再将这张图仔细分析,恒指长时间的超越这个中枢,一共发生过两次,第一次是在2009年-2011年间,第二次就是2016年底-2018年初。2009年是次贷危机之后,中国启动四万亿的投资,叠加全球开始撒钱进程。第二次启动起源于供给侧改革引起的上游国企盈利井喷加上地产的棚改资金加行业兼并重组,在流动性方面是港股通开通带来北水南下,而且美联储并未缩表。

简而言之,国内政策推动企业盈利,尤其是恒指权重的盈利改善,叠加流动性的快速改善才有可能让估值中枢快速提升至中枢上方。

盈利端:如果站在目前的时点去看未来一年,地产和金融政策有边际放松,但是离转向还有比较远的距离,各种政策会议上已经说的很清晰,很难指望盈利端很大的变化。

流动性方面:分为内地和海外两方面:内地在深港通之后,北水南下很难再次出现边际上的变化;更重要的是海外资金,美联储的加息进程现在明显松动,会让一部分资金开始回流新兴市场,对于估值的提升有所帮助,但是想让估值重新恢复到中枢之上的可能性很小。

回顾本轮反弹行情,始于被低估的医药,年内偏概念的5G,受益于年底流动性宽松和地方因城施策的地产政策放松的地产;家电、汽车的上涨是数据差,但是政策表示会出台相应的消费刺激动作;在此不一一列举,在火热的气氛下,一些因为商业模式原因盈利少,但是有想象力的公司也开始上涨,回头看市场,基本上板块轮流涨了一轮甚至两轮,而之前表现比较差的金融和券商至今开始快速补涨,剩下还能涨什么呢?

以上内容仅仅是本轮反弹的拆解,如果将视野放到年内,经过了2018年的杀估值(从14.62倍到9.4倍,35%),哪怕最悲观的情况下,估值从目前的10.55到极端低估的7.74,估值的下杀空间不过26.6%,中性情况下,考虑到企业盈利盈利的增长,恒指下行的空间在目前环境下也很难超过10%,没有重大事件的影响,恒指全年预计会在这个区间内波动,但个股会出现比较明显的分化,赚钱效应要远远强于2018年,若是恒指出现恐慌性的调整,优质个股反而是趁乱买入的好机会。

扫码下载智通APP

扫码下载智通APP