长江宏观:美国经济已达繁荣顶点 股票调整风险加速累积

本文转自微信公号“长江宏观固收”,作者:赵伟团队

报告摘要

2018年,我们先后发布10篇“繁荣的顶点”系列报告,全方位论证“美国经济达繁荣顶点,景气拐点或随后而至”。美国最新数据,完美印证我们的前期预判。

美国4季度固定资产投资、消费双双回落,多个领先指标预示经济前景不乐观

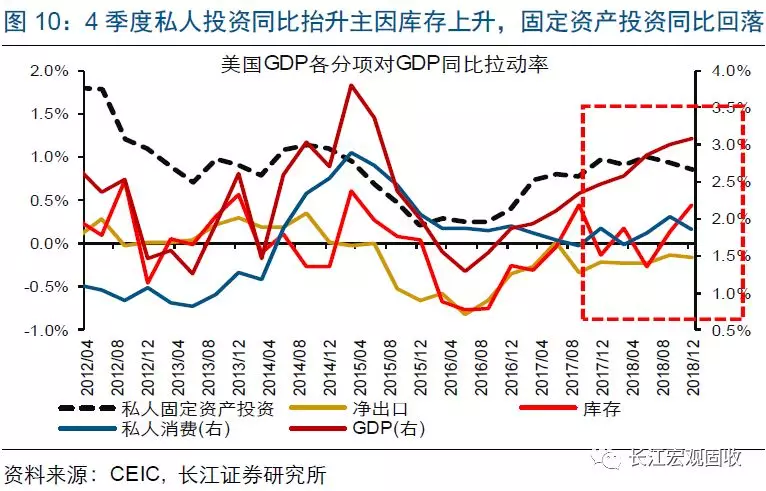

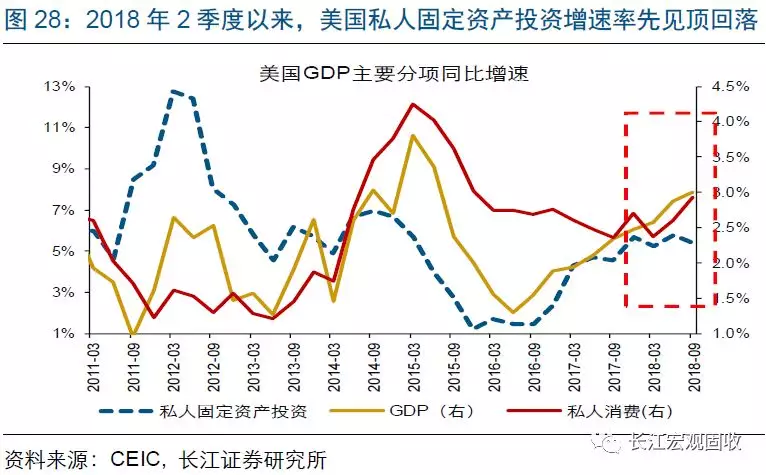

美国4季度GDP数据结构表现不佳,私人固定资产投资及消费增速等明显回落。美国4季度GDP同比增长3.1%,虽高于前值,但结构表现不佳。4季度GDP主要分项中,除了库存被动走高外,私人固定资产投资增速由5.4%降至4.8%、连续第3个季度下滑,私人消费增速由2.9%降至2.7%、结束此前改善态势。

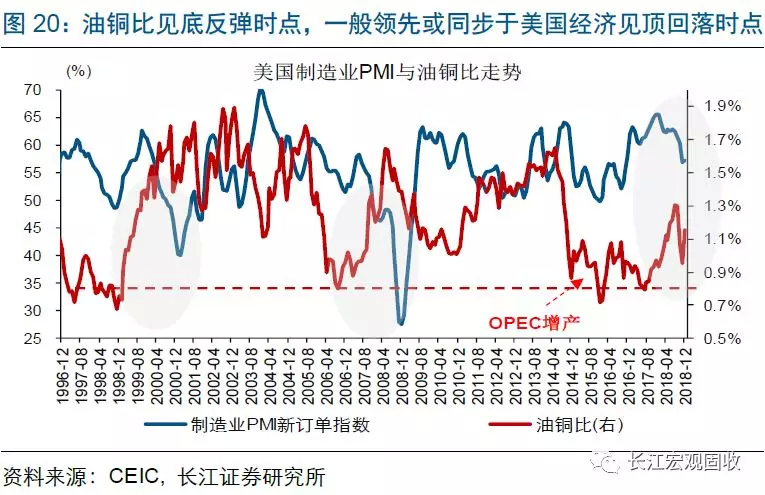

根据历史经验,美债期限利差和油铜比等领先指标,均预示美国经济前景不乐观。由于与美国经济周期变化关联密切,美债期限利差(10Y-2Y)倒挂及油铜比见底回升时点,往往领先或同步于美国经济见顶回落时点。目前,美债期限利差已收窄至15bp左右、离倒挂“一步之遥”,油铜比也自历史低位加速反弹。

企业景气率先回落、居民景气开始下滑,本轮美国经济已进入景气回落阶段

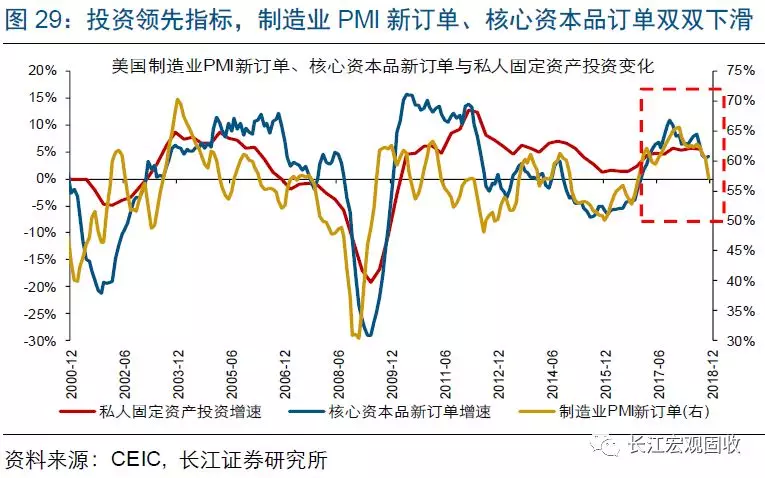

领先指标预示美国投资趋继续回落;就业市场景气拐点已现,私人消费或持续承压。制造业PMI新订单指数等领先指标持续下滑,预示美国私人投资增速趋继续回落。而失业率止跌回升、就业增速回落等,均反映美国就业市场景气拐点已现。上述背景下,随着居民收入增速下滑,美国私人消费增速或持续承压。

伴随企业端景气率先回落、居民端景气开始下滑,本轮美国经济已进入景气回落阶段。本轮美国企业端(新订单及投资)景气在2018年上半年率先下滑,居民端(就业市场及私人消费)景气在下半年见顶回落。根据历史经验,美国企业端景气见顶回落一般对应经济见顶;而居民端景气下滑,往往标志着经济开始下行。

美股及房地产市场调整风险累积;警惕企业端杠杆负反馈、显著冲击美国经济

伴随美国经济景气回落,美股调整风险加速累积、房地产市场趋继续承压。美国当前宏观环境,与历次美股见顶背景基本一致;伴随海外利润回流放缓,及债券融资受压制,美股回购趋降、调整风险加速累积。同时,受就业景气下滑、居民收入增速回落拖累,美国居民住房购买力难获显著改善,房市趋继续承压。

美国企业景气加速下滑及信用债集中到期压力下,警惕信用债市场剧烈调整、显著冲击美国经济。回溯历史,企业或居民端杠杆负反馈曾多次重创美国经济。本轮美国经济潜在风险主要来自企业端杠杆的负反馈,而企业端高杠杆主要集中在信用债市场。随着美国信用债自2019年起集中到期,以及企业景气趋加速回落,警惕信用债市场剧烈调整、并通过企业端杠杆负反馈显著拖累美国经济。

风险提示:

全球突发黑天鹅事件。

报告正文

2018年4月以来,我们先后发布10篇“繁荣的顶点”系列报告,全方位论证了“美国经济达繁荣顶点,景气拐点或随后而至”。美国最新经济数据,完美印证我们的前期预判。

美国Q4 GDP结构恶化,“繁荣顶点”进入验证期

2018年,我们率先、系统论证美国经济到达“繁荣顶点”

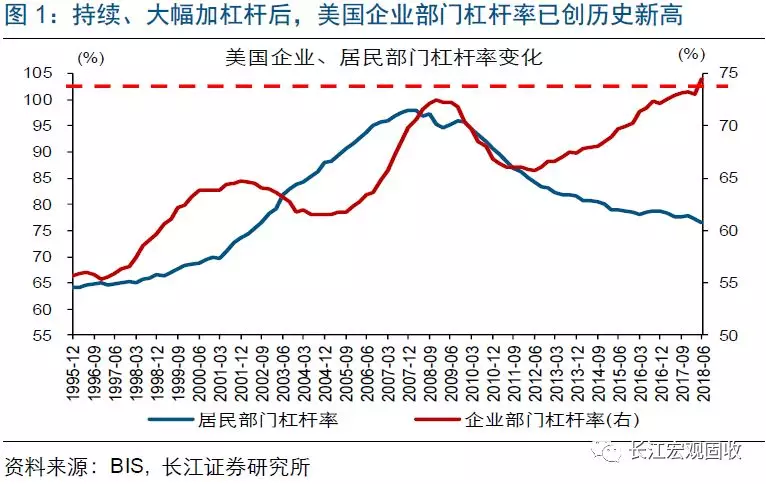

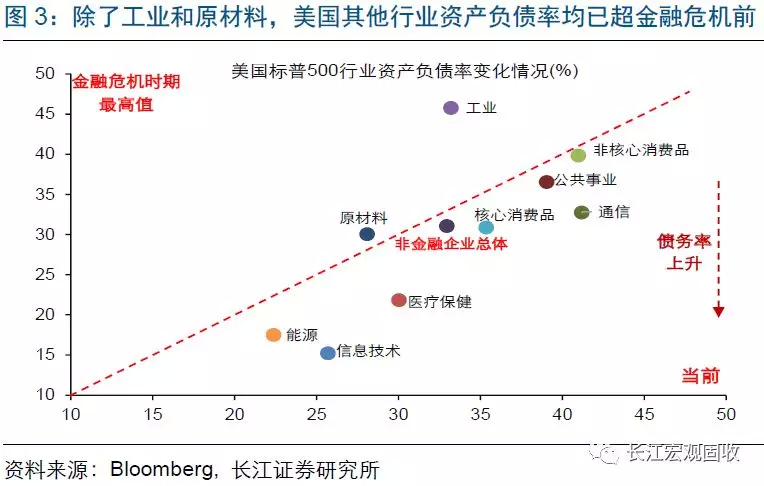

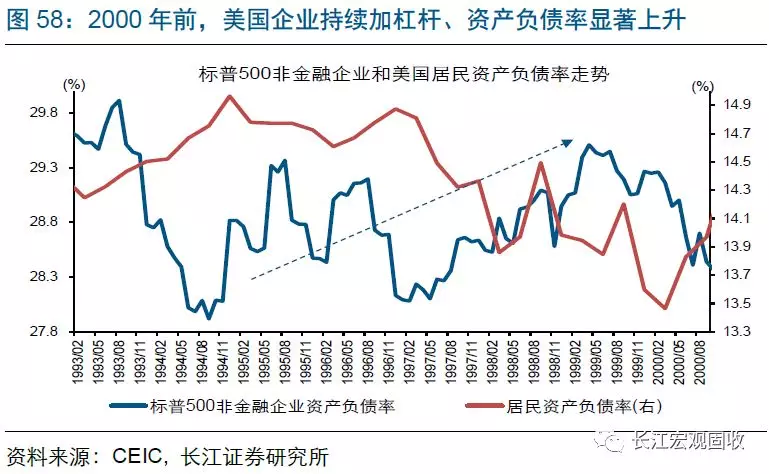

2018年4月,我们在报告《繁荣的顶点》中通过分析美国杠杆率变化,发现“随着企业杠杆创新高、居民杠杆难抬升,本轮美国经济已达‘繁荣的顶点’、景气拐点或随后而至”。具体来看,2008年后,为缓解居民部门去杠杆冲击,美国企业部门大幅加杠杆。目前,美国非金融企业杠杆率高达74%,创历史新高;企业资产负债率也升至历史峰值,多数行业资产负债率超过2008年金融危机前高点。与此同时,受房价上涨、储蓄率持续下滑,以及部分家庭财务状况恶化等制约,美国居民加杠杆的能力十分有限。随着加杠杆的天花板出现,美国经济已经到达“繁荣的顶点”、景气拐点或随后而至。

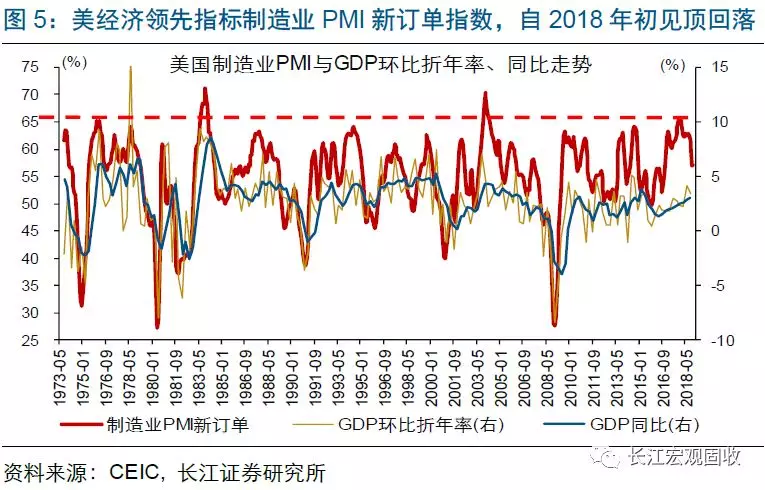

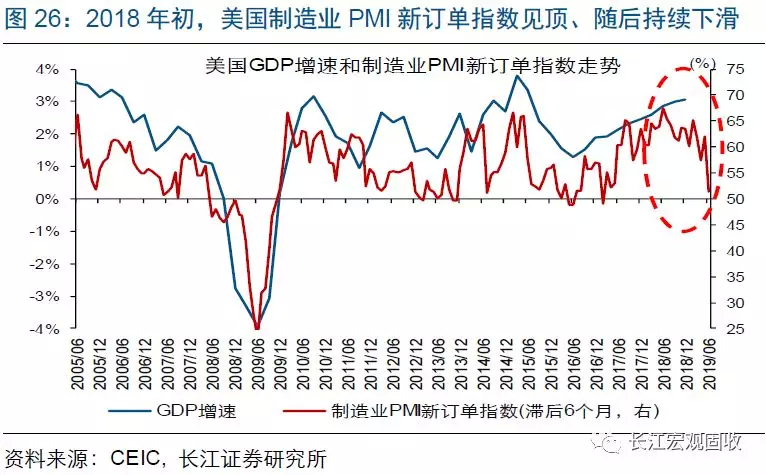

2018年5月,我们在报告《逃不开的经济周期——五论繁荣的顶点》中,通过分析美国经济指标体系,再次提示“美国经济领先指标见顶回落,同步、滞后指标逐步接近历史极值,均反映本轮美国经济已达顶部、即将迎来景气拐点”。具体而言,根据历史经验,美国制造业PMI新订单指数领先GDP增速变化2~3个季度左右,服务业PMI和消费者信心指数等基本同步于GDP增速变化,而失业率滞后GDP增速反应。2018年初,美国制造业PMI新订单指数见顶回落,随后持续下滑。与此同时,美国服务业PMI和消费者信心指数均逐步升至历史高位,失业率则持续回落至1969年以来最低水平。综合经济领先、同步及滞后指标来看,本轮美国经济已达顶部、即将迎来景气拐点。

美国Q4固定资产投资、消费双降,繁荣顶点进入验证期

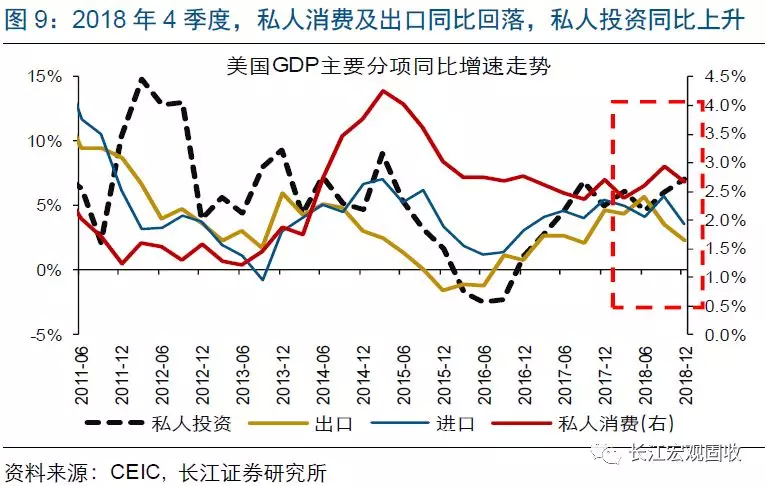

美国最新数据显示,4季度GDP同比抬升,但结构表现不佳;除了库存被动走高,私人消费、固定资产投资增速等均明显回落[1]。美国4季度GDP同比增长3.1%,高于前值3%。主要分项中,除了库存被动走高,私人消费、固定资产投资同比增速分别由2.9%、5.4%回落至2.7%、4.8%,出口和进口增速也分别降至2.3%和3.5%。环比方面,美国4季度GDP环比折年率2.6%,连续第2个季度回落;分项来看,仅出口环比有所改善,私人消费、投资及进口环比全面回落。

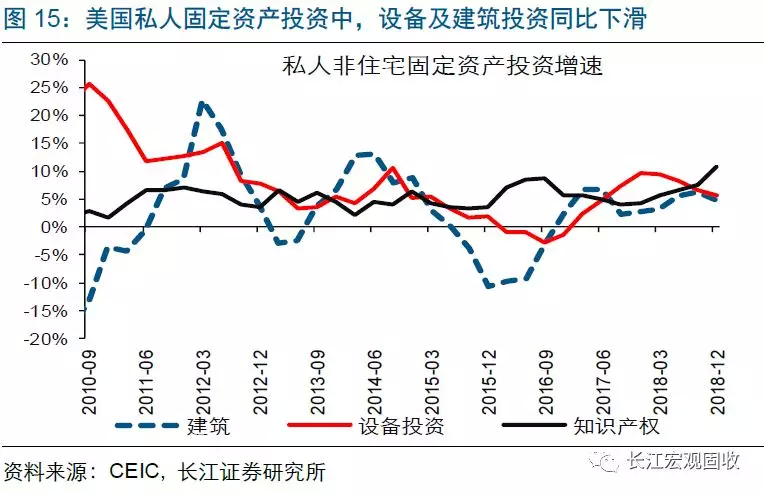

从核心分项走势来看,美国私人投资及消费增长均显得“后劲不足”。美国私人投资中,虽然库存被动走高,但随着制造业新订单加速回落,企业被动补库行为或将转为主动去库。与此同时,私人固定资产投资的核心分项,非住宅设备投资增速自2018年1季度见顶后,已连续3个季度下滑。私人消费方面,4季度未能延续前2个季度的改善态势,增速由高点回落;主要分项中,服务消费增速由2.5%降至2.4%,而对收入变化更敏感的商品消费增速由4.0%大幅下滑至3.2%。

美债及商品市场多个领先指标,预示美国经济前景不乐观

美债期限利差(10Y-2Y)大幅收窄,预示美国经济前景不容乐观。历史经验显示,美债期限利差(10Y-2Y)变化,能反映美国经济周期不同阶段。其中,美债期限利差降至100bp以下时,美国经济增长动能往往开始显露疲态;同时,美债期限利差倒挂后,美国经济多次陷入衰退。2018年初以来,美债期限利差自高位(近80bp)持续下滑。目前,美债期限利差已收窄至20bp左右,离倒挂“一步之遥”。

伴随油铜比自历史低位加速反弹,美国经济增长动能难言强劲。美国经济周期尾端,企业端景气一般领先居民端景气下滑。历史经验显示,由于油和铜分别对应居民端和企业端景气表现,在美国经济周期尾端,油铜比一般止跌反弹、大幅抬升,油铜比的见底反弹时点也领先或同步于美国经济见顶回落时点。目前,油铜比已自历史低位加速反弹,美国经济增长动能或显著趋缓。

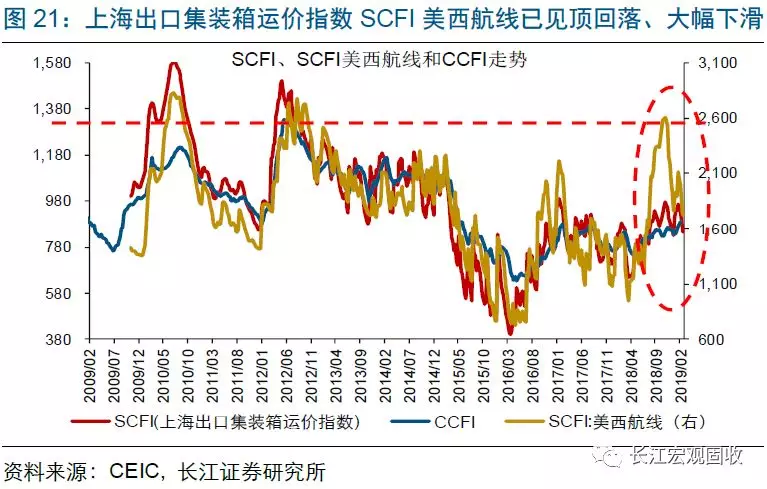

对美国的出口集装箱运价指数见顶回落、大幅下滑,反映美国经济内需或开始走弱。作为全球最大的出口国,中国的出口集装箱运价指数常被用来验证全球经济景气变化。例如,中国上海出口集装箱SCFI-美西航线运价指数(代表对美国集装箱运价),与美国进口增速关联密切、常被用于跟踪美国经济内需变化。2018年11月,SCFI美西航线指数升至本轮周期高位2606点,随后见顶回落、大幅下滑。SCFI美西航线指数的显著回落,反映美国经济内需或开始走弱。

伴随居民端景气下滑,美经济已进入景气回落阶段

美国4季度GDP数据结构恶化并非偶然。基于我们构建的美国景气跟踪框架,以及结合美国企业端、居民端景气最新表现,我们判断,本轮美国经济景气已进入回落阶段。

美国经济周期中,企业景气领先变化、居民景气滞后反应

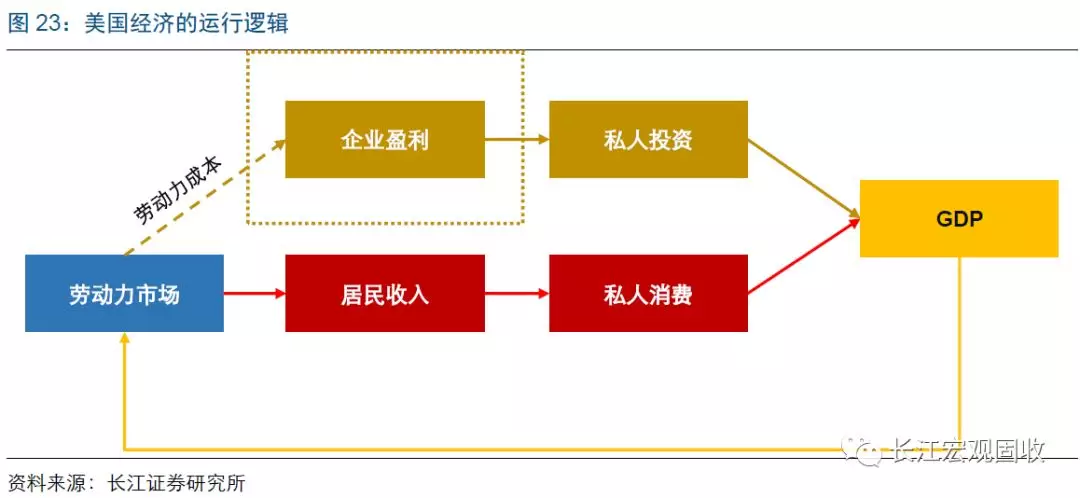

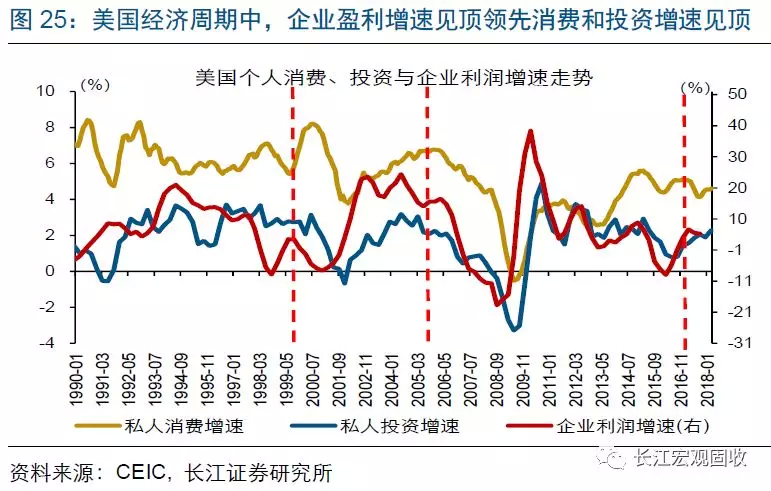

美国经济周期中,企业端景气领先居民端变化,企业端景气见顶回落往往是经济见顶领先信号。虽然美国GDP中私人消费占比接近70%、私人投资占比不足20%,但企业端景气的变化才是判断美国经济走势的领先信号。具体而言,从美国经济运行逻辑来看,投资和消费共同影响GDP走势;其中,投资主要由企业盈利决定,消费主要受劳动力市场影响(通过收入影响消费);由于劳动力市场的运行本身跟随GDP变化,因此企业盈利一般领先投资及GDP、消费变化。历史经验也显示,美国企业端景气见顶回落往往是经济见顶领先信号。

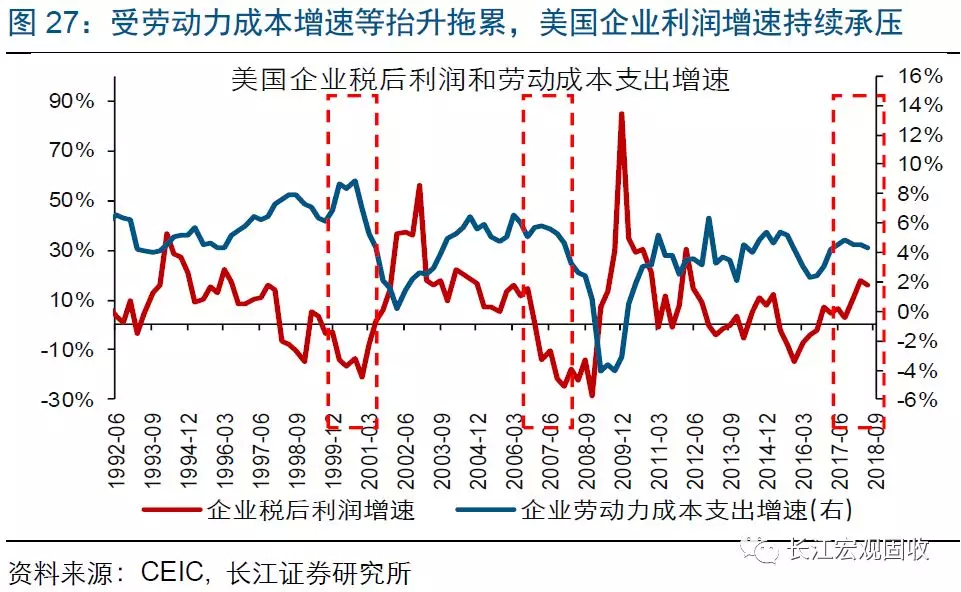

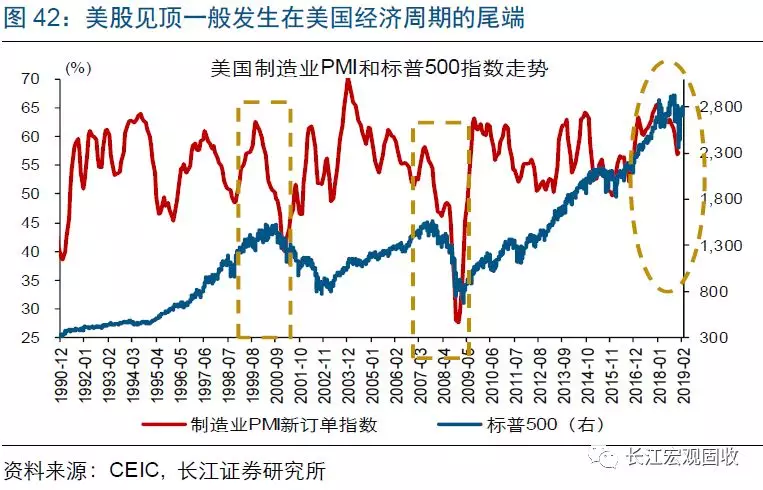

2018年,伴随企业利润增速承压、制造业PMI新订单指数见顶回落,美国私人固定资产投资增速率先下滑、未来趋继续下挫。2018年初以来,美国制造业PMI新订单指数见顶回落、大幅下滑[2]。同时,虽然特朗普减税对美国企业税后利润形成一定提振,但受劳动力及融资成本抬升拖累,减税无法“阻止”美国企业税后利润增速进入下行通道。伴随企业端景气领先指标见顶回落,美国私人固定投资增速自2季度起“率先”下滑(居民端的私人消费增速、劳动力市场等继续改善)。最新公布的制造业PMI新订单指数及核心资本品订单增速的持续下挫,预示美国私人固定资产投资增速未来趋继续回落。

失业率回升、就业增速下滑,美国就业市场景气拐点已现

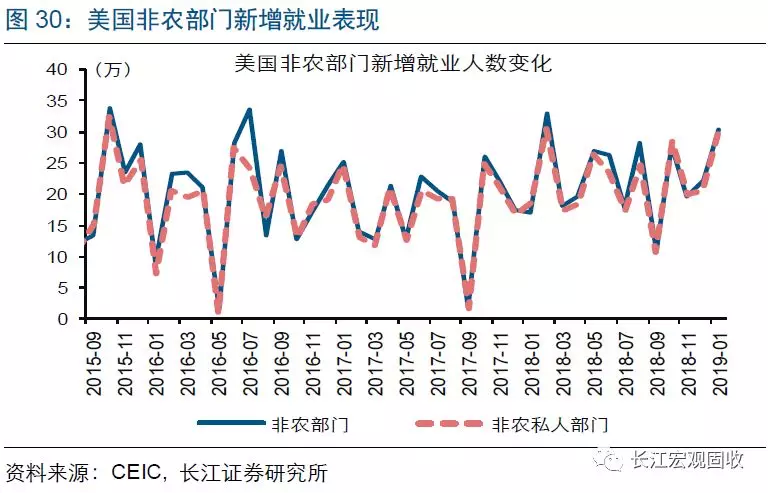

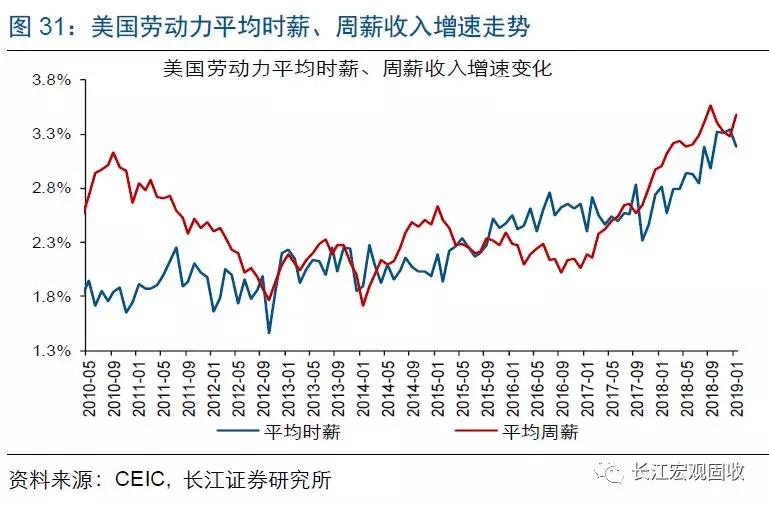

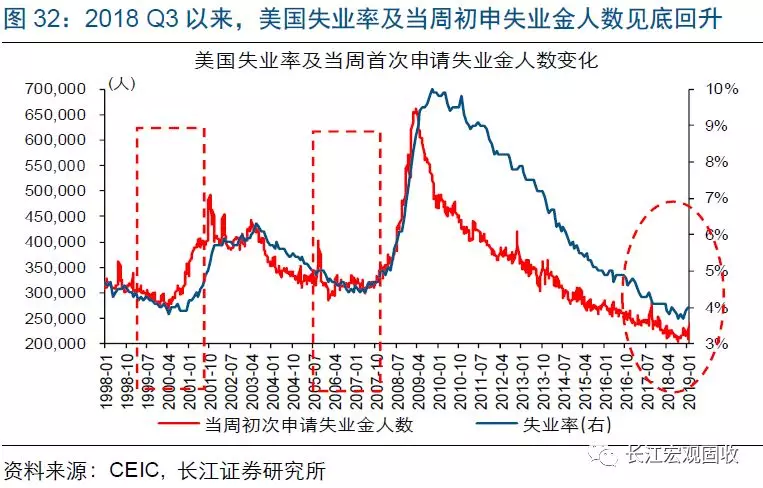

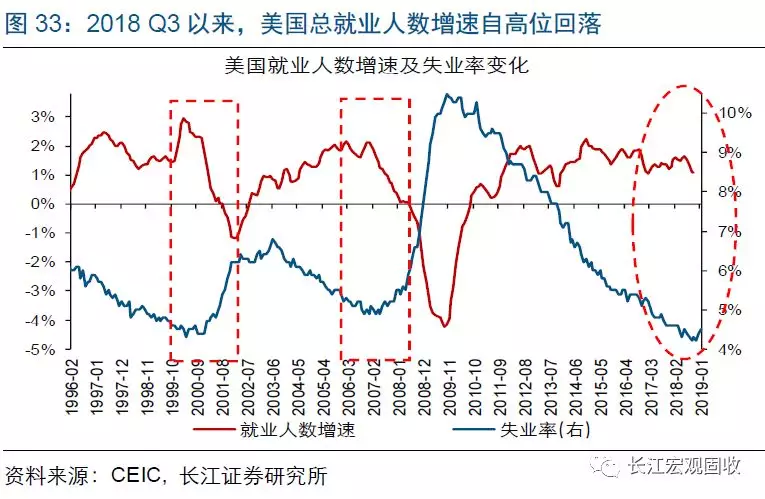

继私人固定投资增速“率先”下滑之后,美国劳动力市场景气从2018年3季度起开始回落。回溯历史,美国企业一般先裁员、后降薪,劳动力整体就业状况的恶化往往早于平均时薪或周薪增速的回落。2018年3季度以来,虽然非农部门新增就业及劳动力平均时薪(周薪)等表现优异,但美国整体就业环境已开始变差。具体来看,美国当周初次申请失业金人数及失业率均在3季度降至历史低位、随后逐步“回升”,总就业人数增速也自高位加速回落。

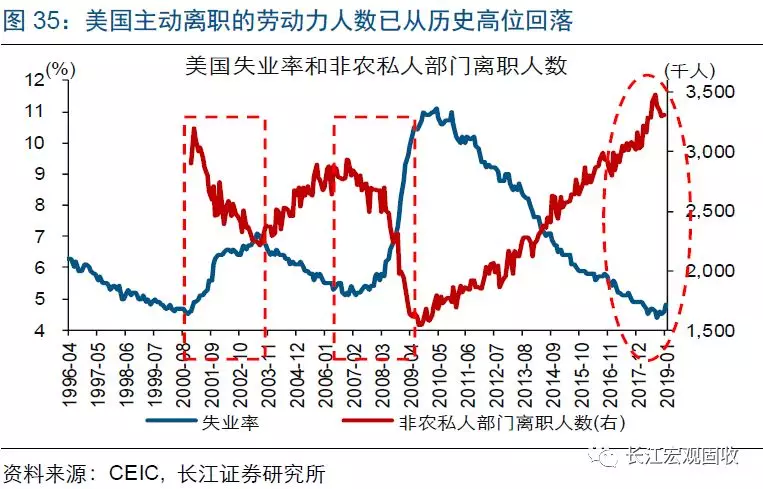

美国从事兼职工作劳动力比例的回升,以及主动离职人数的下降,均反映本轮美国就业市场景气拐点已经出现。历史经验显示,当就业环境较好时,美国从事兼职工作的劳动力比例往往持续下滑,因工作机会多而选择主动离职的劳动力人数一般大幅上升;而一旦就业环境开始变差,伴随企业缩减成本、工作机会减少,美国从事兼职工作的劳动力比例一般显著增加,选择主动离职的劳动力人数加速回落。目前,美国从事兼职工作的劳动力比例已从本轮周期的低位回升,主动离职的劳动力人数也从历史高位加速回落。综合来看,本轮美国就业市场的景气拐点已经出现。

伴随就业转差、消费下行,美国经济已进入景气回落阶段

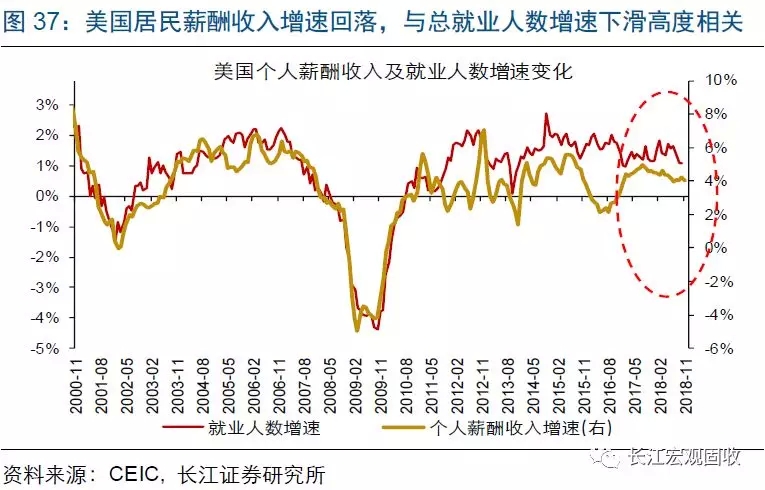

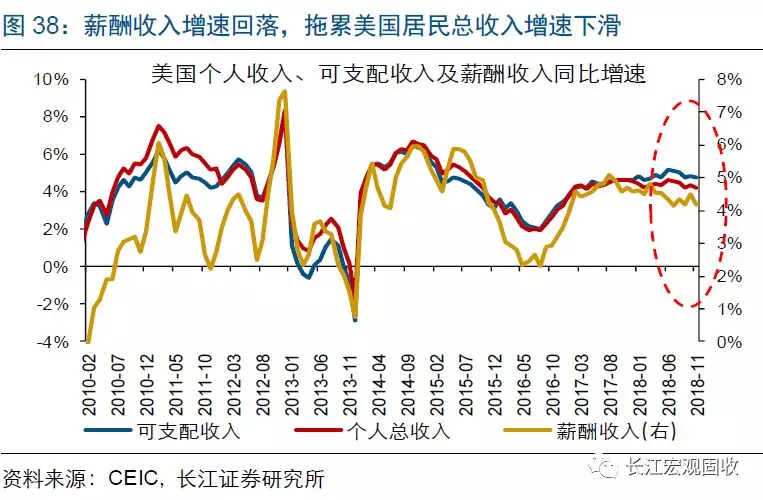

受就业市场景气下滑拖累,美国居民收入增速逐步回落。2018年3季度以来,虽然平均时薪、周薪增速持续抬升,但受总就业人数增速回落拖累,美国居民总体薪酬收入增速逐步下滑。由于薪酬收入占美国居民总收入比重超60%,在薪酬收入增速下滑的“带动”下,美国居民总收入增速也自高位回落。(关于美国居民收入构成,及特朗普减税对收入的影响分析,请参考我们已发布报告《正确评估美国减税效果》、《特朗普减税效果,是否高估?》)

伴随居民收入增速下滑,美国私人消费增速未来或持续承压。历史经验显示,美国居民收入增速领先或同步于私人消费增速变化。美国4季度GDP中私人消费增速的回落背后,便是居民收入增速的持续下挫。从更高频的数据来看,美国私人消费增速在2018年8月“见顶”、随后持续下滑,对收入变化最为敏感的耐用品(不包含汽车)消费更是从上半年开始回落。随着本轮美国就业市场景气拐点出现、居民收入增速下滑,美国私人消费增速未来或持续承压。

综合美国企业端景气的率先回落,以及居民端(消费和劳动力市场)景气的逐步下滑来看,本轮美国经济已处于景气回落阶段。正如上文所分析的那样,美国企业端景气见顶回落一般对应经济景气见顶,而居民端(消费和劳动力市场)景气的开始下滑,往往标志着美国经济景气跨过拐点、进入回落阶段。随着本轮美国企业端(投资及资本品订单增速)景气自2018年上半年起开始下滑,以及居民端(私人消费增速,就业人数增速及失业率)景气在下半年见顶回落,本轮美国经济已处于景气回落阶段。

关注美国资产价格调整,及企业杠杆负反馈风险

随着美国经济进入景气回落阶段,美股及房地产市场的调整风险趋加速累积。与此同时,警惕美国企业端杠杆负反馈显著冲击美国经济及资本市场。

伴随经济景气回落、股票回购下滑,美股调整风险累积

美国当前宏观环境,与历次美股见顶的宏观背景基本一致。作为美国经济的晴雨表,在美国经济高速增长时期,美股往往呈现快速上涨态势;而随着美国经济增速回落,美股的上涨速度也一般开始放缓。历史经验来看,美股见顶时点均发生在美国经济周期尾端。例如,1990年、2000年和2007年,随着美国制造业PMI新订单指数加速下滑,以及失业率“止跌回升”,美股均见顶回落。

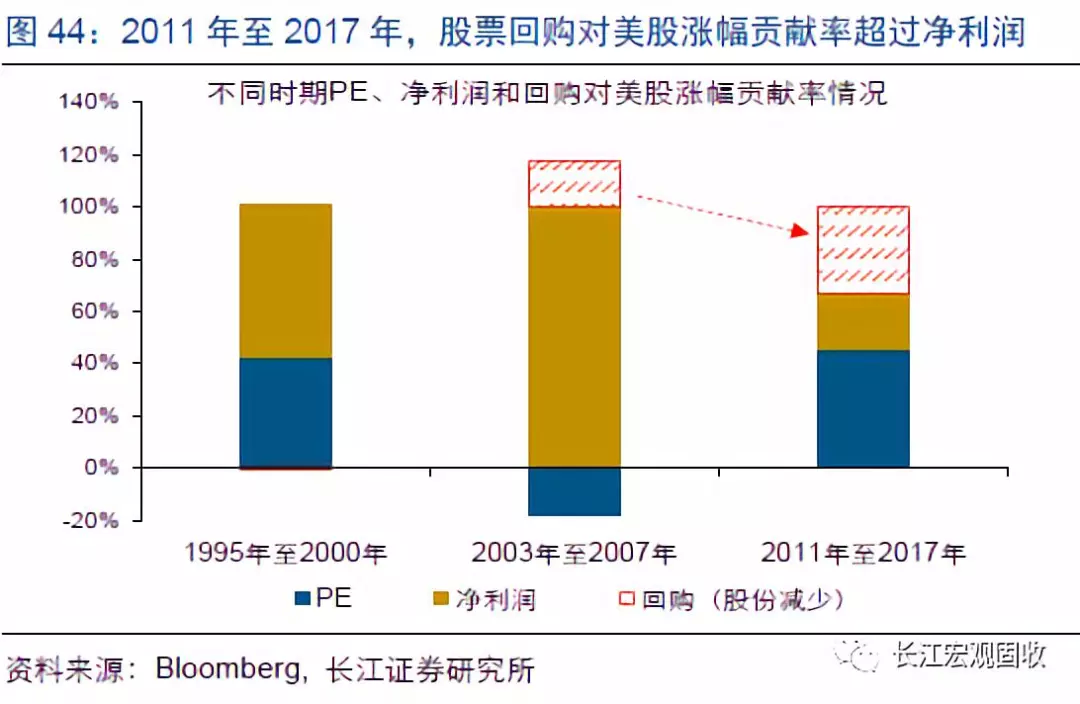

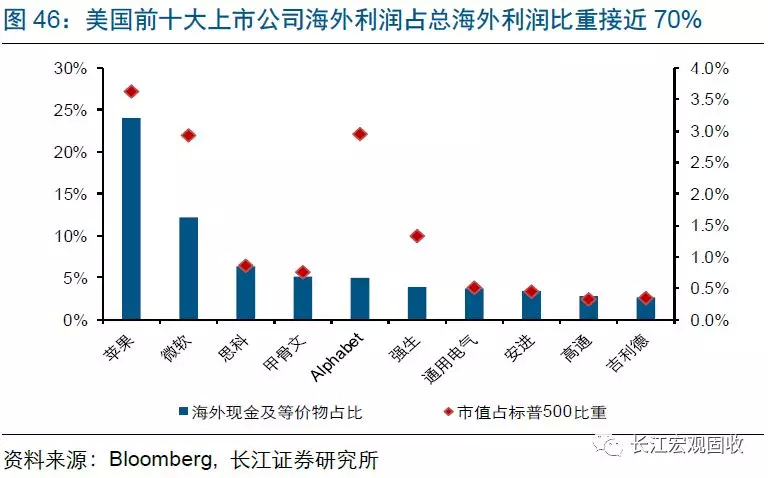

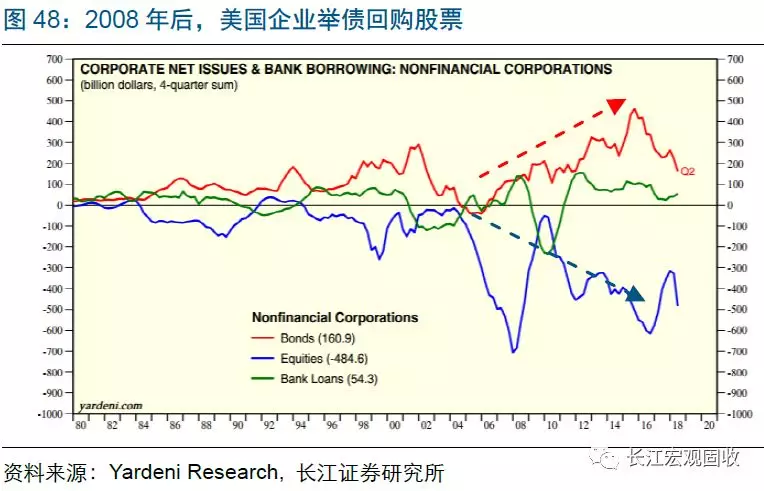

受减税效应衰减、海外利润回流放缓等影响,股票回购对本轮美股支撑或趋减弱,美股回调风险加速累积。与以往周期不同,本轮股票回购对美股上涨的贡献巨大[3]。美国企业回购股票的资金,主要来源于举债及从海外汇回利润。举例来看,2018年,受特朗普减税影响,美企从海外汇回本土资金在1、2季度分别高达2949、1695亿美元,超过过去3年总和;资金回流支持下,上半年美股回购规模达3840亿美元、创历史新高。根据历史经验,美企海外利润回流规模将随时间逐步下滑。这意味着,随着特朗普减税效应衰减,海外资金回流对美股回购支持趋于走弱,美股调整风险加速累积。(更详细分析,请参考我们已发布报告《特朗普减税效果,是否高估?》)

伴随美国经济景气下滑,信用债市场的调整或进一步压制股票回购、加剧美股回调风险。除了从海外汇回资金外,美国上市公司也常通过发行债券筹措资金、回购股票。例如,2008年以来,美国企业每年股份净发行数持续为负,而每年债券净发行量大幅增加。美国企业发债,与宏观环境密切相关。历史经验显示,在美国经济回落阶段,信用利差的持续走扩往往导致美企发债规模大幅下滑。本轮周期,伴随美国经济景气进入回落阶段,信用债市场的调整,或进一步压制股票回购、加剧美股回调风险。(更详细分析,请参考我们已发布报告《美股历次“见顶”背景梳理》)

受居民收入增速回落拖累,美国房地产市场或持续承压

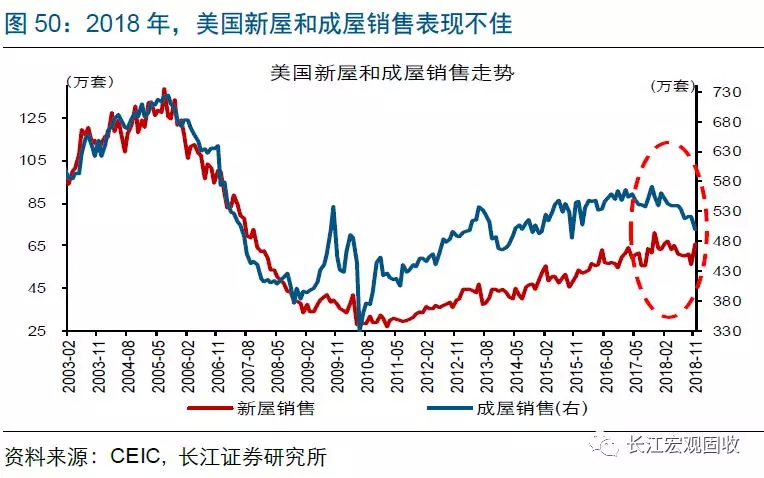

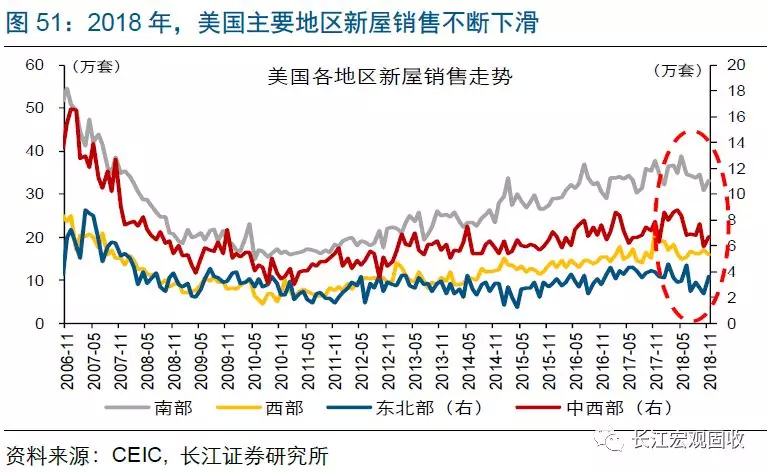

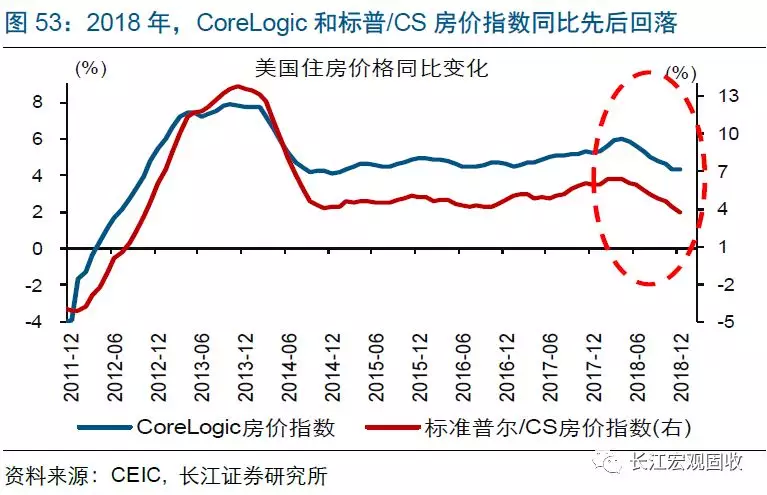

2018年,美国地产销售表现不佳,房价也未能延续此前强势表现。2018年1季度以来,美国新屋销售(年化)自高位持续回落,成屋销售(年化)更是由561万套下跌至494万套、创近3年新低。伴随销售下滑,美国房价也未能延续此前强势表现。其中,美国新屋售价中位值从高点的33.5万美元跌至30.2万美元,创2017年2月以来新低;CoreLogic房价指数和标普/CS房价指数同比也分别自2018年4月和3月起见顶回落。

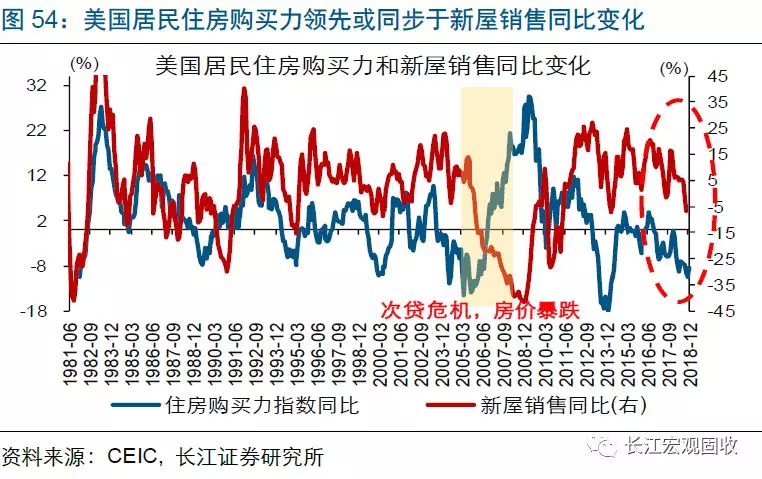

美国地产销售及房价增速下跌,主要缘于居民住房购买力大幅下滑。历史经验显示,美国居民住房购买力同比增速,领先或同步于新屋销售同比增速,而后者又领先房价同比变化。2018年1月以来,美国居民住房购买力大幅下滑。数据显示,美国居民住房购买力指数由164.3大幅下滑至147.6,住房购买力指数同比增速随之由-0.3%加速下挫至-8.4%。受居民住房购买力下滑拖累,美国地产销售及房价增速双双回落。

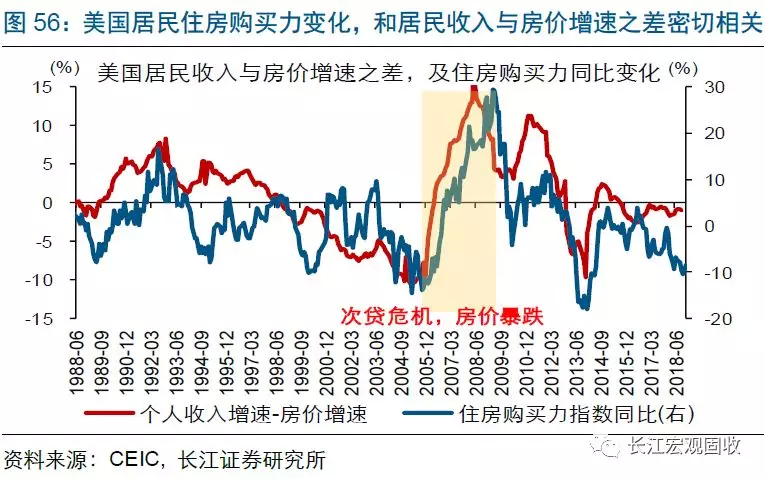

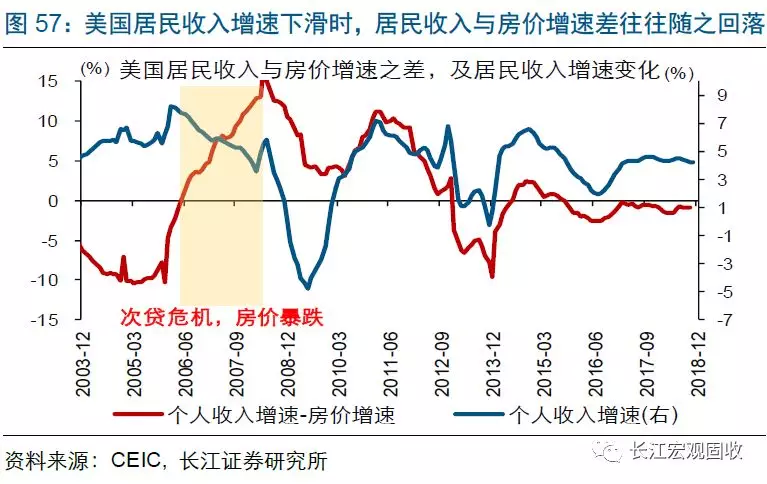

随着就业市场景气下滑、居民收入增速回落,美国居民住房购买力或难获显著改善,房地产市场趋继续承压。历史经验显示,美国居民住房购买力与收入变化高度相关。具体来看,美国居民住房购买力指数同比增速和居民收入增速与房价增速的差值走势基本一致;同时,由于居民收入增速直接受美国经济(就业市场)基本面影响、波动较大,居民收入增速往往领先或同步于居民收入与房价增速的差值变化。回溯历史,美国居民收入增速持续下滑时,居民住房购买力同比增速一般显著回落。本轮周期,受就业市场景气下滑、居民收入增速回落拖累,美国居民住房购买力或难获显著改善,房地产市场趋继续承压。(更详细分析,请参考我们已发布报告《怎么看美国楼市降温?》)

信用债集中到期下,警惕企业杠杆负反馈、显著冲击经济

在美国经济周期尾端,高杠杆部门的杠杆负反馈,曾多次将美国经济拖入衰退、引发资本市场暴跌。美国历轮经济周期,一般由企业或居民部门的杠杆行为驱动;当企业或居民部门从加杠杆转向去杠杆时,美国经济景气及美股往往加速下挫。举例来看,随着美国企业部门、居民部门分别自1999年、2006年开始去杠杆,美国互联网泡沫、地产泡沫均加速破灭,最终拖累美国经济陷入衰退泥沼、引发美股暴跌。

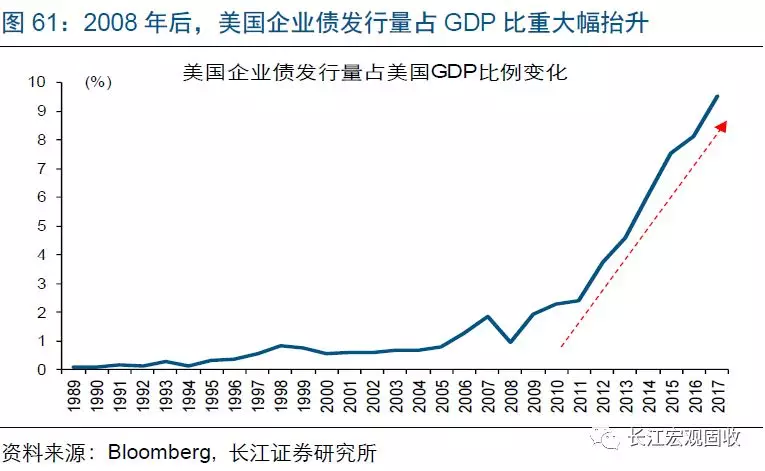

本轮美国经济的潜在风险主要来自企业端杠杆的负反馈,而企业端杠杆主要集中在信用债市场。正如上文分析,2008年以来,美国企业部门是加杠杆的“主力”,企业杠杆率及资产负债率均已升至历史高位。本轮美国企业加杠杆的主要方式是发行信用债。美国企业负债结构显示,2008年至2018年,债券占比大幅抬升、贷款占比显著下滑;对应到信用债发行规模占GDP比重,在近10年由不足1%攀升至9.5%。

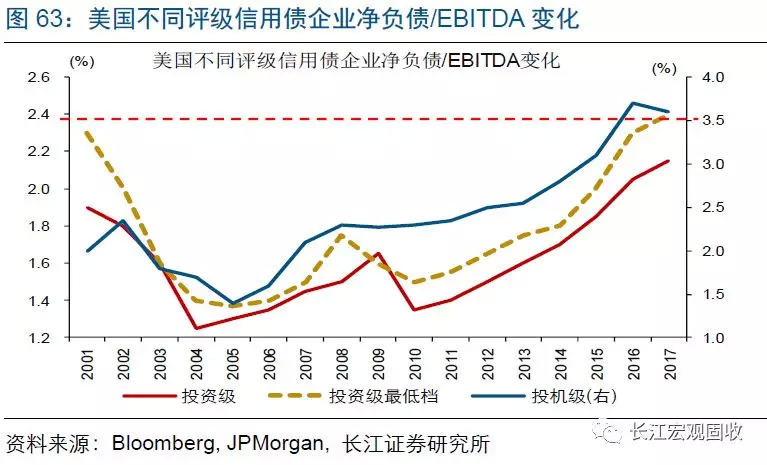

与以往周期相比,本轮美国信用债发行企业的“资质”较差,更容易受到利润下降等的冲击,债券评级下调的风险也更大。本轮周期,伴随信用债市场大幅扩容,信用债发行企业的“资质”不断变差。数据显示,无论是投资级、还是投机级信用债的发行企业,净负债/EBITDA(中位数水平)均升至2001年以来最高水平。同时,投资级最低档信用债的发行企业中,有53%的企业的净负债/EBITDA水平超过投机级信用债发行企业,创下2001年以来新高。由于净负债/EBITDA水平高企,本轮发行信用债的美国企业较以往周期更容易受到利润下降等的冲击,债券评级下调的风险也更大。

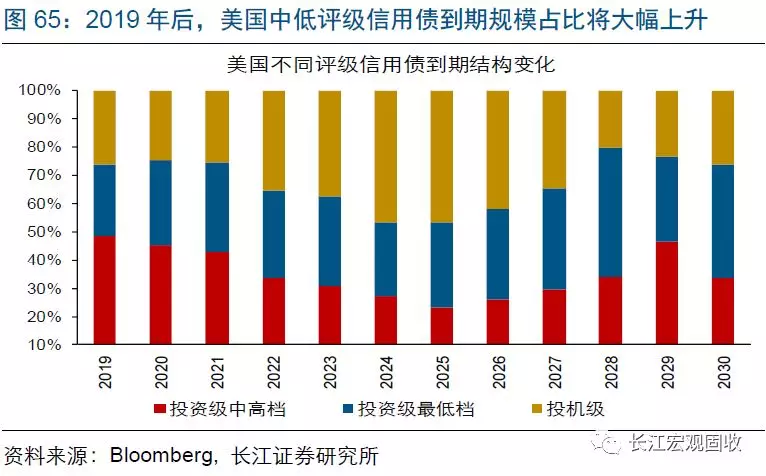

经历近10年的大规模发行后,美国信用债将自2019年起集中到期,且中低评级行业信用债到期规模居前。2019年至2025年,美国信用债将集中到期,到期规模年均高达7845亿美元,远远高于2018年的2741亿美元。其中,中低评级(投资级最低档及投机级)信用债将是到期“主力”。数据显示,2019年至2025年,美国到期的信用债中,中低评级信用债的占比将从51.6%持续上升至76.8%

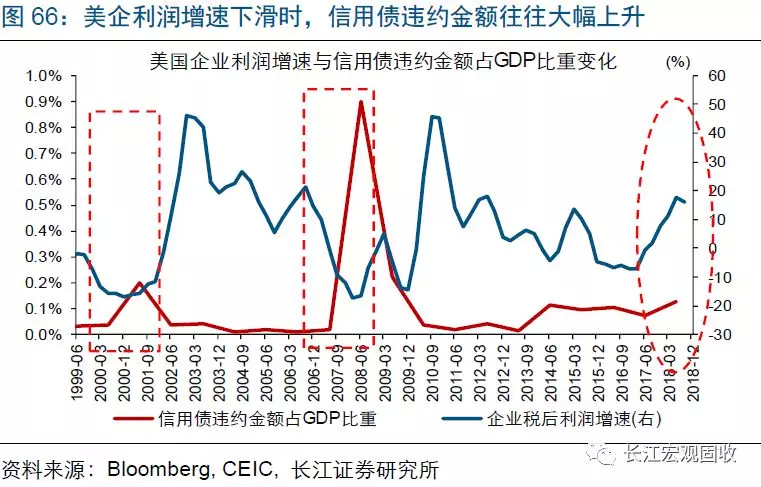

伴随美国企业景气加速下滑,及信用债集中到期,警惕信用债市场发生剧烈调整,对美国经济及资本市场造成巨大负面冲击。历史经验显示,美国企业景气(如利润增速)加速下滑时,信用债被下调评级的数量往往大幅增加,信用债违约规模也一般显著上升。上述情景下,美国投资级、投机级信用债往往被大规模抛售,信用利差均趋加速走扩。本轮周期,随着美国企业景气趋加速回落,以及信用债、尤其是中低评级信用债自2019年起大规模集中到期,信用债评级下调及违约风险等加速累积。一旦信用债市场发生剧烈调整,企业端杠杆的负反馈或将拖累本轮美国经济及美股加速下挫。(更详细分析,请参考我们已发布报告《美国经济分析中,被忽视的风险》)

综上所述,我们对美国经济现状及未来走势,有如下判断:

①美国4季度GDP数据结构表现不佳,私人固定资产投资及消费增速双双回落。美国4季度GDP同比增长3.1%,虽高于前值,但结构表现不佳。4季度GDP主要分项中,除了库存被动走高外,私人固定资产投资增速由5.4%降至4.8%、连续第3个季度下滑,私人消费增速由2.9%降至2.7%、结束前2个季度改善态势。

②领先指标预示美国投资趋继续回落;就业市场景气拐点已现,私人消费或持续承压。制造业PMI新订单指数及资本品新订单增速等领先指标持续下滑,预示美国私人投资增速趋继续回落。而失业率止跌回升、就业增速回落等,均反映美国就业市场景气拐点已现。随着就业走弱、居民收入增速下滑,美国私人消费增速或持续承压。

③伴随企业端景气率先回落、居民端景气开始下滑,本轮美国经济已进入景气回落阶段。历史经验显示,美国企业端景气见顶回落一般对应经济景气见顶;而居民端景气下滑,往往标志着美国经济景气开始回落。随着本轮美国企业端(新订单及私人投资)景气在2018年上半年率先下滑,及居民端(就业增速、失业率及私人消费)景气在下半年开始下滑,本轮美国经济已处景气回落阶段。

④美股调整风险加速累积、房地产市场趋继续承压。美国当前宏观环境,与历次美股见顶背景基本一致;伴随海外利润回流放缓,及债券融资受压制,美股回购趋降、调整风险加速累积。同时,受就业景气下滑、居民收入增速回落拖累,美国居民住房购买力难获显著改善,房市趋继续承压。

⑤美国企业景气加速下滑及信用债集中到期压力下,警惕信用债市场剧烈调整、显著冲击美国经济。回溯历史,企业或居民端杠杆负反馈曾多次重创美国经济。本轮美国经济潜在风险主要来自企业端杠杆的负反馈,而企业端高杠杆主要集中在信用债市场。随着美国信用债自2019年起集中到期,以及企业景气趋加速回落,警惕信用债市场剧烈调整、并通过企业端杠杆负反馈显著拖累美国经济。

注释:

[1]因美国政府关门,美国4季度GDP数据被延后至2019年2月28日公布。

[2]美国制造业PMI新订单指数也是企业景气领先指标、与企业利润增速走势高度一致,由于PMI新订单指数是月频数据、企业利润是季频数据,我们常用PMI新订单指数去跟踪企业景气变化。

[3]股票回购对美股涨幅的贡献,为EPS对美股涨幅贡献与净利润对美股涨幅贡献之差;2011年至2017年,股票回购贡献了美股总涨幅中的33.1%,超出净利润的贡献率21.3%。

扫码下载智通APP

扫码下载智通APP