9年市值翻9倍,靠大量内部交易的天虹纺织(02678)能走多远?

翻倍的牛股很难找,特别是作为价值投资者而言,因为市场对价值的发现存在一个过程,投资潜伏期较长,需要足够的耐心,下面我们将谈谈天虹纺织(02678),这只9年市值翻9倍的牛股。

天虹纺织是中国最大的棉纺织品制造商,也是全球弹力包芯纱线龙头,2004年在香港上市,在上市后6年时间里股价成交量低迷,2010年才开始启动行情。该公司行情启动后,股价整体趋势向上,但波动非常大,炒作较为明显,目前的市值较2010年初相比,涨了9倍。

行情来源:富途证券

天虹纺织的股价固然有炒作的因素,但长期趋势向上,且目前其估值仍非常低,PE值不到8倍,PB为1.4倍。而智通财经APP观察到,2018年相比于2009年,该公司收入增长了3.7倍,净利润增长3.1倍,可以说业绩为该公司股价趋势向上带来了核心支撑。

智通财经APP获悉,3月7日,天虹纺织发布2018年年度业绩,收入191.6亿元,同比增长17.5%,毛利31.46亿元,同比增长28.9%,股东净利润11.63亿元,同比仅增长1%,不过扣除2017年收购附属公司带来的一次性影响,股东净利润增长19.4%。该公司拟派末期股息每股0.2港元,派息金额1.6亿元,基本和2017年持平。

下面我们将具体分析该公司2018年的业绩情况,以及未来业绩能否持续为其股价趋势向上带来强力支撑。

业务增长强劲

天虹纺织的收入来源分为四大类,分别为纱线、坯布、面料和牛仔服装,其中纱线业务是核心业务,占收入大头,2018年收入占比达81.2%。而这四大类业务可细分为弹力包芯纱线、其他纱线、弹力坯布、其他坯布、梭织面料、针织面料以及牛仔裤七大类,其中弹力纱线和其他纱线2018年收入占比分别为41.7%和39.5%。

2018年,该公司的核心业务纱线销售收入155亿元,同比增长6.7%,坯布销售收入8.57亿元,同比增长43.3%,面料销售收入19.22亿元,同比增长289.5%,牛仔裤销售收入8.22亿元,同比增长29.7%。单看2018年报告,除了纱线业务,其他业务均录得双位数以上的增长。

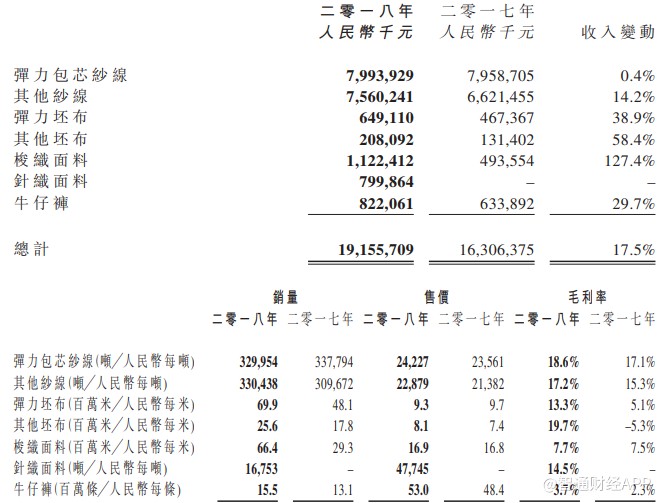

以下为天虹纺织各项细分业务情况:

图片来源:天虹纺织2018年报

从细分的七大业务看,2018年度,该公司增长最好的业务是梭织面料,增长幅度达127.4%,针织面料是新加的业务分录,当期录得8亿元的业绩,增长最差的是弹力纱线业务收入,仅增长0.4%,其他业务均录得双位数增长。

2018年天虹纺织各项业务产品的量价存在波动,导致毛利率发生变动,但相关性并不是很大,该公司弹力纱线和其他纱线价格有所上调,在量上弹力纱线下降了2.3%,而其他纱线增长6.7%,梭织面料价格无明显波动,但销量却增长了126.6%。智通财经APP观察其过去三年各个产品的价格和销量的联动,该公司销量的强劲且受到价格影响较小。

在过去的三年,天虹纺织的收入呈双位数增长,得益于各项细分业务销量强劲,业务收入持续增长。受成本及售价影响,该公司核心业务毛利率2018年虽有所增长,但仍不及2016年的水平,而坯布业务毛利率不稳定,收入增长较快的面料业务毛利率由2016年的15%下降至7.7%。

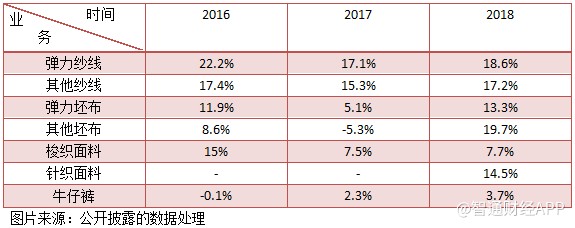

以下为天虹纺织各项细分业务在过去三年毛利率情况:

核心市场在中国

智通财经APP了解到,天虹纺织的主要市场有中国大陆及香港区、越南区、澳门区、柬埔寨、尼加拉瓜以及美国区,其中美国市场是面料及服装业务布局区之一,2018年新加入的市场分录。该公司核心收入在大陆及香港区,2018年收入占比达82.1%。

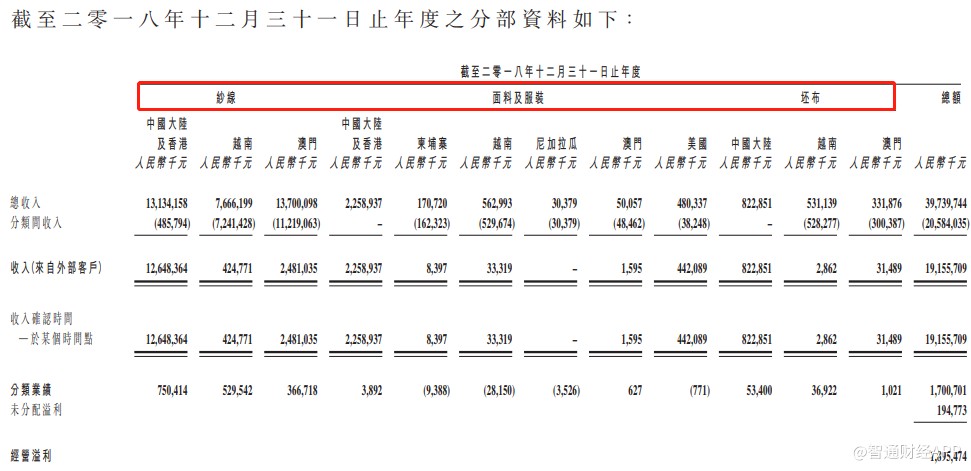

以下为该公司2018年在三大区域市场以及区域盈利情况:

图片来源:天虹纺织2018年年报

天虹纺织的整体利润率为8.9%,实际上该利润率主要受到内部交易的影响,合并时收入项内部交易收入扣除,但利润项子公司贡献确实增加了。2018年该公司外部客户收入占比仅为48.2%。智通财经翻阅天虹纺织过去三年的财报,该公司来自外部收入占比均维持50%以下,2017年和2016年分别为49.1%和48%。

2018年,该公司在越南、澳门、柬埔寨及尼加拉瓜存在大量的内部交易,2018年这四个市场合计贡献利润8.95亿元,贡献率52.6%。若扣除上述四大区域市场,2018年该公司利润率为5%,而中国及香港区利润率为5.1%,整体利润率基本和中国及香港区一致了。

值得注意的是,2017年及之前,该公司的面料及服装上,各个地区市场收入均来自外部客户,2017年较2016年增加尼加拉瓜市场,2018年新增加澳门和美国两个市场,但经过调整后,该业务基本是内部交易,只有美国市场才有较大的外部收入。

上文谈到,该公司销量的强劲受到价格波动影响小,其实是该公司控制了垂直的产业链,毛利率的可操作空间较大。实际上,该公司一直以来都在纵向收购扩张,特别是海外市场,产业链体系构建十分完善了,目前资产分布主要在中国和越南,这两个地区合计资产占比达94.7%。

该公司的产业链体系有效的控制成本及产品产量,但若外部客户需求不振,整个供应链系统都可能产生巨大的影响。不过天虹纺织的外部客户比较分散,2018年共有逾3000家客户,其中前十大客户销售额占比17%,且客户往来关系均超过五年以上,客户风险较低。

以长债缓解短债压力

天虹纺织的业务稳健增长主要是该公司不存在客户集中风险,且前十大客户需求稳定,关系够铁,且该公司往年产品售价和销量关系较弱,产品销量强劲,可见具有一定的品牌优势。该公司纵向布局,特别是在东南亚地区,完善的产业链给其成本带来一定的优势,2018年整体毛利率有所提升。

从行业上看,2018年,纺织业规模企业累计实现营业收入人民币2.79万亿元,同比减少0.2%,纺织服装、服饰业规模企业实现销售人民币1.74万亿元,同比增长4.2%。该公司主要市场在中国,各项业务收入的增长虽均超过行业水平,但后期增长或可能会受到行业的低增长限制。

此外,在财务上,2018年该公司资产负债率为63.4%,流动比率1.4倍,现金比率0.155倍,债务压力还是有的。该公司期间现金等价物仅为10.55亿元,要满足每年10多个亿的投资净流出,以及几个亿的财务成本,估计还得筹钱。该公司在2018年增加了长债的比重,非流动负债比重由2017年的32.7%增加至76.2%,债务结构调整有助于缓解短债压力。

综上看来,天虹纺织主要收入市场在中国,受限于行业增速,其业务后期增长可能会放缓,不过该公司拥有较为完善的产业链系统,通过布局产业链体系,可以有效控制成本以及供应材料的问题,且该公司客户分散,单个客户对销量影响小。此外,该公司通过长债结构调整缓解短债压力,预计后期将以长债为主,以支持投资支出。

天虹纺织经营风险较小,且该公司每年都进行较大的纵向投资以做大规模,在市场方面预计瞄准海外市场,比如面料及服装新设美国市场分录,目前该公司估值较低,值得投资者关注。

扫码下载智通APP

扫码下载智通APP