国君非银:保险行业整体净利润高速增长 资负两端分化更为显著

本文来自微信公众号“欣琦看金融”,作者国君非银金融团队。

报告摘要

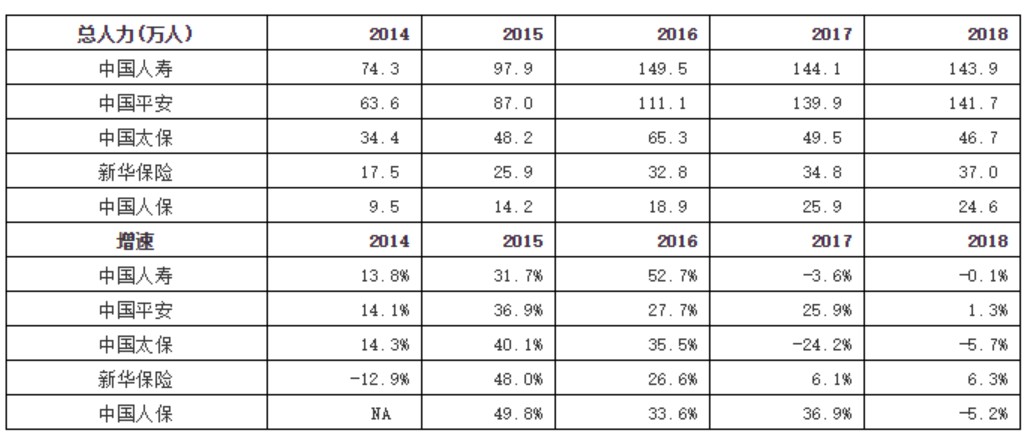

五家公司业绩有所分化,平安、新华表现超预期:1)归母净利润增速:新华保险(47.2%)>中国太保(22.9%)>中国平安(20.6%)>中国人保(-19.2%)>中国人寿(-64.7%);2)归母净资产增速:中国平安(17.6%)>中国人保(11.4%)>中国太保(8.8%)>新华保险(2.9%)>中国人寿(-0.8%);3)内含价值增速:中国平安(21.5%)>中国太保(17.5%)>中国人保(13.7%)>新华保险(12.8%)>中国人寿(8.3%)。

承保端:寿险业务新单全年整体负增长,产险业务由非车险业务驱动增长。1)寿险业务:行业受年初利率在相对高位,以及保险行业监管政策的影响,新单保费整体负增长:中国平安(-1.2%)>中国太保(-8.4%)>中国人寿(-23.5%)>新华保险(-27.3%)>中国人保(-33.1%),总保费由于受续期保费拉动实现正增长;业务品质方面,中国平安和中国太保退保率整体水平仍低,平安、新华退保率同比降低。2)产险业务:平安产险、太保产险和人保产险的总保费增速均超过两位数:平安产险(14.6%)>太保产险(12.6%)>中国人保(11.2%),三家公司的非车险增速均远高于车险增速;除人保综合成本率上升之外,另外两家保险公司的综合成本率均有所下降,平安产险和太保产险分别为96%(下降0.2%)和98.4%(下降0.4%)。由于行业竞争激烈,产险板块费用率均出现上升,综合成本率降低主要依赖赔付率下降。

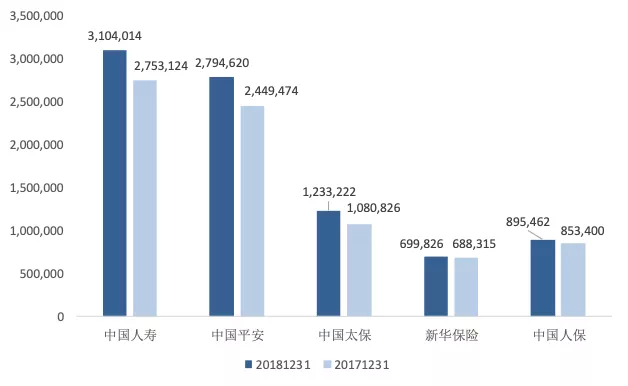

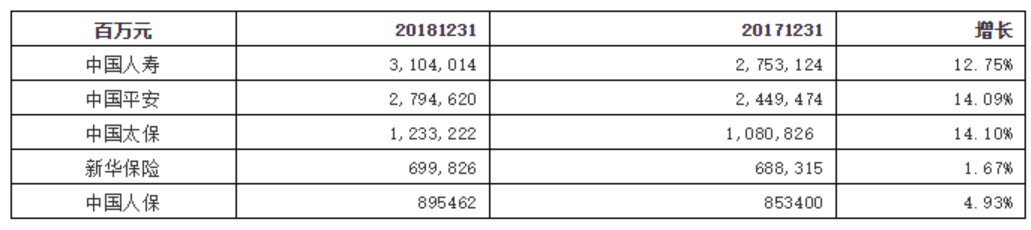

投资端:投资资产规模增速分化,权益市场表现拖累投资收益率。五家上市险企的投资资产规模较年初增速情况为:中国太保(14.10%)>中国平安(14.09%)> 中国人寿(12.75%)>中国人保(4.93%)>新华保险(1.67%);总投资收益率情况为:中国人保(4.9%/比2017年下降1.1%)>中国人寿(4.64%/比2017年下降0.28%)>新华保险(4.6%/比2017年下降0.8%)=中国太保(4.6%/比2017年下降0.6%)>中国平安(3.6%/比2017年下降2.5%);净投资收益率情况为:中国人保(5.5%/和2017年持平)>中国平安(5.2%/比2017年下降0.6%)>新华保险(5.0%/比2017年下降0.1%)>中国太保(4.9%/比2017年下降0.5%)>中国人寿(4.64%/比2017年下降0.28%)。

投资建议:维持行业“增持”评级,推荐新华保险和中国平安

风险提示:利率持续下行;代理人团队规模增长乏力;投资端表现不及预期

正文

1、上市保险公司2018年年报业绩概述

1.1 整体净利润高速增长,行业格局有所分化

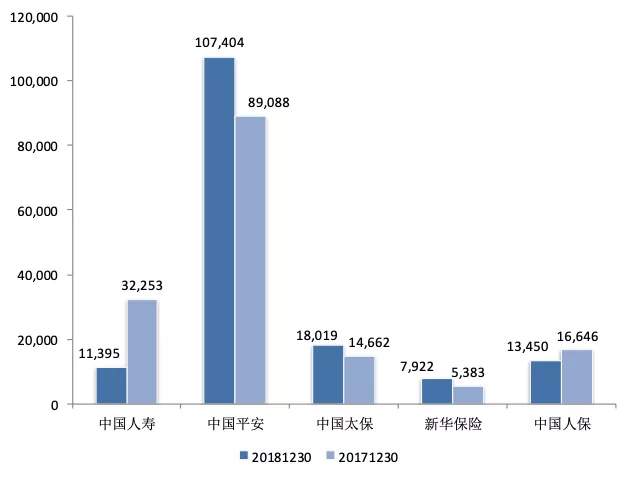

2018年全年,五家上市保险公司归母净利润整体实现较高增资,除了中国人寿全年净利润负增长-64.7%、中国人保归母净利润同比负增长19.2%,其余三家上市保险公司均实现20%以上归母净利润增长,显著超出市场预期。五家保险公司的平均归母净利润增速为1.4%,若剔除增长率-64.7%的中国人寿,其余四家平均利润增速达到17.9%。在投资端权益市场负面冲较大的情况下,行业整体盈利表现超预期:新华保险(47.2%)>中国太保(22.9%)>中国平安(20.6%)>中国人保(-19.2%)中国人寿(-64.7%)。

图1:上市险企2018年归母净利润(百万元)整体超预期

数据来源:上市公司年报,国泰君安证券研究

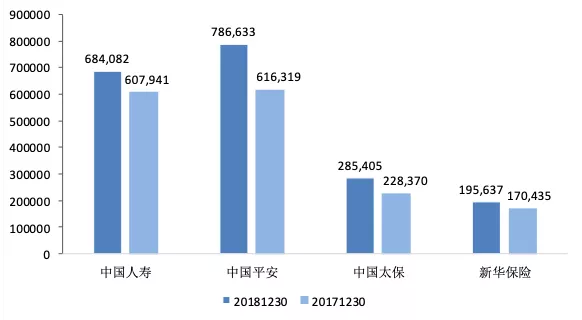

寿险公司利润的主要来源为剩余边际的摊销,2018年全年,各公司剩余边际余额均实现两位数增长:中国平安(27.6%)>中国太保(25%)>新华保险(14.8%)>中国人寿(12.5%),高增长的剩余边际余额,为后续释放利润打下了坚实基础。

图2:上市保险公司剩余边际余额仍整体以超过两位数速度增长

数据来源:上市公司年报,国泰君安证券研究

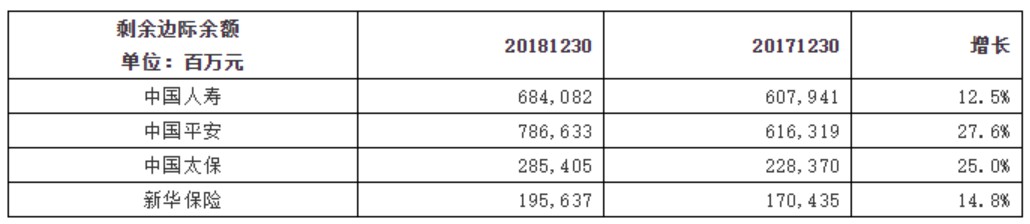

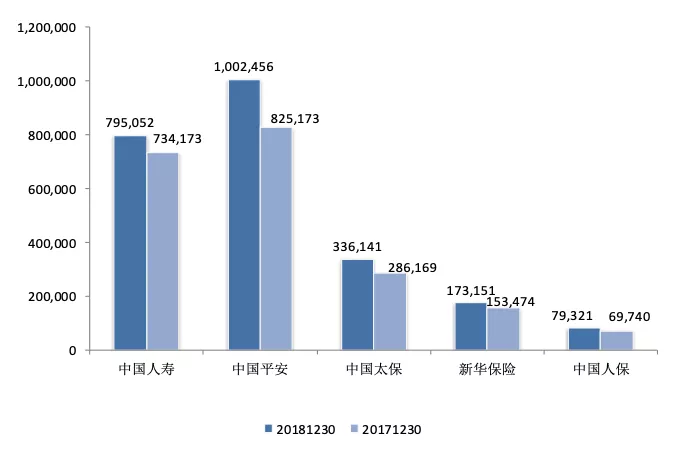

1.2 归母净资产增速分化明显,平安太保好于同业

2018全年,上市保险公司归母净资产增长明显分化,其中中国平安增长17.6%,归母净资产增速排名第一,中国人保增速11.4%、中国太保增速8.8%,好于行业平均归母净资产增速8%。 新华保险和中国人寿的归母净资产则勉强正增长或负增长,主要原因在于投资端的分化及本身运营利润的增速不同:中国平安(17.6%)>中国人保(11.4%)>中国太保(8.8%)>新华保险(2.9%)>中国人寿(-0.8%)。

图3:2018年,平安、太保归母净资产(百万元)增速好于同业

数据来源:上市公司年报,国泰君安证券研究

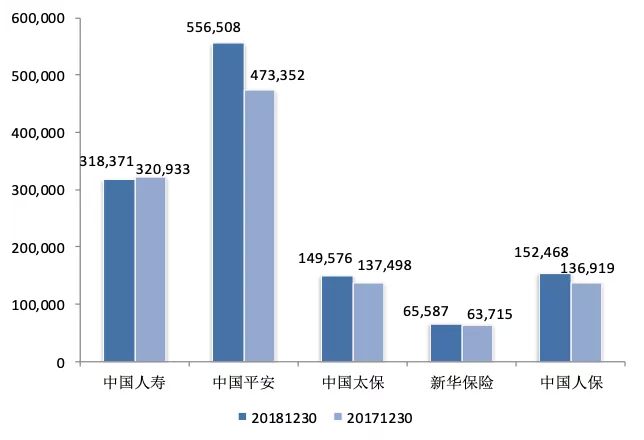

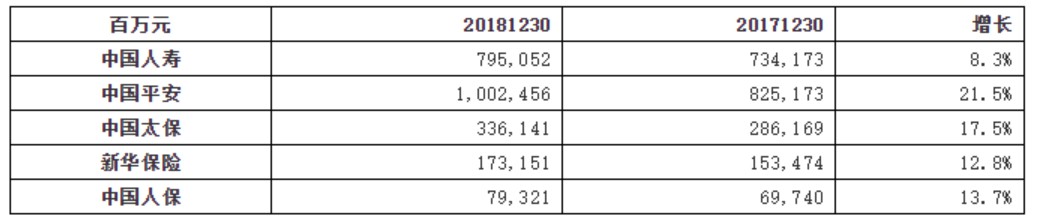

1.3 内含价值增速行业分化明显

2018年全年,各家公司内含价值保持了稳健增长,主要增长驱动力,还是来自于期初内含价值预计回报和当期新业务价值的贡献,以中国平安为例,期初内含价值预期回报的贡献度(该项对内含价值贡献/内含价值全年增量)从2017年的17%,上升至2018年的26%,新业务价值创造的贡献度全年从47%上升至53%。行业上看,内含价值增速出现一定分化:中国平安(21.5%)>中国太保(17.5%)>中国人保(13.7%)>新华保险(12.8%)>中国人寿(8.3%)。

图4:2018年平安、太保内含价值增速(百万元)好于行业平均水平

数据来源:上市公司年报,国泰君安证券研究

2、负债端寿险结构趋于改善,产险维持稳定增长

2.1. 寿险业务:新单结构显著改善

2.1.1. 保费收入:下半年保费跌幅好于上半年,边际出现改善

尽管全年上市保险公司新单保费均出现负增长,但是相对于上半年而言,跌幅有所收窄:中国平安(-1.2%)>中国太保(-8.4%)>中国人寿(-23.5%)>新华保险(-27.3%)>中国人保(-33.1%)。除了人保之外,依靠存量业务中的期缴业务,上市公司的总保费规模依然持续维持增长:中国平安(19.9%)>中国太保(15.3%)>新华保险(11.9%)>中国人寿(4.7%)>中国人保(-11.8%)。分渠道看,无论是个险渠道还是银保渠道的新单保费均出现负增长。其中银保渠道由于2018年利率上升,银行理财产品相对储蓄类保险产品回报率更高,影响销售,下降幅度更为明显。

表1:新单保费增幅方面,平安负增长幅度最小,人保降幅最大

数据来源:上市公司年报,国泰君安证券研究

数据来源:上市公司年报,国泰君安证券研究

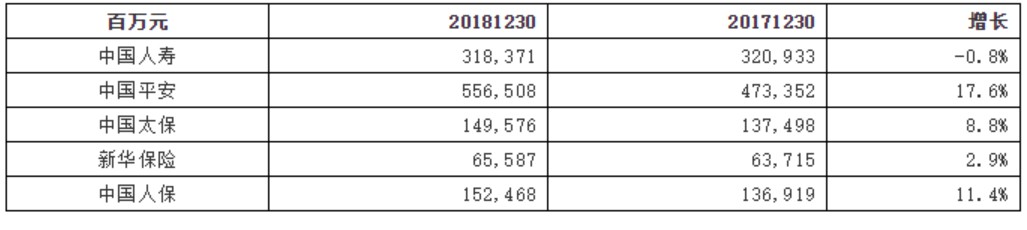

2018年全年,由于保险公司产品结构普遍转型,回归保障;但由于监管影响及利率处于相对高位影响了理财产品的销售,使得代理人人均收入出现一定程度的下滑。全年来看,仅有新华保险2018年实现较明显的代理人团队规模扩张,其他三家保险公司均基本持平或小幅负增长:新华保险(6.3%)>中国平安(1.3%)>中国人寿(-0.1%)>中国人保(-5.2%)>中国太保(-5.7%)。

表2:代理人团队方面,新华和平安实现了队伍规模正增长

数据来源:上市公司年报,国泰君安证券研究

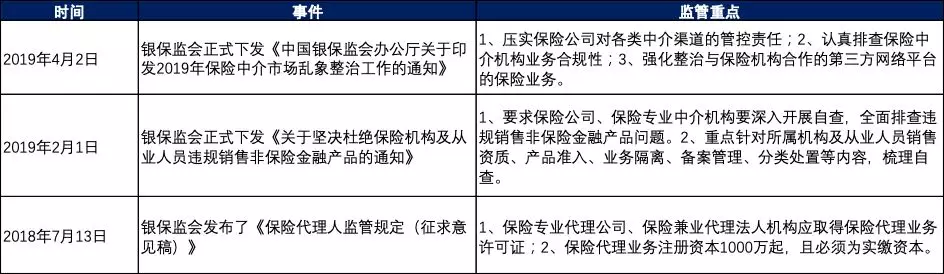

2018年下半年至今,银保监会多次下发文件整治保险中介市场乱象。主要的监管方向是加强保险公司对各类中介渠道的管控,要求保险公司梳理自查代理人销售行为、发布《保险代理人监管规定(征求意见稿)》等。因此,我们预期保险公司2019年将会加强代理人团队的治理,注重提升代理人质量,而不仅仅注重规模扩张。因此,保险公司代理人数量增速可能会保持相对较低的增长速度。

表3:银保监会近期多次下发文件,要求加强对保险公司代理人的监管

数据来源:银保监会官网,国泰君安证券研究

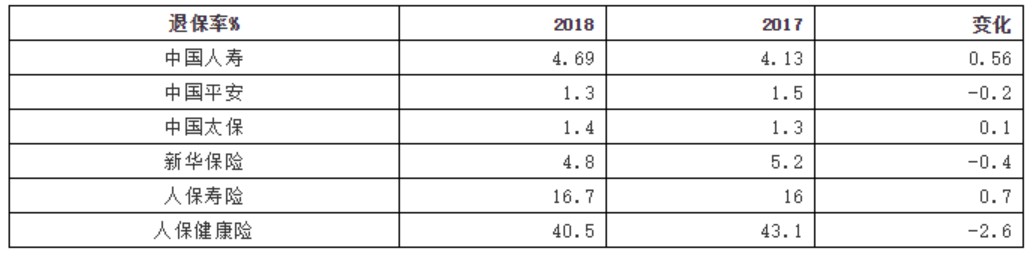

2.1.2. 退保率:平安太保较优,国寿新华略有抬升

2018年全年,中国平安和中国太保的退保率绝对水平较低,新华和国寿的退保率相对较高。边际变化上,国寿和太保的退保率上升,而平安和新华的退保率下降。各家公司2018年全年退保率情况:中国平安(1.3%)<中国太保(1.4%)<中国人寿(4.69%)<新华保险(4.8%)<中国人保(寿险16.7%,健康险40.5%), 中国人寿/中国平安/中国太保/新华保险/中国人保2018年全年相比2017年退保率变化情况分别为+0.56%/-0.2%/+0.1%/-0.4%/寿险+0.7%,健康险-2.6%。

表4:2018年,平安、太保退保率边际出现改善退保率%

数据来源:上市公司年报,国泰君安证券研究

数据来源:上市公司年报,国泰君安证券研究

我们认为,平安和新华的退保率降低,主要是因为其产品结构改善所致。考虑到其2019年的产品策略继续调整,我们认为这两家保险公司的业务质量将会进一步提高,退保率有望继续下降。

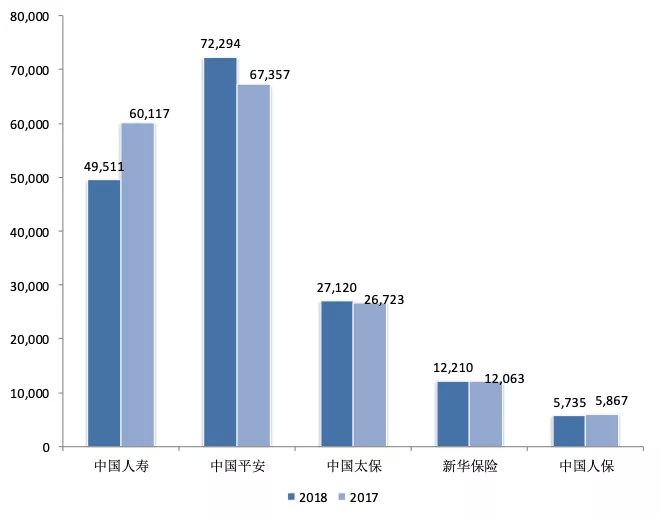

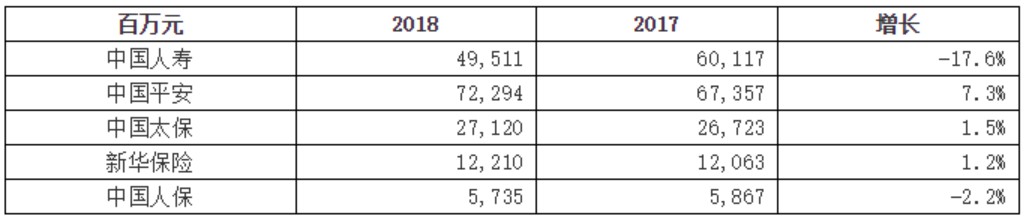

2.1.3. 新业务价值:增速放缓,价值率整体提升

2018年全年,上市保险公司新业务价值增速放缓,主要原因是全年保费新单增速不达预期,在行业增长面临挑战的一年,上市保险公司的新业务价值增速也出现了分化。中国平安的新业务价值同比增长7.3%,其余三家公司基本维持小幅正增长,或负增长:中国平安(7.3%)>中国太保(1.5%)> 新华保险(1.2%)>中国人保(-2.2%)>中国人寿(-17.6%)。

图5:新业务价值(百万元)增速放慢,平安领跑同业

数据来源:上市公司年报,国泰君安证券研究

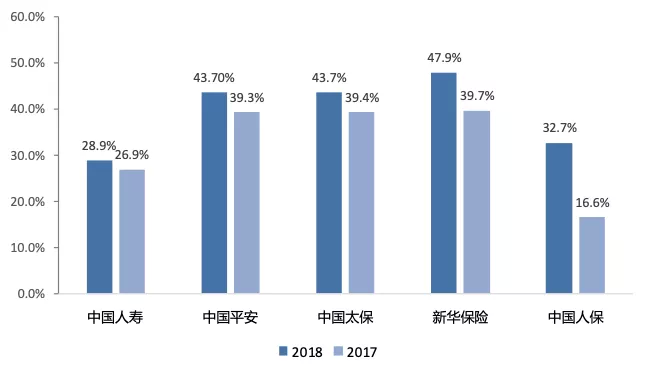

新业务价值利润率方面,上市保险公司新业务价值率均出现显著提升,主要原因在于产品结构的改善。从新业务价值率改善幅度来看,进步最显著的是中国人保(由16.6%提升至32.7%),上市保险公司新业务价值率提升幅度分别为:中国人保(16.1%,16.6%升至32.7%)>新华保险(8.2%,39.7%提升至47.9%)>中国平安(4.4%,39.3%提升至43.7%)>中国太保(4.3%,39.4%提升至43.7%)>中国人寿(2%,26.9%提升至28.9%)。

图6:上市保险公司新业务价值率2018年均有显著提升

数据来源:上市公司年报,国泰君安证券研究

从一年期新业务价值对投资收益率敏感度分析来说,2018年新业务价值对投资利率下行敏感度最高的是中国人保,敏感度最低的是中国平安:中国人保(-29.64%)>中国人寿(-15.08%)>中国太保(-13%)>新华保险(-11.41%)>中国平安(-9.29%)。从边际变化上看,新业务价值对于投资利率下行的敏感度边际下降的公司是中国人保、新华保险,而敏感度边际上升的是中国平安、中国太保和中国人寿。

从敏感性分析结果来看,部分公司出现了产品结构改善的同时,NBV对利率的敏感性提升,以重疾险为代表的健康险的绝对消费属性(负债端享受消费升级,资产端对利率敏感性更低)逐步被证伪。核心原因在于目前大公司主流重疾险也有很大储蓄成分,大型公司的重疾险的NBV实现对于投资依赖度也很高,具体原因可以参考我们18年12月的深度报告《当下,请关注健康险“周期性”》。这更意味着在利率下降过程中,保险公司未来需要更加注重资产负债管理。

表5:人保、新华的新业务价值(百万元)对投资利率下行的敏感度边际下降

数据来源:上市公司年报,国泰君安证券研究

2.2. 产险业务

2.2.1. 保费收入:非车险成为保费增长主要动力

2018年全年,三家产险公司的保费规模增速大体一致:平安产险(14.6%)>太保产险(12.6%)>中国人保(11.2%)。从产线保费的增长驱动原因看,车险均成为了低速增长板块:太保产险(7.5%)>平安产险(6.6%)>人保财险(3.8%)。非车险业务保费增速远远超过车险业务:平安产险(44.4%)>太保产险(30.8%)>中国人保(29.3%).虽然结构上看,目前车险仍占到产险公司60%以上保费收入,但是非车险业务的占比增速提升较快:2018年全年,平安产险非车险业务占比提升5.5%(21.1%升至26.5%)太保产险非车险业务占比提升3.5%(21.8%升至25.3%),人保产险非车险业务占比提升4.7%(28.9%升至33.6%)。、

表6: 2018全年,非车险业务占比快速提升

数据来源:上市公司年报,国泰君安证券研究

表7:2018年,非车险业务增速远超车险,成为产险板块增长驱动业务

数据来源:上市公司年报,国泰君安证券研究

2.2.2. 综合成本率:赔付率改善,费用率上升

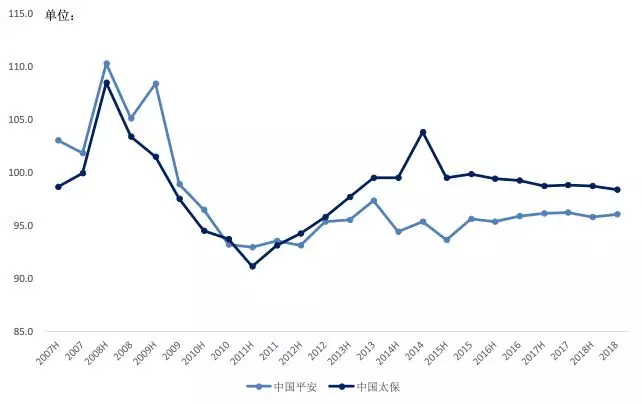

2018年全年中国平安/中国太保/中国人保的综合成本率分别为96%/98.8%/99.8%,较2017年分别变化-0.2%/-0.4%/+0.3%。从结构上分析,平安和太保产险的综合成本率下降均是依靠赔付率下降,而不是费用率下降,实际上中国平安/中国太保的费用率分别上升了1.5个百分点和3.3个百分点。而中国人保的赔付率下降0.4%,但是综合费用率上升1.6%,因此综合成本率整体上升1.2%。车险费率市场化依然是保险公司综合成本率承压的一个非常重要的因素。

图7:2018年中国平安综合成本率下降0.2%,中国太保综合成本率下降0.4%

数据来源:上市公司年报,国泰君安证券研究

表8:综合成本率(%)的下降,源自于赔付率降低

数据来源:上市公司年报,国泰君安证券研究

平安产险前五大险种2018年全年均实现承保盈利,其中责任保险综合成本率改善显著(91.2%降至89.9%),但意外伤害和企业财产险综合成本率有较明显增加。中国太保前五大险种也均实现承保盈利。相对2017年,除了责任险综合成本率显著上升,其他险种的综合成本率均有下降。中国人保则除了企财险综合成本率由102.8%上升至109.6%之外,其余前四大险种实现承保盈利,其中意外伤害险、责任险综合成本率下降,车险、农险、企财险综合成本率均出现上升。

表9:平安、太保前五大险种成本率整体边际改善

数据来源:上市公司年报,国泰君安证券研究

3、资产端

3.1. 投资资产:固定收益配置比例增加

2018年全年,五家上市险企的投资资产规模相比2017年末,除人保、新华外均实现了两位数增长,增速情况为:中国太保(14.10%)>中国平安(14.09%)> 中国人寿(12.75%)>中国人保(4.93%)>新华保险(1.67%)。

图8:除新华外,险企投资资产规模(百万元)均实现两位数增长

数据来源:上市公司年报,国泰君安证券研究

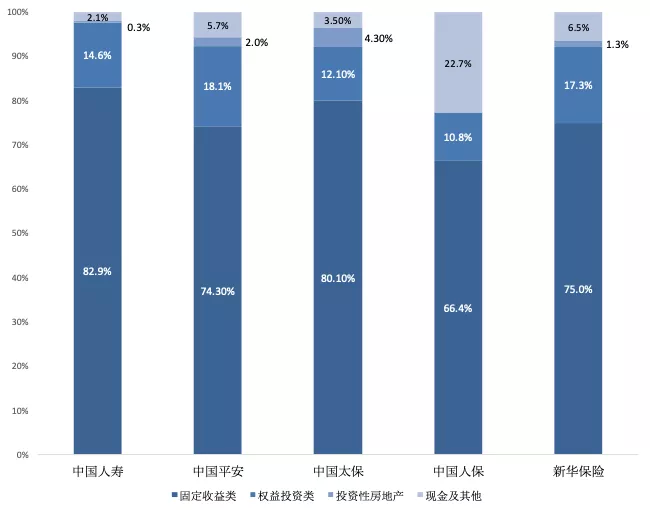

在大类资产配置结构上,除了新华保险之外,其余四家上市保险公司均加大了对固定收益类资产的配置比例,其中主要原因在于各家公司在利率相对高位加配了固定收益类资产以规避利率曲线下行的负面影响。除此之外,保险公司对于权益资产的配置比例则均有下降,我们判断和2018年股市整体表现不佳相关。

图9: 2018年保险公司的主要大类资产配置仍集中于固定收益类资产

数据来源:上市公司年报,国泰君安证券研究

表10:2018年上市保险公司加大固定收益类资产配置是整体趋势

数据来源:上市公司年报,国泰君安证券研究

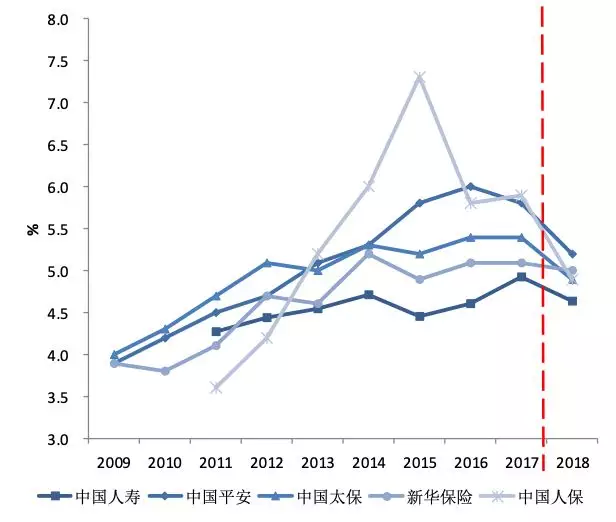

3.2. 投资收益率:受资本市场波动影响同比有所下降

2018年,由于权益市场的表现不佳,对上市保险公司的投资端收益率造成了较大负面冲击。总投资收益率情况为:中国人保(4.9%/比2017年下降1.0%)>中国人寿(4.64%/比2017年下降0.28%)>新华保险(4.6%/比2017年下降0.6%)=中国太保(4.6%/比2017年下降0.8%)>中国平安(3.6%/比2017年下降2.5%)。

净投资收益率情况为:中国人保(5.5%/和2017年持平)>中国平安(5.2%/比2017年下降0.6%)>新华保险(5.0%/比2017年下降0.1%)>中国太保(4.9%/比2017年下降0.5%)>中国人寿(4.64%/比2017年下降0.28%)。从投资收益率下降幅度来看,上市保险公司中,中国平安受到2018年股市表现不佳的冲击最大。

图10:总投资收益率(%)方面,中国人保下降幅度最为明显

数据来源:上市公司年报,国泰君安证券研究

图11:净投资收益率(%)方面,人保持平,平安降幅最大

数据来源:上市公司年报,国泰君安证券研究

保险板块今年的核心影响因素预计仍将在长端无风险利率变动。板块目前估值处在历史低位,如后续经济超预期,则有望迎来估值修复。

4、投资建议

保险板块今年的核心影响因素预计仍将在长端无风险利率变动。板块目前估值处在历史低位,如后续经济超预期,则有望迎来估值修复。

个股选择上,在现阶段我们建议增持营销团队更为健康发展,受监管整顿中介渠道影响较小的保险公司。相比同业而言,代理人队伍在近年来健康发展的新华保险和中国平安2019年NBV增速有望超预期。尤其是新华保险,通过其2018年年报,我们看到公司在利润和价值方面都为2019年的增长进行了相应储备,除NBV外的业绩和价值指标均有望超预期。基于以上原因,我们建议增持新华保险和中国平安。

5、风险提示

1)利率持续下行;

2)代理人团队规模增长乏力;

3)投资端表现不及预期。

扫码下载智通APP

扫码下载智通APP