美股一季报预览:盈利增速明显转负 科技硬件和能源是主要拖累

本文来自“Kevin策略研究”,作者为KevinLIU,本文观点不代表智通财经观点。

主要内容

1)整体情况:一季度或大幅放缓至负增长;科技硬件和能源是主要拖累

2)预期和指引:但预期可能也已下调较为充分,甚至不排除上调未来指引

3)其他关注点:回购将阶段性减少;科技股增速慢于整体

4月中旬起,美股持续一个月的一季度业绩期即将开启。从基本面角度,在投资者对增长放缓担忧依然挥之不去以及去年10月份以来市场盈利预期持续大幅下修的背景下,一季度在2018年高达20%的强劲增长后将交出怎样的答卷,是超出还是低于预期?

从市场角度,在经历了年初以来的强劲反弹、估值回到历史均值和我们的股权风险溢价模型测算的合理水平、美联储宽松预期也充分计入的情况下,一季度业绩究竟会“证实”市场已经边际转好的预期以接棒估值成为下一步支撑市场的动力、还是“证伪”预期?这些都是投资者当前非常关心的问题、也是一季度业绩备受关注的原因。因此,本文中,我们参照当前市场一致预期对美股一季度业绩做出预览,并提示此次业绩期的主要关注点。

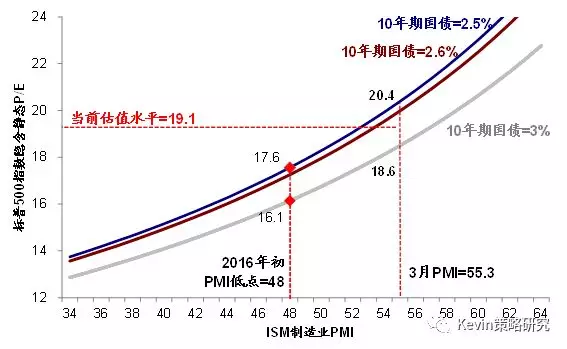

当前美股市场动态估值已经修复至历史均值上方

当前的增长水平和流动性环境能够支撑的静态估值约为20倍左右

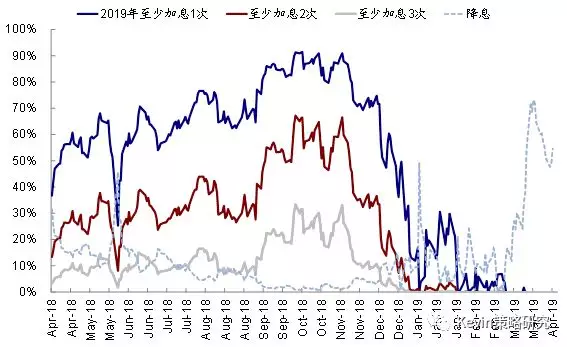

当前市场隐含的2019年底降息预期约为47%,相比美联储的散点图预期依然显得更为乐观

整体情况:一季度或大幅放缓至负增长;科技硬件和能源是主要拖累

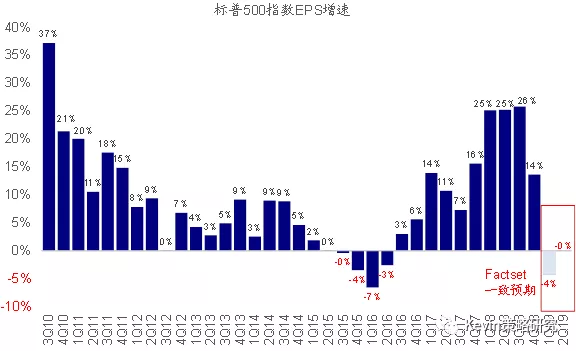

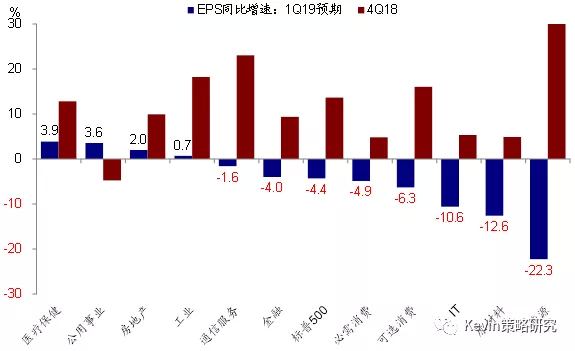

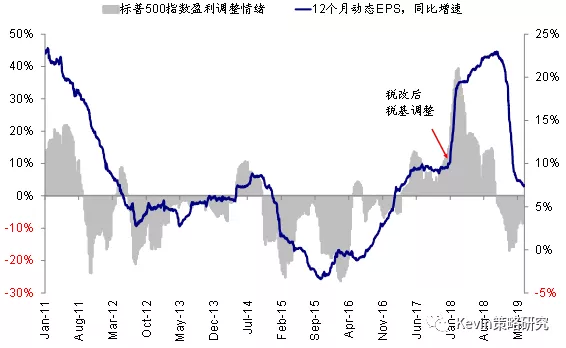

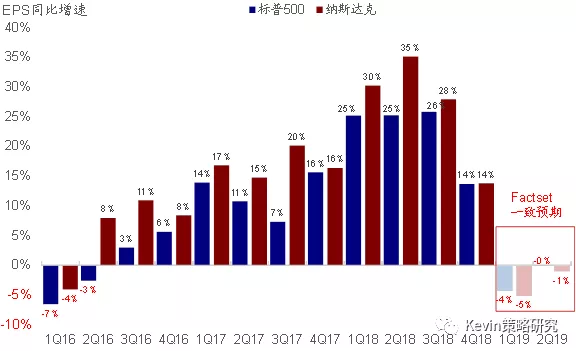

一季度或大幅放缓至负增长,为2016年以来首次。从整体增长情况来看,相比2018年前三个季度高达25%的同比增速和去年四季度已经明显回落但仍有14%的增长水平而言,一季度盈利增速或将进一步大幅放缓。根据Factset汇总的一致预期,一季度标普500指数EPS同比增速可能会掉入负区间(-4.4%),为2016年中上一轮全球同步复苏以来首度出现负增长。

一季度标普500指数EPS同比增速可能会掉入负区间(-4.4%),为2016年中上一轮全球同步复苏以来首度出现负增长

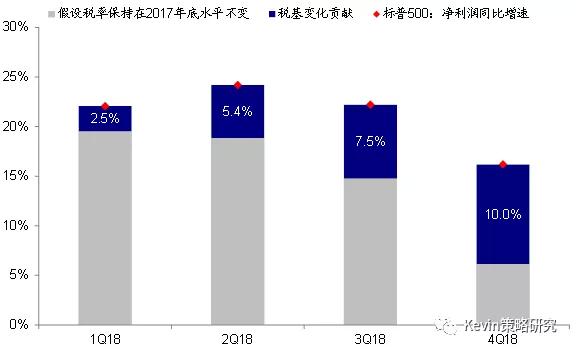

高基数和税基优势消失或是主要原因。得益于2018年大规模税改政策的生效,2018年的盈利增速大幅抬升,这使得在其他因素均保持不变的情况下,2019年将面临很高的同比基数。此外,税基调整优势的消失也将拖累2019年的增长(我们测算单纯因为企业所得税率从35%到21%的下调对2018年每个季度盈利增速的贡献程度平均在6~8个百分点)。此外,政府关门、需求放缓、寒冷天气、贸易摩擦等多重因素叠加也导致一季度业绩增长将承受明显压力。

假设其他因素不变,单纯看税基的变化(35%降至21%)对2018年标普500指数净利润增速的贡献平均在6~8个百分点

板块层面,科技硬件和能源将是主要拖累。根据目前市场一致预期,建筑工程、媒体、电信、医疗保健、公用事业和房地产等一季度仍将实现盈利同比正增长,而汽车、半导体、能源、科技硬件、家电、资本市场、原材料等将明显落后,同比增速都在-10%以下(图表6)。对比去年四季度增速变化情况看,能源、家电、互联网、航空、纺织服装和半导体的放缓幅度最显著。从贡献程度来看,科技硬件、半导体、能源和金融将是主要拖累,预计拖累整体4.4%同比增长中的4.2个百分点(图表7)。

一季度医疗保健、公用事业、房地产和工业仍有望实现盈利同比正增长,而能源、原材料、IT等将明显落后,同比增速都在-10%以下

科技硬件、半导体、能源和金融将是主要拖累,预计拖累整体4.4%同比增长中的4.2个百分点

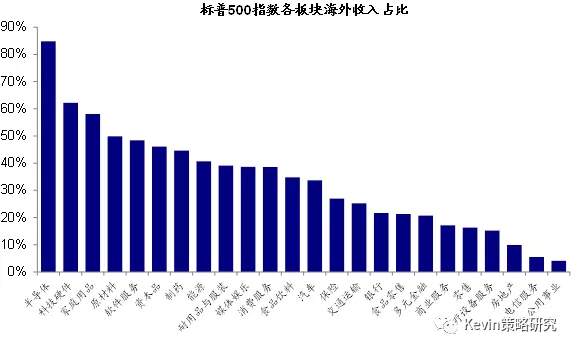

外需敞口大的板块放缓更显著。值得一提的是,如果依据海外收入占比这一指标作为美股不同板块外需和内需敞口差异的话,我们注意到,上文中提到的增速明显落后或增速放缓比较明显的板块普遍都是外需敞口较大的部分,如半导体、科技硬件、原材料、能源、家电、汽车等等(图表8),这与中美贸易摩擦的持续、以及包括中国在内全球其他主要经济体需求放缓的大背景也相契合。

增速明显落后或增速放缓比较明显的板块普遍都是外需敞口较大的部分,如半导体、科技硬件、原材料、能源、家电、汽车等等

预期和指引:但预期可能也已下调较为充分,甚至不排除上调未来指引

相比实际增长情况,预期可能更为重要。换言之,即便增长仍会下滑,但如果这一信息已经被充分计入,可能也不会对资产价格产生很大影响,反之亦然。那么,上文中提到的一季度增长大幅放缓的情形是否已被充分计入了呢?是否会进一步大幅低于预期呢?

我们认为,虽然从整体增长趋势来看,一季度盈利增速将进一步明显放缓,但大幅低于预期的可能性也未必很大,主要基于以下几点原因:

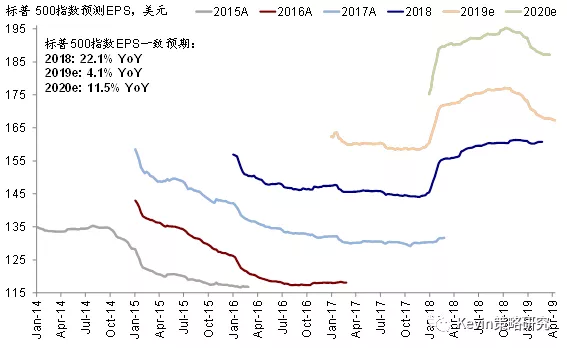

市场盈利预期已经历了明显的下调。自去年10月份以来,叠加对于增长见顶、贸易摩擦加剧、以及市场剧烈波动等多重因素的担忧,市场共识对于美股2019年的盈利预期持续下调,标普500指数和纳斯达克指数较10月初左右的高点已经分别下调了5.5%和10.2%,使得隐含的2019年标普500指数EPS同比增速从此前的10.4%降至4.1%,纳斯达克的增速从16%降至5.6%。从调整幅度看,下调速度最快的阶段已经基本过去(去年11~12月和今年1~2月),近期的下调已经明显趋缓。

标普500指数和纳斯达克指数较10月初左右的高点已经分别下调了5.5%和10.2%使得隐含的2019年标普500指数EPS同比增速从此前的10.4%降至4.1%

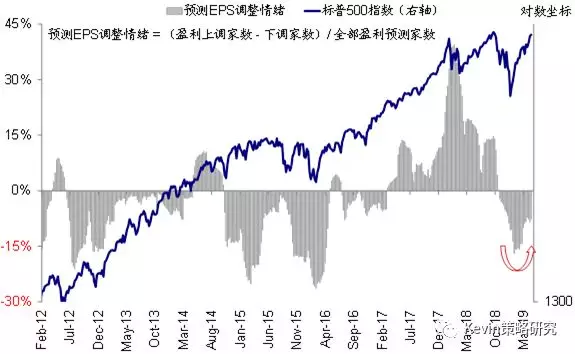

近期市场的盈利调整情绪在边际企稳。市场盈利的调整情绪,即分析师上调和下调盈利的占比变化情况也是直接衡量盈利变化的一个有效指标,在此前盈利下调最快的时候,这一比例在1月中一度降至-17%的低位,近期已经逐渐在收敛,表明下调盈利的分析师在边际减少。

盈利调整情绪近期已经逐渐在收敛,表明下调盈利的分析师在边际减少

市场盈利的调整情绪,即分析师上调和下调盈利的占比变化情况也是直接衡量盈利变化的一个有效指标

从公司对未来指引的角度,甚至不排除会出现略微积极的变化。促使去年10月份开始盈利预期持续下调的一些主要因素,如整体市场表现、中美贸易谈判进展、金融条件和信用利差等因素都在边际改善,因此相比去年四季度,不排除在一季度业绩期出现管理层上调预期或者对未来指引略偏积极的可能性。如果果真出现的话,不排除可以接替年初以来完全由估值驱动的市场提供进一步支撑。

不过反言之,尽管并非我们的基准预期,但仍需提示的是,如果业绩依然大幅低于预期,给定目前已经修复到位的估值和充分计入的宽松预期,市场可能会因此再度面临波动和下行压力。

其他关注点:回购将阶段性减少;科技股增速慢于整体

针对即将开启的一季度业绩期,除了上文中提到情形外,其他一些还需要关注的问题有:

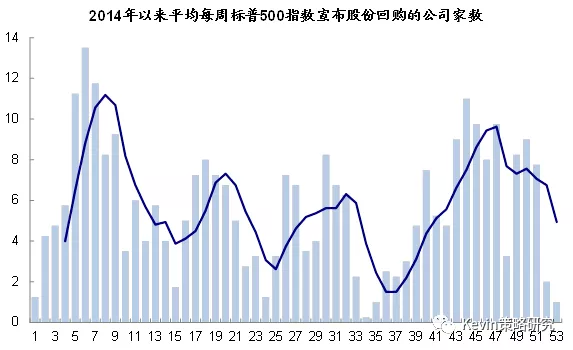

回购在公司披露业绩前后的静默期会阶段性减少。如我们在《如何理解美股市场回购及其影响?》中所分析的那样,公司回购行为会受到业绩期期间公司披露业绩前后静默期(blackout)的影响。上市公司在披露业绩前的两周到披露业绩后的两天通常为静默期,在此期间,为了避免任何内部交易(insidertrading)的可能性,公司往往会选择不做回购操作。因此,从全年的季节性规律来看,我们注意到回购往往会出现阶段性的低点。

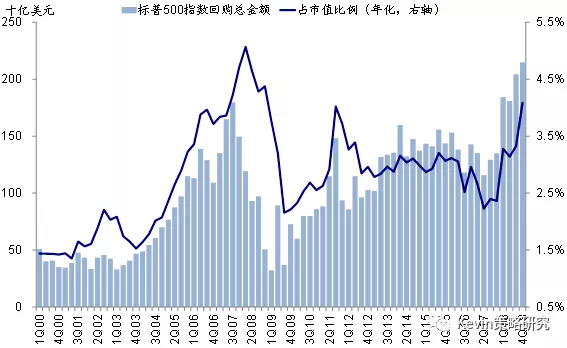

回购依然是支撑美股表现和EPS的一个重要因素,特别是当盈利增长疲弱时。我们对回购的贡献分解测算显示,2011年以来每一季度,回购对标普500指数EPS同比增速都有一定的贡献,特别是当企业盈利增速疲弱时,例如2014年底到2016年初净利润负增长的阶段,股份回购甚至成为EPS增长的主要动力。不过,当企业盈利自身增长强劲时,这一贡献却并不显著。2018年虽然回购规模得益于税改后海外资金回流而显著增加(2018年全年标普500指数成分股回购总规模约7840亿美元,季度平均占总市值比例为3.5%),但回购对每个季度的EPS增长贡献仅约为两个百分点。

公司回购行为受到业绩期期间公司披露业绩前后静默期(blackout)的影响

回购依然是支撑美股表现和EPS的一个重要因素,特别是当盈利增长疲弱时,但最近几个季度贡献不大

2018年全年标普500指数成分股回购总规模约7840亿美元,季度平均占总市值比例为3.5%

科技股的增速或慢于整体市场。根据市场目前的一致预期,受高基数等因素的影响,以纳斯达克与标普500指数对比为例,过去几年持续快于整体市场的科技股的增速在未来两个季度将开始落后(图表16),这在科技股估值本身偏高的背景下,值得关注可能因此触发的板块和风格轮动。

综上,整体而言,我们认为美股市场在经历估值修复后进入了乐观预期的验证阶段,即流动性与基本面的拉锯战,这也是一季度业绩特别是对未来指引备受关注的原因。业绩期间,考虑到投资者焦点重回基本面,不排除短期内市场根据盈利披露情况而反复权衡方向。超预期的盈利和乐观指引将提供进一步上行动力,也会促使我们对市场前景较当前更为乐观,但反之亦然。

以纳斯达克与标普500指数对比为例,过去几年持续快于整体市场的科技股的增速在未来两个季度将开始落后

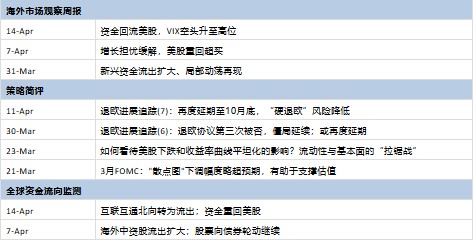

中金海外策略近期重点报告

(编辑:朱姝琳)

扫码下载智通APP

扫码下载智通APP