中金:3月社融信贷增速超预期

本文来自“中金点睛”,作者为易峘、常慧丽、梁红,本文观点不代表智通财经观点。

摘要

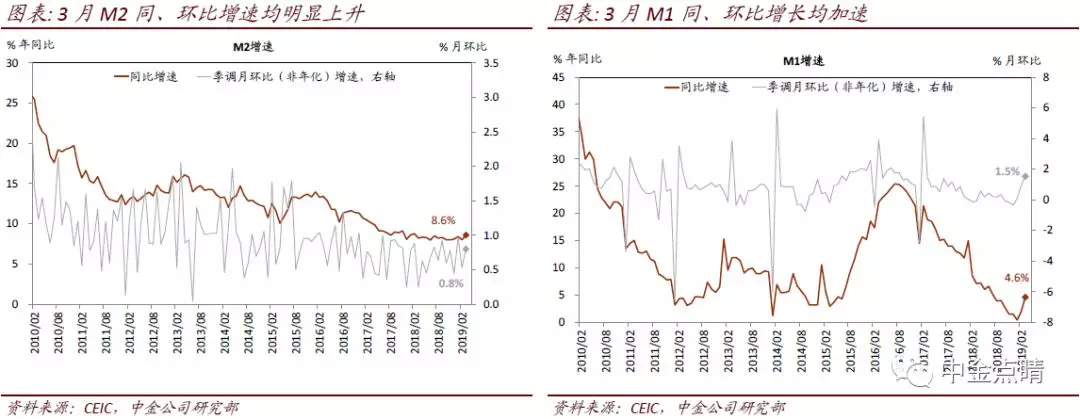

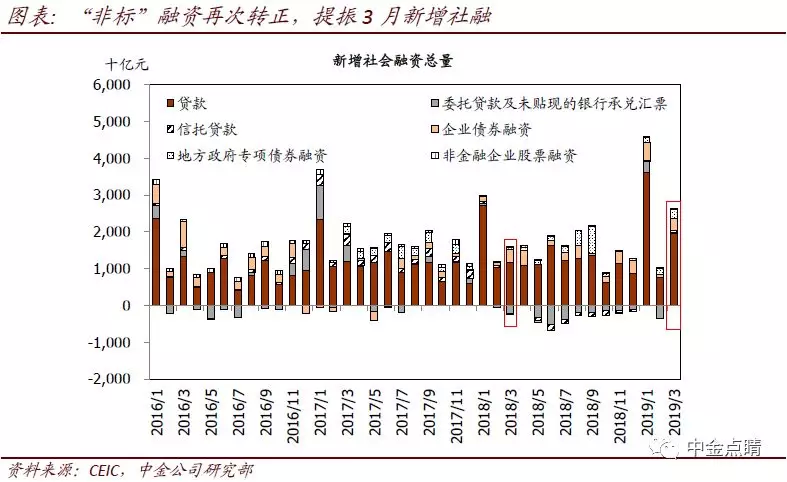

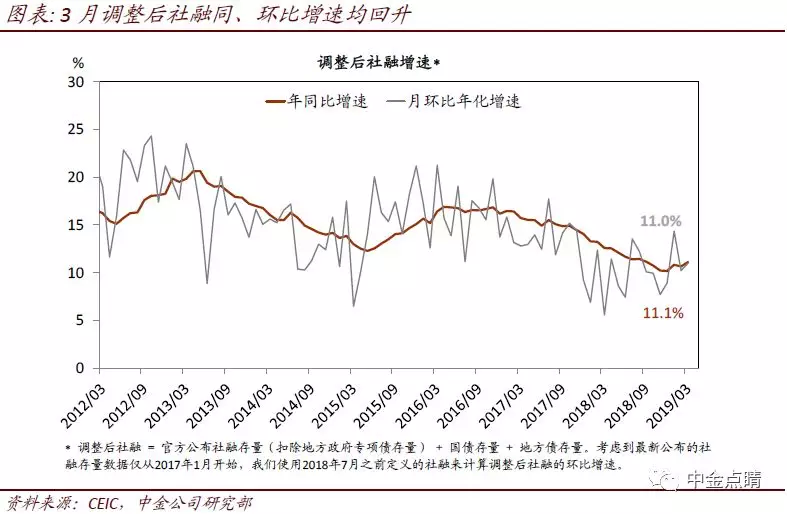

3月M2同比增速升至8.6%,新增人民币贷款1.69万亿元,新增社融2.86万亿元,均超出市场预期。同时,调整后的社融同比明显上升至11.1%。综合来看,今年1季度金融条件较去年4季度有较明确的改善,而增长也呈现早期企稳迹象。

正文

3月M2同比增速从2月的8.0%升至8.6%,明显高于市场预期的8.2%。

经季节性调整后,3月M2月环比(非年化)增速从2月的0.5%上升至0.8%。3月财政存款下降6,928亿元,降幅高于去年3月的4,802亿元,财政存款同比多降提升M2增速约0.1个百分点。由此,3月财政存款同比增速从2月的7.6%放缓至3.3%。3月M1同比增速从2月的2.0%加快至4.6%,而季调月环比增速从2月的1.0%回升至1.5%,显示企业、政府现金流好转。

3月新增人民币贷款为1.69万亿元,超出市场预期的1.25万亿元以及去年同期的1.12万亿元。

新增贷款中,3月中长期贷款份额保持在65.7%的高位,反映实体经济贷款需求可能边际改善。同时,随着2月以来清理短期票据的影响在3月显然已经不复存在,3月新增短期贷款及票据融资从2月的243亿元大幅跳升至8,374亿元。

具体看,3月新增非金融企业及机关团体中长期贷款为6,500亿元,高于去年同期的4,615亿元;3月新增住户部门中长期贷款为4,605亿元,高于去年同期的3,770亿元。另一方面,3月非银金融机构贷款环比下降2,714亿元。

3月央行报新增社融为2.86万亿元,明显高于市场预期的1.85万亿元以及去年同期的1.58万亿元。

从社融分项来看,3月信托贷款、委托贷款与银行未贴现承兑汇票等“非标”资产净融资再次转正——3月三项“非标”信贷资产合计余额净增824亿元,逆转2月3,649亿的降幅。同时,3月地方政府专项债净发行2,532亿元,明显高于去年3月的662亿元。此外,3月企业债净融资3,276亿元,大体持平于去年同期的3,536亿元。

3月社融增速大幅超预期,有几个原因:

1)贷款的确需求回升,虽然3月有较大的新增短期贷款,但中长期贷款中企业和居民的贷款也同比明显多增,可能反映基建和房地产需求回暖;

2)3月本来就是贷款社融大月,历史上仅次于1月,且数量级相差不大——只是因为去年3月下半月银监会开始大力去杠杆,拉低了大家对3月信贷和社融的预期;

3)基数奇低(去年3月调整后社融年化增速仅5%);

4)非标不再下降,合计环比增加824亿元,相比上月趋势逆转。

3月金融条件应该出现了明显宽松——银行融资方面货币与信贷周期指标回升,银行渠道之外,股市和信用债的融资成本也继续下降。

具体看,3月调整后的社融同比增速从2月的10.6%明显上升至11.1%(调整后的社融 = 社融 – 地方政府专项债 + 政府债券):调整后的社融同比增速回升主要受低基数推动——去年3月其环比年化增速骤降至5.1%的低位。经季节性调整后,3月调整后的社融月环比年化增速从2月的10.2%加快至11.0%。

估计3月“准M2”增速也可能显著上升。假设央行外汇占款规模环比不变,我们估计3月“准M2”同比增速可能会从2月的9.5%明显上升至10.0%。

综合看一季度新增社融,同比多增2.35万亿,人民币贷款贡献61%,地方政府专项债贡献20%,企业债贡献16%,表外三项非标融资贡献8%:

新增贷款投放贡献最大,主要由于:

1)政策引导银行增加信贷投放,支持实体企业,主要方向为基建以及小微企业。呈现在新增贷款结构端,一季度人民币贷款的同比多增中,短期的信贷投放贡献最大,对应小微企业贷款,票据贴现贡献86%,短期贷款贡献47%,其次为中长期贷款贡献12%,对应基建。其余方面,居民贷款贡献5%,逐季虽有扰动,但总体消费贷及按揭表现平稳。非银贷款贡献-49%,反映信贷投放回归实体经济本源。

2)银行预计市场利率全年或维持低位,甚至继续走低,更愿意在一季度早投放早收益。

地方政府专项债贡献次之,政府提早地方政府专项债发行且加大力度以支持基建,符合预期。

企业债发行回暖,主要由于相比18年,发行利率较贷款利率吸引力提升,且对违约的担忧缓解。

表外三项非标融资贡献仅8%,反映监管仅稍有放松。3月委托贷款负增长重回千亿量级,信托贷款一季度未有明显收缩或由于多数项目集中在年底到期,表外承兑汇票因套利及监管存在季节间的扰动,总体小幅多增。

综合来看,今年1季度金融条件较去年4季度有较明确的改善,而增长也呈现早期企稳迹象。往前看,我们预计政策组合将“换挡”、更多以通过减税降费实现的财政扩张稳定总需求增长。

如果政策重点“换挡”,这类“逆周期调节政策”对总需求的提振效应较为“平滑”、持久、且“副作用”较小。以调整后的社融增速为标准看,今年1月广义信贷增长环比明显回升,但2-3月有所回调、维持在较为“稳健”的增速。总体而言,与去年过紧的金融条件相比,今年1季度金融条件边际宽松——调整后社融的同比增速从去年12月的10.2%明显回升至今年3月的11.1%。

往前看,信贷周期有望趋稳,尤其是考虑到去年基数一路下行、同比增速持平甚至上升所需的环比增长都不高。同时,目前的总通胀水平尚未对货币政策产生制约。财政部宣布今年4月起一年中共将减税降费2万亿元,包括下调增值税、调低个人所得税有效税率、以及降低社保缴费费率。如果这些政策能有效实施,则削减企业和居民部门的税费负担有望“接棒”货币宽松,成为稳增长的重要措施。

从货币扩张的角度看,财政资金拨付加速与信贷需求进一步复苏或将推动信贷周期。除了财政减收对企业和居民部门可支配收入的直接影响之外,我们预计减税降费的一部分“红利”将通过降价由企业最终传导至消费者(的购买力)——同时,减税降费直接“休养生息”、补充企业部门需求的资本金,有利于权益市场估值抬升。

(编辑:朱姝琳)

扫码下载智通APP

扫码下载智通APP