“小阳春”之后的楼市方向:继续分化,增速触底可能在下半年

本文来自微信公众号“雪涛宏观笔记”,作者:宋雪涛。

全国商品房销售面积增速:预计2019年上半年保持在0附近(偏向小幅负增长),下半年触底,低点在-2%~-3%。全年增速-1%~1%,略低于2018年的1.3%。

地区商品房销售面积增速:预计一线城市2018年年初触底,反弹至年中;二线城市2019年年初触底,反弹至年底;三线及以下地区受棚改拖累,2019年上半年确定性向下,2019年下半年甚至更晚触底。

一、今年以来房地产市场的现状与分歧

Q:今年以来的全国房地产销售情况如何?

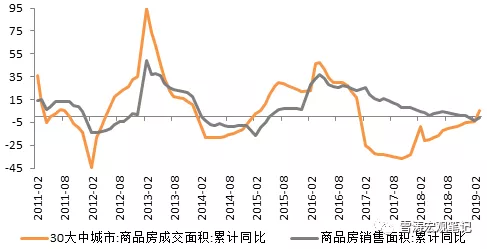

A:1季度商品房销售数据低开高走:销售面积1-2月同比增长-3.6%,2015年5月以来首次转负,但1-3月反弹至-0.9%。从30城商品房成交同比、70城新房价格同比和100城土地溢价率来看,春节之后的房地产市场确实出现“小阳春”。

春节之后,30大中城市(样本包括4个一线+19个二线+9个强三线,共32个)商品房成交面积增速快速反弹, 1月仅为-11.2%,2月回升至8.3%,3月进一步上升到21.9%,是2016年9月以来的最高单月增速。

图1:春节后商品房销售情况转暖 |

|

资料来源:WIND,天风证券研究所 |

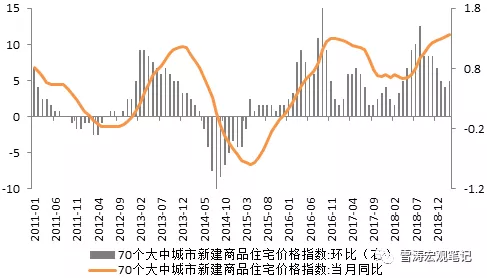

价格方面,70大中城市新建商品住宅价格指数同比增速延续了2018年4月以来的升势,3月增长11.3%,环比增长0.6%则处于最近1年的相对低位。

图2:70大中城市新建商品住宅继续涨价 |

|

资料来源:WIND,天风证券研究所 |

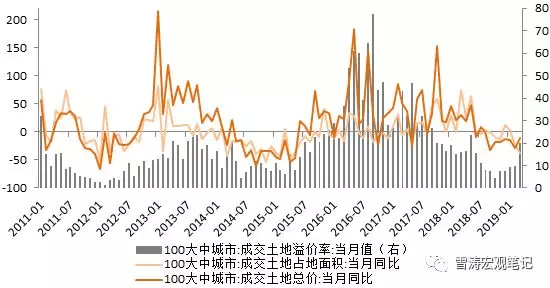

土地成交方面,100大中城市成交土地面积增速逐月下滑,2月、3月当月同比增速都在-15%以下,但成交土地溢价率回升至24.7%,与2017年下半年的水平相当,因此3月土地成交总价增速还有所反弹。

图3:土地成交面积下滑但溢价率回升 |

|

资料来源:WIND,天风证券研究所 |

Q:截至目前,4月的房地产销售情况如何?

A:从4月前28天的高频数据来看,4月房地产销售情况较3月小幅回落:30城商品房日均成交面积同比增长20.4%,较3月的21.9%小幅回落,但仍处于较高水平;100城成交土地面积同比增长-27%,较3月的-22.5%进一步下滑;土地溢价率从3月的24.7%小幅回落至20.6%。

Q:今年以来房地产市场回暖的持续性如何?

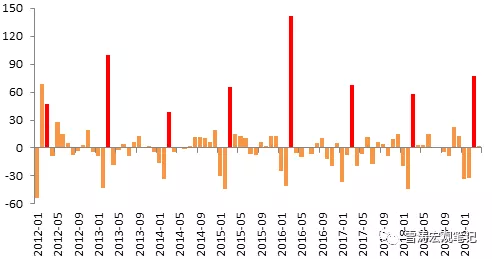

A:回暖的可持续性仍值得商榷:一是历来3月商品房销售有较强的日历效应,春节过后环比增速会大幅反弹,且反弹幅度很不稳定。参考30城情况,今年3月环比增速77%,明显高于2010年以来67%的平均水平,4月环比2.2%,略高于1.4%的历史平均水平。二是内部结构分化明显,参考3月当月30城商品房成交面积,4个一线城市增长61.8%,远高于其余28个二三线城市的13.9%,更高于1.8%的全国商品房销售面积增速。

30大中城市样本为“一线+强二线+强三线”,对比30城商品房成交和全国商品房销售增速,二者走势自2017年后即开始明显分化(图1),与调控力度、人口变迁、棚改政策等因素有一定关系。因此,相比于整体回暖,分化可能是对当前房地产市场更准确的描述,要判断后续商品房销售走势,需要对各线城市分类考量。

图4:历年3月商品房销售有较强的日历效应 |

|

资料来源:WIND,天风证券研究所 |

Q:一二线城市在多大程度上代表全国房地产市场?

A:参考2017-2018年的全国商品房销售面积/金额,一线城市占比2.8%/9.6%,二线城市占比32.7%/41.9%,因此一二线城市销售面积/金额占比达到35.5%/51.6%,三线及以下地区占比64.5%/48.4%。对于全国房地产市场而言,三线及以下地区能否企稳回暖更加重要。

注:国家统计局对70大中城市中各线城市的划分方法,一线城市包括:北京、上海、广州、深圳,共4个;二线城市包括:天津、石家庄、太原、呼和浩特、沈阳、大连、长春、哈尔滨、南京、杭州、宁波、合肥、福州、厦门、南昌、济南、青岛、郑州、武汉、长沙、南宁、海口、重庆、成都、贵阳、昆明、西安、兰州、西宁、银川、乌鲁木齐(统计局定义的31个),外加苏州、无锡、北海、三亚、温州,共36个;其余地区为三线及以下地区。

二、2019年各线城市房地产销售走势判断

一线城市:抗周期性,刚需支撑,增速反弹至年中,下半年回落

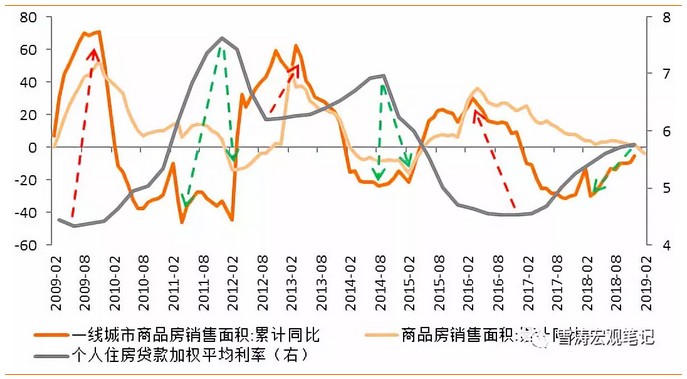

一线城市的房地产销售增速与全国不完全同步,表现出一定的领先性。整体来看,在政策收紧周期中,一线城市与二三线及以下地区商品房销售增速基本同步回落;在政策放松周期中,一线城市销售回升领先于全国,二线城市和三线以及下相对较晚。

图5:一线城市销售在刚需支撑下呈现一定抗周期性 |

|

资料来源:WIND,天风证券研究所 |

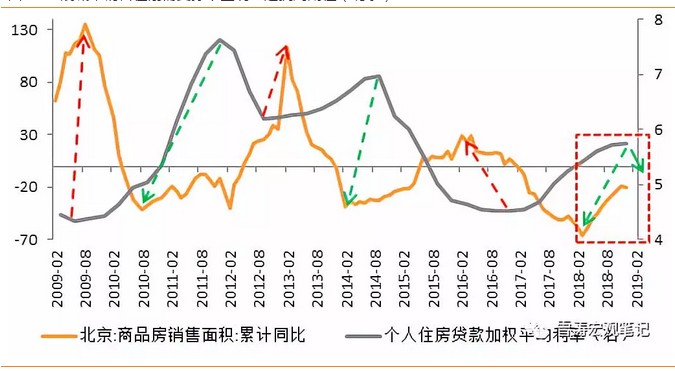

以北京为例,房贷利率向上拐点领先销售向下拐点的规律依然适用,即政策收紧会带来销售回落;但房贷利率向下拐点反而滞后于销售的向上拐点,即在全国房地产政策开始放松之前,北京的商品房销售往往已经回暖,表明除政策影响之外,一线城市在强劲刚需的支撑下呈现一定的抗周期性。

图6:一线城市销售在刚需支撑下呈现一定抗周期性(北京) |

|

资料来源:WIND,天风证券研究所 |

因此,2019年初以来一线城市房市的回暖除日历效应之外,本质上是2018年初触底回升之后的延续——2018年的反弹是同比降幅收窄,2019年年初则是同比由降转升,更引人注目。

一线城市本轮调控时间长、力度大,2019年以来,在房贷利率下降带动下,长期压抑的刚性需求加速释放,销售增速快速反弹。但限购、限贷等重要政策没有放松,因此刚需释放后反弹的持续性存疑。参考历史规律,结合我们对货币政策微调的判断,预计一线城市房地产销售增速的反弹还能持续1个季度左右至年中。

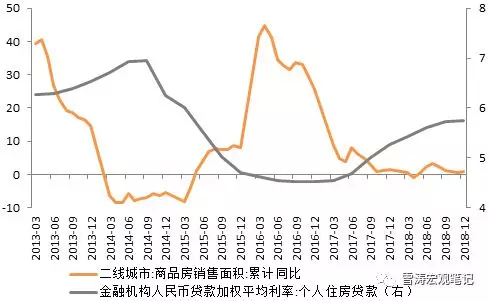

二线城市:顺周期性,城镇化政策,年初触底,增速全年反弹

二线城市整体呈现顺周期性,商品房销售增速与房贷利率高度负相关。如果2季度房贷利率延续回落,二线城市销售同比增速的底部可能出现在1季度。

图7:二线城市商品房销售整体呈现顺周期性 |

|

资料来源:WIND,天风证券研究所 |

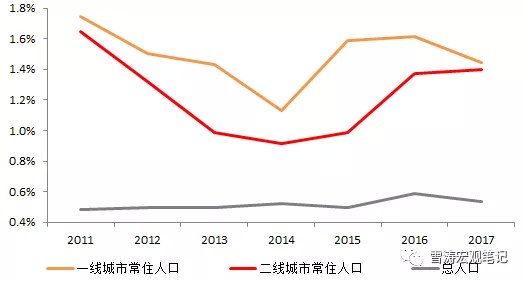

未来几年二线城市有望受益于新型城镇化政策。过去几年一线城市居住成本快速攀升、购房条件不断收紧后,二线城市的相对优势显现,在产业政策和人才引进政策的配合下,常住人口增速有赶超一线城市的趋势。发改委近期发布《2019年新型城镇化建设重点任务》,要求“城区常住人口100万—300万的Ⅱ型大城市要全面取消落户限制;城区常住人口300万—500万的Ⅰ型大城市要全面放开放宽落户条件,并全面取消重点群体落户限制”,利好二线城市人口流入和新增购房需求。

图8:二线城市常住人口增速有望赶超一线 |

|

资料来源:WIND,天风证券研究所 |

三级及以下城市:面积占比超6成,棚改退火拖累明显,增速回落至下半年

2016年之前,二线城市与三线及以下地区销售走势基本一致,2016年之后走势逐渐分化,这与三四线城市棚改货币化有直接关系。

住建部网站显示,2017年全国各类棚户区改造开工609万套,预计货币化安置比例60%左右;2018年开工626万套,其中1-7月开工407万套,考虑到2018年政府工作报告中未再提及“提高棚改货币化安置比例”,年初以后地方政府隐性债务摸底工作陆续展开,且下半年棚改货币化安置政策明显收紧,假设2018年1-7月货币化安置比例降至40%-50%,8-12月进一步降至20%,则2018全年货币化安置比例可能在33%-40%。

假设货币化安置后仍在三线及以下地区购买商品房的比例为70%,每套面积85平方米,则货币化安置在2017年拉动三线及以下地区商品房销售面积为2.17亿平方米,占当年销售面积的19.9%;2018年拉动1.23-1.49亿平方米,占当年销售面积的11.1-13.4%。在棚改货币化的强力拉动下,2017-2018年上半年三线及以下地区商品房销售增速持续高于一二线城市。

2019年政府工作报告未提及棚改计划开工套数,2018-2020年开工1500万套的新三年棚改攻坚计划在2018年已经开工626万套,预计2019年棚改开工450/300万套,货币化安置比例降至15%-20%,则货币化安置拉动销售面积0.4-0.54/0.27-0.36亿平方米,较2018年减少0.69-1.09/0.87-1.22亿平方米。

2018年三线及以下地区商品房销售面积约11.1亿平方米,全国17.2亿平方米,因此如果仅考虑棚改退火的影响,可能在2019年拉低三线及以下地区销售增速6%-10%/8%-11%,拉低全国销售增速4%-6%/5%-7%。考虑到过去两年的棚改对购房需求已有一定透支,今年三线及以下地区销售增速低点可能接近-10%。

图9:一线、二线、三线销售走势和触底时间分化 |

|

资料来源:WIND,天风证券研究所 |

三、小阳春之后的楼市方向:继续分化,增速触底可能在下半年

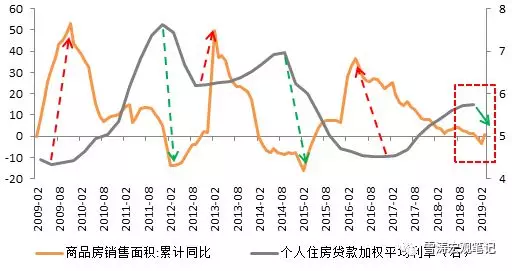

考察各项指标,全国商品房销售增速(同比,下同)与房贷利率高度负相关。房贷利率的边际变化既与货币政策取向有关,又受房地产政策直接影响,因此与短周期维度的房地产销售景气度密切相关。从2009-2015年的两轮房地产周期来看,房贷利率拐点一般领先于商品房销售增速拐点1-2季度。

图10:2015年以前房贷利率拐点领先商品房销售增速拐点1-2季度 |

|

资料来源:WIND,天风证券研究所 |

从2018年12月起,全国首套平均房贷利率开始回落,结合略偏宽松的货币环境和趋于宽松的房地产政策,预计房贷利率暂时延续下行。如果简单套用历史规律,本轮商品房销售同比增速下行的经验底部可能在2019年年中之前。

但由前述讨论可见,当前房地产市场的内部结构分化明显。本轮周期的销售面积增速,一线城市2018年年初已经触底,预计反弹至年中左右;二线城市可能在2019年年初触底,增速反弹至年底;三线及以下地区受棚改退火拖累明显,2019年上半年地产销售增速确定性向下,可能要到2019年下半年甚至更晚触底。

由于三线以及下地区占比达到64.5%,预计2019年上半年全国商品房销售面积同比增速保持在0附近(偏向小幅负增长),销售增速触底可能要到下半年,低点在-1%~-3%。如果后续偏宽松的货币政策能延续到年中、边际放松的房地产政策大方向不发生变化,考虑到占比2.8%的一线城市销售增速由负转正,占比32.7%的二线城市销售增速触底反弹,预计2019年商品房销售增速-2%~1%,略低于2018年的1.3%。

风险提示

经济下行压力超预期导致地产政策放松超预期;棚改政策变化影响低于预期

扫码下载智通APP

扫码下载智通APP