中国重汽(03808):市占率升,费用率降,商用车巨头再起航

本文来自微信公众号“学学看汽车”,作者:天风汽车邓学团队。

摘要

重卡行业龙头,产品覆盖卡车全系列。中国重汽(03808)与世界著名重卡制造商曼公司形成战略合作,引进吸收斯太尔及曼的技术,打造SITRAK、HOWO、斯太尔、HOHAN四个系列产品覆盖轻中重卡车全系列。目前,公司销量稳定在行业前三位,是重卡行业龙头企业。

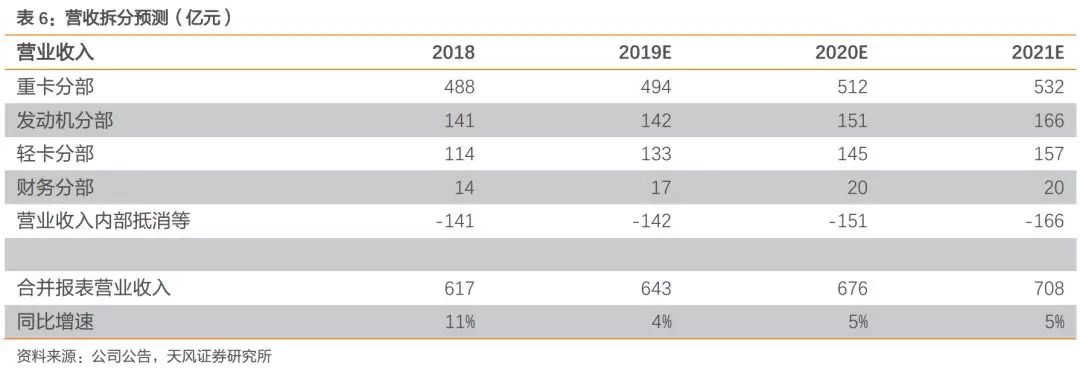

重卡整车与发动机是公司主要的盈利来源。公司的主营业务主要可以分成四个部分,重卡、轻卡、发动机及财务,其中重卡、轻卡与发动机是公司的主要的收入来源,2018年,重卡的营业收入比重占到64%。从各分部盈利水平看,发动机与重卡的经营溢利占到公司总经营溢利的80%左右。

重卡行业将持续景气,蓝天保卫战加速国三重卡替换。我们发现物流重卡的保有量在持续提升,因此存在新增需求,给重卡提供了成长性,而工程重卡的主要是更新替换需求。通过保有量测算,我们认为今明两年重卡的销量依然能维持在100万辆以上,行业不会出现市场上担心的断崖式下跌,预期差仍较大。同时蓝天保卫战继续推进,补贴+限行加速国三重卡替换。随着蓝天保卫战继续推进,部分城市陆续公布一些政策措施,主要通过区域限行、时间段限行等方式来限制国三车的使用。叠加各地国三重卡报废补贴政策陆续推出,加速重卡更新替换,将有力支撑今明两年销量。

潍柴董事长谭旭光去年9月开始兼任中国重汽董事长,重汽改革加速,降本增效空间巨大。自从谭总开始管理重汽后,重汽的改革加速进行,在三费使用方面的改革已经初见成效,18年公司营收增长的背景下,管理费用和销售费用不增反降。未来降本增效空间依然巨大。

搭载潍柴发动机,未来市占率有望进一步提升。工信部发布的新产品目录中,出现了搭载潍柴发动机的重汽重卡和轻卡,双方的业务往来在加速,未来伴随重汽更多的产品开始搭载潍柴发动机,客户多了一个选择,公司的重卡和轻卡市场竞争力将增强,市场份额也将随之提高。

轻卡板块是未来重汽的新增长点,海外出口继续强势。轻卡行业销量近两年保持良好的上涨势头,但目前行业的集中度依然较低,远不如重卡行业的集中度,随着排放标准的升级,行业壁垒增大,重汽的市占率大概率能上升。公司在海外市场取得新突破,18年出口销量为3.6万辆,是近些年的新高。

投资建议

对比以康明斯为代表的海外重卡标的,PE大部分时间都在15-20倍范围内。我们认为未来几年重卡年度销量将维持在100万辆以上的销量中枢水平,市场的预期差将逐步缩窄,同时伴随着重汽的经营管理水平改善,重汽的PE有望逐步回升。

我们预计公司19-21年的归母净利润分别为49.6亿、54.7亿和58.9亿元,给予公司19年12倍PE,对应目标价24.50港币。首次覆盖给予“买入”评级。

风险提示

社会运输结构发生较大变化,降本增效不及预期,轻卡业务发展不及预期

目录

1. 重卡的发源地,行业的翘楚

1.1. 重卡与发动机是公司主要的盈利来源

1.2. 与德国曼公司战略合作,增强公司技术实力

2. 商用车行业持续高景气

2.1. 重卡行业预期差仍大

2.1.1. 重卡市场集中度有望继续提升,龙头受益

2.1.2. 国三限行,加速国三重卡的更换速度

2.1.3. 重卡销量中枢已经抬升

2.2. 轻卡销量大概率再创新高

2.2.1. 轻卡迎来更新换代的高峰期

2.2.2. 政策频出,助力轻卡销量增长

2.2.3. 轻卡市场集中度分散,中高端是行业竞争主战场

3. 公司经营效率提高,海外市场形成突破

3.1. 改革继续深入,经营效率有望持续改善

3.2. 搭载潍柴发动机,市占率有望得到提升

3.3. 轻卡是中国重汽的盈利重要增长点

3.4. 海外市场取得新突破,重卡出口量连创新高

4. 盈利预测与估值

5. 风险提示

正文

1 重卡的发源地,行业的翘楚

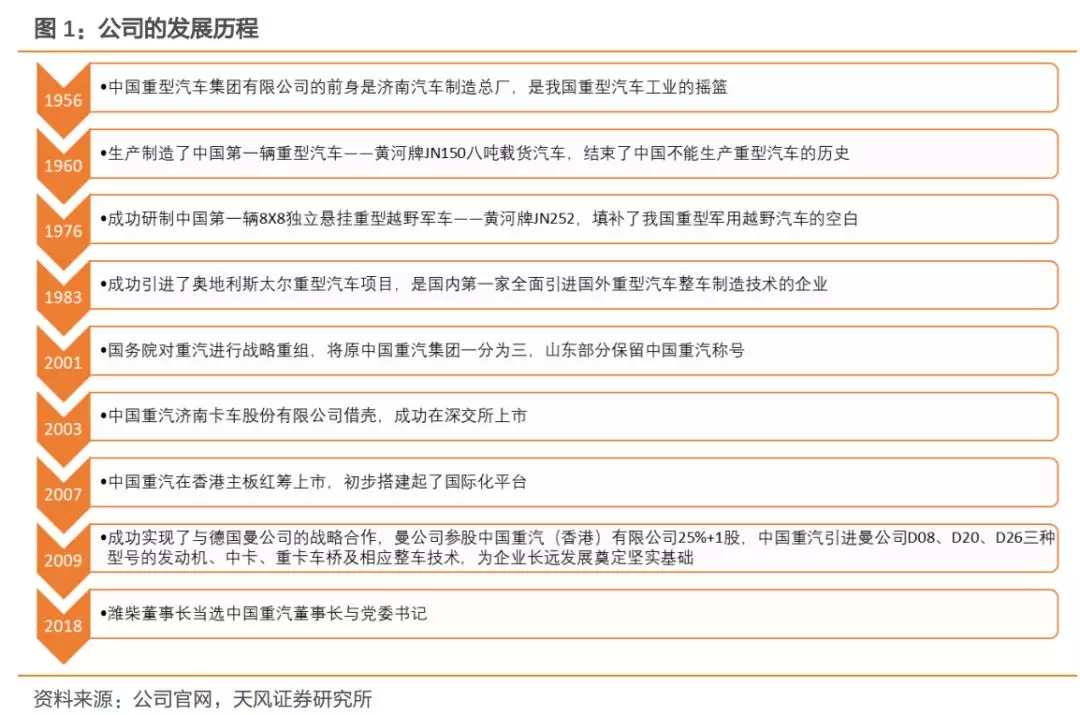

重卡行业龙头,产品覆盖卡车全系列。中国重汽的前身是济南汽车制造厂,于1960年成功生产了我国第一辆重型卡车黄河牌JN150载货车,是我国重卡的发源地。与世界著名重卡制造商曼公司形成战略合作,引进吸收斯太尔及曼的技术,打造SITRAK、HOWO、斯太尔、HOHAN四个系列产品,满足不同客户需求,覆盖轻中重卡车全系列。2003年公司控股子公司中国重汽济南卡车股份有限公司成功借壳在深交所上市。2007年组建中国重汽(香港)在港交所上市,集团主要业务实现香港上市。目前,公司销量稳定在行业前三位,是重卡行业龙头企业。

1.1. 重卡与发动机是公司主要的盈利来源

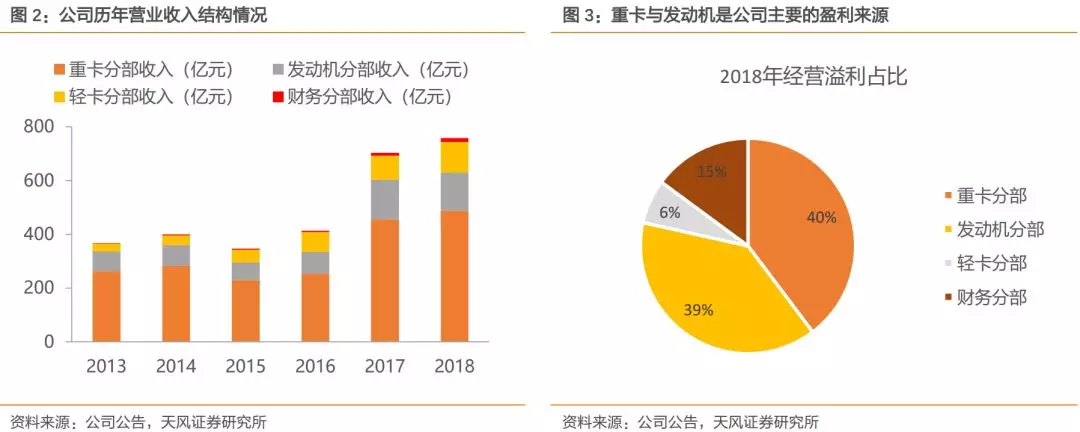

重卡整车与发动机是公司主要的盈利来源。公司的主营业务主要可以分成四个部分,重卡、轻卡、发动机及财务,其中重卡、轻卡与发动机是公司的主要的收入来源,2018年,重卡的营业收入比重占到64.4%。但从各分部盈利水平看,发动机与重卡的经营溢利占到公司总经营溢利的80%左右,是公司的主要盈利来源,发动机的盈利水平在整个卡车产业链中最高,2018年,发动机的经营溢利率为15.7%,而轻卡与重卡的经营溢利率分别为3.3%与4.6%。

1.2. 与德国曼公司战略合作,增强公司技术实力

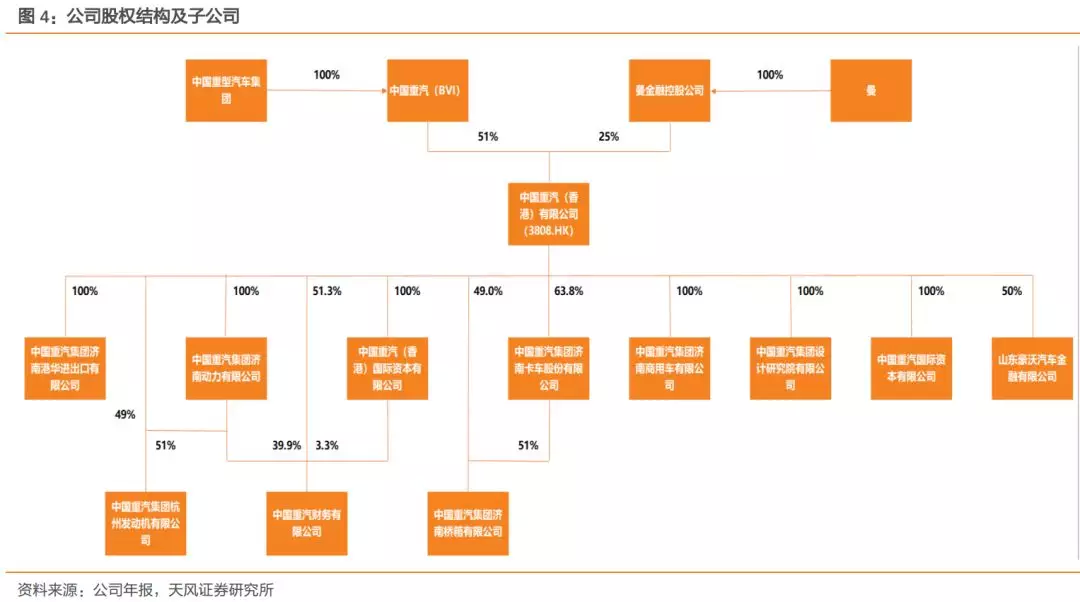

公司与德国重卡巨头MAN战略合作,获得其卡车和发动机技术独家使用许可。2009年,与德国曼形成战略合作伙伴,德国曼公司以5.6亿欧元(相当于60.48亿港元)认购中国重汽25%+1股的股份, 同时曼授予中国重汽一项有关完整TGA卡车、符合欧III、欧IV及欧V排放标准的D08、D20及D26发动机,及相关零部件的在中国的独家及不可转让使用许可技术和专门技术,以及相关的分销、售后维护及服务使用许可技术和专门技术的权利。

2 商用车行业持续高景气

汽车主要可以分为乘用车和商用车,其中商用车根据用途不同可以分为货(卡)车和客车。按照不同的总重量(包括载货在内的重量)分为重卡、中卡、轻卡和微卡,总重分别为大于14吨、6-14吨、1.8-6吨、小于1.8吨。

2.1. 重卡行业预期差仍大

2.1.1. 重卡市场集中度有望继续提升,龙头受益

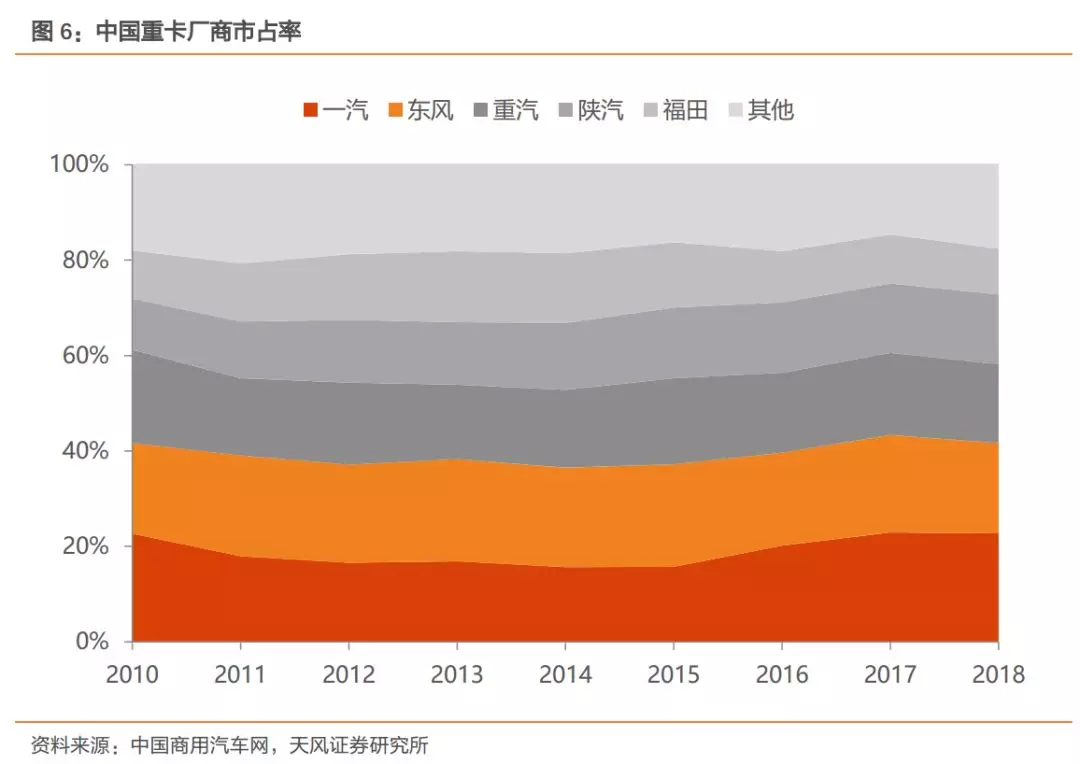

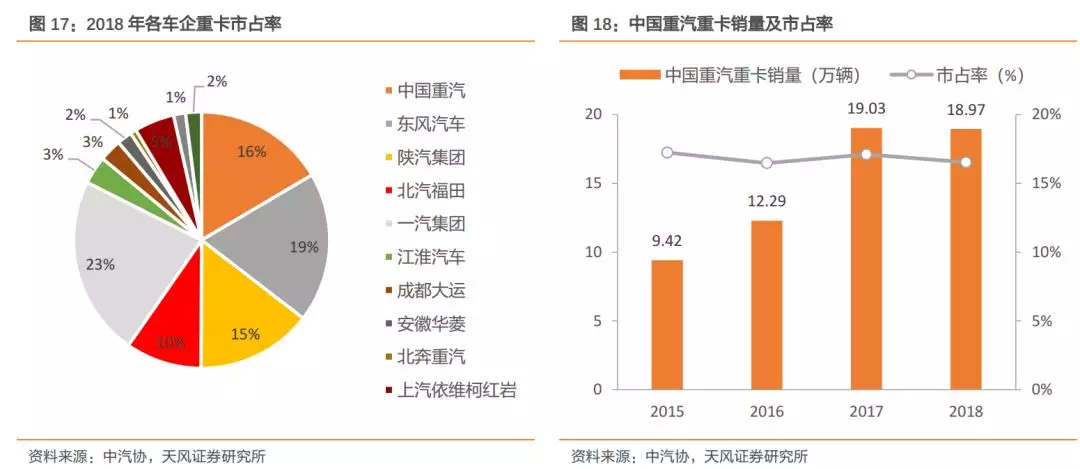

我国重卡市场呈现寡头垄断的态势,未来集中度有望进一步提升。中国重卡市占率前五的厂商分别为一汽解放,东风汽车,中国重汽,陕汽集团以及北汽福田,各厂商市占率保持相对稳定。2011年至2018年,重卡行业CR5从79.28%提升至82.42%。预计未来中国重卡市场的集中度会进一步提升,寡头垄断局势进一步加深。

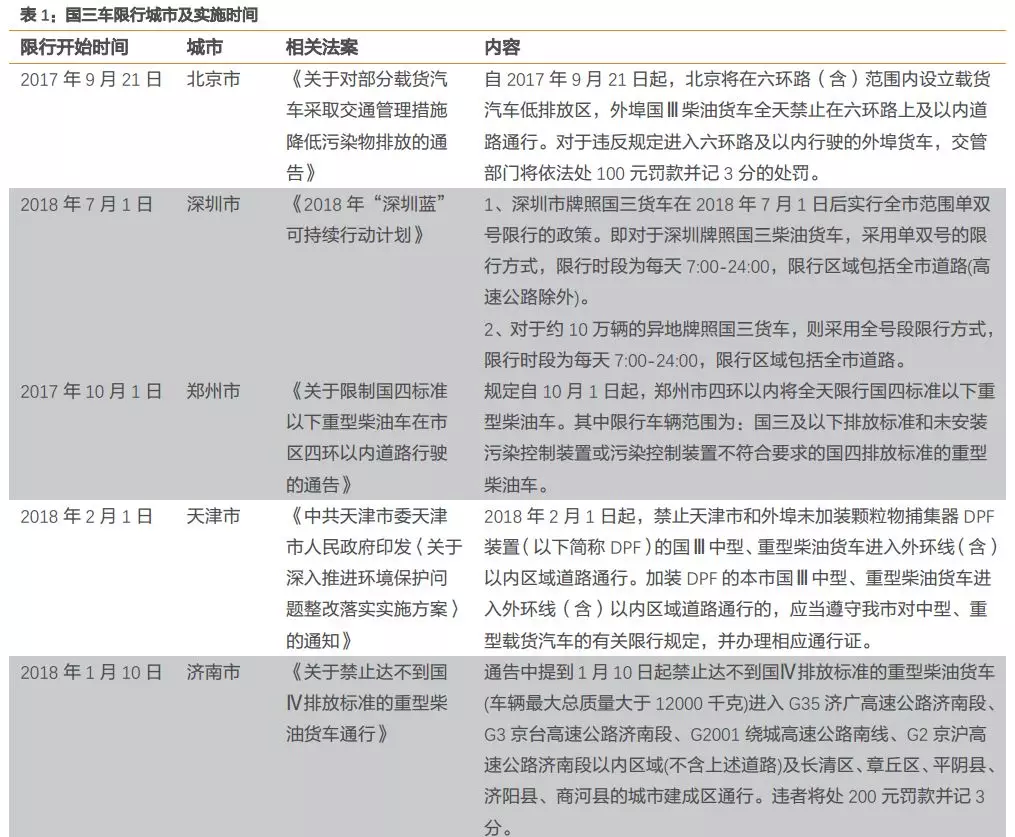

2.1.2. 国三限行,加速国三重卡的更换速度

蓝天保卫战继续推进,补贴+限行加速国三重卡替换。随着蓝天保卫战继续推进,部分城市陆续公布一些政策措施,主要通过区域限行、时间段限行等方式来限制国三车的使用。叠加各地国三重卡报废补贴政策陆续推出,加速重卡更新替换,将有力支撑今明两年销量。

2.1.3. 重卡销量中枢已经抬升

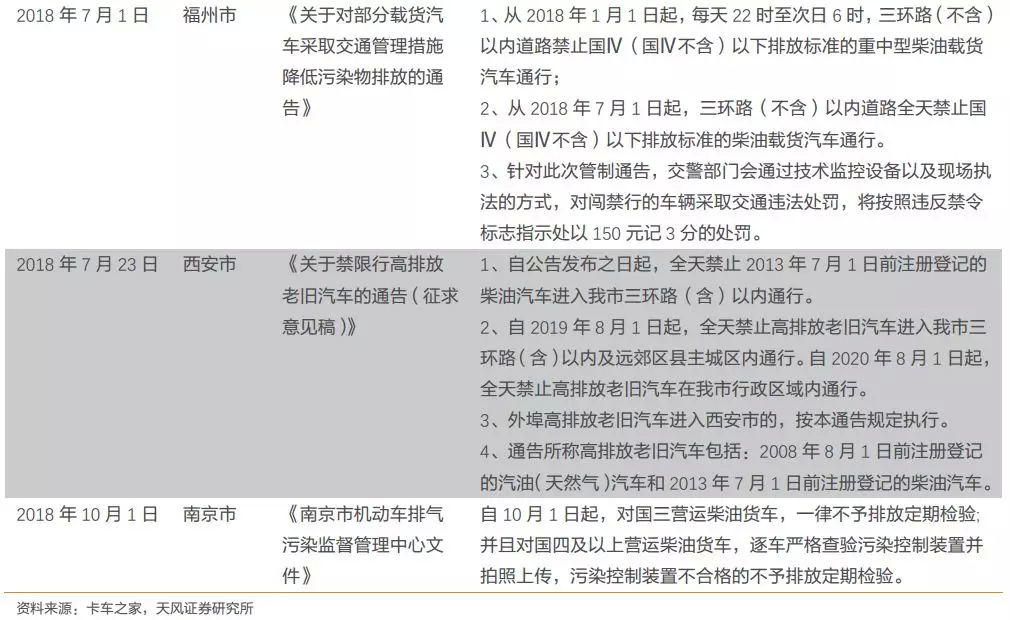

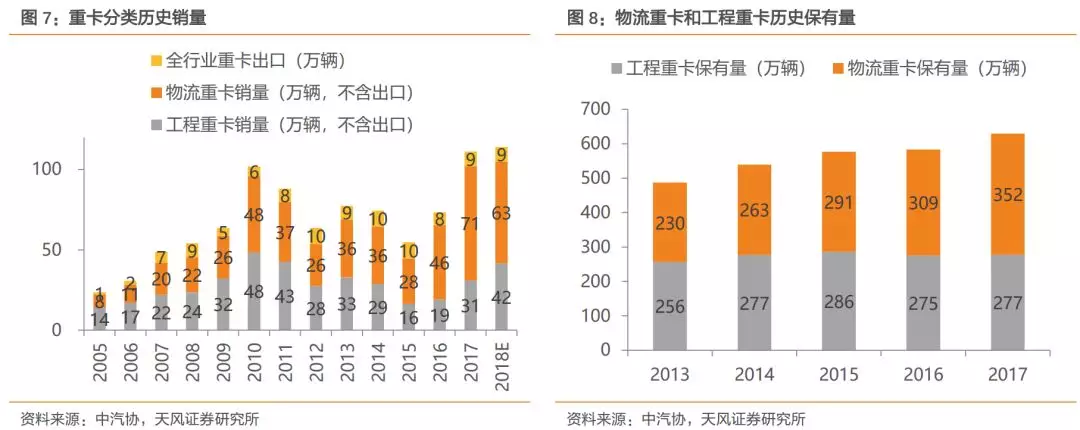

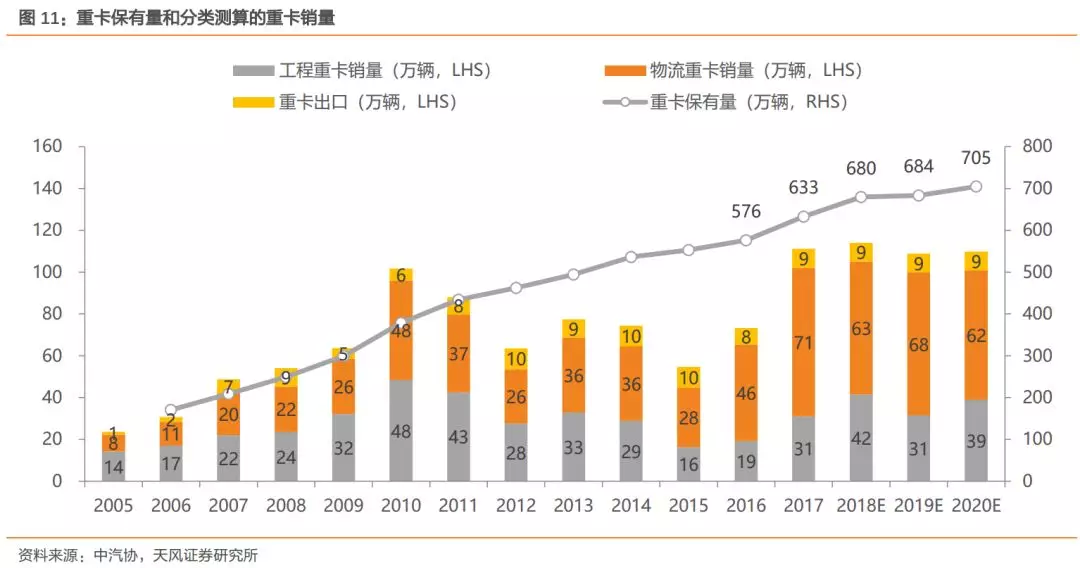

可以很明显地发现物流重卡保有量上升趋势明显,这也是目前重卡行业预期差存在的关键因素。市场很多人认为重卡发展基本已经到达顶峰,保有量难以再有增长,重卡行业只会随着更新周期波动,客观地说,工程重卡确实符合这样的判断,但物流重卡保有量是在持续不断地上升的,换句话说,就是物流重卡是一直有着新增需求的。

我们发现物流重卡的保有量与GDP走势非常接近,保有量随着GDP的增长而增长。这主要是因为随着GDP的增长,社会运输需求随之增长,带动物流重卡的保有量需求增长。在13年到17年之间,物流车的保有量从230万辆上升到352万辆。在此期间,物流重卡保有量/不变价GDP(以2017年的GDP作为不变价的基础)的比值走势稳定,保持在[3.65,4.26]的区间内,同时比值在12-16年有缓慢增加的趋势,在17年有一次明显的大幅提高(超限超载治理带来的单车运力下降导致的),而且这一次大幅提高是永久性的提高。我们认为之后几年该比值将在保持平稳的或继续增长,保守地估计之后该比值将维持在4.40。可以推算出19-20年的内销物流重卡销量分别为68和62万辆。

也许会有人质疑,担心物流重卡保有量与GDP走势相近是巧合,但可以发现工程重卡的保有量与第二产业GDP相关性并不强,这有力地说明了前一结论不是巧合。

12-17年之间,第二产业GDP不断上升,而工程重卡的保有量基本没有增加,处于一个上下微幅波动的状态。我们保守地预计未来几年工程重卡的保有量不增加,而是继续维持在265-290万辆的区间内。可以测算出19-20年内销工程重卡的销量分别为31、39万辆。

同时我们也注意到工程重卡是具有一定销量弹性的,在物流重卡符合我们此前的预期的前提下,则重卡整体销量大概率突破105万辆,若低于预期,重卡整体销量可能下降到90万辆左右。

我国12-17年重卡出口数量均在7.9-10.0万辆的范围内,我们假设18-20年重卡出口数量为9万辆。

加总物流重卡(不含出口)、工程重卡(不含出口)和重卡出口的测算结果,我们预计19-20年重卡的销量分别为109和110万辆。我们判断105-110万辆是新的行业销量中枢,而不是行业顶点。而在悲观的前提条件下,90万辆是重卡行业销量的下限,未来几年重卡销量难以出现市场担心的断崖式下跌。

在这样的行业背景下,重汽重卡龙头,受益明显。

2.2. 轻卡销量大概率再创新高

2.2.1. 轻卡迎来更新换代的高峰期

轻卡销量近两年保持良好的上涨势头。我国轻卡销量在2010年前一直保持良好的增长势头,在2010年轻卡销量达到历史的最高位,达到182万辆。随着我国经济持续疲软,轻卡销量在2013年后开始大量下滑,在2017年实现了止跌,2018年继续保持上扬的趋势。

国三车淘汰,市场自身的更新换代,19年的销量可能会超过历史最高位。根据“蓝天保卫战三年行动计划”,各地将针对国三及以下排放的老旧车辆进行置换、淘汰。我国国三标准实施的时间是2008年,国四标准实施的时间是2014年,也就是说在2013年及其之前的车都是国三的车,包括市场最好2010-2013年段,未来的销量可期。我们再来看目前轻卡市场保有量,以2015-2017年为例,我们发现轻卡市场的保有量在前九年与前十年销量之间,故我们认为轻卡的生命周期是9-10年。则2019年的车换代的是2009年或者2010年的车,都远远大于2008年的量,预计19年的销量仍将继续好于2018年,叠加国三淘汰等政策的颁布,19年的轻卡的销量可能会超过2010年的高位。

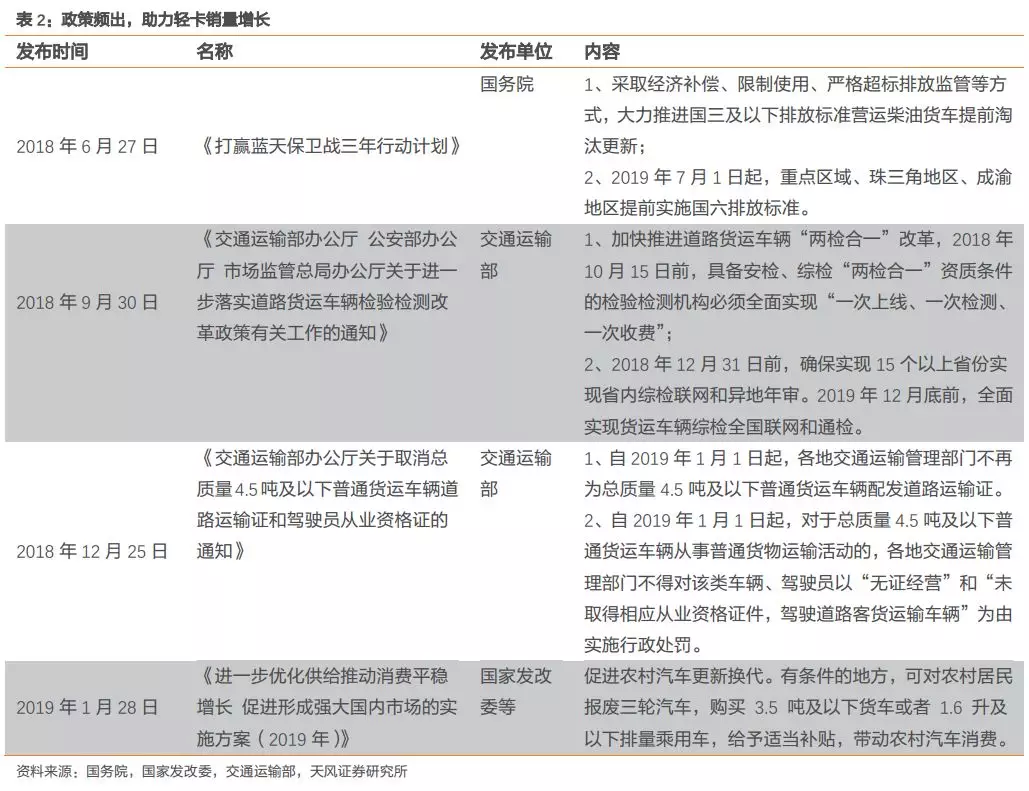

2.2.2. 政策频出,助力轻卡销量增长

取消双证,两检合一,为轻卡车主带来便利。交通运输部下发文件,要求各地自2019年1月1日起,对4.5吨及以下普通货运车辆取消办理车辆营运证和驾驶员从业资格证。其次将安检、综检“两检合一”,在2019年年底前,全面实现货运车辆综检全国联网和通检。该政策全面实施后,货车车主检测车辆将更为便利,也一定程度降低司机的成本。

2.2.3. 轻卡市场集中度分散,中高端是行业竞争的主战场

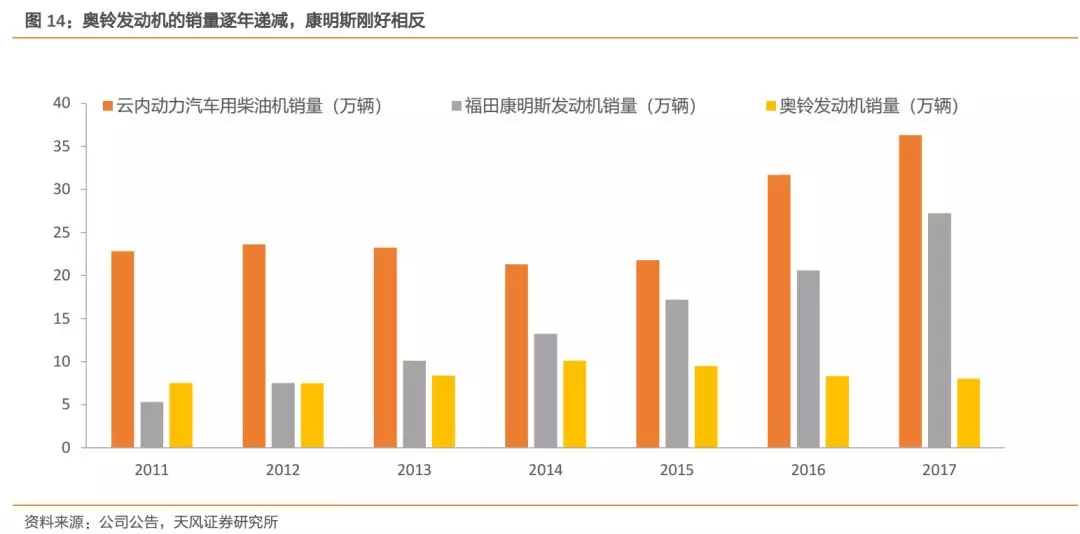

轻卡竞争已转移到中高端市场。在早期的轻卡市场,用户主要的需求是满足功能性的要求,价格越低越好,对发动机等性能没有什么要求,决定了轻卡主要竞争方式即价格战。虽然每年我国轻卡销量有100多万台,但利润低,对柴油发动机企业的吸引力差。随着国标升级,轻卡产品成本上升,轻卡客户群体发生较大变化,根据新思界产业研究中心公布的《2018-2023年中国轻卡行业市场深度调研及发展前景预测报告》显示,2014-2018年个体用户的比重由70%下降到38%,企业用户比重由20%提高至50%。这些因素直接导致中国轻卡市场由低端市场向中高端市场过渡。我们从轻卡发动机的销量也可以看出这个趋势,康明斯与云内动力发动机销量从2014年逐年提升,与其形成鲜明的对比的是奥铃发动机从2015年逐年下降。

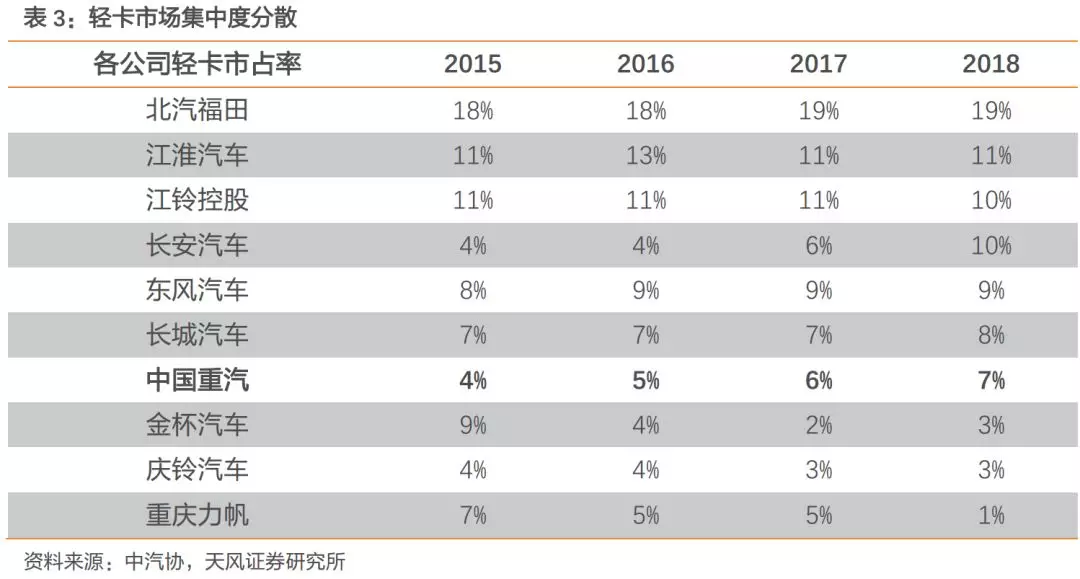

轻卡市场集中度分散,中高端论英雄。从2015-2018年来看,除北汽福田轻卡的市占率达到19%的水平,其他厂商都低于10%或在其附近,市场竞争的非常激烈。竞争方式的转变,从价格战到汽车的品质,部分车企已开始掉队,重庆力帆与金杯汽车相对明显,而中国重汽与长安汽车的市占率得到显著的提高。

3 公司经营效率提高,海外市场形成突破

3.1. 改革继续深入,经营效率有望持续改善

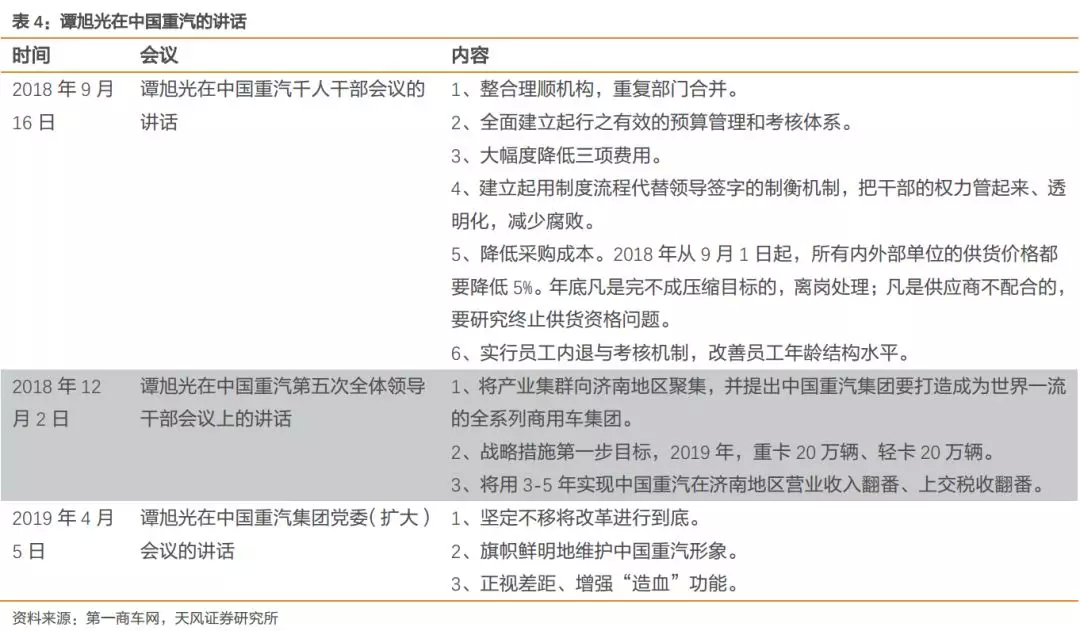

公司运营效率与盈利水平有望得到提高。2018年9月份,潍柴动力董事长谭旭光上任中国重汽集团董事长兼党委书记。中国重汽改革的号角已经吹响,我们通过整理中国重汽董事长谭旭光的一些讲话,我们会发现,中国重汽将在采购、财务及员工的积极性上进行深度的改革,公司有望在运营效率及盈利水平得到提高。

在三费使用方面的改革已经初见成效。根据之前搜集谭总的讲话,2018年9-11月招待费压缩了600万元,非销售职能部门接待费一律归零,集团整体对外的接待由办公室统一安排,统一定点,按八项规定要求,采购人员到公司用工作餐,招待费降低了30%。18年,公司营业收入实现11.4%增长,但销售费用与管理费用没有与营业收入的同方向的增长,反而实现一定程度的下降,分别下降了6.4%和1.7%。销售费率与管理费率已经到达了历史的较低的水平,费率持续的改善,公司在费用使用方面已经得到合理规范的管理,成效已经显现。

3.2. 搭载潍柴发动机,市占率有望得到提升

搭载潍柴的发动机,抢占更多重卡的市场份额。根据工信部发布第317、318批《道路机动车辆生产企业及产品公告》新产品公示目录,中国重汽已经在和潍柴的发动机进行匹配。在317批目录中,中国重汽轻卡有7款自卸车底盘搭载了潍柴发动机。在318批目录中,中国重汽汕德卡也搭配1款潍柴发动机。汕德卡作为中国重汽高端品牌,搭配了潍柴发动机,我们预计重汽未来将有更多的产品搭配潍柴发动机。未来配置潍柴发动机后,给了客户多一个选择,潍柴的发动机在卡车用户中口碑较好,我们认为未来公司的重卡和轻卡市场竞争力将进一步增强,市场份额也将随之提高。

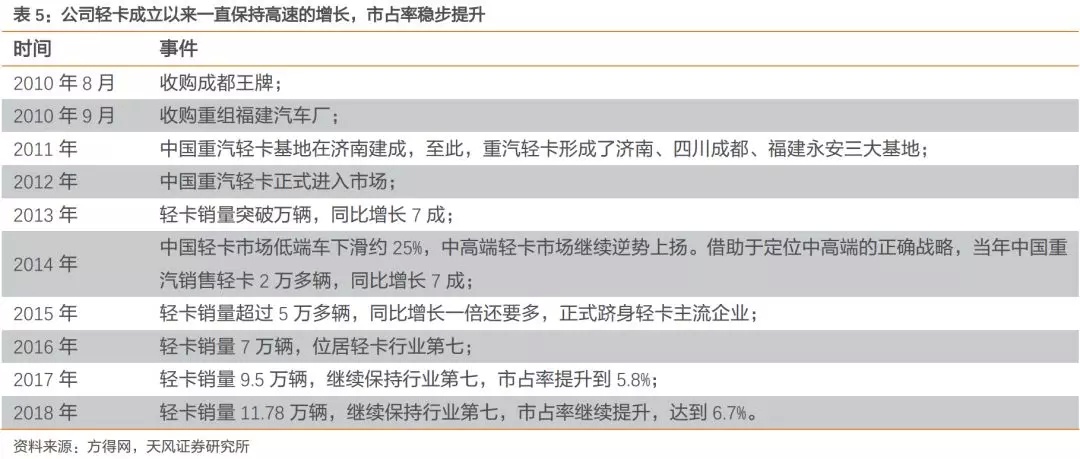

3.3. 轻卡是中国重汽的盈利重要增长点

轻卡行业将迎来高增长期,公司市占率稳步提升,未来大有可为。公司从2012年正式进入轻卡行业一直保持高速的增长,即使行业在2013-2016年处于低位时,仍保持高速增长,实现弯道超车,在2015年挺近行业前十。2016-2018年,公司保持行业第七位,但市占率一直稳步的提升,到2018年,公司的市占率达到6.72%。我们预计2019年轻卡行业会超过历史的最高位,公司轻卡仍将保持高速增长。

轻卡分部的盈利水平在近2年得到显著的提高。公司轻卡分部的经营溢利在2016年前都是负值,2016年才转正。受2017年公司将轻卡分部的客车业务进行出售,及轻卡行业的景气度高,销量也得到显著的提升,规模效应的影响,轻卡分部的盈利水平得到显著的提高。

积极布局国六+重载版轻卡,瞄准优势市场。公司在2010年开始进入轻卡行业就定位中高端市场,公司的HOWO轻卡产品已经获得轻卡用户的广泛认可。HOWO轻卡国六统帅重载版搭载康明斯ISF3.8国六发动机,动力强劲,经济省油;装配10档变速器,双中间轴多档结构,结构更紧凑、级差小,使换档更平顺;带超速档,档位的划分更细。轻卡车型中的另一代表HOWO轻卡国六悍将重载版是为现代物流配送、仓储、绿色通道、建材市场、农村市场等量身打造的经典车型。该车装配10档变速器,与统帅重载版同样配备带超速档,既可以在高速公路上保持速度,也能在国道和山路体现整车的动力性。

3.4. 海外市场取得新突破,重卡出口量连创新高

公司在海外市场取得新突破,智利和俄罗斯市场已经取得批量订单,非洲与东南亚市场保持稳定增长。公司抓住一带一路沿线国家大力发展基础设施的机遇,中亚国家市场销量实现大幅增长,非洲及东南亚市场的销量均创历史最佳水平,成功打开智利和俄罗斯市场,并且已经获得批量订单。为更好的开拓海外市场,截止2018年上半年,集团已在60多个国家和地区发展以及经销商106家,协助海外经销商建立各级服务网点共计100个,各级配件网点共计107个。在12个国家或地区建立16个配件中心库,在13个国家和地区建立18个境外KD生产工厂,基本覆盖非洲、中东、中南美、中亚及俄罗斯和东南亚等发展中国家和主要新兴经济体。

4 盈利预测与估值

我们对19年-21年的行业以及公司发展做出如下预测:

行业:

(1)物流重卡保有量继续随着GDP的增长而增长,工程重卡保有量上下微幅波动,整个重卡行业销量稳定在105-110万辆左右。

(2)超载超限治理的监管力度继续保持。

(3)国三重卡淘汰稳步推进

公司:

(1)改革继续推进,降本增效持续

(2)重卡开始搭载潍柴发动机,市占率提升

(3)轻卡成为新的盈利增长点

投资建议:对比以康明斯为代表的海外重卡标的,PE大部分时间都在15-20倍范围内,目前重汽的市值是明显被低估的。我们认为未来几年重卡年度销量将维持在100万辆以上的销量中枢水平,市场的预期差将逐步缩窄,同时伴随着重汽的经营管理水平改善,重汽的PE有望逐步回升。

我们预计公司19-21年的归母净利润分别为49.6亿、54.7亿和58.9亿元,对应EPS分别为2.05港币、2.26港币和2.44港币,给予公司19年12倍PE,对应目标价24.50港币。首次覆盖给予“买入”评级。

5 风险提示

社会运输结构发生较大变化,降本增效不及预期,轻卡业务发展不及预期

扫码下载智通APP

扫码下载智通APP