虎牙(HUYA.US)2019Q1业绩快评及会议纪要:总收入超预期,经调整净利不及预期2%

本文来自微信公众号“文香思媒”。

一、业绩快评

收入超预期5%,经调整净利不及预期2%,二季度收入指引中值超预期3.5%;MAU环比净增720万至1.24亿,付费率同比提升0.7百分点至4.4%

a) 财务表现

【收入】1Q19虎牙(HUYA.US)总收入为16.3亿元,同比增长93.4%,环比增长8.4%,超市场预期5.1%,超业绩指引上限5.3%;

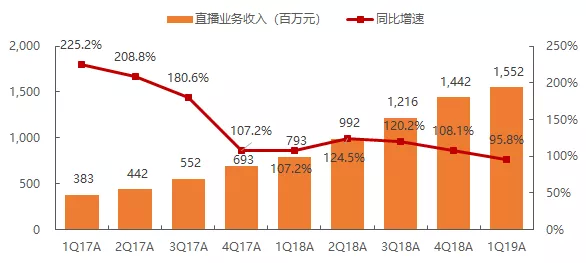

直播业务:1Q19直播收入15.5亿元,同比增长95.8%,环比增长7.7%,占总收入的95.2%,主要是由于付费用户规模(主要是付费率提升驱动)及ARPPU增长;

广告及其他业务:1Q19收入7,900万元,同比增长55.5%,环比增长25.1%,占总收入的4.8%,主要受游戏广告主需求增加,以及虎牙在整体线上广告市场的品牌提升;

图:虎牙总收入及同比增速(1Q17A-1Q19A)

资料来源:公司公告,天风证券研究所

图:虎牙直播业务收入及同比增速(1Q17A-1Q19A)

资料来源:公司公告,天风证券研究所

【成本】1Q19总成本为13.6亿元,同比增长90.6%,环比增长7.3%;

收入分成及内容成本为11.1亿元,同比增长116.7%,环比增长6.8%,占直播收入的比例为71.7%,同比提升6.9百分点,环比降低0.6百分点,主要是由于直播业务增长、电竞内容及国内外主播激励的持续投入;

带宽成本为1.7亿元,同比增长8.3%,环比增长4.6%,占总收入的比例同比降低8.1百分点至10.4%,环比降低0.3百分点,受益于内容分发技术的运用,带宽使用效率有所提升;

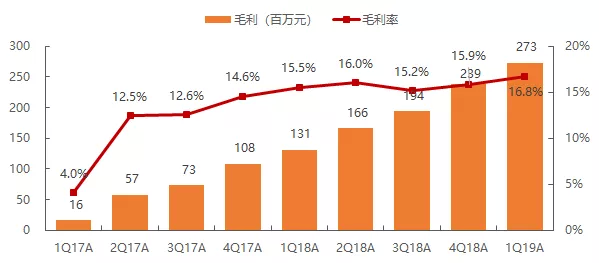

【毛利】1Q19毛利为2.7亿元,同比增长108.6%,环比增长14.6%,毛利率为16.8%,同比提升1.3百分点,环比提升0.9百分点,主要受益于货币化提升,带宽使用效率提升及规模经济;

图:虎牙毛利及毛利率(1Q17A-1Q19A)

资料来源:公司公告,天风证券研究所

【运营利润(Non-GAAP)】1Q19为9,604万元,同比增长82.9%,环比增长16.4%;OPM同比下降0.3百分点至5.9%,环比提升0.4百分点,主要是营销费用率提升较多;

【归属股东净利润(Non-GAAP)】1Q19为1.3亿元,同比增长254.2%,环比减少21.3%,低于市场预期2.0%,净利率同比提升3.6百分点至8.0%,环比下降3.1百分点;

图:虎牙Non-GAAP运营利润率及归母净利率(1Q17A-1Q19A)

资料来源:公司公告,天风证券研究所

【现金及现金等价物等】截至2019年3月31日,现金及现金等价物、定期存款和短期投资合计为63.3亿元;

【收入指引】管理层预计2Q19总收入为17.3亿-17.9亿元,同比增长66.6%-72.4%,环比增长6.0%-9.7%,收入指引中值超市场预期3.5%;

图:虎牙业绩与一致预期对比表(1Q19)

资料来源:公司公告,Bloomberg,天风证券研究所

b) 运营表现

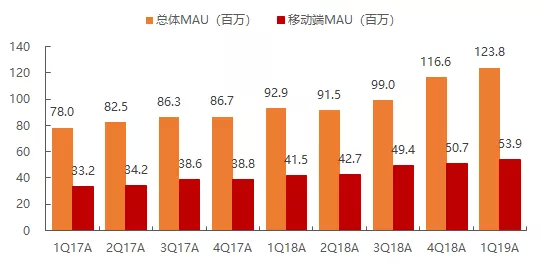

【MAU】1Q19平均MAU达1.24亿,同比增长33.3%,环比增长6.2%,季度净增720万;其中【移动端MAU】达5,390万,同比增长29.8%,环比增长6.3%,占总MAU的比例为43.5%,环比基本持平;

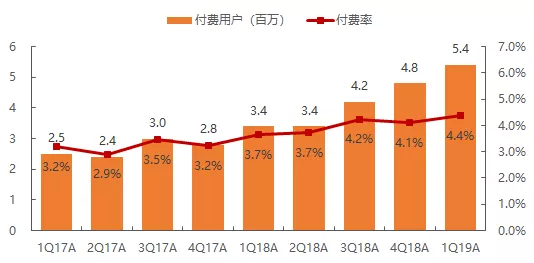

【付费用户】1Q19付费用户同比增长57.4%至540万,环比净增60万;付费率同比提升0.7百分点至4.4%,环比提升0.3百分点;

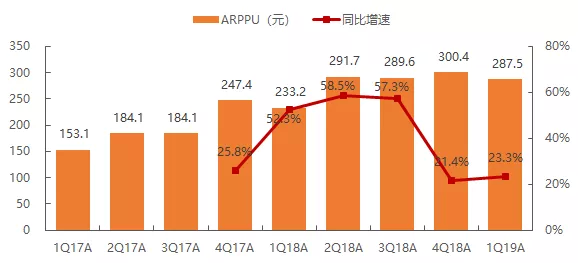

【ARPPU】1Q19直播业务ARPPU为287.5元,同比增长23.3%,环比降低4.3%。

图:虎牙总体MAU及移动端MAU(1Q17A-1Q19A)

资料来源:公司公告,天风证券研究所

图:虎牙付费用户及付费率(1Q17A-1Q19A)

资料来源:公司公告,天风证券研究所

图:虎牙ARPPU及同比增速(1Q17A-1Q19A)

资料来源:公司公告,天风证券研究所

二、业绩电话会Q&A纪要

Q1:1)关于竞争格局,公司在用户增长、新游戏运营、挖主播等方面的策略?未来与腾讯系其他平台的关系?2)NIMO TV在海外市场的用户增长很快,用户留存、付费方面与中国之前和现在的对比?

A1:1)今年直播平台整合趋势加剧,靠挖主播带来业绩增长的阶段未来将结束,短期的重点在于精细化运营和商业变现,包括配合工会更好地招募、培训主播和商业变现,虎牙在这一方面相对于行业领先较多。

长期来看,游戏直播要寻找到在游戏行业的独特价值。目前游戏直播在游戏用户中的渗透率非常高,但是绝大部分收入却来自于直播打赏,与游戏行业关系不大,游戏直播需要与游戏行业进行深度探讨,使游戏直播用户在游戏产业中得到价值体现。

横向看,在全球化趋势下,游戏直播的竞争不仅局限于国内,NIMO在海外MAU过千万且处于持续增长,公司对于海外拓展十分有信心。

2)此前并未披露NIMO数据,预计今年下半年会在NIMO的数据披露上有所增加。

Q2:1)关于直播变现方式,如何看待广告业务的后续发展?尤其结合与腾讯的关系;2)新增用户的付费率情况、来自移动端和PC端的比例,以及付费方面的表现如何?

A2:1)19Q1广告业务实现增长,公司与包括腾讯系和非腾讯系在内的许多游戏公司都有合作。随着越来越多游戏获得版号,公司对于后续广告业务的增长也较为乐观。19Q1广告收入的50%来自于游戏广告,并且游戏广告合作商数量同比也有增加。

2)19Q1付费用户中70%来自手机端,新增用户目前付费率和留存率表现都良好,付费习惯持续改善。

Q3:1)能否分享用户粘性的相关指标,比如使用时长?2)游戏内容对收入的贡献比例及下个季度的趋势?

A3:1)19Q1手机端用户的平均使用时长约100min/天,相比18Q4为99min/天,18Q1为97min/天,用户参与度表现良好。

2)付费用户来看,70%为游戏和电竞相关内容付费,且该比例一直较稳定,这个数据也比较健康。

Q4:1)如何看待国内用户增长和长期直播用户天花板?2)内容成本支出的趋势?行业整合以及主播在分成比例上的变化对于内容成本的影响?

A4:1)国内用户增长的几个驱动因素:a)行业整合持续进行;b)游戏版号重新审批,游戏行业的新陈代谢恢复正常;c)电竞赛事直播热度持续提升,并且出现从游戏用户向泛用户扩张的趋势;d)更多游戏品类尝试通过电竞进行游戏推广。综合来看,游戏对用户增长的驱动还将继续。

关于用户天花板,我们估计国内的用户天花板为2.5-3亿的hardcore玩家,海外用户天花板约为1.5-2亿。

2)内容成本方面,a)赛事方面,成本支出是以年为单位,预计下半年不会怎么增加;b)主播方面,长期趋势来看,挖主播的强度会下降,但至少未来一到两个季度内,挖主播的现象还会持续,主播到期后的争夺很激烈,主播分成比例在过去几个季度基本维持稳定。今年下半年,公司计划招募更多主播,以丰富平台的直播内容种类,提高直播内容的质量。

Q5:1)如何看待5G对直播行业的影响?2)如何看待云游戏对游戏直播行业的利好?

A5:1)我们认为,5G将对直播行业带来很大促进。互动直播对技术要求非常高,因此对5G的需求很大。5G首次使得在远端看到事物的清晰度和线下一样,有机会实现远程医疗等。5G时代的直播有机会走出偏娱乐属性,真正影响整个世界。

同时,5G结合AI、虚拟化等趋势,有望从以往仅解决时间和空间问题,进一步实现将虚拟化内容与现实结合,未来有望看到更多虚拟主播,这是虎牙未来技术投入的一大方向。公司对5G非常有信心,认为是对直播行业的巨大利好。

2)云游戏对直播、短视频等都是利好,并且我们认为对直播的利好会更大。5G等技术是解决最后一公里的带宽问题,而不是整个主干网络。目前行业对实际应用有疑问,如果技术方面能有所改善,云游戏对于直播行业会是巨大的业务拓展机会。

扫码下载智通APP

扫码下载智通APP