美元债中房企众生相:有人借钱发财,有人饮鸩止渴

“甲之蜜糖,乙之砒霜”

——亦舒《曼陀罗》

中资美元债的发行火爆,已是板上钉钉。智通财经APP了解到,2019年中资美元债市场迎来到期高峰,2019年1-4季度到期量分别为378亿、476亿、363亿、422亿美元,全年到期/赎回总规模达到1639亿美元。

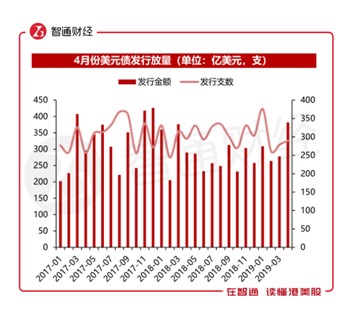

基于此,中资美元债发行于2019年4月份进入加速阶段。当月共发行290只美元债,发行金额为382亿美元,同比上升31.9%,环比上升37.4%;剔除银行发行的债券,中资美元债共发行52只,发行金额219亿美元,同比上升43%,环比上升52.1%。相比1-3月5%的环比增速,4月势头明显不一样。

但说实话,现在发美元债融资,早已和之前不太一样了。

今非昔比的中资美元债

低成本、高效率,曾是中资美元债的重要标签。智通财经APP了解到,首先,同样是境外融资,与海外公开上市发行烦琐的流程相比,发行美元债简便、快速很多。由于美元债发行不需审批,只需按照相关规定进行信息披露即可,有利于债券融资人迅速从资本市场获得资金。

并且,由于此前境外的低息环境,降低了所发行债券的票面利率,叠加前几年人民币升值使得境外融资成本进一步降低,同时对于跨国企业来说,发行美元债以支持自身的海外业务免除了一些外汇汇兑手续,减少汇率波动风险,所以很多中资企业选择发行美元债券。

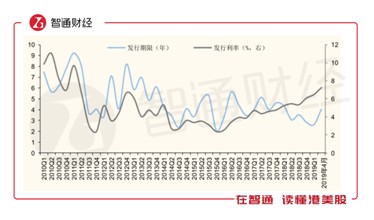

然而现在不同了,美元债融资成本明显在上升。智通财经APP了解到,从发行利率来看,以2016年为分水岭,此前中资美元债发行利率整体呈现下行趋势,15年四季度平均发行利率仅为2.39%。2016年后,由于美债收益率不断上行,叠加中资美元债发行放量,供给大幅增加推高了其发行利率,2019年1-4月平均发行利率上行已高达6.73%。

2019年4月份,中资美元债发行在加速,但只是主要集中在三个行业。智通财经APP了解到,活跃度排名前30的发行主体中,房地产行业占比超过六成,关注度排名前15的企业大多为房企,其次是银行和软件及服务行业。

其中4月份达到67.8亿美元发行规模的软件行业,基本是受腾讯4月份单月发行60亿美元独立撑起来的。而且4月份剔除银行、金融服务行业,中资美元债平均发行利率7.8%,较3月份还上行了0.9个百分点。

对于参与活跃度最高的地产行业,虽然发债平均利率在上行,但其实各大房企美元债利率走势大不相同。

几家欢喜,几家愁

同样面对美元债,房企与房企之间的差距就是这么大。智通财经APP了解到,截止2019年5月初,房企381.85亿美元的美元债发行额,已是2018年全年的72.85%。存量债体量以恒大(03333)、碧桂园(02007)、中海地产(00688)、绿地(00337)、融创(01918)和万科(02202)占据前6位。其中恒大以187.24亿美元存量美元债,占据第一,紧随其后的是碧桂园和中海地产,分别为84.5亿美元、70亿美元,绿地、融创和万科均超过50亿美元。

整体看来,2019年各房企的加权息票差异很大,多数超过了7%。智通财经APP了解到,优质龙头房企保利、万科加权息票在3.8%-4.2%区间,远洋集团加权息票为5.25%,世茂(00813)、雅居乐(03383)和新城加权息票在6%-7%区间,其余22家房企均超过7%。当代置业(01107)加权息票高达14.28%,泛海加权息票为12%,华南城(01668)、花样年(01777)、融信(03301)和阳光城加权息票在10.5%-12%左右。

其中一大批房企美元债融资成本在大幅降低。其中以恒大美元债融资改善最为明显,目前加权息票相比2018年回落超过了3个百分点,公司也将融资额由30亿美元大幅增至67亿美元。正荣(06158)、雅居乐以及合景泰富(01813)加权息票也下降超过1个百分点,而正荣、华夏幸福和融创截止5月初的美元债发行额,更是都超过了2018年全年。

也有一大批房企美元债融资成本在提升。如当代置业目前的加权息票相比2018年就大幅增长6个百分点之多,融信也上升超过2个百分点,富力(02777)、禹洲(01628)、阳光城和旭辉(00884)上浮在0.95到1.25个区间内。

不过美元债成本降低的企业不一定会加大融资规模,而融资成本大幅提高的房企也不全是缩减规模。智通财经APP了解到,诸如万科、保利这样的优质房企,可以较容易切换境内外融资通道选择,并不着急发行太多美元债。而像阳光城、当代置业这样的面临美元债到期还款压力的企业,在发债条件较严格的境内债,和发行条件相对较宽松的美元债中,选择后者。

综上来看,面对现在的美元债,万科、保利这样的企业能做到轻松写意,恒大、碧桂园等房企则可物尽其用;而对于后续融资成问题的房企来说,现在发行高成本的美元债,或是用于现金流急救,或是用于置换旧债,这背后的考量和权衡,怕是不那么轻松了。

扫码下载智通APP

扫码下载智通APP