天风证券:国六切换给汽车行业带来怎样的5、6月?

本文来自微信公众号“学学看汽车”,作者:邓学团队。

摘要

5月国六车产量有望达到100万辆,对应占比62%。提前实施国六地区的乘用车需求占全国约65%,3月国六车生产开始提速,4月约65万辆,占比约39%,5月有望升至100万和62%。

6月末国五车库存风险上限20万辆。根据我们估算,中性假设下提前实施国六地区的国五车库存可能在5+6两月内基本去化,但考虑品牌、地区结构性不均,实际无法实现,悲观情形下6月末还有20万辆国五车库存有待去化,只能以更低价格流向非国六地区,影响经销商盈利,影响选择出手补助经销商的车企的盈利。

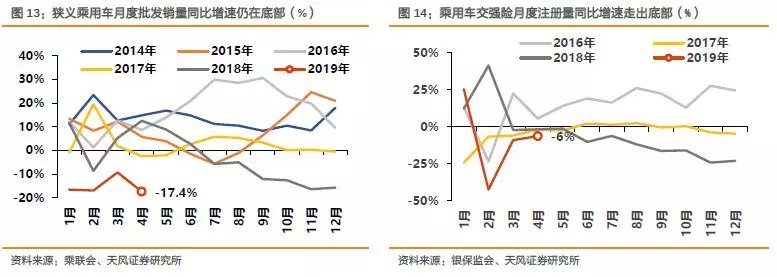

5月零售可能超预期。由于国五车带来的库存压力,车企和经销商在5月加大对国五车的促销和宣传力度,同一车型国五款终端售价比国六款便宜1千到1万元不等,车企也开始纷纷推出员工优惠购车方案,折扣低至5折,整体宣传在社会上引起的关注度超预期,有望带动5月零售超预期,我们月初预期上险-5%,目前看可能在0%上下。批发预计5月继续保持疲软,6月再受年中冲量而改善。从国四国五切换来看也是切换前需求增速提高,当月受影响回落,随后恢复。

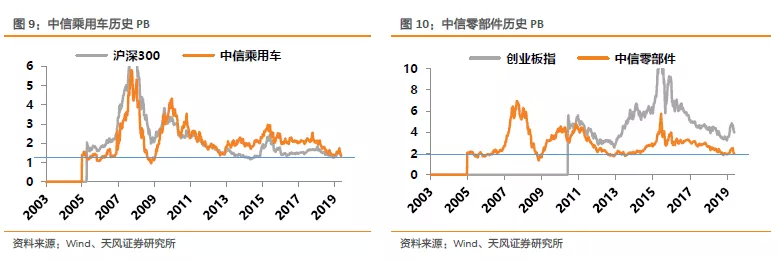

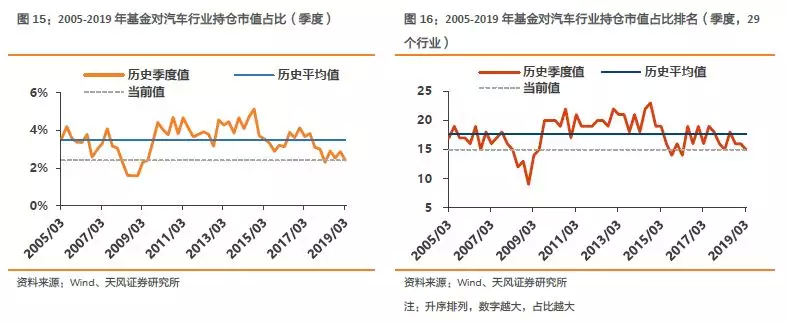

股价深度调整带来估值历史新低,酝酿机会。本轮汽车下跌已过度反映外部短期风险,即中美摩擦升级、宏观及流动性预期走弱、市场整体下跌以及国五库存压力,但汽车需求持续改善,5月也存在超预期可能。市场情绪过于悲观,中长期来看更是低估,乘用车PB 1.3倍已是08年金融危机后最低,零部件PB 2.0倍也接近历史低点1.7倍。即使中美谈判有反复,汽车销量有波动,需要时间换空间,只要估值足够低,短期股价不确定带来的就不会是下落的尖刀。中期看,我们维持汽车景气修复观点;长期看中国经济有韧性,优质汽车行业公司,无论整车还是零部件,都有份额进而利润提升空间。

投资建议

国六切换带来销量短期波动,5月零售可能超预期,中期维持汽车景气修复观点,长期中国经济有韧性、优质汽车行业公司有成长空间,近期股价深度调整,酝酿机会,乘用车板块PB 1.3倍为08年以来最低,零部件2.0倍也在历史底部。乘用车建议关注【长安汽车、吉利汽车(00175)、长城汽车(02333)、广汽集团(02238)】,零部件布局成长【均胜电子、精锻科技、中鼎股份】,以及后市场【金固股份、五洋停车】。

风险提示

测算误差、宏观经济不及预期、政策托底不及预期、汽车销量波动等。

报告正文

1 国六:销售风眼

1.1 国六提前实施带来压力

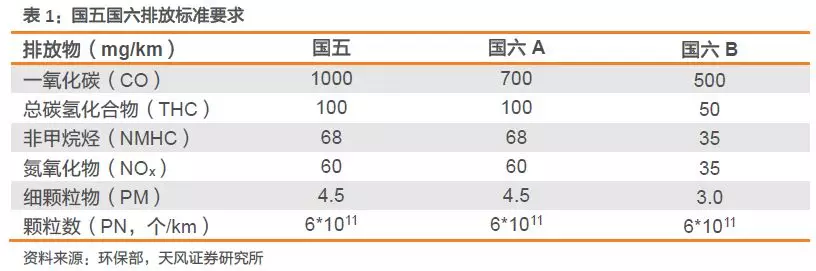

国六为下一阶段机动车排放标准。2016年12月13日,环保部与国家质检总局发布《轻型汽车污染物排放限值及测量方法(中国第六阶段)》,即“国六标准”,分为A和B两阶段,A为过渡阶段,实施时间为2020/7/1至2023/7/1;B为最终阶段,自2023/7/1开始实施,实施后新车销售上牌就只能为国六车型。B阶段排放标准严苛,要求一氧化碳排放量、总碳氢化合物、氮氧化物、非甲烷总烃排放都要在国五基础上降低近50%,在全球来看都是相对严苛的标准,主机厂需要通过加装尾气处理装置、升级发动机、优化设计来满足要求。

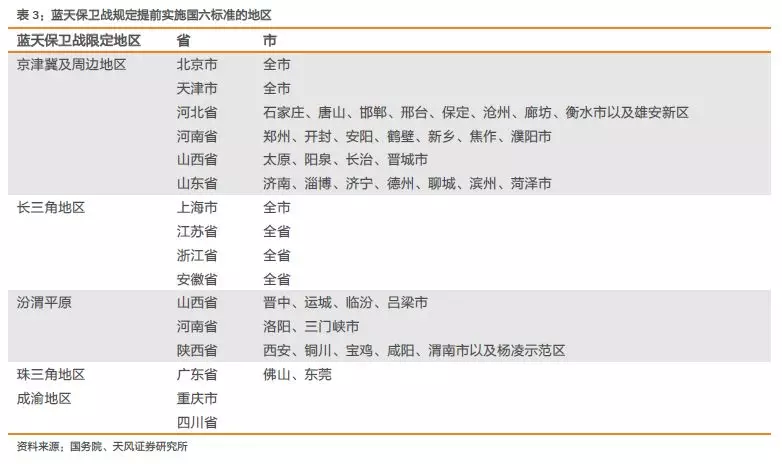

2018年7月国务院出台蓝天保卫战计划,65%地区将于2019年7月提前实施。2018年7月国务院印发《打赢蓝天保卫战三年行动计划》,指出京津冀及周边地区、长三角地区、汾渭平原、珠三角地区及成渝地区要自2019/7/1起提前实施国六排放标准,此后陆续有上海市、广东省、海南省等14个省级行政区明确将从2019/7/1起实施国六标准,这14个省市2018年上险数占全国总量67%左右,考虑陕晋部分地区未覆盖,估计2019年7月1日实际提前国六地区乘用车/全国占比在65%左右。

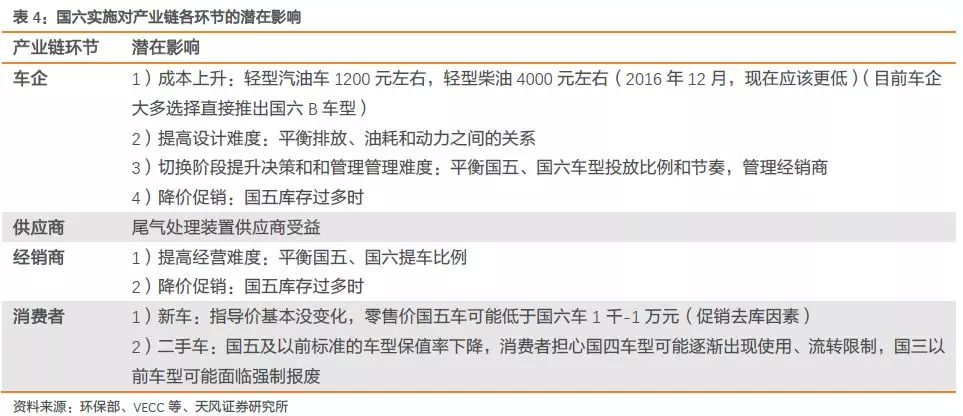

国六对乘用车行业造成的影响主要在短期销量和售价上。对车企而言,升级国六成本并不高,如果一切顺利的话晚一些时间销售国六车,可以降低新增成本,但如果国五车滞销,则又会因为促销国五而有所损失,这种微妙平衡给车企经营带来难度。国五之所以有滞销可能,一方面因为汽车销售本身有波动,另一方面消费者由于保值、改款等因素可能会倾向于国六车。经销商夹在车企和消费者双重压力中,让这个系统成为了不稳定的三方角力。预计4月开始到8月,国五切国六都是引起短期销量波动的核心因素之一。

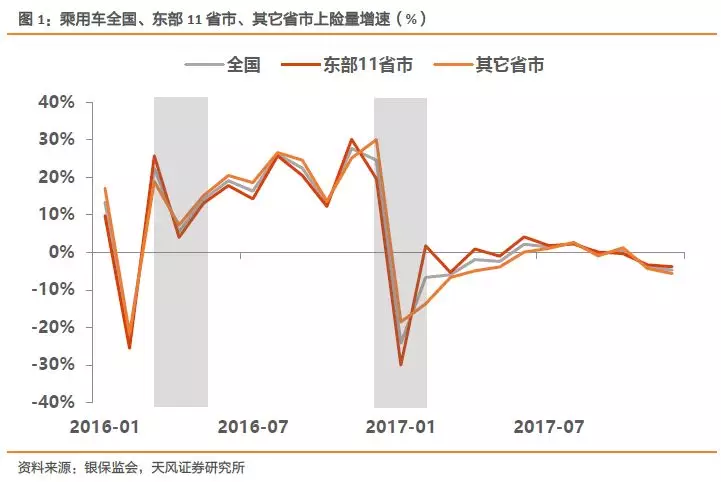

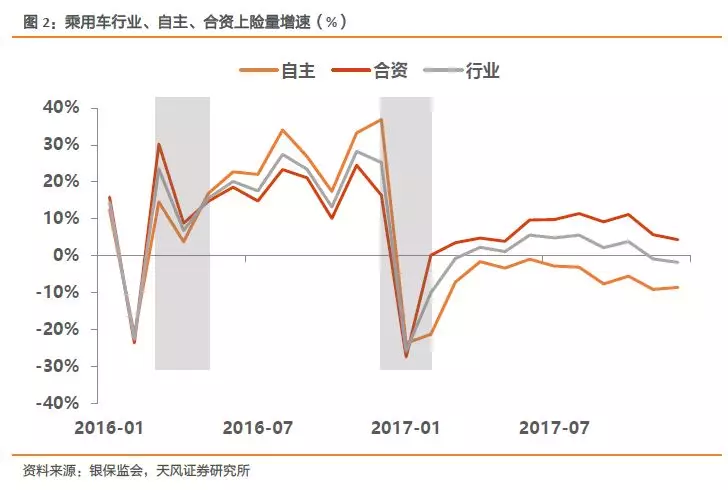

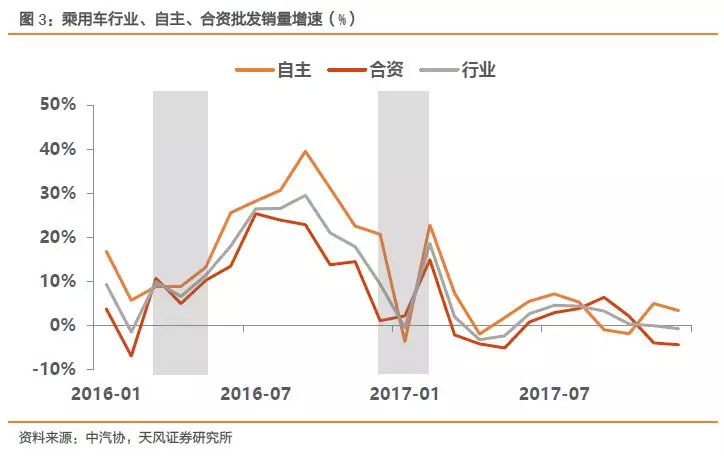

1.2 国四切国五时销量波动较大

国四国五切换前需求增速提高,当月受影响回落,随后恢复。国四切换国五也分两批实施,分别于2016年4月1日和2017年1月1日,首批为东部11省市,包括北京市、天津市、河北省、辽宁省、上海市、江苏省、浙江省、福建省、山东省、广东省和海南省。2016年4月全国上险增速分为7%,较上月下降了16个百分点,随后5月又恢复至14%;其中东11省市4月增速5%,环比下降22个百分点,降幅大于全国整体;3月虽然有一定节后小旺季因素,但从3/4月数据联动来看,3月仍表现出对4月的预支作用(国四车降价)。而在4月切换前,新车供应较慢的自主增速表现弱于合资,切换后强于合资。2017年1月增速大幅下探,更大程度上是受购置税优惠退坡影响,这里不再展开。

1.3 国五库存风险上限40万辆

4月国六车产量约65万辆,占比约39%,预计5月有望升至100万和62%甚至更高。从机动车环保网我们可以看到在过去1个季度国六轻型车产量迅速攀升,2月、3月、4月分别达到约21万、54万、65万辆,占当月乘用车产量19%、26%、39%。从周度情况来看,5月国六车产量进一步上台阶,我们预计自主车企带来的增量比较明显。截至5/16这周,月化产量已经达到104万,高出4月同期76万辆近30万辆,我们预计5月国六轻型车产量有望接近100万辆,假设5月产量增速与4月一致(-17%),则对应国六占比为62%。

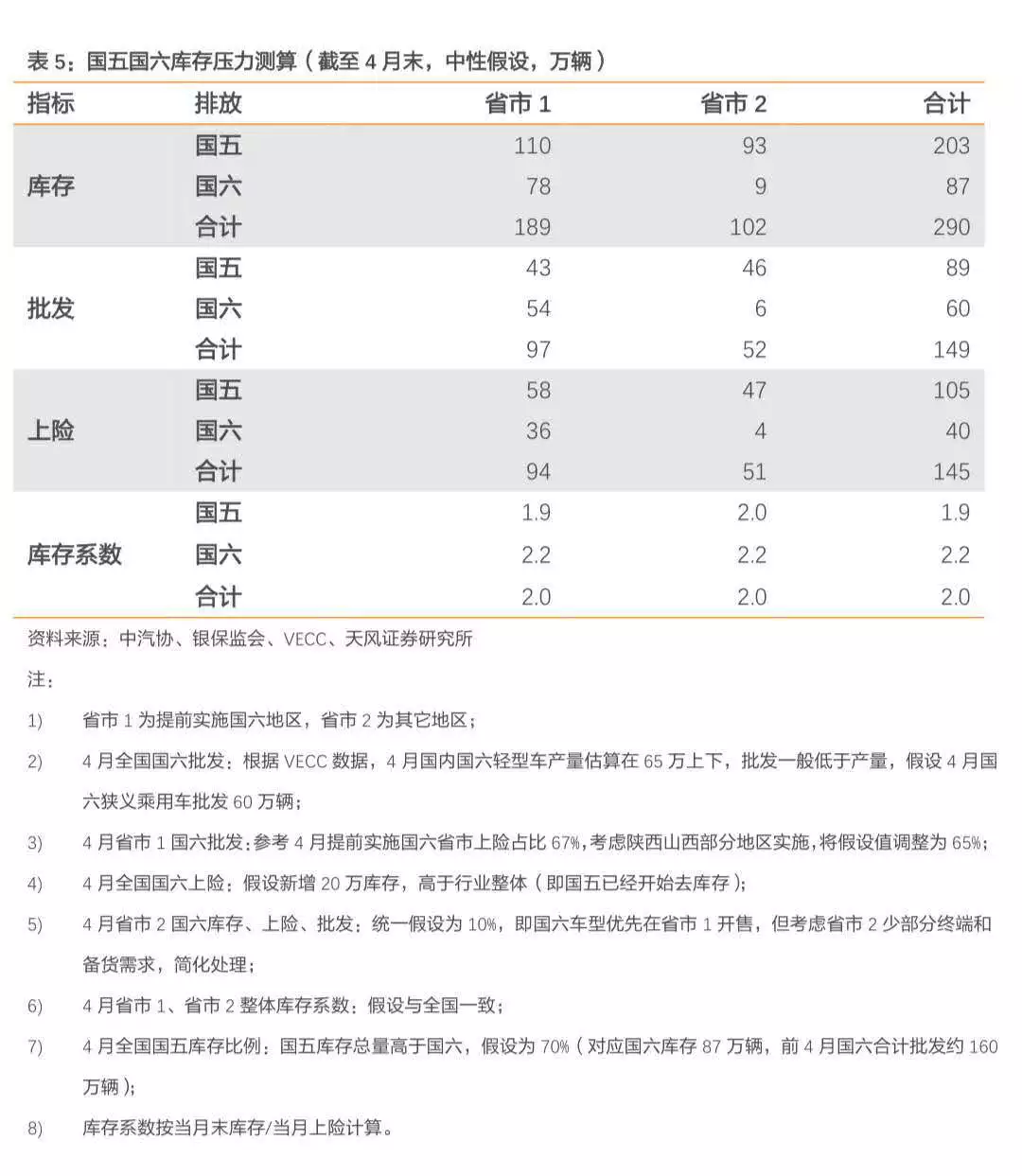

4月末提前实施国六省市的国五库存深度可能在1.9-2.5个月。当前核心是国五库存压力究竟有多大,到7月1日仍消化不掉库存有多少。我们做了一定测算,但数据太少假设较多,结果仅供参考。这里主要关注提前实施国六的省市,7月1日前国五库存必须清光因此留给经销商的时间并不多。根据中性假设(下列三张表),截至4月末,提前实施国六省市的国五库存可能在110万辆左右(全国203万辆),按当月上险则库存深度为1.9个月,与全国平均水平偏离不多。调整关键假设,4月末国五库存深度上限可能在2.5个月。

行业层面国五车库存风险上限可能在20万辆水平。能否在5+6两月去化,需要同时看经销商国五车提车和销售两方面的情况。从历史经验来看,5、6月零售一般不低于4月,按我们此前预期5、6月上险增速分别-5%和+3%,那么上险分别比4月多15万和8万辆。按4月末提前实施国六省市的国五库存深度1.9-2.5个月,截至6月末,未去化的国五库存可能在5-18万辆。这些压力是否会进一步在6月冲击车市价格体系,具体要看5月去库效果如何,看消费者在国六新车-国五便宜车之间的平衡点在哪。

另外还要考虑结构性问题。部分合资品牌很早就开始生产、批发国六车,其国五库存较小,那么其它品牌压力就会更大,迫于压力的而升级的促销又会对全市场有影响。如果最终这些库存在7月1日前消化不掉,则将以更低的价格流转到不提前实施国六的地区,对4S店盈利形成负面影响,车企未必会采取相应补助措施。

2 注意促销对5月销量的正向刺激

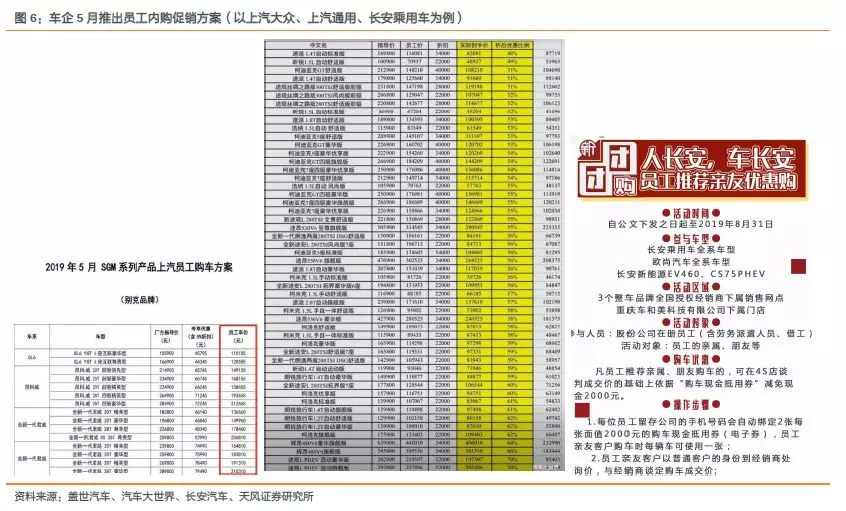

不要忽略5月大促销对销量的正面影响。虽然消费者有选择国六车的倾向,但反过来推高国五库存深度后会刺激车企和经销商对国五车进一步降价。静态来看,以我们选择的14款在售可比车型为例(同时有国五国六版本),指导价一般国六车持平(7款)或略高于国五车型(部分国六车型是年度改款)1-3千元(6款),而终端零售价多数国六高出国五车型1千-1万元甚至以上不等。同时在5月部分车企开始推出内购方案,以低至5折的员工价、合作伙伴价来去化国五库存。

存在零售超预期可能性较大。价格对销量的短期刺激主要看边际变化,如果折扣环比放大,或者消费者认为是放大的(因为有时车企会给同等折扣以不同名义来吸引市场关注度),那么销量受到提振的可能性就较大。总体来看,5月以来的这一波降价促销、内购活动是在社会上引起的关注度强于过去一年以来的促销活动,这是略超预期的,我们认为对5月销量有积极的正面影响。5月初我们对5月上险增速预估为-5%,目前看存在超预期可能性。至于车企利润损失,要结合其本身给5、6月季节性(较高的)销售资源预算来看,是否有进一步明显提升、提升多少。

3 不是下落的尖刀而是机会

最近一个月由于中美摩擦升级、宏观及流动性预期走弱,汽车板块随市场下跌明显,尤其乘用车板块相对沪深300走势达到近一年以来最低,PB 1.3倍成为08年金融危机后的最低值,零部件跌幅小于乘用车,但PB 2.0倍也接近历史低点1.7倍。然而于此同时,乘用车上险数据自2018年12月以来一直在改善过程中,5月也存在超预期可能,这一轮下跌已经过度反映来自外部的短期风险,情绪过于悲观,中长期来看更是低估。即使中美谈判有反复,汽车销量有波动,只要估值足够低,短期股价的不确定带来的就不会是下落的尖刀。中期看,我们维持汽车景气修复观点;长期看中国经济有韧性,优质汽车行业公司,无论整车还是零部件,都有销量、份额进而利润提升的空间。从这个角度来看,近期的深度调整反而带来机会。

4 投资建议

国六切换带来销量短期波动,5月零售可能超预期,中期维持汽车景气修复观点,长期中国经济有韧性、优质汽车行业公司有成长空间,近期股价深度调整带来配置机遇,乘用车板块PB 1.3倍为08年以来最低,零部件2.0倍也在历史底部。乘用车建议关注【长安汽车、吉利汽车(00175)、长城汽车(02333)、广汽集团(02238)】,零部件布局成长【均胜电子、精锻科技、中鼎股份】,以及后市场【金固股份、五洋停车】。

5 风险提示

测算误差、宏观经济不及预期、政策托底不及预期、汽车销量波动等。

扫码下载智通APP

扫码下载智通APP