美联教育今日启动分析师路演 线上线下双平台发展的跨境教育品牌拟赴美上市

本文来自“独角兽早知道”微信公众号(ID:iponews)。

今年以来,美股教育板块平均涨幅为9%。其中新东方涨(EDU.US)48%,好未来(TAI.US)涨27%。继跟谁学后,总部位于深圳的美联国际教育集团也开始冲刺美股上市,股票代码为MEDU。

比较有意思的一点是,新东方股票代码为“EDU”,瑞思英语股票代码为“REDU”,达内科技股票代码为“TEDU”,博实乐股票代码为“BEDU”,四季教育股票代码为“FEDU”。

招股书显示,美联国际教育前身为美联英语,创立于2006年,是通用英语培训(ELT)服务提供商。2016年品牌全新升级,成为跨境教育品牌,分别于深圳、北京、洛杉矶设立总部,线上线下双平台。

美联教育在创业之初主要做线下英语培训,随后扩展到留学领域,最后扩展到在线教育领域。旗下品牌包括美联英语、美联出国考试、美联留学、立刻说(在线英语)、ABC外语。

从招股书披露的营收构成来看,一般成人英语培训业务贡献最高,达63.5%;其次为海外培训和在线英语培训业务,占比分别为15.7%、14.8%;最后还有4.6%的初级英语培训。

对于以线下为主的美联来说,主要有三块成本:员工成本、物业费用、折旧摊销。

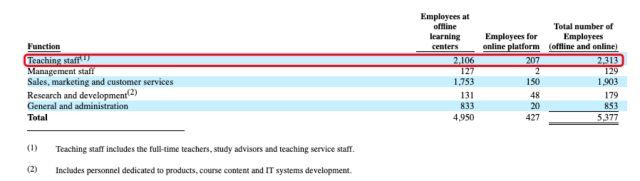

细分来看,员工成本占比最高,有63.1%,也就是3.96亿元;物业费用有1.48亿元人民币,占比23.6%。美联目前共有员工5377名,其中教学人员2313名,营销人员1903名。如果平均计算,员工月均收入在6200元人民币左右。

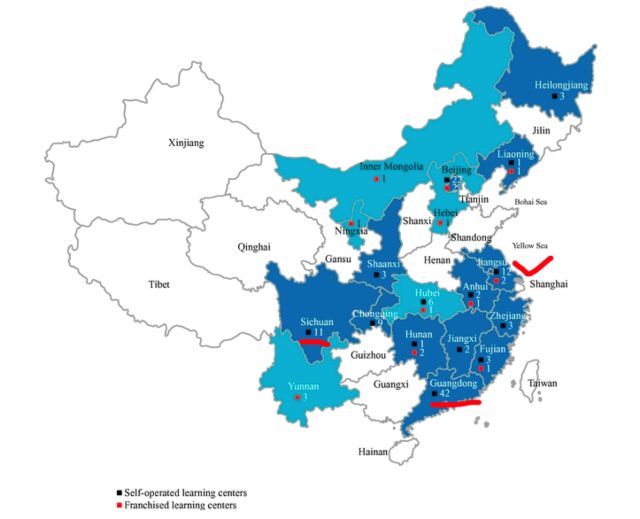

截至2019年第一季度,美联共有120个自营学习中心、16个加盟特许中心。广东、江苏、四川最多,分别有42个、12个、11个。值得一提的是,美联在2018年4月收购了ABC外语,贡献21个自营中心和16个加盟特许中心。也就是说,美联之前只有99个自营中心。

对于2014年推出的在线教育平台“立刻说”,目前拥有注册用户83万名,付费用户累计超过16万名。“立刻说”主要提供在线英语直播课程,每次培训时间为45分钟。最近三年营收分别为0.47亿元人民币、1.21亿元人民币、2.12亿元人民币,增长较快。

事实上,这已经不是美联英语第一次拓展新业务。

公开资料显示,美联国际教育成立于2006年。成人英语培训是美联英语最初成立的业务,以成人线下小班课切入市场。2012年,为了拓展成人培训的产业链,美联教育成立了海外留学考试部。

从目前的公开信息,美联教育从2012年开始就不断拓展自己的业务范围。2014-2015年,美联先后收购北京厚德留学和主打留学考试培训的泰祺教育、乐闻携尔。以此来拓展自己在留学服务业务的产业链。

招股书显示,截至2016年年末,成人英语培训的营收占总收入的71.4%。彼时,初级英语培训还未开设,在线英语培训也刚刚起步,占比仅为5.9%;留学咨询服务的营收占比还高达22.5%。

据悉,在经过一系列发展后,美联教育的产品已经涵盖了从“实用英语—海外考试—留学咨询—软实力增值—境外服务”等全产品链。据有媒体报道称,2015年美联英语的营收规模约为5-6亿元人民币,其中,出国留学考试业务营收为9000万元人民币左右。按照这一数据计算,在留学服务业务发展3年后,其营收占比就达到了近16%。

和净利润相比,现金流量表情况表现较好。2016年因经营活动产生的现金流净流入9262万元人民币,2017年净流入2.6亿元人民币,2018年净流入下滑至7853万元人民币。报名人数增长是支撑,由2016年的5.6万增加至8.3万,直至去年末的11.8万。

英语培训机构的学费向来不菲,美联英语也是如此,据悉美联英语收费共有7个等级,门槛级收费也超过一万元人民币,这笔费用对于学生来说是一笔不小的开销。

对此美联英语也已与度小满金融合作,让旗下学生可通过免息贷款分期6个月至24个月支付学费。

2019年1月,美联英语再牵手我来贷,据悉,我来贷和“立刻说”英语分期产品为用户提供半年卡和年卡两种课程形式,所有课程均为四人小班外教在线辅导,用户可享受最高12期的全额免息分期服务。

可见,与我来贷的合作是美联英语为在线课程搭配的分期付款的合作方。而这种方式确实促进了美联英语的业绩增长。招股书显示,2018年,美联国际约43.5%的学生是使用分期贷款,而分期贷款为公司带来了42.2%的毛收入。

由于教育行业持续稳定的现金流特征,所以美联英语公布的融资次数只有三次。但招股书显示2012年还有一轮,由“Yun Feng”投资2000万元人民币,占股6%,对应估值就为3.3亿元人民币。

2015年这一轮,由达晨创投投资,2000万元人民币换得2%股权,对应估值翻了3倍至10亿元人民币。这时主导人为达晨创投总裁肖冰,随后退出,但退出情况不详。

2016年这一轮,由两家中小发展基金(各投资5000万元人民币,对应占股2.8%)和道格资本(投资7000万元人民币,占股3.9%)投资,合计1.7亿元人民币。这时候估值翻了1.8倍至18亿元人民币。

2019年这一轮,实际上早在2018年8月就完成了,分二个阶段。其中道格资本耗资1.62亿元人民币,换得股权4.6%;剩下的1.68亿元人民币由清华大学旗下慕华投资、中金资本投资,换得股权4%。这时候估值翻了2.3倍至42亿元人民币。注:道格资本以3500万元人民币转让了1%股权。

IPO前,董事长赵继爽持股为29.0476%,为第一大股东;第二股东道格资本通过Entities affiliated with Daoge持股11.2630%,通过DG No.21持股3.8650%,合计持股15.128%;执行董事兼CEO彭斯光为第三大股东,持股为14.6785%;执行董事兼副总裁郭玉鹏持股为13.9077%,为第四大股东;MF Holdings Inc.持股5.2244%。

扫码下载智通APP

扫码下载智通APP