广发海外:港股EPS一致预期有何变化? 将如何影响港股?

本文来自“广发港股策略”,作者为廖凌、朱国源,本文观点不代表智通财经观点。

报告摘要

近期市场对于港股EPS一致预期增速显著下调,压制港股表现。调整幅度如何? 哪些板块调整最为显著?本期策论我们对此进行简要探讨。

港股19年一致预期EPS下调源于何因?主要包括:1)5月初以来的中美经贸环境影响带来出口链和制造业投资的增长变数,“经济底”时点或出现后移;2)近期人民币兑美元快速贬值也加快了中资股“杀盈利”的节奏。

一致预期调整如何影响港股?可以参考以下经验规律:1)大盘走势与盈利一致预期走势相关度高;2)预期EPS被下调公司占比越高、预期净利润下调幅度越大,相关行业表现越差,如近期的汽车、技术硬件等。

下半年港股盈利“有韧性,缺弹性”,当前EPS一致预期仍存在下调压力,但幅度有限:其一,经济仍有“底”,韧性来自于货币及社融改善、地产销售好转及减税降费刺激;其二,整体向上“弹性”不足。政策并非“大水漫灌”,而出口和制造业投资增长受经贸环境拖累。其三,恒指19年6.9%的EPS增长预期并不高,而18H2的低基数增加盈利好转概率。

投资策略:继续等待经贸环境的进一步明朗。波动中布局价值主线:

1)持有“弱周期”消费(食品、运动服饰),逢低布局早周期可选消费(地产、博彩等);

2)战略推荐保险;

3)继续配置高股息,如香港本地蓝筹。

市场概览与情绪跟踪

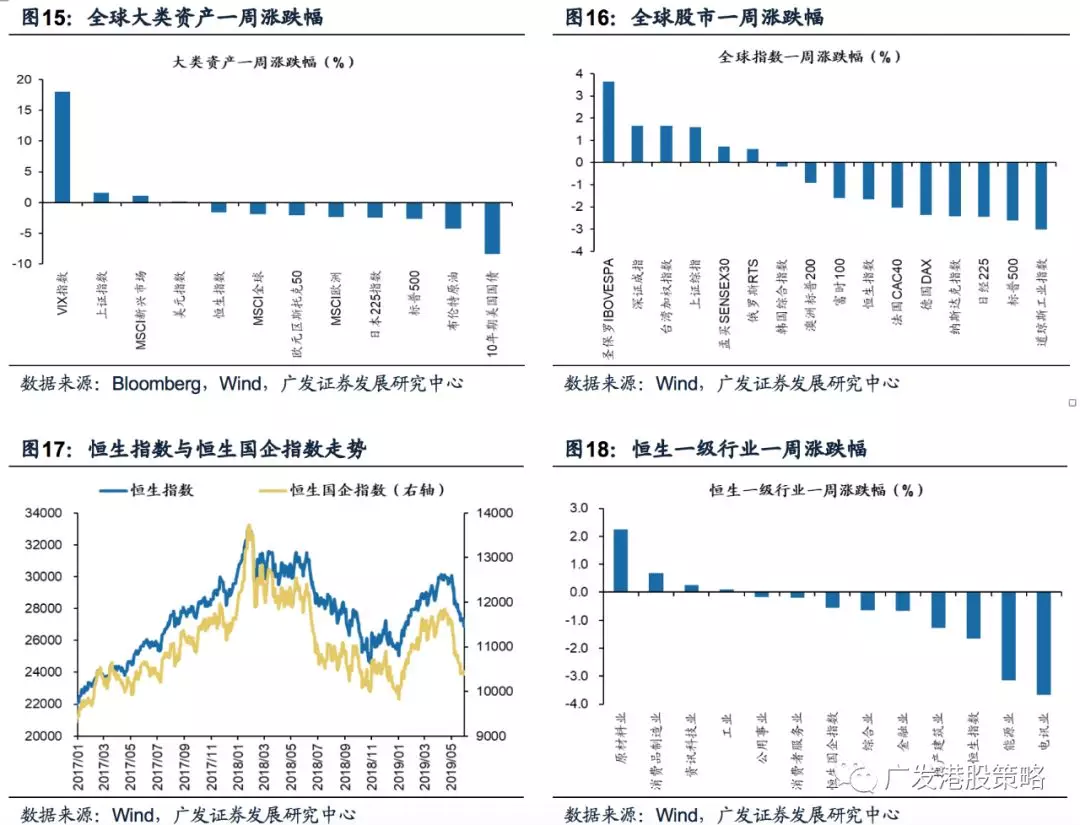

本周(5.27-5.31)恒生指数下跌1.66%,板块方面,恒生一级行业多数下跌,电讯业跌幅最大。HVIX指数、看跌看涨期权比例小幅上升,主板沽空比例小幅下降。

宏观流动性与估值跟踪

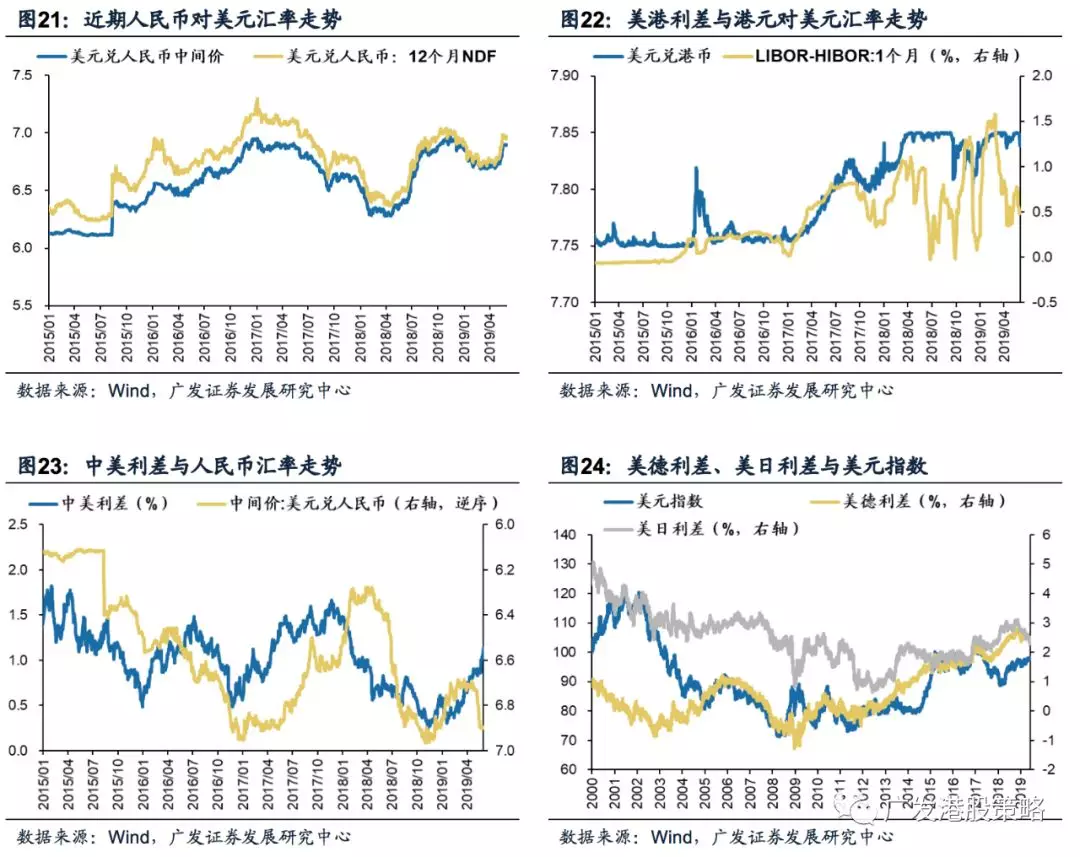

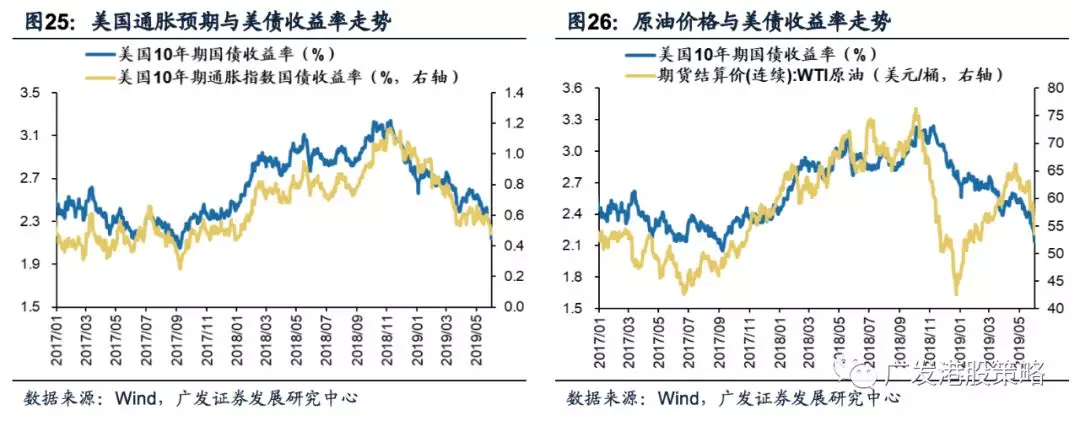

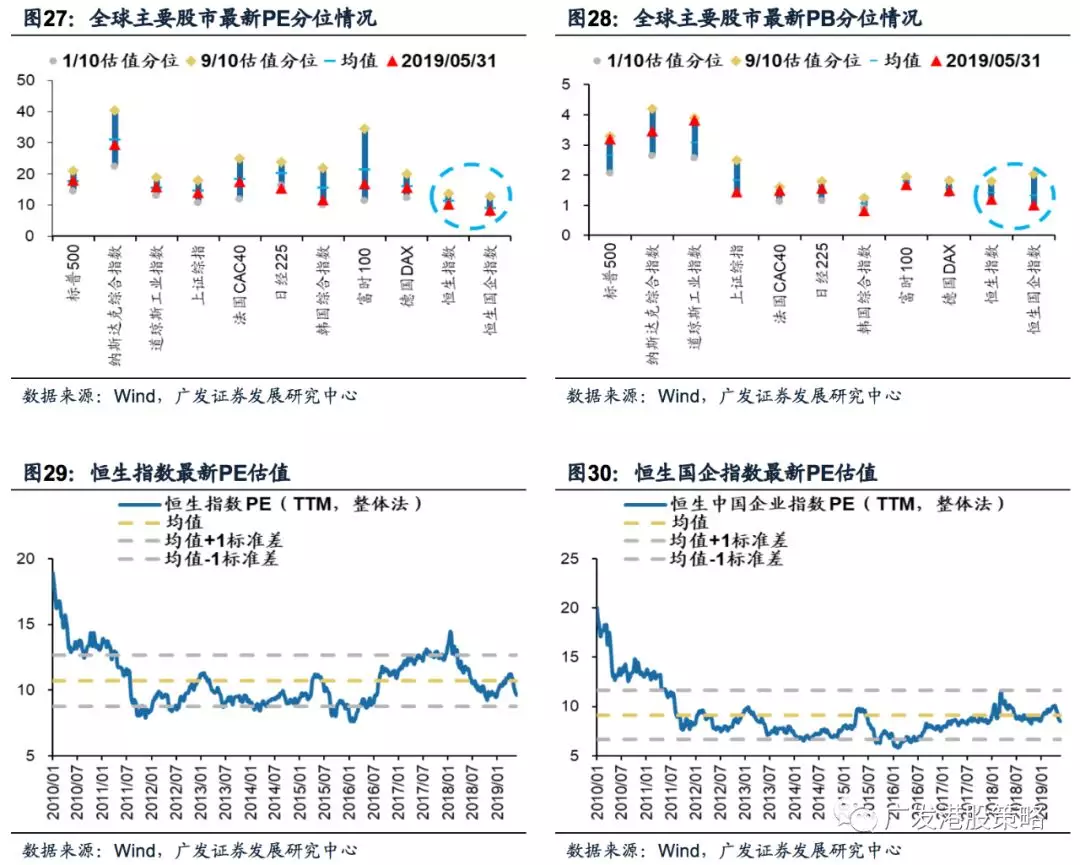

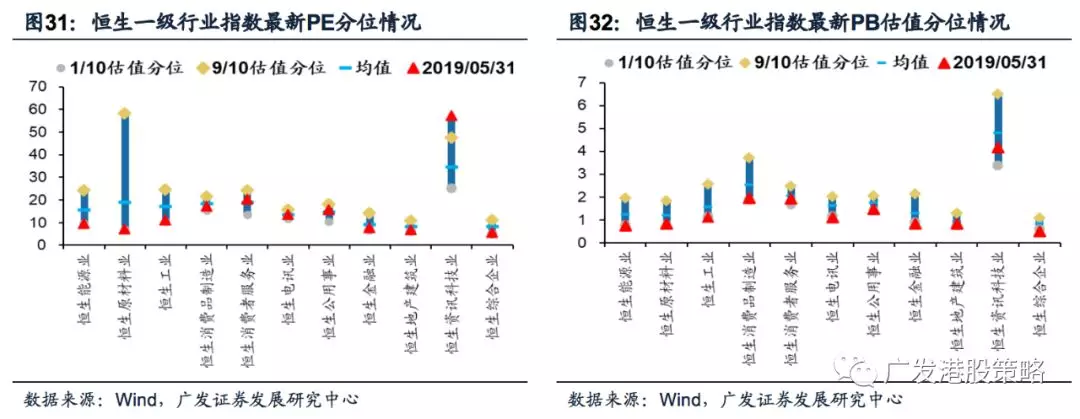

本周(5.27-5.31)人民币兑美元汇率保持稳定。10年期美债收益率大幅下跌至2.12%,中美利差走阔至114BP。WTI原油价格大幅下跌至53.5美元/桶。恒生指数PE 9.62倍,低于历史均值。

一致预期EPS跟踪

本周(5.27-5.31)彭博对于恒生指数和国企指数19年EPS一致预期增速小幅下调。

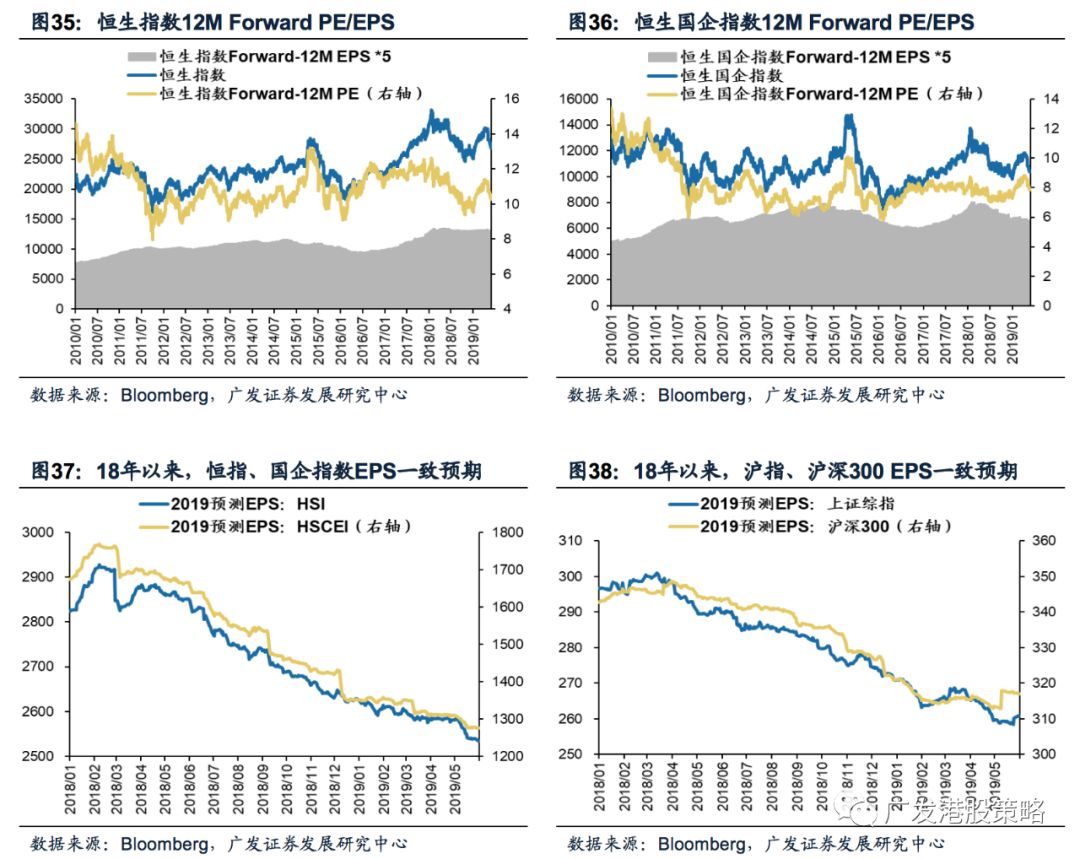

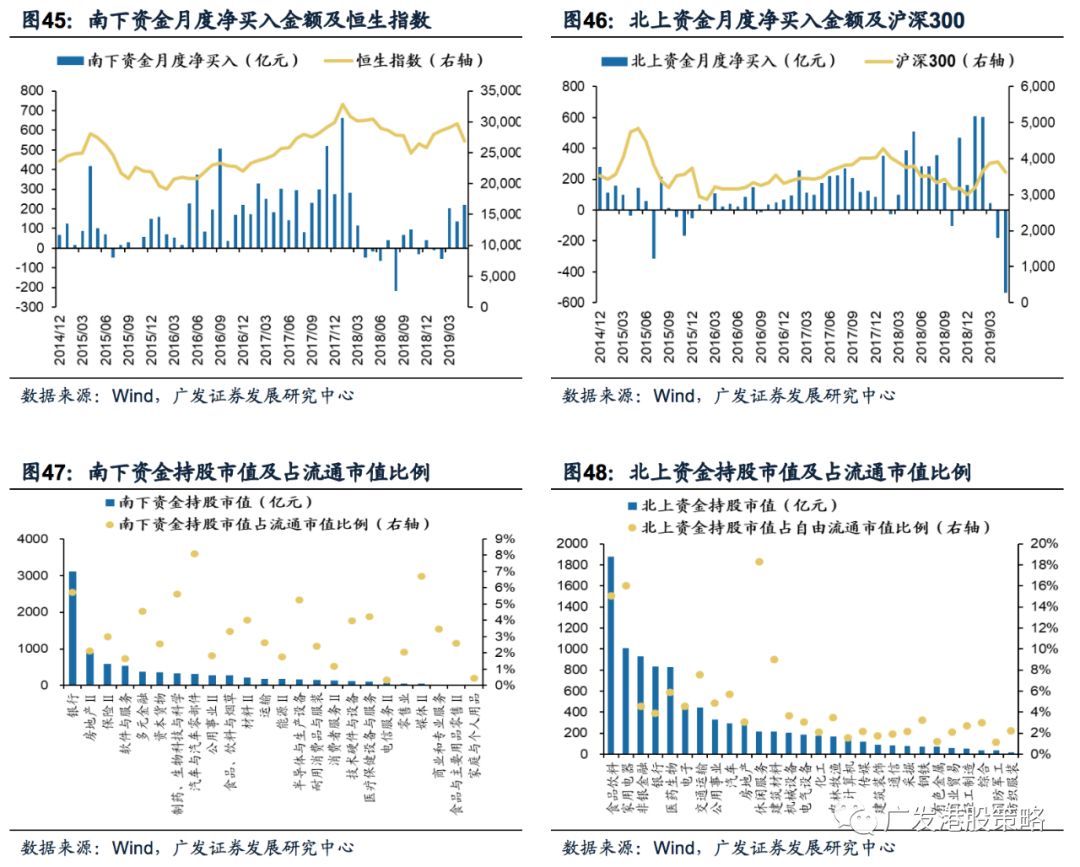

南下北上资金跟踪

本周(5.27-5.31)北上资金净流出9.3亿元,流出幅度较前几周收窄。南下资金大幅净流入86.4亿元,港股成交额中南下资金参与占比小幅下降。

风险提示

美元、美债收益率大幅上行;国内信用政策持续收紧;盈利不达预期。

报告正文

1、港股EPS一致预期有何变化?

5月份全球风险资产“Sell in May”的魔咒再次重现,VIX大幅走高,恒指跌幅接近10%。本周港股呈现弱势震荡调整,恒生指数和恒生国企指数分别跌幅为1.66%和0.56%。板块方面,港股电讯板块受中美经贸格局影响,跌幅较为明显。

近期受中美经贸环境变化影响,市场对于港股EPS的一致预期出现下调,在利率和风险偏好驱动的全球“Risk on”行情告一段落时,盈利预期的下调带给市场更多的变数,也使得投资者既害怕估值回撤,又担忧盈利下调。

我们前期已提示“在经济基本面右侧真正形成之前,港股市场难寻系统性Beta机会,配置结构更重于大势,以Alpha机会为主”(参考报告《波动中,重视保险、可选消费Alpha——港股行业配置专题一》,2019-4-24),那么下一阶段盈利的调整将对港股走向影响甚巨。回顾年初至今,港股EPS一致预期调整幅度如何?哪些板块调整最为显著?本期策论,我们为投资者分享一致预期调整数据及相关思考:

1.1 年初以来,港股整体及分行业一致预期EPS变化

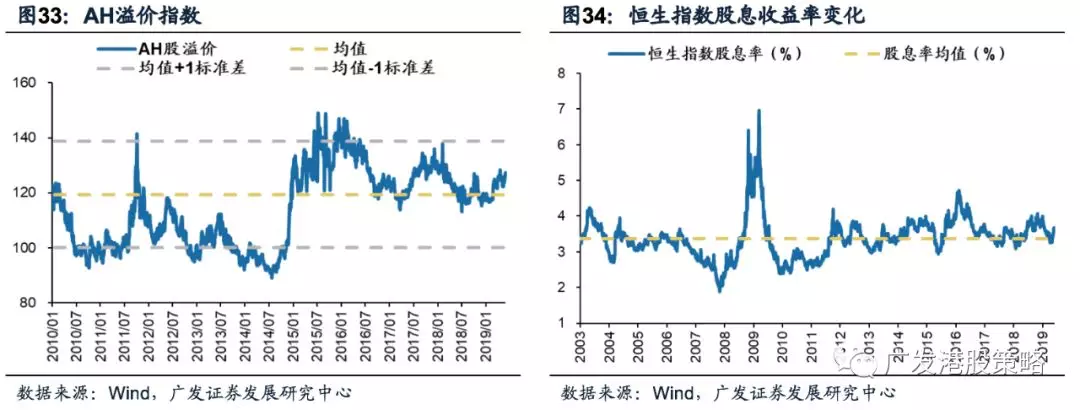

近期,市场对于港股EPS一致预期增速显著下调。市场对港股一致预期EPS受到经济名义增长和信用环境影响,19Q1的经济“韧性”和信用扩张支撑盈利预期高“韧性”。但5月初以来的中美经贸环境影响带来出口链和制造业投资的增长变数,加上央行转向既有“底线”、又保持“定力”的政策基调,使得“经济底”的时点后移,也压低了恒指和国企指数EPS一致预期,最新市场对19年恒指EPS增速预期为6.9%,较年初的超过10%的预测有所下调(图37)。

另外对于港股而言,汇率折算使得中资股盈利受人民币升贬值的波动影响,近期人民币兑美元快速贬值也加快了港股一致预期EPS下调的节奏。类似的情形也发生在18年6月到8月份之间,一方面“杀估值”,另一方面“杀盈利”,尤其对于中资股为主的恒生国企指数冲击较大。

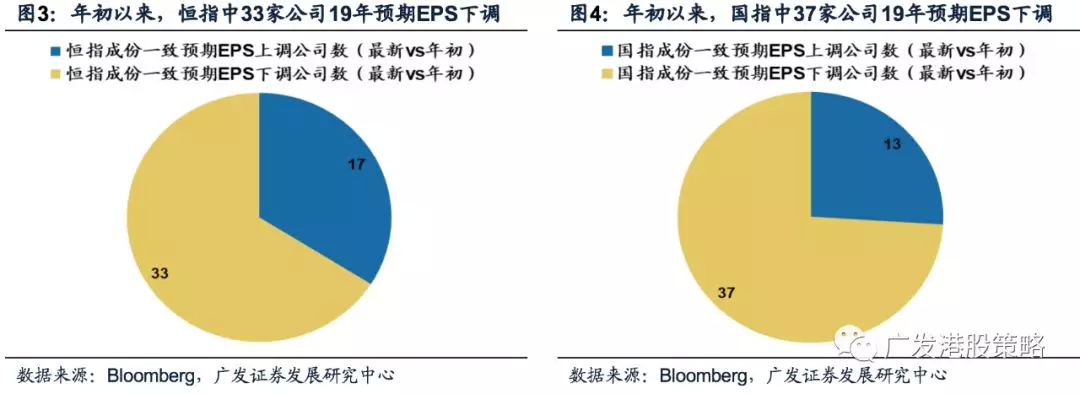

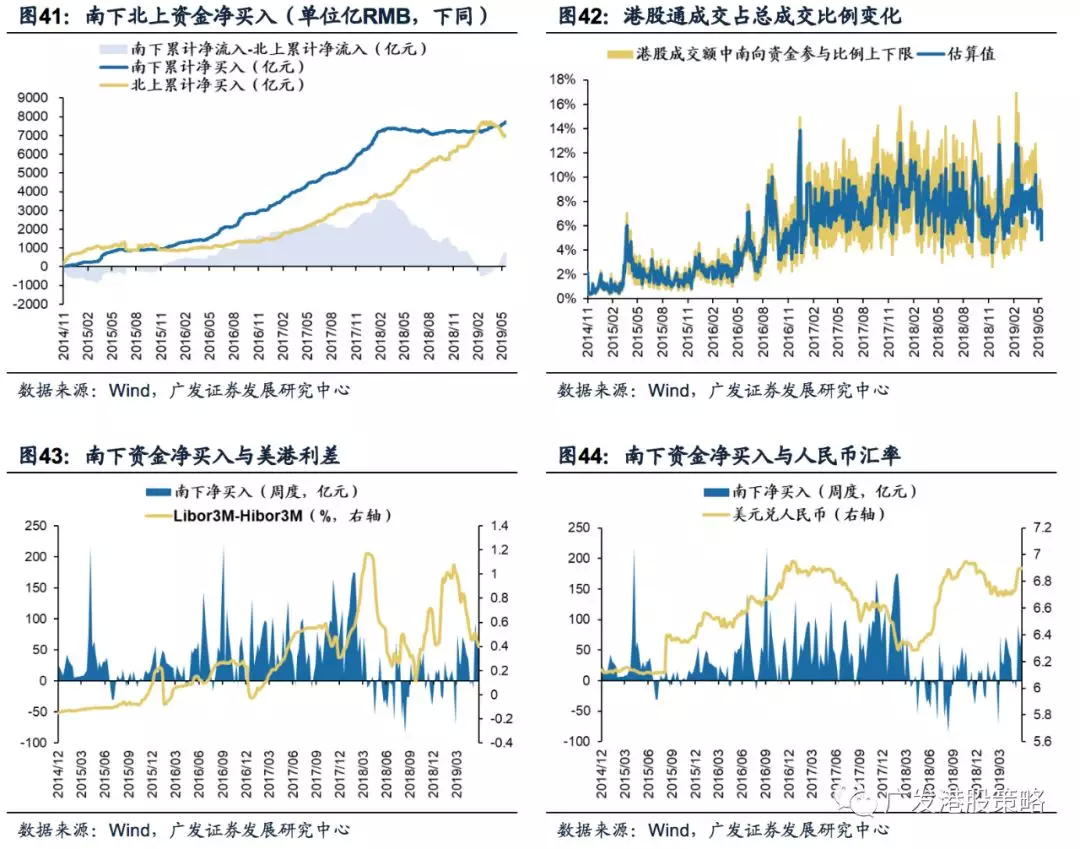

从EPS一致预期上调/下调占比来看,恒生指数和恒生国企指数成份股盈利下调的占比均超过60%,且国企指数成份股EPS下调家数高于恒生指数,中资股盈利下调比例高于非中资股。

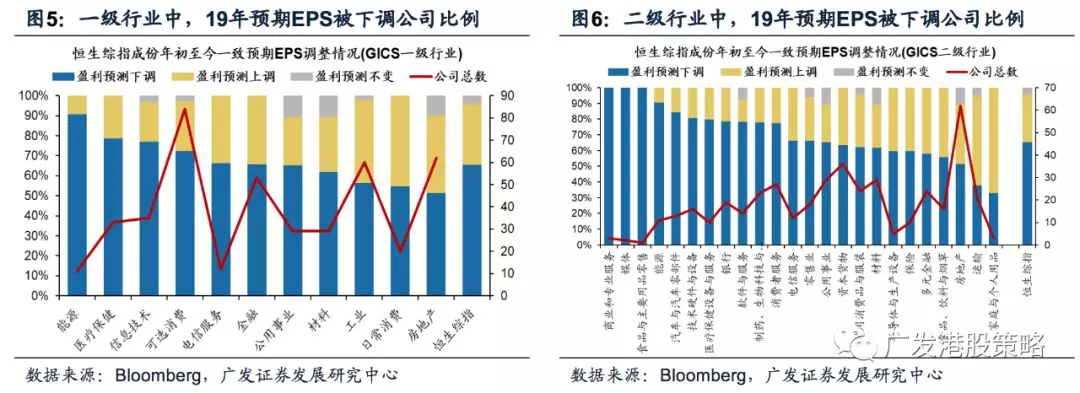

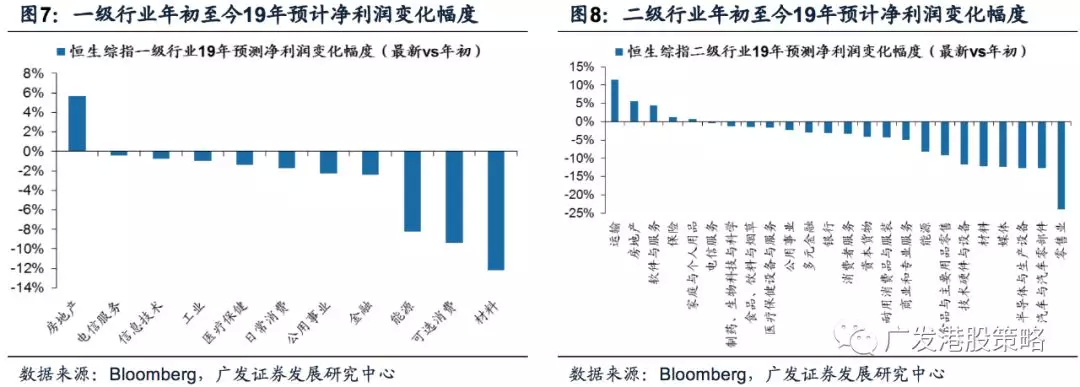

行业层面分化加剧,能源、可选消费和TMT下调压力较大,地产板块表现较好。恒生综指成份按GICS一级行业分类,年初至今EPS预期下调占比较高的板块包括能源、医疗保健、信息技术、可选消费,下调幅度最高的是金融、能源、可选消费和材料;按GICS二级行业分类,年初至今EPS预期下调占比较高的板块包括能源、汽车、技术硬件、医疗设备、银行等,下调幅度最高的如零售、汽车、半导体等。

1.2 一致预期调整如何影响港股?

港股市场是一个海外资金和基本面投资主导的市场,盈利预期的变化对于行情的走势极为关键。

自上而下的投资者,无法忽略恒指整体EPS预期变化带来的股价波动;而自下而上的投资者,也需要跟踪相关行业及个股的EPS预期调整。通过历史数据回溯,可得出几条经验规律:

第一,大盘走势与盈利一致预期走势相关度高。恒指和恒生国企指数EPS一致预期历次大的调整均对指数存在重要影响(图39),一个鲜活案例如去年6月-8月;

第二,板块走势同样受到EPS一致预期调整的约束,比如去年中报季的科技股:

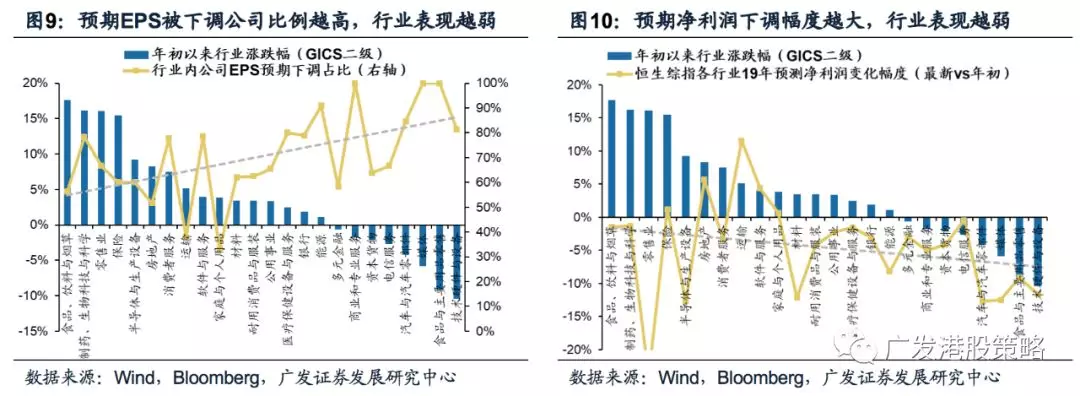

预期EPS被下调公司占比越高,相关行业表现越差。年初至今,盈利压力最大的是汽车、技术硬件等板块;

预期净利润下调幅度越大,相关行业表现越差,如近期的技术硬件板块。

下半年EPS一致预期调整对港股有何影响?我们认为,港股盈利“有韧性,缺弹性”,EPS一致预期仍存在下调压力,但幅度有限。

经济仍有“底”:19Q1,中国逆周期对冲政策见效,积极财政政策、信用扩张、基建反弹、价格韧性支撑经济名义值高韧性,降低了经济失速压力;而货币及社融改善存在一定惯性,加上地产链高韧性、减税降费刺激,经济“底”仍值得期待。

但经济向上“弹性”不足:政策相机抉择和“保持定力”意味着不是“大水漫灌”式的刺激,而中美经贸冲击下的出口和制造业投资增长受阻,使得经济和盈利缺乏向上弹性。

预计19年恒指EPS低个位数增长,但市场6.9%的一致预期增速并不高。从港股18年报来看,18H2港股上市公司盈利增速放缓,但大部分行业ROE处在历史上较好水平,盈利高质量、增长低基数支撑下半年盈利弹性。从国内长端利率领先于恒指EPS的经验规律出发,近期利率反弹预示19年中报后盈利预期或出现趋稳;而目前市场对于19年恒指全年的EPS增速预测并不高,意味着后续盈利下调的空间有限,这也是今年和2018年的一大不同。

1.3 继续等待经贸环境的进一步明朗

近期,市场对于港股EPS一致预期增速显著下调,主要压制因素在于:

第一,5月初以来的中美经贸环境带来出口链和制造业投资的增长变数,使得“经济底”的时点后移,也压低了恒指和国企指数EPS一致预期;

第二,近期人民币兑美元快速贬值也加大了港股一致预期EPS下调的压力。类似的情形也发生在18年6月到8月份之间,一方面“杀估值”,另一方面“杀盈利”。

那么一致预期调整如何影响港股? 可以参考以下经验规律:

1)大盘走势与盈利一致预期走势相关度高;

2)预期EPS被下调公司占比越高,相关行业表现越差;

3)预期净利润下调幅度越大,相关行业表现越差。

展望下半年,我们认为,港股盈利“有韧性,缺弹性”,EPS一致预期仍存在下调压力,但幅度有限:

其一,经济仍有“底”。韧性来自于货币及社融改善、地产销售好转及减税降费刺激;

其二,但整体向上“弹性”不足。政策并非“大水漫灌”式的刺激,而中美经贸冲击下的出口和制造业投资增长受阻;

其三,预计19年恒指EPS低个位数增长,但市场6.9%的一致预期增速并不高,后续下调空间有限。

市场走势:我们对港股中期走势仍然看好,当前估值仍属于长线资金配置的“舒适区”,而跨境资金和南下资金中长期增配港股的趋势并未改变。但近期市场波动性有所上升,在外部风险加剧、人民币和港元贬值背景下,或使得港股市场面临阶段性冲击,投资策略方面我们延续前期观点,认为短期港股市场或面临回调压力,或待中美经贸形势进一步明朗后迎来转机。

配置结构:建议利用波动中优化配置结构。我们更重视从板块配置的角度提示投资者调整持仓。中期来看,我们看好消费、非银、科技,当前需紧抱消费、保险、高股息等价值主线:

1)建议继续持有“弱周期”消费(食品、运动服饰) ,逢低布局“早周期”可选消费(地产),及受益于经济预期企稳的部分消费服务(博彩);

2)自上而下角度,我们看好估值较低、保费增长好于预期、投资收益率改善的港股保险股;

3)市场波动进一步加剧,可继续持有高股息个股,尤其是香港本地蓝筹。

市场概览与情绪跟踪:本周(5.27-5.31)恒生指数下跌1.66%,板块方面,恒生一级行业多数下跌,电讯业跌幅最大。HVIX指数、看跌看涨期权比例小幅上升,主板沽空比例小幅下降。

宏观流动性与估值跟踪:本周(5.27-5.31)人民币兑美元汇率保持稳定。10年期美债收益率大幅下跌至2.12%,中美利差走阔至114BP。WTI原油价格大幅下跌至53.5美元/桶。恒生指数PE 9.62倍,低于历史均值。

一致预期EPS跟踪:本周(5.27-5.31)彭博对于恒生指数和国企指数19年EPS一致预期增速小幅下调。

南下北上资金跟踪:本周(5.27-5.31)北上资金净流出9.3亿元,流出幅度较前几周流出幅度较前几周收窄。南下资金大幅净流入86.4亿元,港股成交额中南下资金参与占比小幅下降。

2、一周港股市场流动性、盈利预期与估值

2.1 市场概览与情绪跟踪

2.2 宏观流动性与估值跟踪

2.3 一致预期EPS跟踪

2.4 南下北上资金跟踪

3、风险提示

美元指数、美债收益率大幅上行的风险;

国内信用政策持续收紧的风险;

上市公司盈利不达预期的风险。

(编辑:朱姝琳)

扫码下载智通APP

扫码下载智通APP