新股消息 | 亚太区物流地产平台ESR Cayman向港交所提交聆讯后资料集修订版

智通财经APP获悉,据港交所披露,ESR Cayman Limited在5月份通过了港交所聆讯,此次公布了聆讯后资料修订版。中信里昂证券及德意志银行为其联席保荐人。

ESR Cayman旨在于亚太区为新经济建设物流基础设施,致力于为租户提供现代一流的物流设施及解决方案,让投资者参与最快速发展地区的最具活力行业。

聆讯后资料修订版主要新增内容如下:

于2019年3月31日,ESR的投资组合资产之中,属资产负债表内的资产为19.72亿美元。

营业纪录期间,ESR出售资产负债表中合共五项总值约2.95亿美元的已竣工物业,并将其所管理的发展基金六项总值约9.59亿美元已竣工的物业转移至所管理的若干核心基金。

ESR综合资产负债表内资产总额(包括投资物业、于合资经营企业的投资及以公允价值计量的金融资产)由2016年12月31日的20.97亿美元增加45.3%至2017年12月31日的30.47亿美元,再增加45.1%至2018年12月31日的44.22亿美元。

在近期发展中,据修订后资料集显示,在2019年1月至2019年4月期间,ESR向上海易商电商物流股权投资基金合伙企业(有限合伙)(「新华保险核心基金」)出售资产负债表中七项资产总值约2.71亿美元的物业,其中五项物业于2019年1月至2019年3月期间出售,另外两项物业于2019年4月出售。

ESR还提到了,在2019年5月,其Japan Logistics Fund III (「RJLF3」)截止认购,初始股本承诺为750亿日圆(约6.82亿美元),其中包括其作出的承诺150亿日圆(约1.36亿美元),乃为投资于日本大都市区开发大型先进物流设施。RJLF3引入两名资本合伙人,其增加承诺额选择权可逐步将股本承诺总额增至高达2000亿日圆(约18亿美元),ESR的股本承诺额将增至最多400亿日圆(约3.64亿美元)。

2019年5月,ESR透过若干附属公司订立一系列买卖协议,以对价2050万新加坡元(约1490万美元)收购Sabana管理人51%已发行股本及以总对价约5010万新加坡元(约3640万美元)收购胜宝工业信托全部已发行基金单位约9.9%。Sabana管理人拥有胜宝工业信托基金管理人及物业管理人的全部股权。胜宝工业信托截至2019年3月31日拥有价值为8.80亿新加坡元(约6.39万美元)的多元化物业组合,包括战略性分佈于新加坡的18项物业。收购Sabana管理人及胜宝工业信托投资预期均于2019年6月底完成。完成收购Sabana管理人及胜宝工业信托投资后,我们将间接持有Sabana管理人约93.8%股权及胜宝工业信托全部已发行基金单位约21.4%。

ESR管理诸多基金及投资公司,目前管理18家由第三方出资的私人投资公司,总股本承诺超过51亿美元。截至2018年12月31日,账面估值约22亿美元,资产管理规模超160亿美元,包括合计1200万平方米的管理建筑面积。

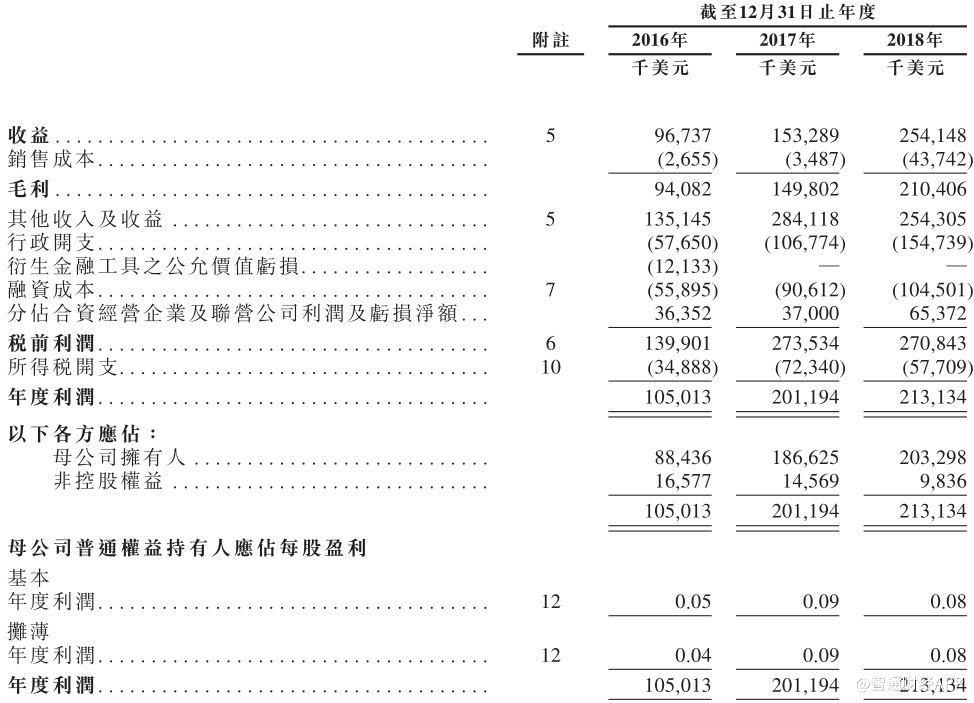

招股书显示,截至2016-2018年度,公司实现营收分别为9673.7万美元、1.53亿美元及2.54亿美元。毛利润分别为9408.2万美元、1.50亿美元、2.10亿美元,净利润分别为1.05亿美元、2.01亿美元、2.13亿美元。

扫码下载智通APP

扫码下载智通APP