新股速递丨全球精加工巨头鹰普精密(01286)今日开始招股

本文来自华盛学院,作者:林海 。本文观点不代表智通财经观点。

6月18日,鹰普精密工业有限公司(01286)通过港交所上市聆讯,摩根士丹利和中银国际为其联席保荐人。本文为您介绍这家全球领先的高精密度铸件和机加工零部件制造商。

招股信息速揽

资料来源:Wind,华盛证券

核心观点

公司为全球第七大独立熔模铸造制造商,同时是中国最大的熔模铸造制造商,在汽车、航空及液压市场为全球第四大精密加工公司。

公司提供一站式精密零部件生产流程,其中主业熔模铸造及精密机加工在以中国为主的亚洲市场增长潜力突出。

毛利率近年来稳定增长,盈利水平取决于规模经济,其产能及产能利用率持续提升。

公司概况:全球第七大熔模铸造制造商

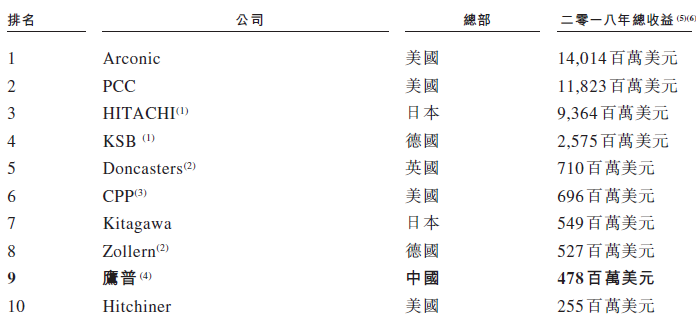

公司于1998年创立,从零部件机加工业务起家,二十多年间发展成为全球十大高精密度、高复杂度及性能关键的铸件和机加工零部件制造商之一。过去7年曾三次申请港股上市,但多次暂缓延期。按2018年收益排名,公司是全球第七大独立熔模铸造制造商,中国最大的熔模铸造制造商,同时是汽车、航空及液压市场的全球第四大精密加工公司。

公司在世界各地拥有15个工厂,3个销售办事处,在中国、北美、卢森堡和土耳其拥有仓储能力,业务包括:熔模铸造、精密机加工、砂型铸造及表面处理,可覆盖从模具设计到精加工的一站式精密零部件生产流程,其中熔模铸造及精密机加工为公司的核心业务。

资料来源:招股书,华盛证券

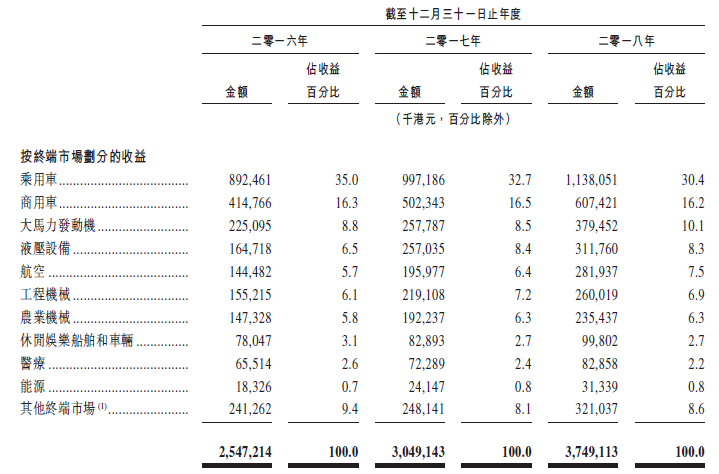

就区域和下游终端市场而言,按收益划分,公司产品主要销往三大市场:美国、欧洲及中国,占比分别达到41.1%、34.6%及22.0%。公司增长来源于下游终端市场需求的增长,下游行业主要聚焦于汽车、航空及液压市场,按收益乘用车、商用车、大马力发动机、液压设备及航空市场占比分别达35%、16.3%、8.8%、6.6%及5.7%。

资料来源:招股书,华盛证券

行业概览:中国市场潜力突出,各市场排名靠前

熔模铸造:中国增长潜力突出

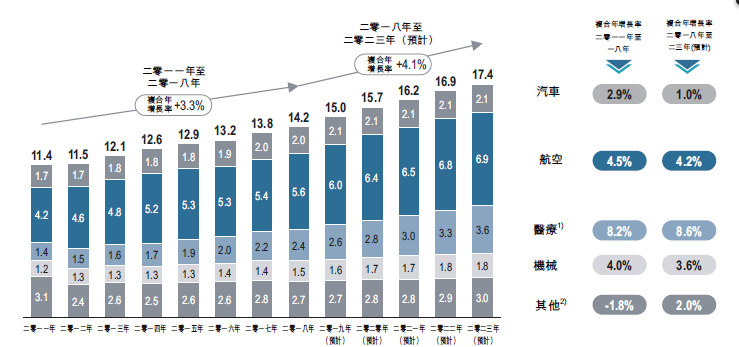

罗兰贝格报告预计,全球熔模铸造市场规模将由2018年的142亿美元增至2023年的174亿美元,复合年增长率为4.1%,其中医疗增速最快,而航空领域收入占比最高。从区域看,以中国为主的亚洲市场凸显成长机遇,刺激因素包括汽车领域消费升级及新能源替代,中国商飞国产化、空客波音等全球飞机巨头部分生产转移,医疗需求的整体增长。

资料来源:招股书,华盛证券

各市场排名靠前

高端制造业不仅依赖重资本及较高技术规模的投入,稳定运营也是夺取市场的基本条件。最主要的熔模铸造市场,按2018年收益排列,全球市场公司排名第七,为国内唯一一家十强企业。其次,第二大业务精密机加工公司排名第四。砂型铸造及表面处理市场则公司分别排名第五及第三。

资料来源:招股书,华盛证券

财务简析:业绩稳定增长,产能提升提效

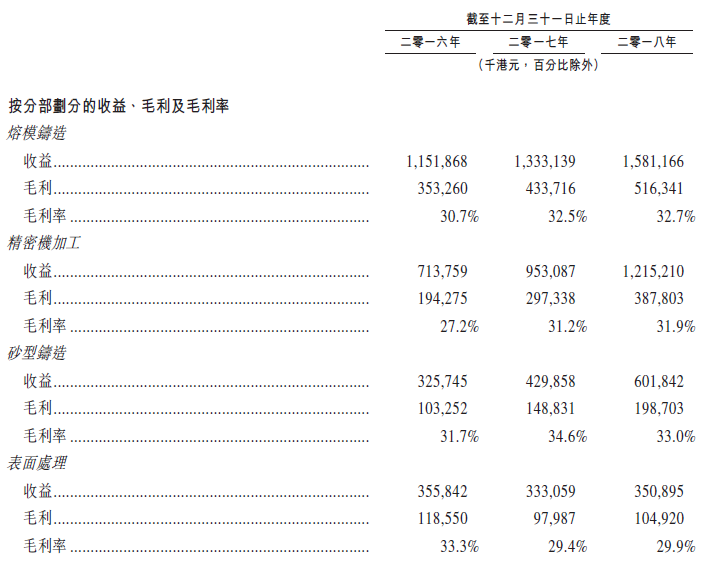

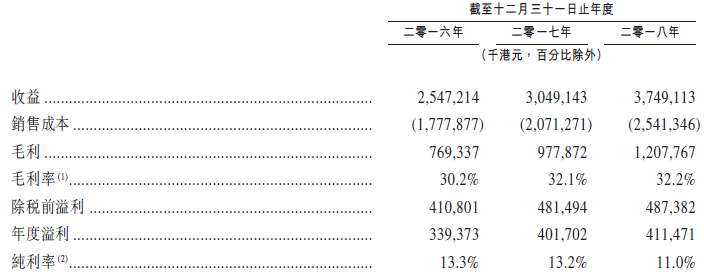

2016年至2018年,公司业绩稳定增长,收益分别为25.47亿港元、30.49亿港元及37.49亿港元,主要来源于市场对公司产品需求的提升。毛利率从16年的30.2%稳定提至32.2%,年度溢利从3.39亿港元对应增至4.11亿。

资料来源:招股书,华盛证券

从成本角度,销售成本中原材料及员工成本占绝大部分,前三年原材料成本占比分别达31.6%、35.3%及36.6%,波动受全球原材料价格变动的影响;员工成本占比分别达30.7%、28.4%及27.1%,中国劳工成本提升带来负面影响,但公司通过提升自动化水平来平衡影响。

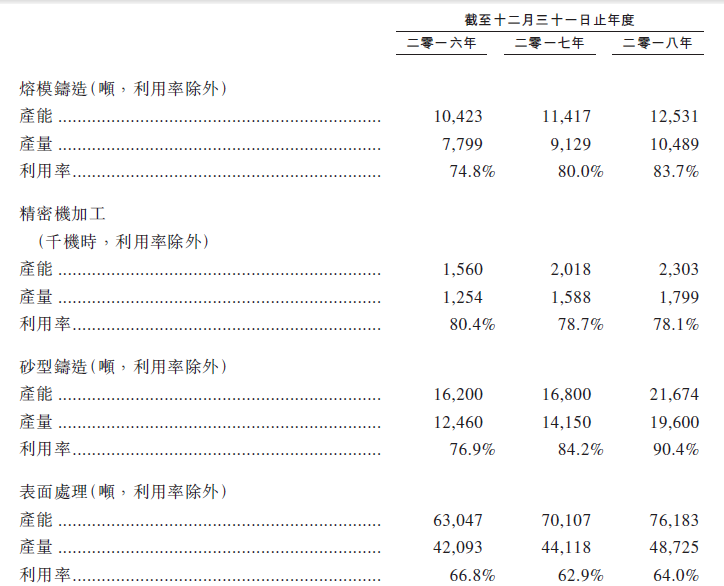

作为制造业公司,公司盈利水平也取决于规模经济,应对订单增长有必要扩充产能并提升产能利用率,过去三年产能持续提升,核心熔模铸造业务产能利用率从16年的近75%提至近84%,此次IPO募集资金将用于产能的扩张。

资料来源:招股书,华盛证券

核心竞争力及风险点:全链条巨头,主要客户依赖性强

关于优势,公司全球化布局,在各行业积累了多个全球知名客户,包括本特勒、博世、卡特彼勒等行业龙头,业务覆盖从模具设计到精加工的一站式精密零部件生产流程, 子业务规模全球排名靠前。

风险点方面,公司对主要客户的依赖性较强,过去3年来自五大客户的销售收入占总收入的比重分别为34.6%、40.4%及44.0%,逐步提升。单一最大客户的销售收入占比也分别高达12.4%、15.1%及13.8%。就区域及宏观经济而言,美国为公司第一大市场,对总收入贡献占比高达42%,当前中美贸易冲突带来的关税变动对公司业绩影响较大。

估值及申购策略

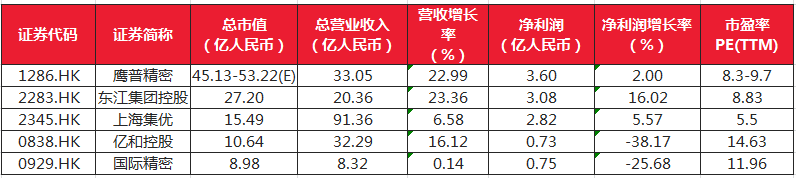

通过对比,公司约8倍至10倍的估值比较合理,公司收入及利润规模均高于全球领先模具注塑供应商东江集团。另外,公司作为全球第七大独立熔模铸造制造商及中国最大的熔模铸造制造商,享有一定龙头估值优势,未来的产能扩张带来的潜在业绩提升值得关注。

资料来源:Wind,华盛证券

扫码下载智通APP

扫码下载智通APP