国盛证券:Slack(WORK.US)登陆美股,企业协作市场加速推进

本文来自微信公众号“吉时通讯”,作者宋嘉吉、黄瀚。

摘要

Slack(WORK.US)昨日在美股上市,突破200亿美金市值。企业协作新兴厂商Slack挂牌美股,突破200亿美金市值。2019财年收入达到4.01亿美元。近三年收入高速增长,反映出整个企业协作市场的高景气度。继Zoom上市之后,又一家企业协作厂商登陆资本市场,这将有望加速整个产业的进一步推进。

Slack收入规模持续扩张,用户数增长显著。Zoom2019财年及2018财年的收入分别同比增长了110%/82%,同时收入规模在未来有望持续扩张;公司保持了稳定的高毛利率,2019财年达到87%,近年来均维持在85%以上的毛利率水平;但由于仍处于发展初期阶段,研发投入和销售费用开支较大,所以仍处于亏损状态。Slack在全球范围内有超过1000万的日活跃用户,覆盖超过150个国家,2017/2018、2019财年,Slack的付费用户数量分别为3.7万人、5.9万人和8.8万人,2018/2019财年同比分别增长59%及49%。

企业协作市场迎发展良机,市场规模达数百亿美元。据Slack招股书预计,通信协作产品市场达280亿美元,同时,由于市场和竞争对手的数量在迅速发展,整个市场规模仍处于快速扩张阶段,现在的预期可能无法完全反映市场的实际规模。据IDC预测,包括视频会议、语音聊天、内容共享等在内的移动办公与协作市场规模将在2022年达到430亿美元。

企业协作仍为蓝海市场,竞争格局逐步明朗。企业协作产品的渗透率尤其是在中小企业(SMB)的渗透率仍然偏低,早期主要应用于巨头厂商,未来渗透率有望进一步提升,目前仍然处于发展初期。同时产品形态较传统方式也发生一定变化,逐步衍生出两大阵营,一种是以Slack/Zoom为主的新兴厂商,一种是以Microsoft/Cisco等为主的传统厂商。

推荐标的:企业协作市场有望伴随整体5G网络的建设以及企业对于运营效率要求的提升得到进一步的扩张,国内相关公司也在着手相关布局,并且进展顺利。推荐关注亿联网络300628/视源股份002841/苏州科达603660/会畅通讯300578/二六三002467。

风险提示:协作服务市场增长不及预期;市场价格竞争激烈。

1. Slack挂牌美股上市,企业协作市场再受关注

昨日企业协作SaaS厂商Slack在美股挂牌上市,首日便大涨50%,突破千亿市值。关于Slack的业务以及企业协作市场的情况,我们进行了详细的阐述,也借此给予国内相关的上市公司一定的借鉴和参考意义。

主要从以下几个问题出发:

1.Slack的业务以及业绩情况如何?

2.企业协作行业的情况如何?

3.Slack的估值如何考量?

我们简要做如下回答,并在后文进行详细阐述:

1.Slack是全球领先的企业协作SaaS厂商,近年来业务规模高速增长,公司2019财年实现营业收入4.01亿美元,全年由于处于初期投入期亏损约1.4亿美元。

2.企业协作(统一通信)市场仍为蓝海市场,主要系用户渗透率仍处于较低位,用户的付费意愿以及使用习惯需要市场逐步培育,行业整体规模在300-400亿美金左右。

3.Slack的收入仍处于快速扩张期,且由于客户黏性较高,预期未来在成熟期将有稳定的现金流回报,前期处于投入阶段,大量费用侵蚀了利润,所以PS/PE等估值较高,给整个行业的估值水平设下了一个较高的锚点。

我们区别于市场的主要观点

1.市场担心企业协作市场的空间有限,且属于充分竞争的红海市场;但由于整体用户的渗透率仍处于较低水平,特别是“中小企业”为主的市场仍处于早期发展阶段,未来行业的增长空间十分可观。

2.市场行业竞争格局不明朗;我们认为新兴技术/新兴厂商以及传统巨头分成两大阵营,各有优劣,在这个用户体验至上的商业环境下,可能将会有各自的目标市场,共同分享行业增长的红利。

股价上涨的催化因素

1.企业协作市场增长迅速;

2.行业龙头及领先企业业绩持续高增长;

3.巨头企业加速推广企业协作服务产品。

2. Slack接力Zoom登陆美股,企业协作市场迎爆发

Slack业务简介

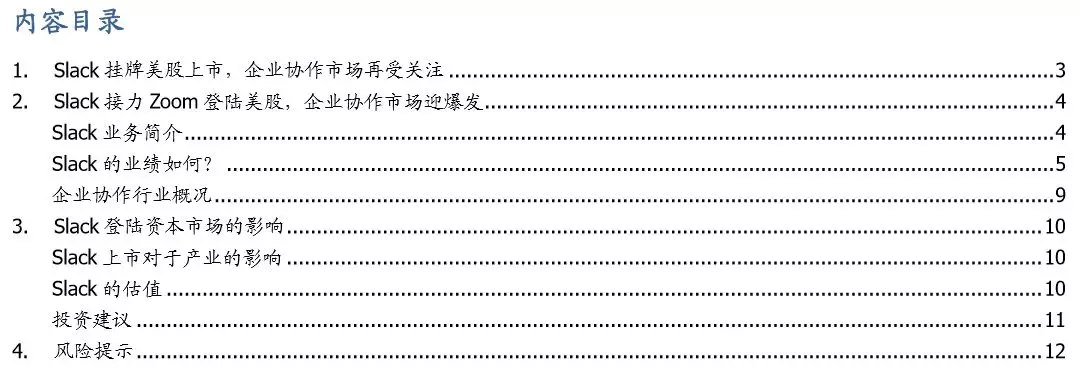

Slack Technologies.是一个软件协作平台,是一款用于企业内部沟通协作的工具。是将聊天、办公软件集成、文件整合、搜索功能等集合为一体的平台,几乎是对工作场景及功能需求进行全覆盖的一款办公协同软件,提高企业内部协作效率。

Slack的创始人是斯图尔特·巴特菲尔德,巴特菲尔德是原来Flickr的创始人。

2009年,他们研发出一款名为Glitch 的MMORPG游戏,但是开发团队处于异地,便使用IRC(一种在线聊天工具)进行沟通。但是觉得功能不满足,便自己开发了一款即时通讯软件—Slack。Slack和IRC之间最大的区别之一,就是完全异步:用户可以注销,当他们重新登录时,消息仍然存在。

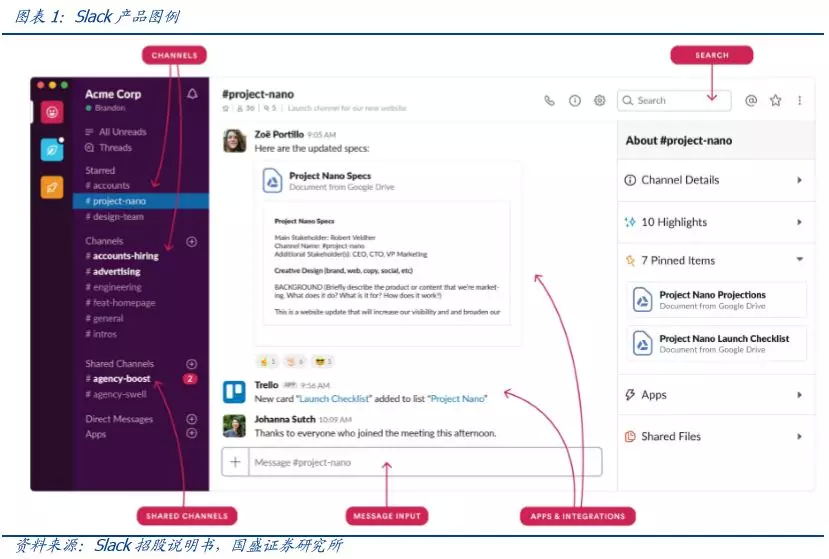

2010-2018年,Slack经历了8轮融资,总计融资规模超过30亿美元,H轮估值71亿美金。

Slack的业绩如何?

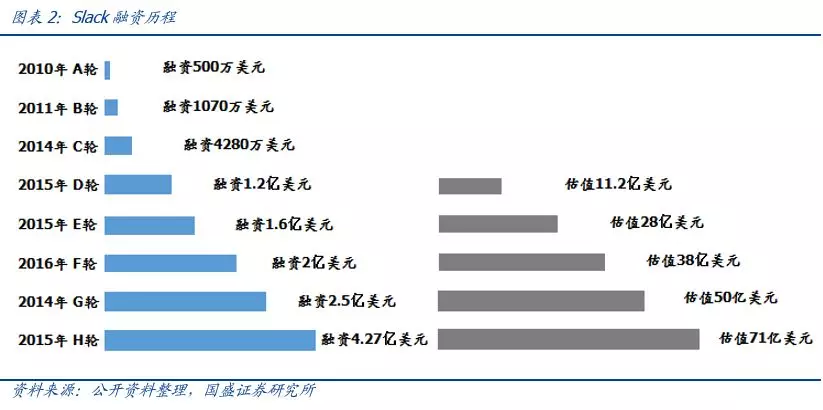

从公司的收入规模来看,保持了高速的发展;同时尽管公司由于处于初期投入阶段,利润仍为亏损,但是伴随着收入的高速增长的趋势,亏损却还维持稳定。

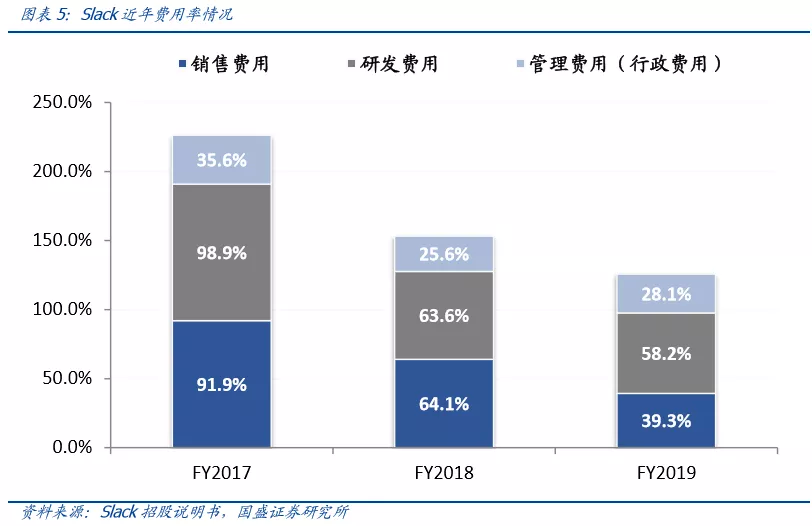

根据公司的招股说明书,公司2019财年实现营业收入4.01亿美元,亏损约1.41亿美元。公司的毛利率维持较高水平,近几年在85%以上,但是初期的研发投入和销售费用较高,影响了公司的利润,但整体费用率随着收入增长在显著降低,未来占收入比重有望显著收窄。

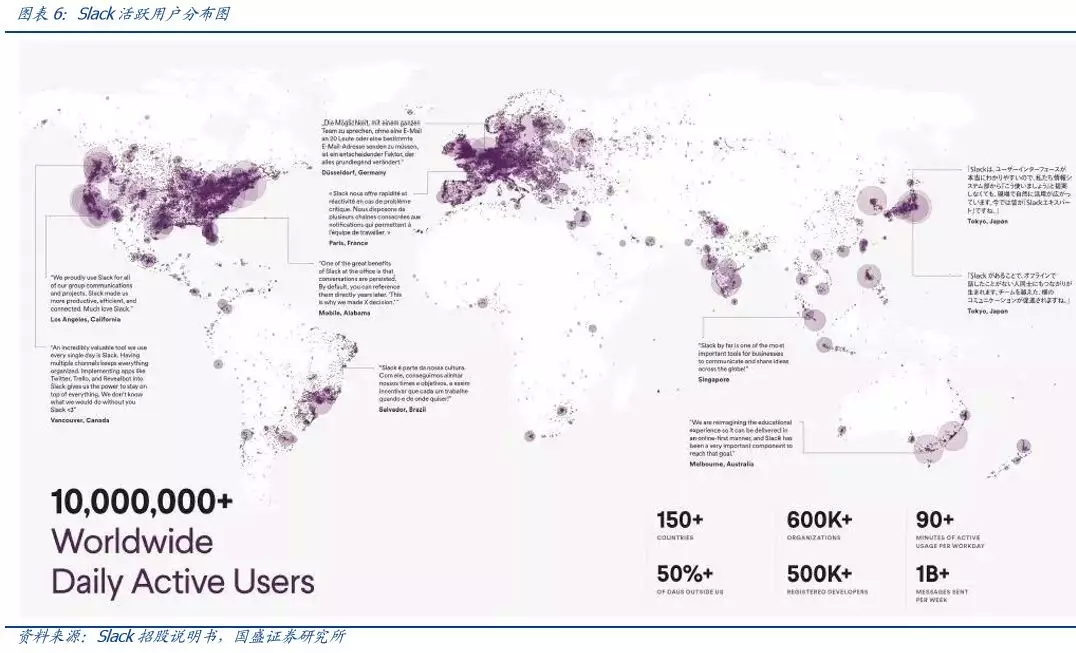

截至2019年一月底,Slack在全球范围内有超过1000万的日活跃用户,覆盖超过150个国家,其中有一半以上不在美国(如下图),意味着市场占有率迅速全球化扩张。

同时活跃用户平均每天保持90分钟以上的使用时间,付费用户平均通过一台设备接入Slack超过9个小时/日。

同To C端的软件不同,由于Slack大多是面向B端用户,直接面向企业市场,而企业服务市场的用户粘性相对较高,因为更换办公协作软件的成本较高也较难操作。所以初期的扩张,以及对用户体验的追求和及时响应对企业未来市场份额有决定性的作用。同时在扩展用户的同时,公司也在逐步提升付费服务力度。

截至2017年、2018年和2019年1月31日,Slack的付费用户数量分别为3.7万人、5.9万人和8.8万人,2018/2019财年同比分别增长59%及49%;付费超过10万美元的用户分别为145人、298人和575人,2018/2019财年同比分别增长121%及93%。

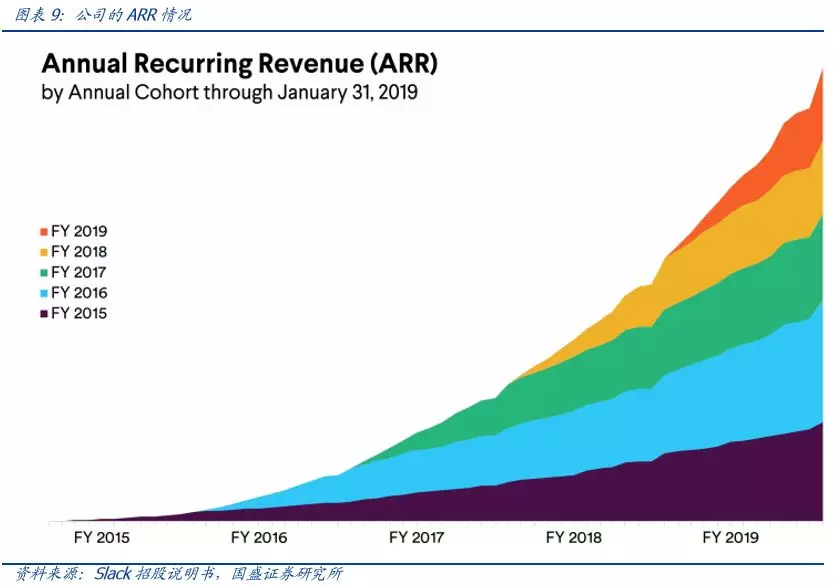

由于用户的高度粘性,在用户流失率方面,Slack也保持了较低的流失率。从年度精华藏心收入来看,下图的每个色块代表在给定财政年度首次从公司购买产品的付费客户,付费客户保持了良好的持续性。

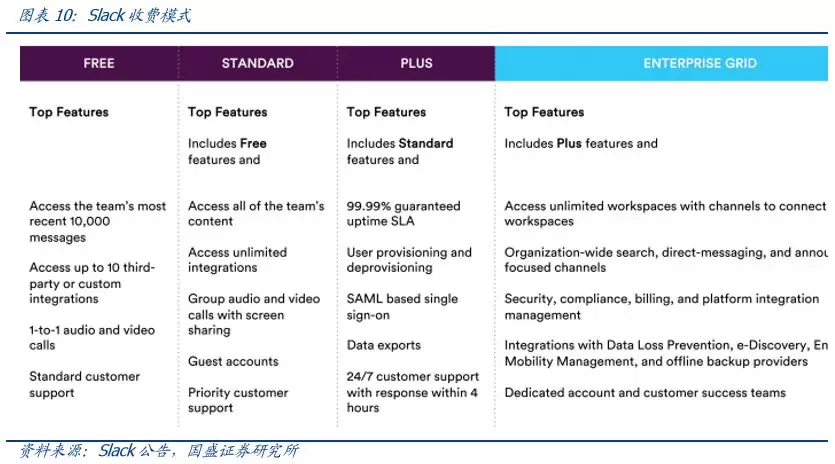

在付费方面,Slack我们提供了四种方案:免费版、标准版、增强版和企业版。

免费版、标准版和增强版等都是由单个工作区组成。中小企业采用较多。高级版本会提供额外的特性和功能,例如企业密钥管理等。

企业版允许付费客户:

创建和管理无限制的连接工作区和通道;

跨多个工作区进行搜索;

集中控制访问,以确保公司的数据保持安全;

可与第三方预防数据丢失工具集成。

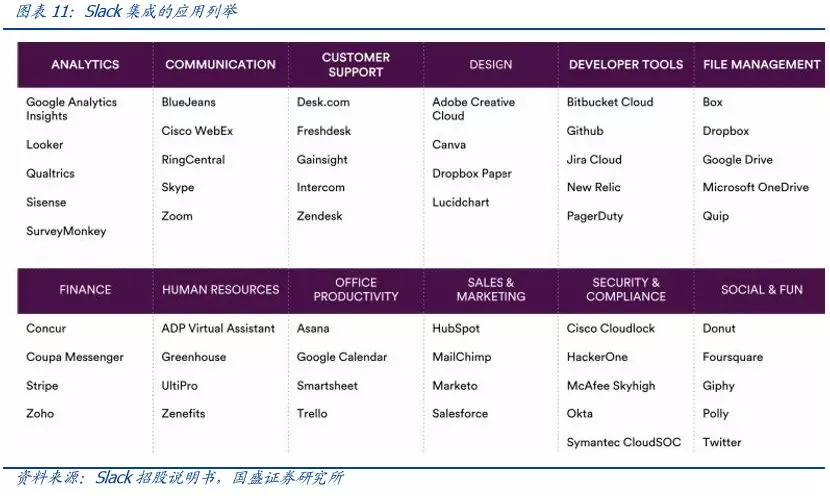

同时,Slack的一大特点就是集成了众多第三方应用程序。超过90%的客户会在Slack上使用第三方应用程序。可兼容的应用程序涉及面很广,从巨头公司的软件,以及一些初创公司的应用,都可以兼容进来。截至2019年1月31日,我们的应用程序目录中列出了1500多个应用程序。其中一些应用如下:

企业协作行业概况

据Slack招股书预计,通信协作产品市场达280亿美元,同时,由于市场和竞争对手的数量在迅速发展,整个市场规模仍处于快速扩张阶段,现在的预期可能无法完全反映市场的实际规模。

据IDC预测,包括视频会议、语音聊天、内容共享等在内的移动办公与协作市场规模将在2022年达到430亿美元。

企业协作产品(UC产品)可以划分成6类:

电话—这个领域包括固话、移动电话和软电话,也包括演进型的PBX和IP PBX。功能类别包括语音、视频通过传统的电话网络,也包括直接通过Internet。

会议—这个领域包括多方视频(语音)会议。视频会议和web会议又包括文档、应用贡献功能和各种各样的统一会议功能单元。

消息—这个领域包括电子邮件,语音信箱等其他与此接近的统一消息功能。

在线状态和IM—即时消息允许个人实时地发送文本和其他信息给其他个人和组织。

客户端—统一的客户端允许使用统一的接口实现多样化的沟通方式。通过不同的形式,包括功能丰富的桌面客户端、浏览器客户端和移动设备上的客户端,比如智能电话和平板电脑,甚至包括嵌入在特殊商业应用上的客户端。

具有通信功能的应用—直接用于商业应用的并且通过文本交流的即时通讯功能。

这些产品和应用都会大幅度地提高工作和流程的有效性和精确性,也能更有效地瞄准垂直行业的解决方案。

协作产品有六点特征将会重点影响到产品的成功和使用者的满意度与否。

用户体验—所有相关设备的质量、直观性和可用性将会严重影响到这个方案的可行性、可接受程度、被习惯使用最终提高企业生产力。

可移动性—用户期望的UC解决方案影响到移动设备将持续稳步上升。

协同工作能力—企业希望当开启了公司的B2B、B2P和B2C联盟的时候避免出现被供应商封锁的现象。

云和混合云—将本地化的UC和云或混合UC服务整合将在这个成熟地可自由选择的市场上持续扮演者越来越重要的角色。

多功能诉需求—成功的协作产品解决方案是多样化的。

开发者网络—合作开发者伙伴对于产品的迭代和更新有重要意义。

8. Slack登陆资本市场的影响

Slack上市对于产业的影响

继Zoom(ZM.US)上市之后,Slack的上市将有望进一步提升整个市场对于企业协作产品市场的关注度。资本市场给予Slack以及Zoom这类企业协作SaaS厂商的高估值,一方面印证了企业市场发展的巨大潜力,一方面印证了SaaS的模式在企业市场的可行性。可以重点关注以下几个方面:

1.新兴的协作产品厂商(Slack/Zoom等)与传统协作产品厂商(Microsoft/Cisco等)的竞争格局和竞争力;

2.协作产品市场的发展阶段以及持续性;

3.品牌/技术/先发优势/价格/用户体验等对于产品市场份额的权重影响。

企业的协作服务市场有望进一步加快发展。随着5G之后带来的整体网络速率大幅提升,对于企业的即时通信/文件传输/视频会议等方面都会有长足的促进,行业有望驶入快车道。

Slack的估值

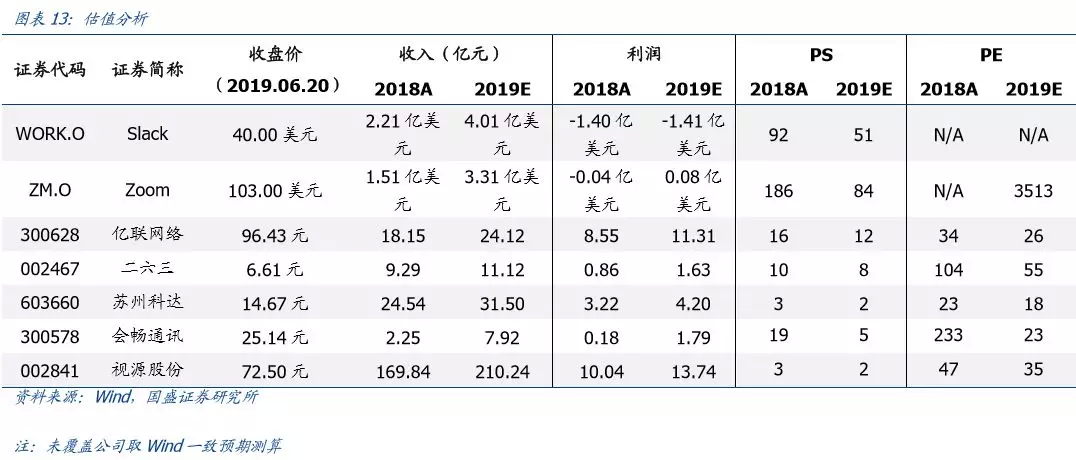

从估值角度来看,资本市场对于Slack、Zoom这类企业协作市场的SaaS厂商给予了较高的估值溢价,也表明了对于整个行业和公司前景的看好。Slack的发行价格为26美元/股,上市后股价抬升至40美元/股,市值放大至204亿美金,对应2019财年的PS达到51倍。

与国内的公司相比,Slack以及Zoom的估值以及商业模式可以被进一步借鉴和参考:

1.Slack有望伴随企业服务协作市场的增长,收入规模继续快速放大;

2.初期阶段,高额费用侵蚀了利润,但公司的实际业务毛利率高达85%以上,未来随着规模进一步扩增,利润的释放弹性较大(云计算公司普遍属性);

3.高用户粘性以及行业先发优势带来成熟期的预期稳定的现金流回报,成熟期的销售和研发费用占比或将大幅收缩,初期扩张市场份额更加重要。

投资建议

而国内的几家协作产品相关上市公司,也已经纷纷开始布局,并已有产品逐步形成规模销售,有望享受整个市场增长的红利。相比于Slack和Zoom的高估值,国内的厂商估值均处于合理偏低的位置。

综上所述,我们重点推荐关注:

1)亿联网络300628

国内统一通信龙头,业绩保持稳健增长。主业SIP话机端已处于行业龙头地位,在视频会议行业收入增速连续三年保持约100%的增速,云视讯产品亦开始逐步推广,有望加速落地。

2)视源股份002841

公司在板卡保持了全球领先的地位,占据较高市场份额;智能平板业务公司渠道优势明显,教育市场市占率高,未来增长空间有望更多向视频会议等方向蔓延。

3)苏州科达603660

国内硬件视频会议龙头厂商,在公检法领域市场份额较高,并不断拓展渠道布局企业/教育/医疗等市场。云视讯产品“摩云视讯”已处于推广阶段,发展情况良好。

4)会畅通讯300578

公司云视讯软硬件布局,会畅+明日+数智源拥有良好的协同效应,在云视讯+硬件VCS+垂直行业落地有望快速发展。

5)二六三002467

公司的企业级视频直播处于国内领先,同时263邮箱以及企业会议业务在国内有较为广泛的应用。未来有望转向视频方向,做横向发展。

8. 风险提示

1.协作服务市场增长不及预期:若整个协作产品市场增长不及预期,或对相关公司的业绩增长产生一定影响;

2.市场价格竞争激烈:若市场竞争激烈导致产品价格等受波及严重,可能对公司的业务产生不利影响。

(编辑:孔文婕)

扫码下载智通APP

扫码下载智通APP