新股消息 | 视听设备租赁服务供应商上湟控股有限公司递表港交所创业板

智通财经APP获悉,据港交所6月26日披露,上湟控股有限公司向港交所创业板递交上市申请,力高企业融资有限公司担任其独家保荐人。

据悉,该公司于2011年成立,是一家视听设备租赁及活动解决方案供应商,主要在香港提供服务予豪华酒店、活动组织者、公司及专业机构。

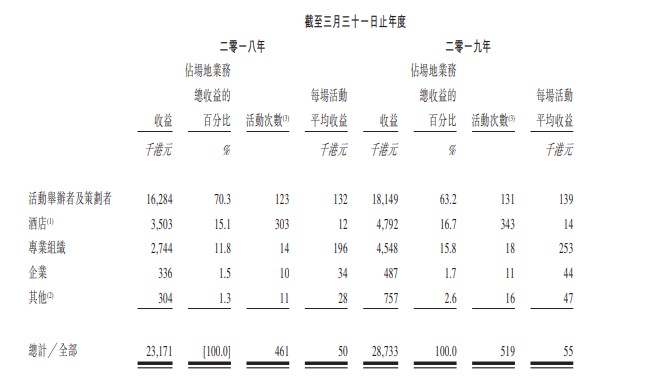

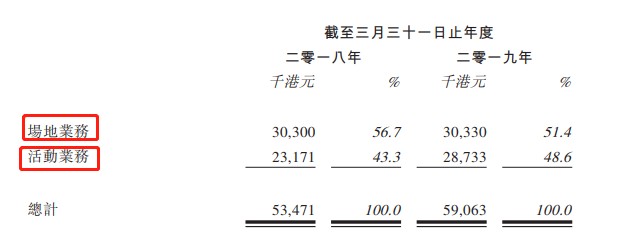

于往绩记录期,该公司有两个业务分部,即场地业务及活动业务,在场地业务中,该公司在香港为酒店、学校购物商场等场地提供试听设备租赁服务,通常按照“计次付费使用”方式收费;活动业务则设计以定制组合方式为活动主办方提供多种活动解决方案服务,包括初期策划及预算、可视化概念及理念、选择场地、提供活动支援服务等。

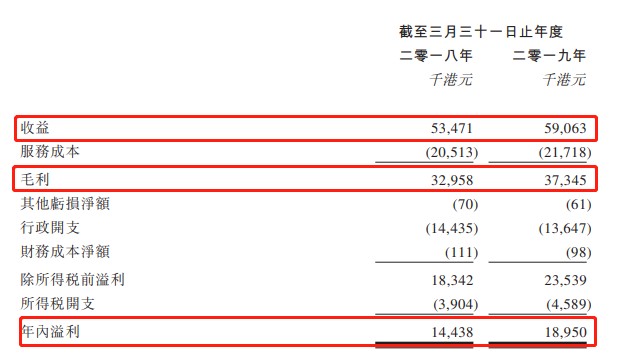

招股书显示,截止2018年及2019年3月31日止年度,本集团的收益分别约为5347万港元及5906万港元;毛利分别约为3296万港元、3735万港元;年内溢利总额分别约为1443万港元及1895万港元。

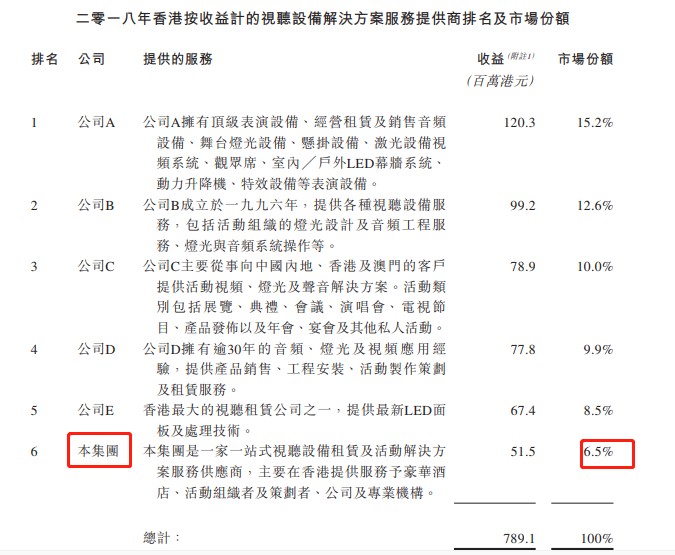

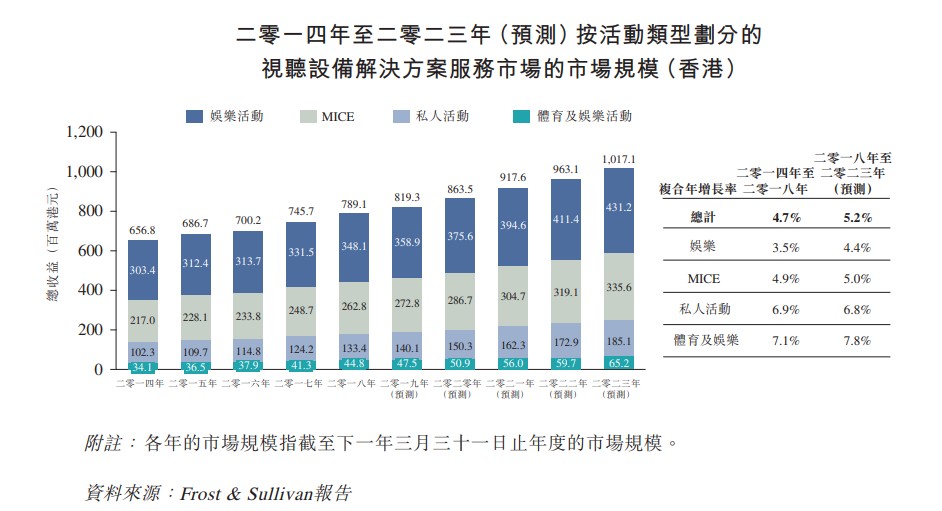

据F&S报告,视听设备解决方案服务市场相对集中,五大市场参与者占整个城市约56.2%,该领域承包商已建立良好声誉且拥有作为设备解决方案服务供应商的承包商的优良往绩记录。本集团于2018年按收益计约占6.5%的市场份额(根据截至2019年3月31日止年度的市场数据)。

以下为本公司完成IPO前股权架构:

未来计划及资金用途:1)拓展本集团场地业务及活动业务;2)满足未来增长极扩充计划对资金的需求,获得进入资本市场的途径;3)提升形象、知名度及市场影响力;4)提升经营效率及企业管治;5)提升雇员激励及承担。

该公司运营发展面临以下潜在风险:1)任何中断事件或供应短缺或延误或产品质量转差,将对其服务质量带来重大不利影响;2)购自供应商的视听设备如有任何缺陷或产品质量变差将对其服务可靠性及质量产生不利影响;3)未能维持与往绩记录期间相若的增长率及利润率,或在日后维持流动资金状况或经营业绩;4)该公司的竞争力取决于其能否跟上行业技术进步及预计市场趋势变化;5)该公司的视听设备租赁服务的质量可能受意外技术系统故障或瑕疵影响。

扫码下载智通APP

扫码下载智通APP