海通证券:证券行业6月净利润环比翻倍,龙头马太效应明显

本文来自微信公众号“海通非银金融团队”,作者:孙婷、何婷。

投资要点

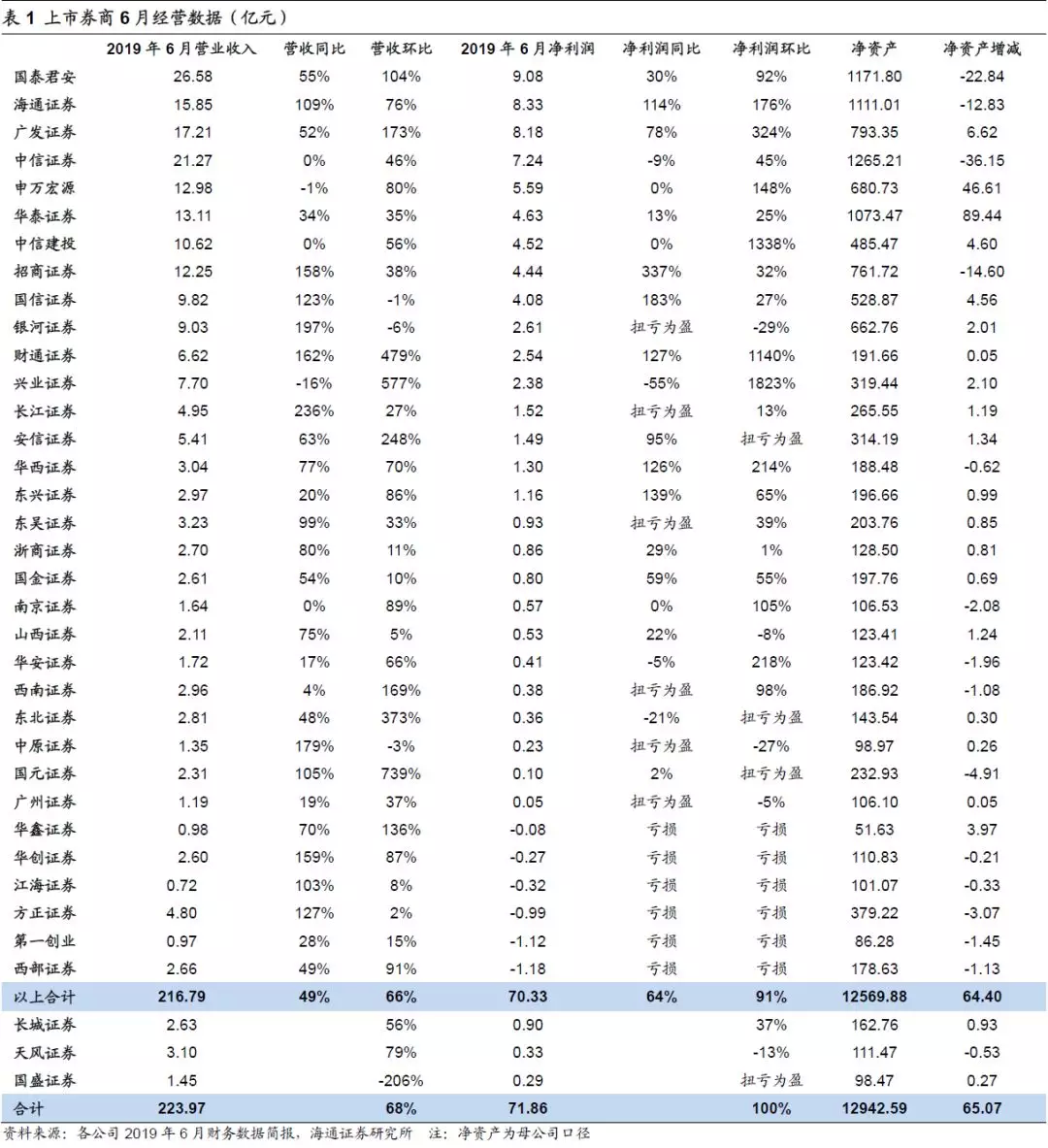

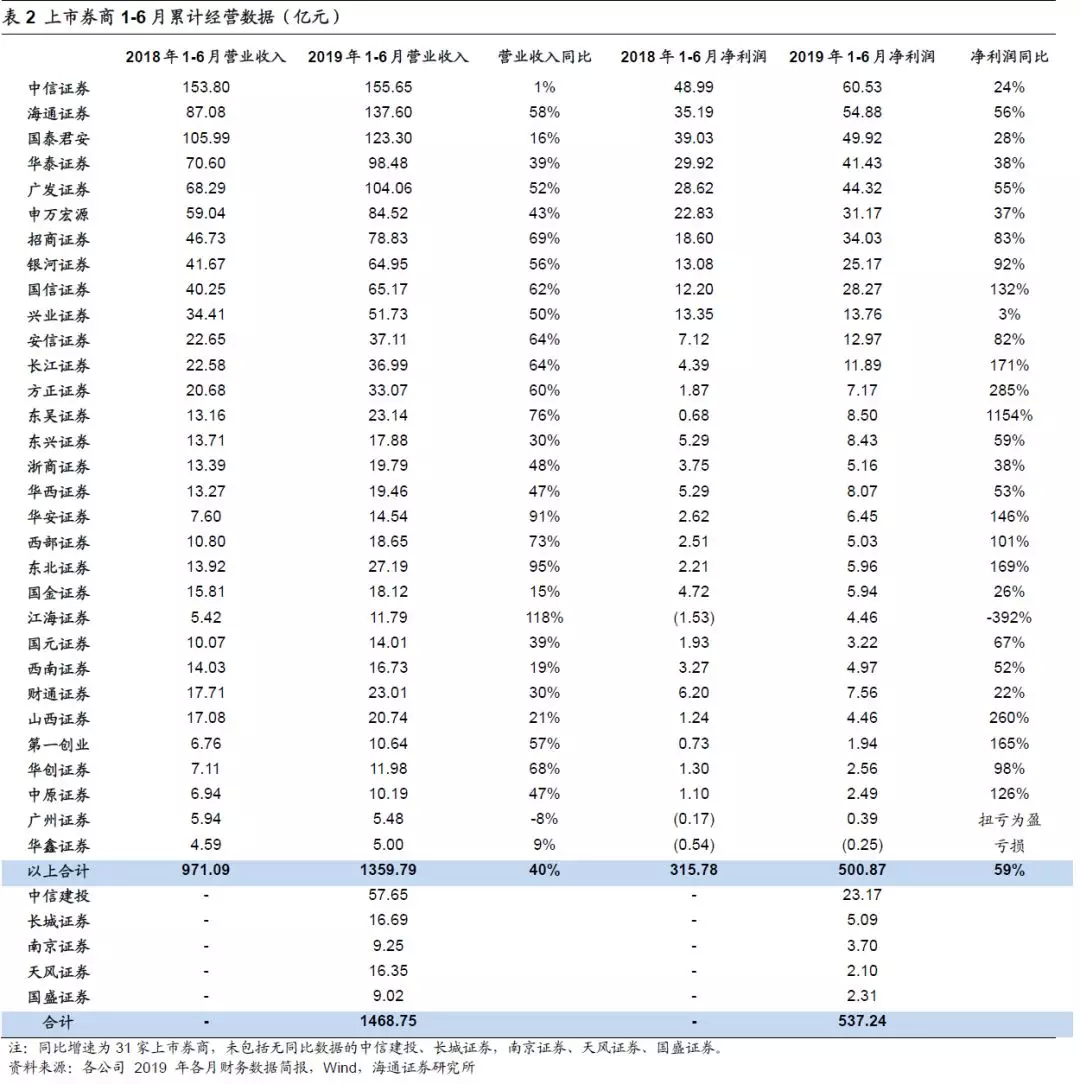

6月净利润环比翻倍,同比+64%。36家上市券商6月合计实现营业收入224亿元,环比+68%,可比33家同比+49%;实现净利润72亿元,环比+100%,可比33家同比+64%。6月业绩环比及同比均大增,主要是由于股市表现较好、日均交易量同比提升;同时,5月和18年同期的基数均较低。6家券商出现单月亏损,我们预计部分是因为计提信用减值损失。36家上市券商1-6月实现营业收入1469亿元,同比+40%,实现净利润537亿元,同比+59%。

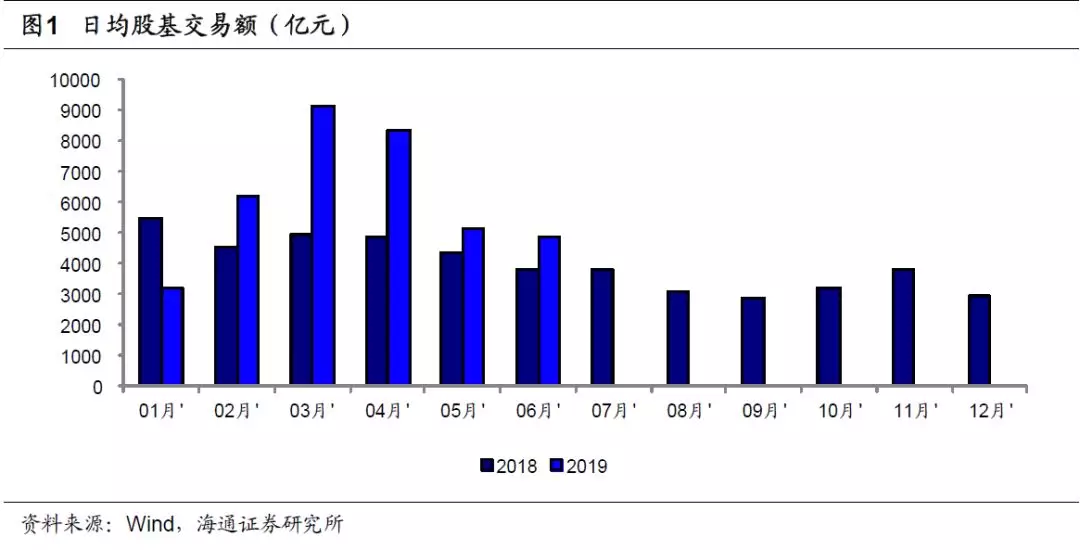

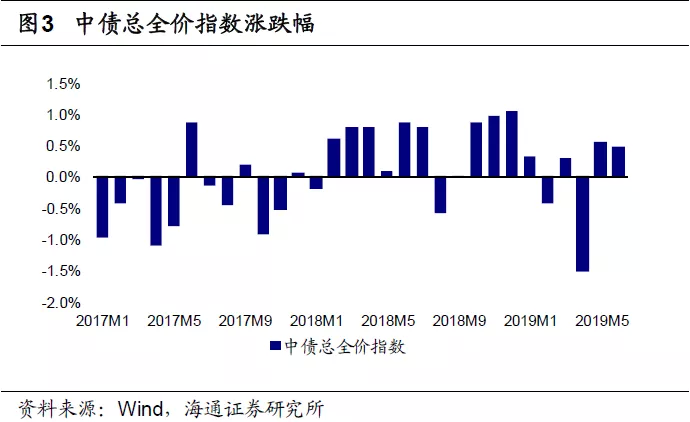

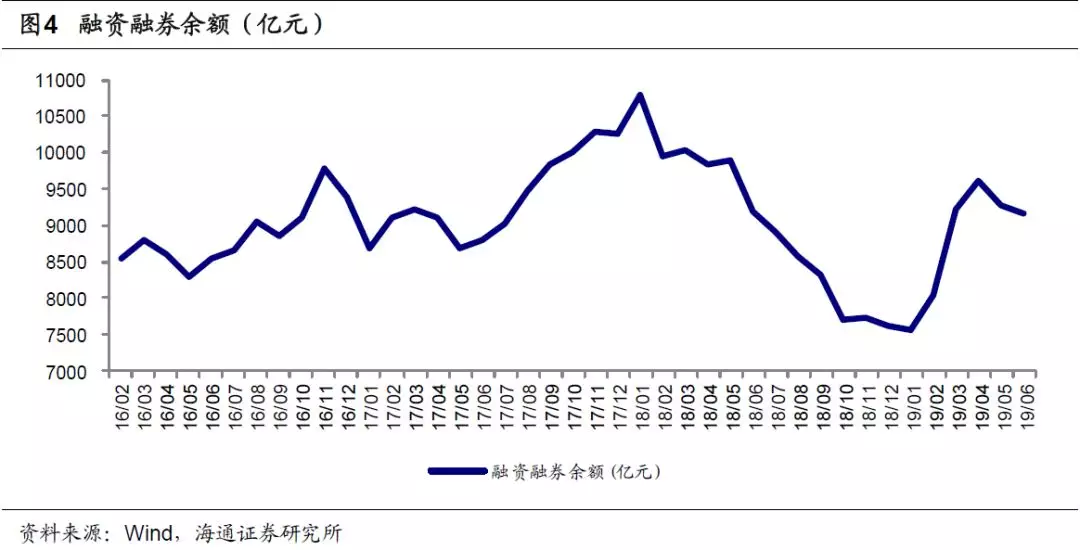

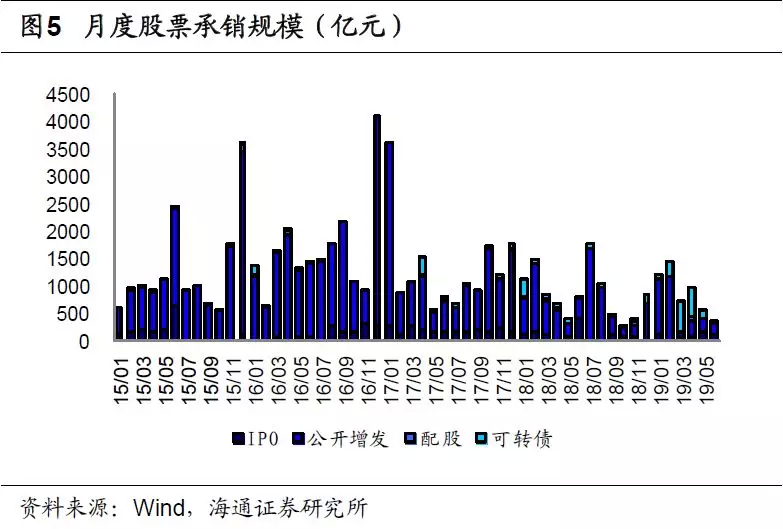

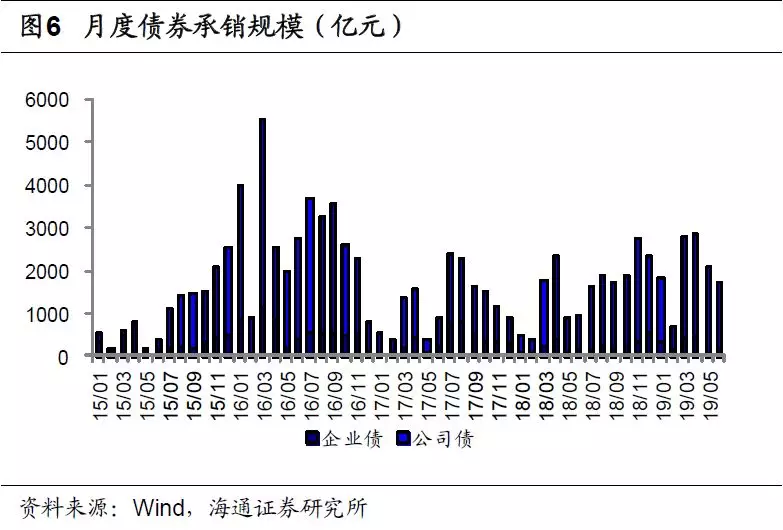

6月经营环境:6月市场交易量环比-6%,同比+28%;两融环比-1%,同比-0.4%。6月市场交易量同比仍增长,环比回落;两融余额9157亿元。2019年6月日均股基交易额4876亿元,环比-6%,同比+28%;1-6月日均交易额6162亿元,同比+32%。6月完成IPO 10家,募集资金105亿元,环比-33%,同比-74%;增发募资205亿元,环比-20%,同比-42%;无配股;可转债募资7亿元,环比-95%,同比-35%。债券承销方面,企业债承销180亿元,环比+141%,同比+14%;公司债承销1518亿元,环比-24%,同比+95%;企业债及公司债合计承销1697亿元,环比-18%,同比+81%。截至6月末,两融余额9157亿元,环比-1%,同比-0.4%。沪深300指数2019年6月+5.39%,5月-7.24%,2018年6月-7.66%;中债总全价指数2019年6月+0.47%,5月+0.54%, 2018年6月+0.87%。

集中度大幅提升,券商龙头马太效应明显。从净利润的角度来看,近年来前五大券商在行业中的份额不断提升。母公司口径净利润占比从14年的46%增长至18年的66%。由于大券商相较于小券商拥有更多的资源、资本实力更强、业务布局更综合化,在监管加强和市场行情波动加大的状况下,公司优势更能体现,市场份额不断提升。我们预计在未来行业竞争进一步加强,衍生、海外、创新业务不断试点的背景下,大券商更能凭借自身底蕴,形成马太效应。

平衡杠杆及收益率是券商下一阶段的重点。高杠杆在带来高收益的同时,亦加大了经营风险。金融危机前,美国投行以高杠杆驱动高收益,通过资本中介业务提升杠杆,再利用杠杆在风险中介业务上获利。因此08年以前杠杆率在30倍左右,ROE在10%以上。过高的杠杆、过于复杂的产品结构及风控的不足,成为了08年金融危机的一大导火索。高杠杆在带来高收益的同时,亦加大了经营风险。对于境内券商而言,在当前的资本风险监管体系下,如何在平衡杠杆及收益率的同时,提升ROE是券商下一阶段的重点。

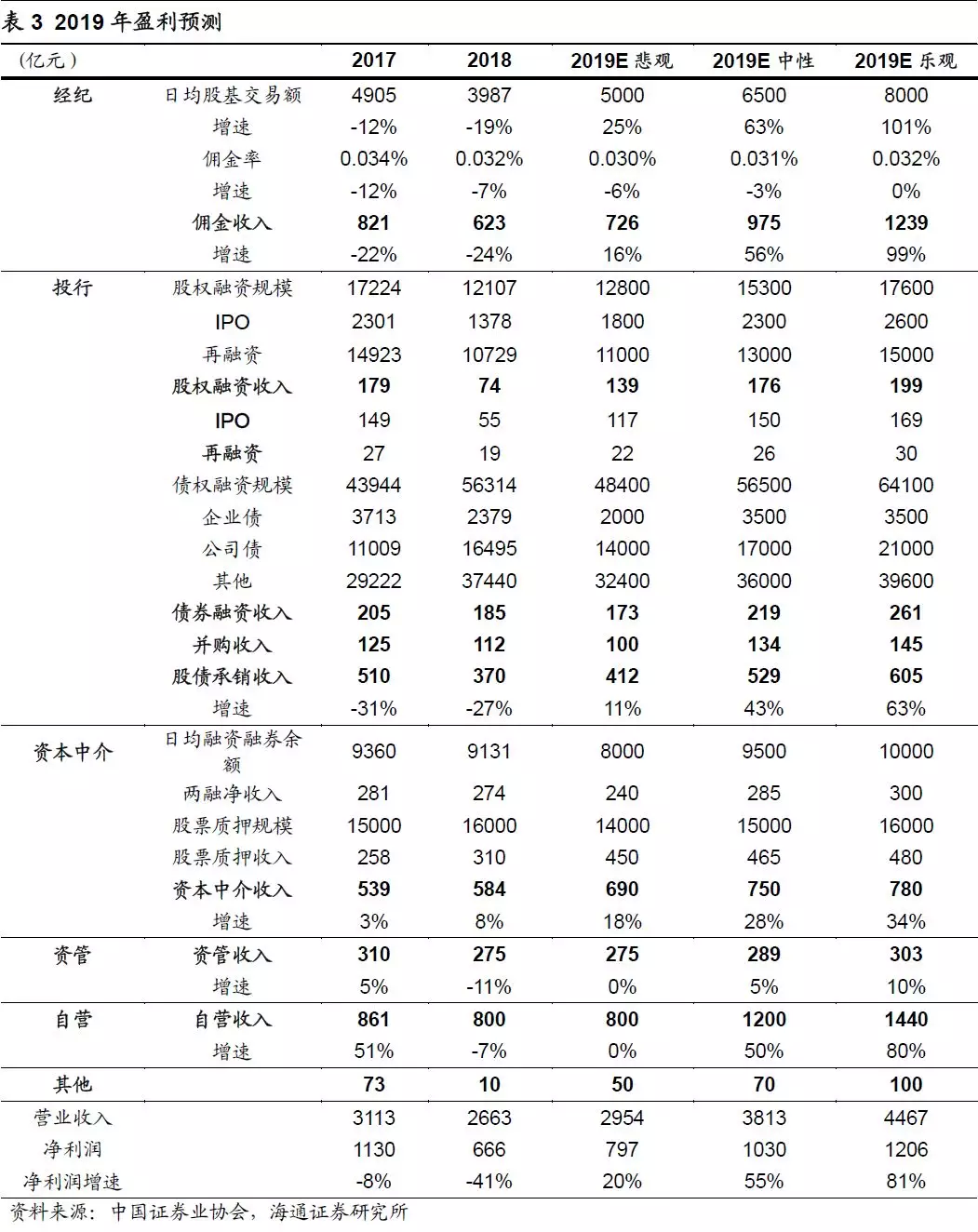

2019年预计净利润同比增加55%。考虑到一季度市场交投活跃,指数上涨较多,我们估算在悲观/中性/乐观情形下,2019年净利润同比+20%/55%/81%。从业务分布来看,中性假设下,投行业务同比增长43%,IPO发行预计同比大幅增长;资本中介业务收入同比增长28%;自营及资管分别同比增长50%及5%;经纪业务同比增长56%。经纪、投行、资本中介、自营等业务收入预计均显著增长。

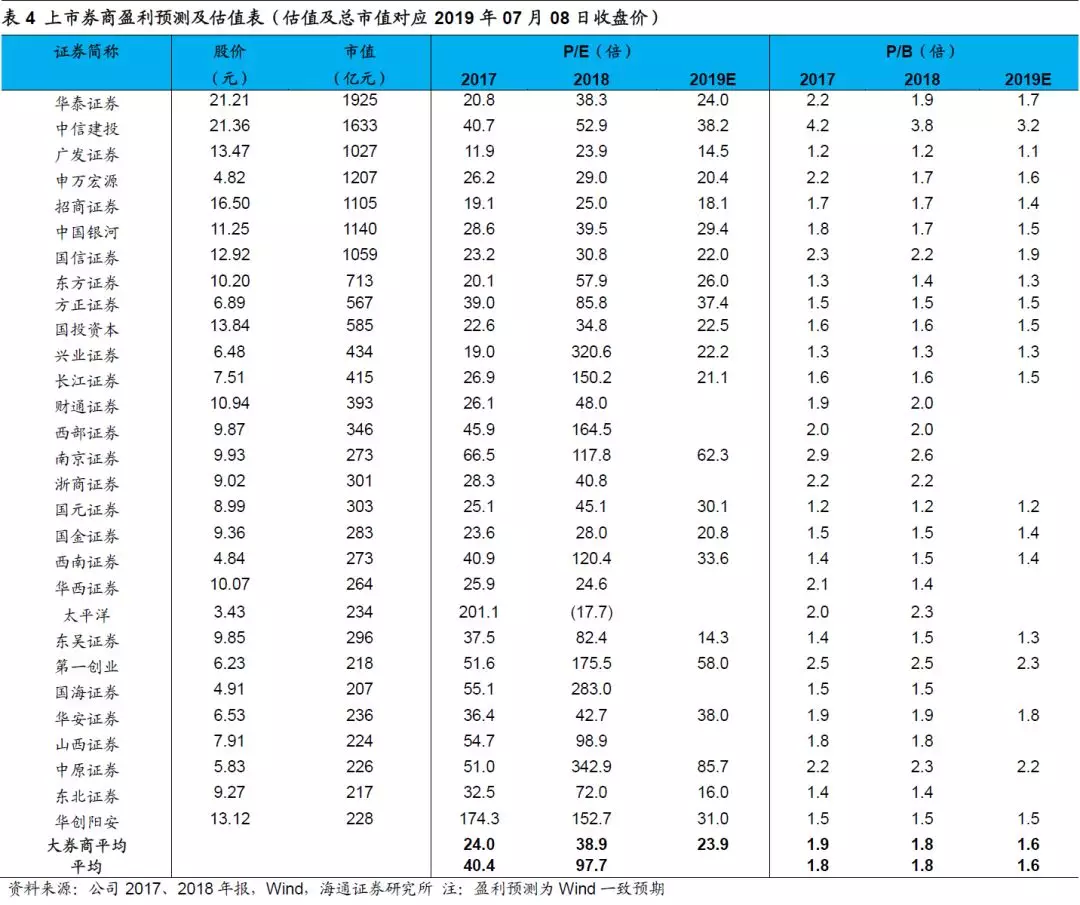

券商股估值回落,估值弹性仍较高。目前(2019年7月8日)A股券商行业(使用中信II级指数)平均估值1.6x 2019E P/B,券商股价值弹性仍较高。预计19年券商各项业务有望显著改善,大型券商优势显著,行业集中度有望持续提升。推荐华泰证券、中金公司、招商证券等。

风险提示:市场低迷导致业绩和估值双重下滑。

1. 6月净利润环比翻倍,同比+64%

36家上市券商6月合计实现营业收入224亿元,环比+68%,可比33家同比+49%;实现净利润72亿元,环比+100%,可比33家同比+64%。6月业绩环比及同比均大增,主要是由于股市表现较好、日均交易量同比提升;同时,5月和18年同期的基数均较低。

华鑫、华创、江海、方正、第一创业、西部6月亏损,我们预计部分是因为计提信用减值损失。兴业(+1823%)、中信建投(06066)(+1338%)、财通(+1140%)净利润环比增长较多;招商(+337%)、国信(+183%)、东兴(+139%)净利润同比增速居前。

2. 1-6月上市券商净利润同比增加59%

36家上市券商1-6月实现营业收入1469亿元,同比+40%,实现净利润537亿元,同比+59%

从营业收入同比来看,有同比数据的上市券商1-6月营业收入除了广州证券(-8%)均同比上升,其中江海证券(+118%)、东北证券(+95%)、华安证券(+91%)增幅较大,华鑫证券(+9%)、中信证券(06030)(+1%)增幅较小。

从净利润同比来看,有同比数据的上市券商1-6月净利润除江海证券(-392%)和华鑫证券(亏损)以外均同比上升。其中东吴证券(+1154%)、方正证券(+285%)、山西证券(+260%)增幅较大,兴业证券(+3%)、财通证券(+22%)增幅较小。

3. 6月经营环境

6月市场交易量同比仍增长,环比回落;两融余额9157亿元。2019年6月日均股基交易额4876亿元,环比-6%,同比+28%;1-6月日均交易额6162亿元,同比+32%。6月完成IPO 10家,募集资金105亿元,环比-33%,同比-74%;增发募资205亿元,环比-20%,同比-42%;无配股;可转债募资7亿元,环比-95%,同比-35%。债券承销方面,企业债承销180亿元,环比+141%,同比+14%;公司债承销1518亿元,环比-24%,同比+95%;企业债及公司债合计承销1697亿元,环比-18%,同比+81%。截至6月末,两融余额9157亿元,环比-1%,同比-0.4%。

沪深300指数2019年6月+5.39%,5月-7.24%,2018年6月-7.66%;中债总全价指数2019年6月+0.47%,5月+0.54%, 2018年6月+0.87%。

4. 投资建议

集中度大幅提升,券商龙头马太效应明显。从净利润的角度来看,近年来前五大券商在行业中的份额不断提升。母公司口径净利润占比从14年的46%增长至18年的66%。由于大券商相较于小券商拥有更多的资源、资本实力更强、业务布局更综合化,在监管加强和市场行情波动加大的状况下,公司优势更能体现,市场份额不断提升。我们预计在未来行业竞争进一步加强,衍生、海外、创新业务不断试点的背景下,大券商更能凭借自身底蕴,形成马太效应。

国内券商的资产利用率处于较低水平,未能反映行业核心竞争力,开展多层次资本市场业务有助于提升ROE。在券商的业务分类之中,经纪业务、投行业务和资管业务均为轻资产业务,依靠券商牌照来实现收益;而自营业务和资本中介类业务属于重资产业务,主要依靠券商自身资产的扩张。在上一轮的券商创新周期之中,由于佣金率的下滑和去通道政策的影响,经纪和通道业务占比下降;而以两融和股票质押为代表的资本中介业务不断扩张,成为券商一大核心利润点。而实际从资本使用率角度来看,随着券商两融和股票质押规模近年来增长迅速,很多券商为了冲规模而逐步压低利率;而券商的融资成本相对于银行等其他金融机构却较高,使得券商的息差逐步收窄,单纯的“借贷业务”并没有拉动券商ROE的提升。而券商的核心竞争力应当体现在资产定价、专业化投行服务等方面。监管也已发布相关政策,鼓励并规范新的业务点,诸如场外期权(《关于进一步加强证券公司场外期权业务监管的通知》)、跨境业务试点等,为开展多层次资本市场业务做准备。我们认为下阶段券商的发展重心应当在有效利用自身资本,开展多层次资本市场业务,通过提升资本使用效果+合理加杠杆带动ROE提升。

平衡杠杆及收益率是券商下一阶段的重点。高杠杆在带来高收益的同时,亦加大了经营风险。金融危机前,美国投行以高杠杆驱动高收益,通过资本中介业务提升杠杆,再利用杠杆在风险中介业务上获利。因此08年以前杠杆率在30倍左右,ROE在10%以上。过高的杠杆、过于复杂的产品结构及风控的不足,成为了08年金融危机的一大导火索。高杠杆在带来高收益的同时,亦加大了经营风险。对于境内券商而言,在当前的资本风险监管体系下,如何在平衡杠杆及收益率的同时,提升ROE是券商下一阶段的重点。

我们估算在悲观/中性/乐观情形下,2019年净利润同比+20%/55%/81%。

券商股估值回落,估值弹性仍较高。目前(2019年7月8日)A股券商行业(使用中信II级指数)平均估值1.6x 2019E P/B,券商股价值弹性仍较高。预计19年券商各项业务有望显著改善,大型券商优势显著,行业集中度有望持续提升。

重点推荐:华泰证券、中金公司、招商证券等。

风险提示:市场低迷导致业绩和估值双重下滑。

扫码下载智通APP

扫码下载智通APP