惊心! 隐藏在新城控股背后更大的雷

本文来自微信公众号“君临(ID:junlin_1980)”,本文观点不代表智通财经观点。

董事长王振华事件发酵以来,新城控股一蹶不振。

7月4日起,港股新城发展控股被一家名为天发证券的券商,连续两日买入1887万股。

但持续大幅买入,并没有阻挡其股价的持续下跌,随着案件更多细节曝光,媒体一拥而上,新城发展控股继续下挫。

天发证券的背后,站着号称“港股狙击手”的刘銮雄。

A股这边,新城控股开板后继续暴跌,人家港股大佬都出手了,不少A股投资者也开始兴奋的讨论起要不要富贵险中求,有的宣称暴跌让他分泌内啡肽,甚至还有人引用起索罗斯的反身性理论。

从业绩来看,如果排除掉房地产本身高杠杆特性,新城控股上市以来营收净利持续高增长。

营收从2013年的207.36亿增长到2018年的541.33亿,利润更是从11.74亿“飙”到104.91亿。

同志们,五年近十倍啊。

因上市融资被摊薄的ROE,快速回升,2018年达到惊人的41.91%。

2019Q1,业绩下滑,原因是结算面积小所致,按照年初定下的1881万平的竣工计划,一季度仅占全年3%,Q1影响不大。

销售方面,1-6月累计合同销售金额约1224亿元,增长28.44%,累计销售面积约1049万平,增长35.50%,而拿地更是激进,光是5月拿地面积就同比增长了83.8%。

看起来这公司业绩优异,管理层奋发有为,动态PE也够低,好股好价,机会稍纵即逝,买买买。

投资光看F10,不细读年报、公告,迟早要翻车。

3月8日,新城控股披露年报,不到一个月,上交所的问询函就来了。

我们想想,上证1千多支股票,为什么交易所的会计老师傅偏偏就盯上你了。

更重要的是,这还不是一般性的问询,而是涉及利润构成、关联交易、现金货币、开发业务4大方面,提出了16点细致、专业、一针见血的问询。

要知道,内容如此广泛的问询,在A股非常少见,其实光凭这一点,大致可以猜到上交所就差拿着大喇叭告诉你:

财报有假,这公司要翻!

而看完问询函和新城控股的回函,真假暂且不论,但会发现:

在监管规则允许的范围内,新城控股炫技般展示了自己骨灰级的财务技巧,但并不能掩盖其压至极限的债务弹簧、规模的迅猛膨胀、利润的水分、以及现金的枯竭。

路线错了,公司越大越反动。

下面,我们挑些重点进行批判。

一

2018年,新城控股实现营收541.33亿、同比增长33.58%,归母净利104.91亿,同比增长74.02%。

对如此魔幻的利润增长速度,上交所以4个方面为突破口,灵魂拷问新城控股2018年报:

1、利润不实,美颜功能是不是拉到底了?

2、关联交易大且密集,是利益输送,还是倒腾资金?

3、大存大贷,作死吗亲?

4、房住不炒,稳字当先,业务还如此激进,对股东、债主、消费者太不负责了吧?

话说,在长期与政策、股东、债主、银行的斗争中,我国房地产企业逐渐摸索出调节利润的三大法宝:

物业重估、资产重估、资本化利息。

在地产股投资圈,这也是投资者们津津乐道的话题。

一些房企看上去赚钱,实际经营情况却很差,这种该绕着走;

一些房企其实明明活的很好,却被市场误解不赚钱,这种该拥入怀。

新城恰恰属于前者,而且还创造性的发明了盈利企业进报表、亏损企业不进表,坏债计提点点水,新会计准则增利润等几项新法宝。

比较实锤的有两项:

利润注水

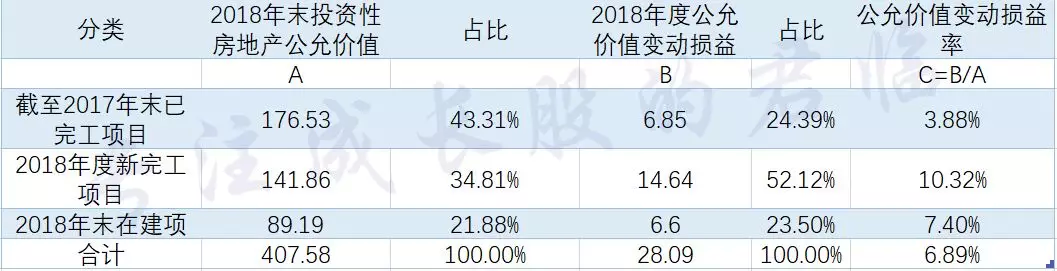

新城操作最为风骚的,是将投资性房地产公允价值变动收益计入利润。

投资性房地产有两种核算方式:

一是历史成本入账;

二是市场评估价入账。

前者像普通固定资产,按照成本入账,每年提折旧嘛,没毛病,

后者每年根据市场价进行评估,重新入账,增减值会影响当期利润,这个操作空间就大了。

新城的投资性房地产主要是综合性购物中心——“吾悦广场”。

弄了份评估机构的报告,新城就无中生有的变了28.09亿利润出来,占到当期利润的26.78%,超过四分之一。

当然,评估报告合法合规,但关键问题是:

新城不仅把完工计算了,就连新完工的和正在建设的也计算了升值,而且幅度最大,共计21.24亿。

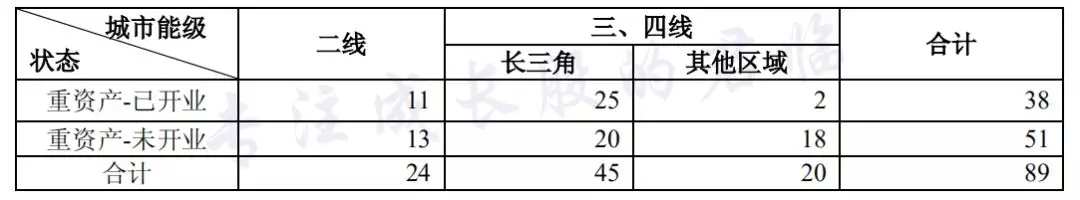

更过分的是,这些未开业的广场,有43%位于三四线城市,

除了三四线城市,新城控股的足迹还涉及诸多县和县级市,如淮安市涟水县、聊城市阳谷县等。

理由是这些广场的租金会有显著增长。

依据是6个广场在2018年度租金及商业物业管理费收入年增长率在16.85%至57.90%之间,6个超过30%。

2012年起,移动互联网兴起,网络购物渗透率飞速提升,A股的上市商场股迎来拐点,一直萎靡至今。

稍微有点商业常识就知道,现在实体店的收益都不会有超20%以上的年增长,怎么能够接受商场30%以上租金增长?

在此般大环境下,而且人口还普遍呈净流出趋势的三四线城市,这评估机构到底哪里来的勇气做出如此乐观判断的。

恐怕是新城的自作多情。

我们再看看A股排得上号的房企。

万科、保利、绿地、招商、华夏、首开,都是采取成本法计量;

要么是浓眉大眼的蓝筹白马,要不就是婆婆管得紧的国资背景企业。

总说民企路子野,这不,逮住一个。

并表魔法

问询第2点指出,2018年新城将持股49.51%的青岛卓越和持股50.50%的义乌吾悦纳,以及持股32.38%的许昌昱恒纳入合并报表范围。

通过合营企业转子公司,贡献了6.77亿元投资收益,占归母净利润的6.45%。

问询第3点就来了。

喂,同志,不能厚此薄彼啊,你还有那么多持股50%以上的合营公司,咋不一块并了?

按照会计准则,有实际控制权的才能并表,你说你整个60%以上股权,那倒是没啥问题。

但关键是50%左右的股权,并表与否,这里面的猫儿腻就多了。

新城的解释是,这三家企业通过协议约定方式并表,目的是“为提高项目的开发效率”,而未并表的企业,理由是“项目合作方希望继续参与经营决策”。

这个理由瓜田李下,非常牵强。

因为新城回函中列出的未并表企业,一是只有2家盈利,其他22家全部亏损,亏损额达3.18亿;二是资产负债率平均达到88.26%,比新城还高4个点。

说白了,并表与否还不是新城一句话,关键是要满足新城充实报表的诉求。

好一个由我控制,归我管理,按需并表。

二

与美化报表比起来,新城的现金迷雾更值得警惕。

问询12点指出,新城2018年末货币资金454.09亿元,同比增长106.90%,其中银行存款占比88.10%。

银行存款很难造假,货币资金应该是真实的,但自相矛盾的是:

1、同期长期借款和短期借款合计259.39亿,有息负债总计633.74亿。

2、货币资金规模虽然翻倍,利息收入却仅增长两成至1.87亿。

3、向控股股东借款22.22亿,利率8%,利率不仅高于基准利率,也超过了其2018年6.47%的平均融资成本。

4、其他应收款项453.26亿,其中应收关联方、少数股东、合作方款项合计占比接近九成,且大多无担保、不计息、无固定还款期限。

这很离奇,从经营上看,新城近三年合同销售额连年翻倍,2016~2018分别为650亿元、1265亿元和2211亿元。

按理说,销售回笼资金规模不小,但现金流却持续恶化。

这三年,经营现金流和投资现金流净额总额连续为负,分别为-6.10亿、-102.41亿、-161.96亿。

上交所提出的第12点问题,实际上是整个问询函第二、三部分的核心。

直指新城出现的“高存款、高投资、高负债、高关联”并存的怪象。

上次交易所这么质疑的对象,一个是康美药业,还有一个是康得新。

关于这个问题,新城虽然做了细致的解释,但很滥觞,无非是我们近年来涌现出一大批“搏一搏,单车变摩托”的地产大亨的惯常套路,即:

高杠杆模式,大量借债拿地以迅速扩张业务规模,建立以债滚债的房产资产包。

但有意思的是,对账上这454.09亿的货币资金的关键问题,新城的解释是:“行业支付惯例,在每年春节前有大额的工程款支付需求”。

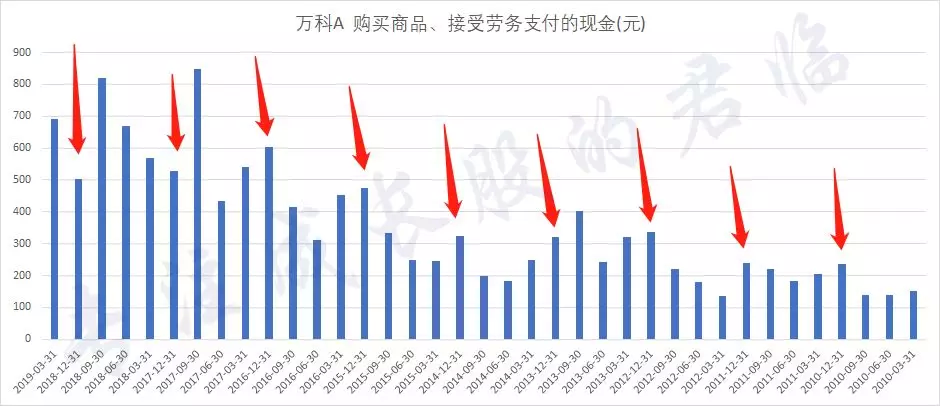

既然你说是惯例,那我们就从单季度现金流量表中看看现金支付情况。

四季度现金支付并无规律可循,结果并不支持新城的解释。

再看看万科的情况,似乎也没有这样的“惯例”。

明明手里有钱,而且受限的只有54亿,但非要借一屁股债去买地扩张,“大存大贷”,明眼人都知道这非常奇怪。

一般来说,出现这种情况:

要么是货币资金造假;

要么就是这位毕业于长江商学院,政商关系通天的王老板临时拆借而来,用以掩饰财务上的窘迫。

数据显示,新城控股境内待偿债券共21笔,待偿余额为276.60亿元。

如果将提前回售的债券也算在内,今年下半年新城控股可能面临高达63亿元的偿还规模。

交易所指出利息收入与资金规模的不匹配,也印证这样的推测。

像地产商这样的存款大佬,银行都要跪式服务,要是真像新城所说才0.75%的利率,余额宝都有点不服气。

再说了,能秀出如此绚烂财技的CFO,才让几百亿资金收0.75%利率,是不是早该引咎辞职了?

新城的实际经营情况并非如财报表面上反映的那么光鲜,而且债务和偿还能力被刻意的进行了掩盖。

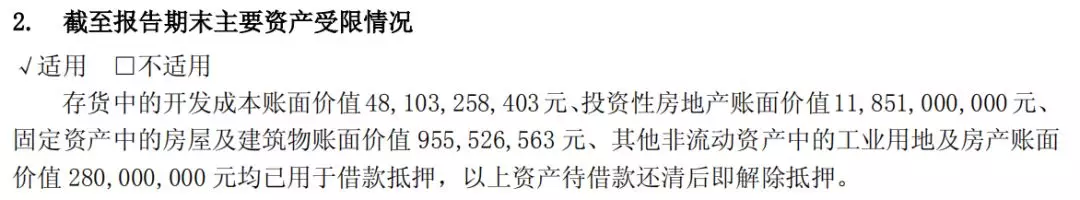

在年报43页,有这么一句话暴露了这一切:

存货、投资性房地产、就连自己的固定资产和锅碗瓢盆,只要银行认,几乎都拿去抵押借钱去了。

想一想,像新城这样的规模的企业,账上要是没个400多亿,债主们还不把门槛踩破?

三

起家于长三角四线城市的王振华,是个天生的冒险家。

1988年,距南巡开始都还有4年,他就敢砸掉国企车间主任的铁饭碗,创办了家纺织厂。

5年时间,纺织厂冲进全市前三,但实业太慢,发财要趁早。

那是1993年,中国房地产行业调控元年,国务院“国16条”发布后,海南楼市泡沫应声破灭,全国开发区热骤然降温,烂尾楼遍布城乡,楼市一蹶不振。

在行业谷底,住在长江边上的实业冒险家通过一本书,认识了住在香江边上的另一位地产冒险家。

他成为了李嘉诚的迷弟,并身体力行偶像的地产箴言。

从老家湖塘镇两栋住宅楼起步,已成功转型为地产冒险家的他,抄到了人生中第一轮房产大底。

冒险家的第一个10年,发展算是中规中矩,是一种有克制的快。

2005年,有感于创业之路上承蒙有关部门和领导的特别关照的冒险家,深谙中国式的政商关系,求学于首届长江商学院EMBA班。

结识的大佬同学多了,案例也刻苦研习了不少,人脉广了、格局大了、眼界高了,冒险家开始意识到香港太远、太小,祖国天地大有可为,发展路线要学近不学远。

那些年的地产界出了几匹黑马?

南有碧桂园杨国强,北有万达王健林。

那还说啥,关注、点赞、转发,冒险家又相继成了杨国强和王健林的粉丝。

实践中产生理论,理论也在实践中不断丰富。

从新城第二个10年的发展模式上,可以发现王老板创造性的将碧桂园和万达模式嫁接在一起。

万达模式是“体”,即不断扩张资产负债表之上,做大资产,加杠杆,再做资产再加杠杆,循环扩张。

碧桂园模式是“用”,即定位于“三四线之王”,运转上竭力提高项目周转速度。

落实到新城的“术”一层:

从地产形态上,吾悦广场像素级模仿万达广场,并用住宅项目“围”起来,三四线城市全面开花;

从经营模式上,就是用上万达的杠上杠模式,再将碧桂园的“高周转、快回款”模式打造成战无不胜的法宝,去对冲杠上杠带来的风险。

这种模式,让招商成瘾的地方政府十分欢迎,新城也占尽了好处。

一来,商场提升了周边土地价值,政府得了实惠,使新城可以拿到低于纯住宅的土地价格;

二来,商场依靠可售住宅、公寓和商铺的销售回款,快速回笼土地成本,用来补贴整个商业综合体及配套设施开发建设,购物中心则自持运营。

2014年,全国楼市步入低迷,库存高企,政府开始放松调控,并同步拧开了货币阀门。

那一年,不少地产商豪赌国运,冒险家也没有错过此般天赐良机,丢掉了克制的他在长三角等区域大规模拿地,新城抄到了第二次楼市大底。

在全国性的三四线棚改去库存红利中,上海及周边楼市房价快速上涨。

新城迎来了最耀眼的5年周期。

土地价值短期放大,销售额连年翻倍,2018年突破2210亿元,一跃进入全国房企10强,排名第8。

与此同时,楼市调控的缰绳也越勒越紧。

但新城似乎没有领会到领导的意图,据克尔瑞统计,仅2019年前6个月,新城公开市场拿地金额,就高达503亿。

用流行话讲,叫“不收敛、不收手”。

在新城高歌猛进的时候,他的偶像们却在急流勇退。

清华北大不如胆子大的王健林,开始做减法,坚决去杠杆,文旅城大部分股权卖了,酒店也卖了。

自称农民,没有文化的杨国强,也给投资者写了封长信,要“宁可放慢一些发展速度”,开始强调稳中求进,闭口不谈高周转模式。

上周,银监会窗口指导多家信托公司控制地产业务规模,此前交易商协会也收紧了对部分激进房企的发债审批,新城名列其中。

在大趋势向下的时候,没人能逃脱地心引力。

2015~2018年,新城的资产负债率持续攀升,2019年Q1达到85.47%

2018年报,新城负债总额2793.62亿,同比2017年增长77.32%。

融资成本也在增加,2018年融资成本6.47%,相较2017年末提升1.15个百分点。

如果面对一个热火朝天的市场,能快速销售回款,债务的问题也许还算不上问题,但今时不同往日,新城的自身造血能力在明显减缓。

存货周转率正在变慢,从2017年的0.45下降到2018年的0.31,是2012年有可比数据以来的最低。

2019Q1,周转速度进一步放缓,存货周转天数超过5263天,而去年同期仅为2244天;存货周转率为0.02,而上年同期为0.04。

实际上,关于新城业绩增长的持续性,是上交所问询函第四部分的核心内容。

而新城的回复中也承认“三、四线城市房地产项目去化率同比有所下降”。

力拔山兮气盖世,时不利兮骓不逝。

如果说碧桂园和万达,是在地产大跃进的时候大跃进,潮进裸泳;那么今天新城还在不识时务的大跃进,就是在调整中大跃进,潮退裸奔。

7月9日,新城打开跌停,继续大跌,大股东富域发展质押的4850万股已到达了警戒线。

虽然两大股东富域发展和常州德润可用于补仓的股份共计7.44亿股,弹药尚足,但据财新报道,上海一券商资管人士表示:

“怕的是机构都要求提前偿还,出现挤兑的苗头,毕竟大家跟这种公司合作都心有余悸。”

券商人士的说法,代表了市场各方的普遍担忧。

同时,有券商人士也给财新记者提供了一份股权质押的协议范本,其中约定:

若甲方(融入资金方)近期存在重大违法违规事件,或在市场、媒体中存在大量负面报道或质疑,属于异常情况,乙方(资金融出方)可要求提前还款。

这就意味着,质押风险还并非大麻烦,真正的核爆可能来自债券。

2019Q1,新城的债券余额为311亿,比去年底又增加了44亿。

要知道,市场上绝大多数的债券产品,基本都约定跟上述股权质押相似的条款。

这就比较恐怖了。

在当前墙倒众人推的关口,陷入囚徒困境的新城,一旦有机构启动提前追偿,踩踏恐将难以避免。

如此庞大的债务,足以将人渣创办的企业,撕得粉碎。

大国大城,潮落潮起,刀头舔血的新城火中取栗,最终由底线沦丧之徒引火烧身。

或许它能向死而生,但又能怎么样呢?

时光一逝永不回,过去的传奇只能在“房住不炒”中成为水中不可触摸的倒影。

投资就是投企业,在某些现代治理结构普遍缺失、家长作风浓烈、野蛮生长的中国民企,管理者的品行,几乎等同于公司品行。

这飞刀,万万接不得!

扫码下载智通APP

扫码下载智通APP