黄金“新”周期启动 中期配置价值凸显

本文源自“长江宏观固收”微信公众号,作者:赵伟团队。

报告摘要:

黄金价格是全球经济周期在商品价格上的映射。无论从全球流动性环境演绎、通胀预期变化,还是短期避险情绪等来看,黄金似乎已踏上新一轮周期的起点。

黄金价格是全球经济周期在商品价格上的映射,与实际利率环境高度负相关

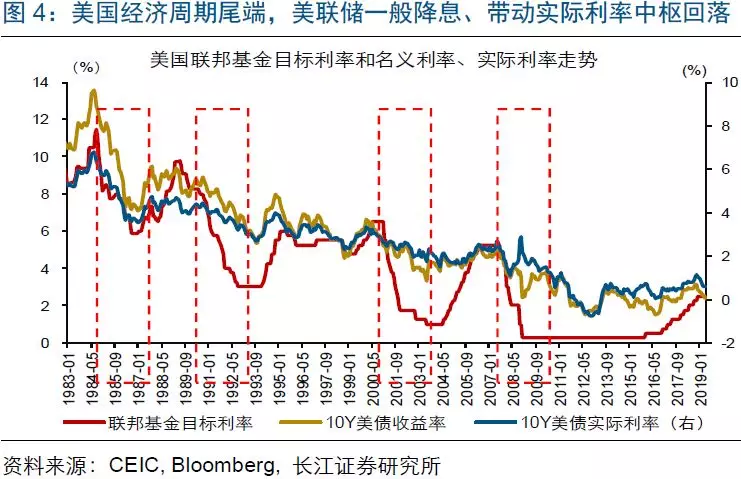

黄金价格是全球经济周期在商品价格上的映射,与全球实际利率环境高度负相关。美国是全球经济火车头,我们一般用美国实际利率帮助判断黄金价格中期走势。数据显示,黄金价格与美国实际利率走势高度负相关。回溯历史,伴随美联储进入降息通道,美国实际利率中枢往往回落,带动黄金迎来上涨行情。

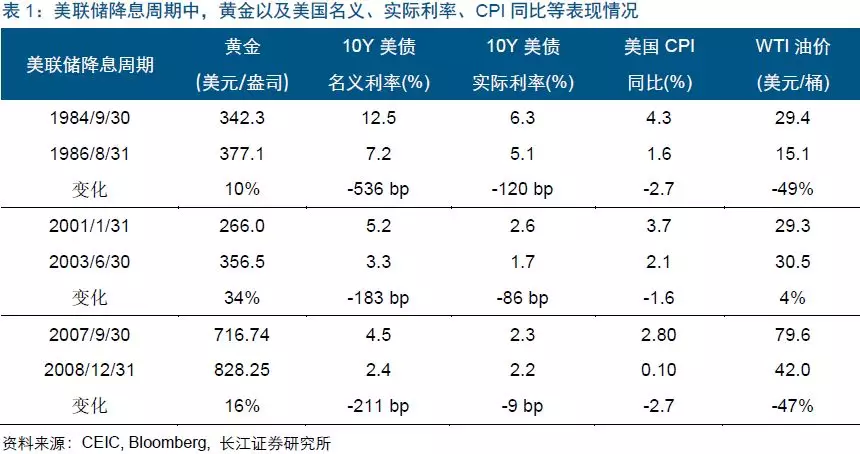

黄金价格短期走势,还会受到通胀预期、避险情绪等影响。通胀预期可通过影响实际利率短期走势、阶段性干扰黄金表现。历次美联储降息阶段,若通胀预期大幅下行,黄金价格涨幅往往受限。同时,因为具备保值功能,黄金具有一定避险属性。历史数据显示,避险情绪阶段性升温时,黄金价格往往快速上涨。

美联储或将重回降息通道、拉开全球流动性宽松序幕,黄金中期配置价值凸显

随着美国经济景气回落,全球经济下行压力加剧。经验显示,企业端景气变化是美国经济周期领先信号;随着企业端、居民端景气指标分别在2018年1、3季度见顶,美国经济景气已自4季度起开始回落。未来一旦去库存,美国经济下行或趋加快。作为全球经济火车头,美国经济的回落将加剧全球经济的下行。

美联储或将重回降息通道、拉开全球流动性宽松序幕,黄金配置价值凸显。美联储货币政策是全球流动性环境变化的风向标。随着经济下行、就业恶化压力加剧,美联储在6月释放降息信号。未来一段时间,美联储或将重回降息通道,拉开全球流动性宽松序幕。这一背景下,黄金将持续受益于实际利率中枢回落。

伴随全球经济加速下行,新兴尾部风险的暴露或抬升避险情绪,有利黄金上涨

伴随全球经济景气加速回落,新兴市场尾部风险的暴露等,可能加大避险情绪阶段性释放,有利黄金上涨。新兴市场杠杆处历史高位,外部债务将自今年起集中到期。伴随全球经济加速下滑,新兴市场资本外流压力持续累积。部分新兴经济体若因资本外流无法偿付到期外债,或将爆发危机、加大避险情绪释放。

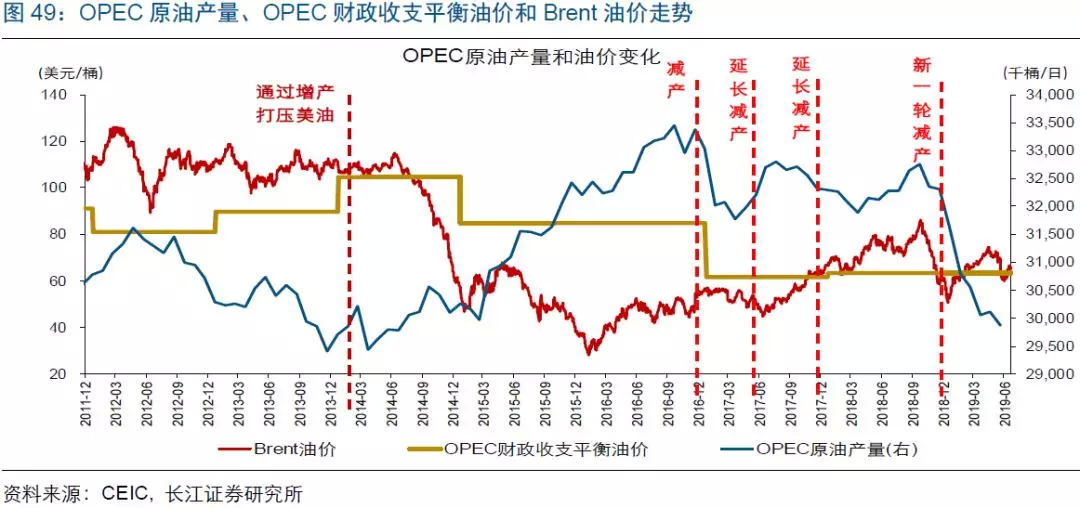

OPEC减产意愿高企背景下,油价出现持续暴跌的概率较低,通胀预期对黄金扰动有限。全球及美国的通胀预期,主要受油价影响。与以往不同的是,本轮OPEC因国内经济下行压力较大,通过减产、托底油价的意愿高企。随着油价受OPEC减产支撑、出现持续暴跌概率较小,通胀预期对黄金扰动或相对有限。

风险提示:

全球经济遭遇“黑天鹅”事件冲击。

报告正文:

黄金价格是全球经济周期波动在商品价格上的映射,与全球实际利率环境高度负相关。无论从全球流动性环境演绎、通胀预期变化,还是短期避险情绪等来看,黄金似乎已踏上新一轮周期的起点。

黄金价格走势背后,映射的是全球经济周期波动 黄金价格波动背后,是全球经济周期在商品价格上映射

黄金价格是全球经济周期波动在商品价格上的映射,与全球实际利率环境高度负相关。作为最近似货币的商品,黄金实际上是一种不生息(保值)的类美元资产。黄金的价格变化,主要受它与生息美元资产收益率(全球实际利率)之间的相对收益表现影响。考虑到美国是全球经济火车头,我们一般用美国实际利率来衡量全球实际利率环境、帮助判断黄金价格中期走势。历史数据显示,黄金价格与美国实际利率走势高度负相关。

全球经济加速下滑、流动性宽松环境下,黄金往往迎来上涨行情。回溯历史,无论是在1984年、1989年,还是2001年、2007年后,随着全球经济火车头美国经济大幅回落、陷入衰退,黄金价格均呈现上涨态势。黄金价格在经济周期尾端的上涨,主要缘于全球流动性宽松环境下,实际利率中枢下行。具体来看,随着美国经济加速下滑,美联储往往进入降息周期;美国实际利率中枢一般随之回落,带动黄金价格上涨。

在全球经济复苏的初始阶段,黄金价格也容易出现持续上涨行情。黄金价格在全球经济复苏初期的上涨,也主要是受实际利率中枢回落带动,但背后的驱动力来自通胀上升、非名义利率下行。以2009年至2011年为例,伴随经济增长动能修复,美国通胀水平止跌反弹、持续回升;同时,为了支撑经济复苏,美联储继续实施宽松货币政策。结果是,美国实际利率中枢因通胀上行而持续回落,带动黄金价格继续上涨。

黄金价格短期表现,往往还受通胀预期、避险情绪影响

黄金价格短期表现时常受到通胀预期干扰,而油价是主导全球通胀预期的核心因素。以美联储降息周期中的黄金表现为例。由于美国(及全球)通胀预期受油价影响较大,美联储进入降息通道后,美国实际利率的中枢虽然跟随名义利率回落,但短期走势时常受到油价变化干扰。回溯历史,美联储2001年至2003年降息周期中,由于油价变化相对温和,美国实际利率持续回落;而美联储1984年至1986年、2007年至2008年降息周期中,受油价曾出现持续暴跌拖累,美国实际利率波动剧烈、中枢回落幅度相对有限。结果是,黄金价格在美联储2001年降息周期中的涨幅,远超1984年和2007年。

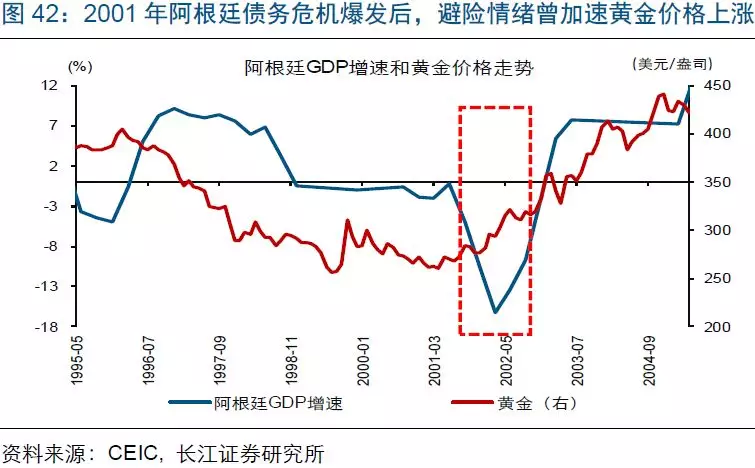

除了油价外,黄金价格短期走势也容易受到避险情绪影响。因为具备保值功能,黄金具有一定的避险属性。历史经验显示,在避险情绪阶段性快速升温时,黄金往往受到追捧、价格快速上涨。举例来看,2016年6月英国退欧公投后,随着投票结果是支持退出欧盟,避险情绪快速抬升、带动黄金上涨;1982年拉美债务危机爆发后,避险情绪阶段性快速释放、刺激黄金反弹。

全球或重回流动性宽松环境,黄金配置价值凸显

本轮全球经济已进入景气回落阶段,美联储或将重回降息通道、拉开全球流动性宽松序幕,黄金配置价值凸显。

本轮全球经济已进入景气回落阶段,未来回落或趋加速

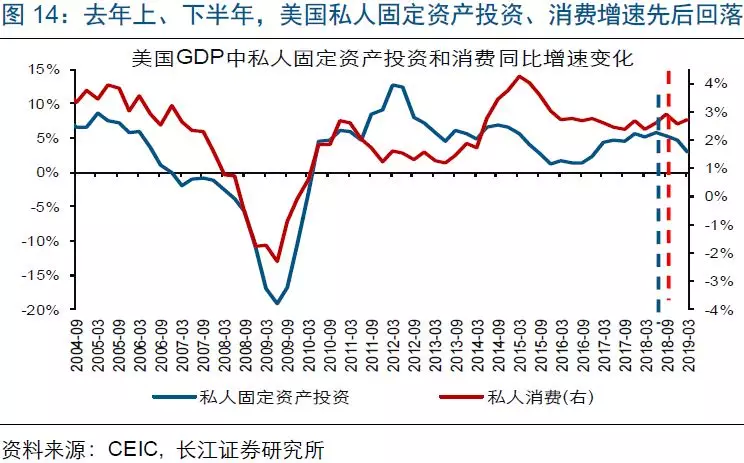

2018年4季度起,美国经济已进入景气回落阶段,未来一段时间回落或趋加速。历史经验显示,企业端景气变化是美国经济周期中领先信号。随着企业端、居民端景气指标分别在2018年1、3季度见顶,美国经济景气已自4季度起开始回落。同时,作为美国经济周期波动的放大器,库存的回落往往导致美国经济下行速度加快。目前,受企业担忧贸易摩擦等影响,美国私人部门还处于补库存状态。但伴随领先指标美国制造业PMI新订单指数等加速下滑,库存或将转为拖累项,导致美国经济景气回落加速。

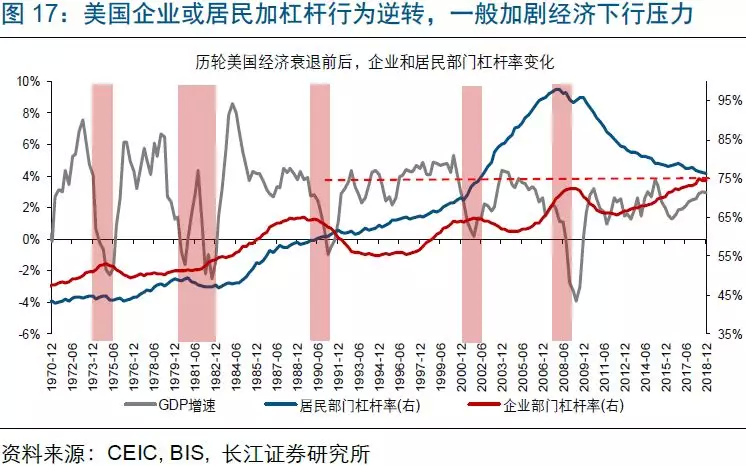

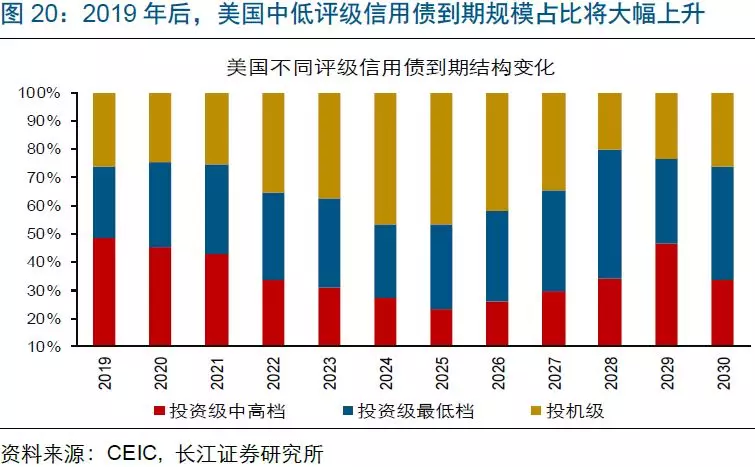

美国企业杠杆率已创历史新高,企业杠杆行为的逆转或进一步加剧经济下行压力。本轮美国经济主要由企业加杠杆驱动,目前,企业杠杆率已升至74%、创历史新高。美国企业加杠杆的主要方式是发行信用债;但伴随信用债市场扩容,中低评级的信用债发行占比大幅上升,发债企业的资质不断变差。随着信用债、尤其是中低评级信用债将自2019年起集中到期,叠加企业端景气加速下滑,美企融资环境趋显著收紧。上述背景下,一旦企业融资需求无法满足,美企杠杆行为或将发生逆转,加剧美国经济下行压力。

美国是全球经济的火车头,美国经济的回落将加剧全球经济的下行。全球三元世界格局下,美国是全球最大的消费型经济体,为全球提供消费需求。回溯历次全球经济周期,美国经济均扮演着全球经济“火车头”角色。例如,美国经济往往率先复苏,随后带动全球经济企稳改善;同时,一旦美国经济景气开始回落,全球经济一般将显著承压。2018年,受贸易摩擦等拖累,非美经济体景气持续下滑。随着美国经济景气加速回落,非美经济体及全球经济总体的下行压力将进一步加剧。

美联储或将重回降息通道,拉开全球流动性宽松的序幕

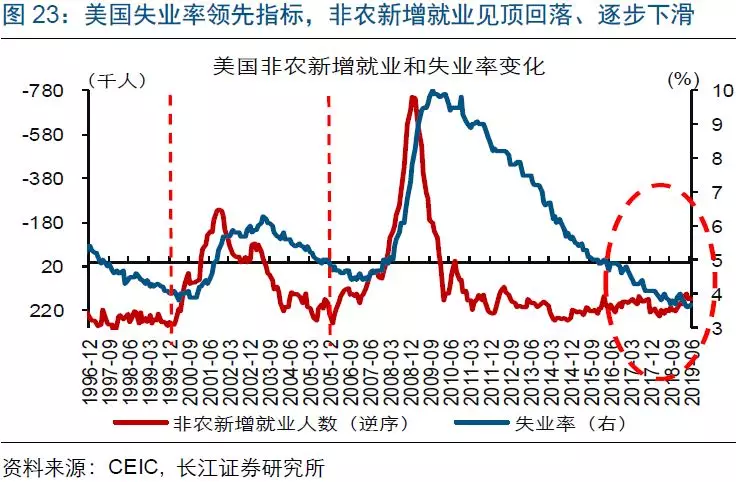

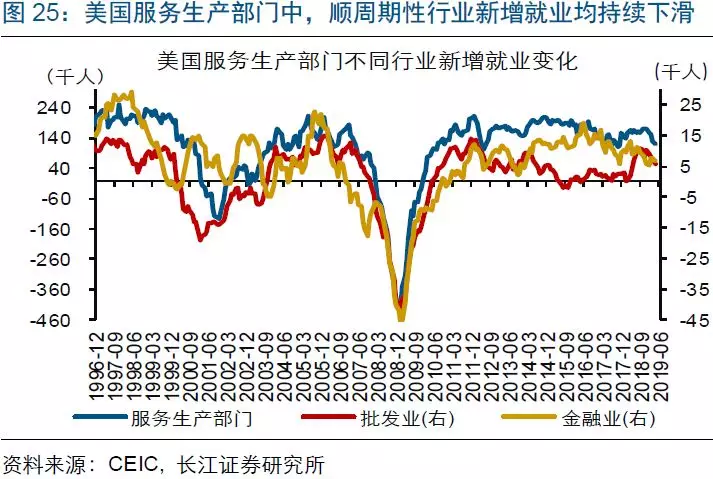

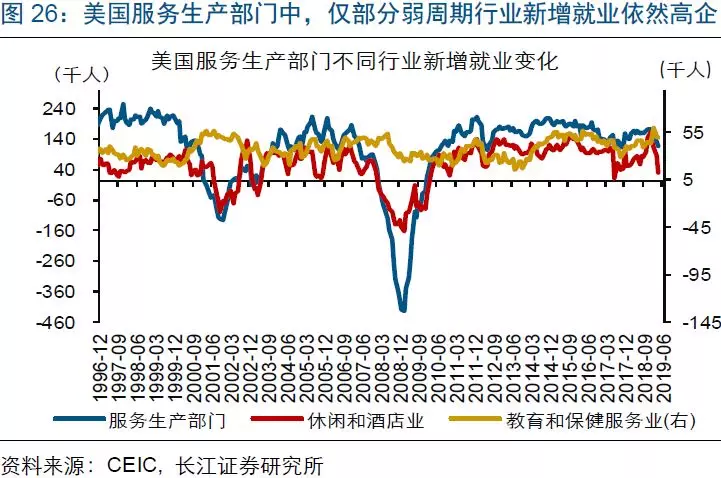

伴随美国经济景气回落,美国失业率“止跌回升”的压力不断加剧。2018年3季度以来,美国非农新增就业见顶回落、逐步下滑。非农部门中,对经济景气变化最为敏感的商品生产行业的新增就业大幅下滑;同时,服务生产行业中,顺周期行业批发业、金融业等新增就业均持续回落,仅弱周期的教育保健业新增就业依然高企。考虑到非农新增就业领先失业率变化,美国失业率“止跌回升”压力不断加剧。

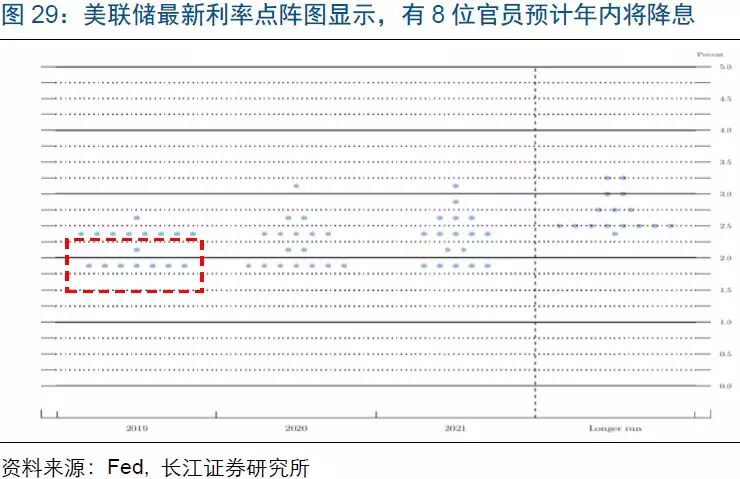

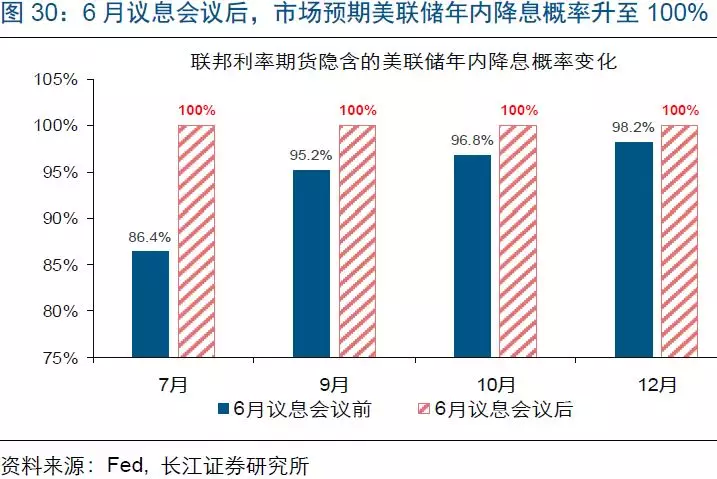

就业压力加剧下,美联储在6月公开释放降息信号。回溯历史,随着失业率“止跌回升”,美联储货币政策一般将由加息转为降息。本轮周期,就业压力不断加剧下,美联储在6月议息会议上公开释放降息信号。其中,美联储删除了议息决议中的“耐心”措辞,强调未来不确定性在上升;同时,美联储公布的最新利率点阵图显示,有7位官员认为年内应降息2次、1位认为应降息一次,而在此前的3月议息会议上无一人预计年内降息。最新联邦利率期货显示,市场预期美联储年内降息概率已升至100%。

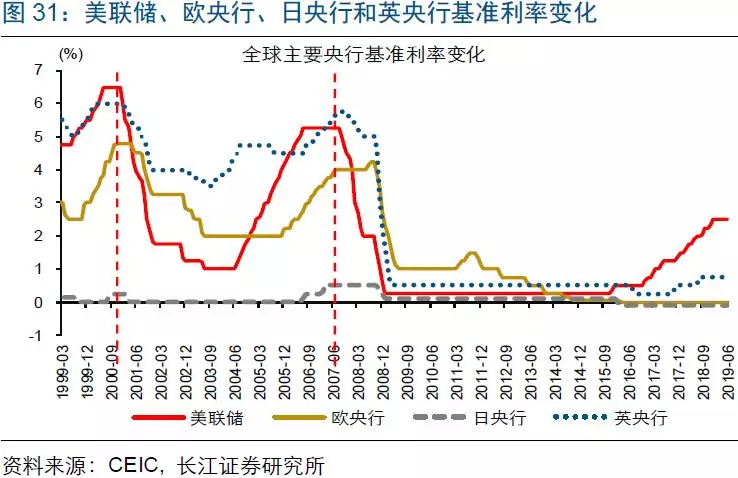

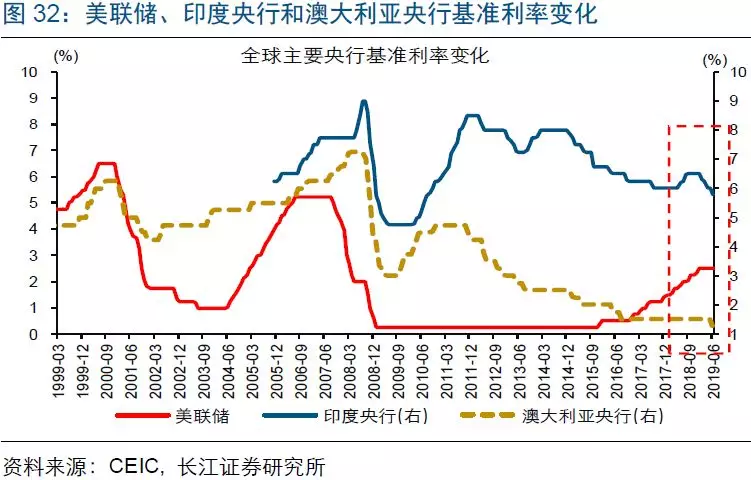

美联储或将重回降息通道、拉开全球流动性宽松序幕,黄金配置价值凸显。与美国全球经济火车头的地位一致,美联储的货币政策一般是全球流动性环境的风向标。例如,美联储的降息时点,一般领先全球其他央行。目前,全球主要央行中,欧央行、日央行和英国央行虽然均表达了对经济下行的担忧,但未明确会否降息;同时,澳大利亚、新西兰和印度等少部分经济体的央行,因国内经济下行压力较大有所降息。随着美国经济回落加速、全球经济下行压力加剧,美联储或将重回降息通道、拉开全球流动性宽松序幕。这一背景下,实际利率中枢的回落,将利好黄金价格中期上涨。

全球经济回落下,新兴市场风险暴露或助推黄金

未来一段时间,伴随全球经济加速回落,新兴市场尾部风险的暴露等,可能加大避险情绪阶段性释放,推动黄金进一步上涨。同时,由于油价受OPEC减产支撑、出现持续暴跌的概率较小,通胀预期对黄金的扰动或相对有限。

全球经济加速回落下,新兴尾部风险暴露或助推黄金上涨

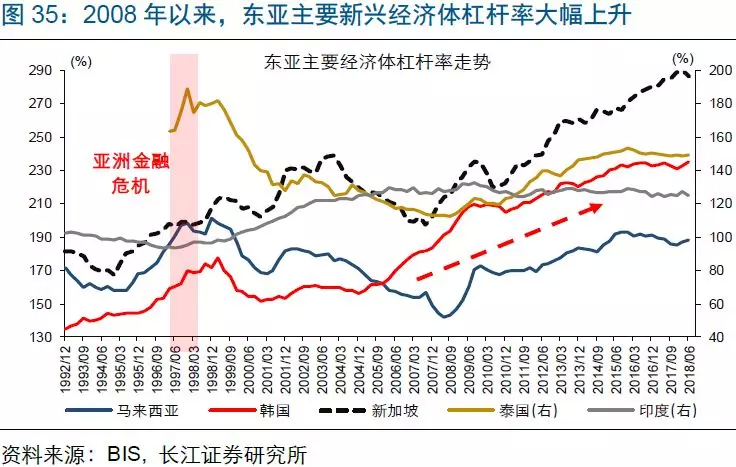

全球经济加速下滑环境中,新兴经济体曾多次爆发危机。新兴经济体经济增长主要依赖出口驱动,全球经济加速放缓环境下,新兴本币汇率往往大幅贬值、资本外流压力高企。回溯历史,若未能有效抑制资本外流、外汇储备大幅缩水,新兴经济体可能因无法偿还到期外债爆发危机,如1980年代的拉美、1999年巴西和2001年阿根廷危机。与此同时,新兴央行为抑制资本外流的被动收紧货币,也可能将杠杆高企的国内经济拖入衰退,如1997年亚洲金融危机。

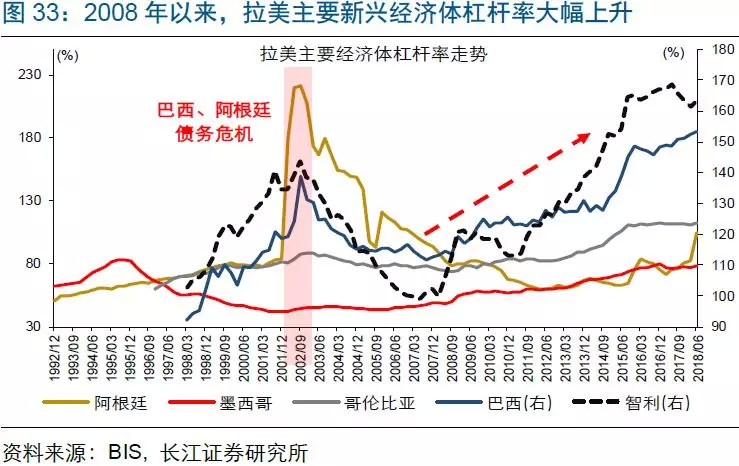

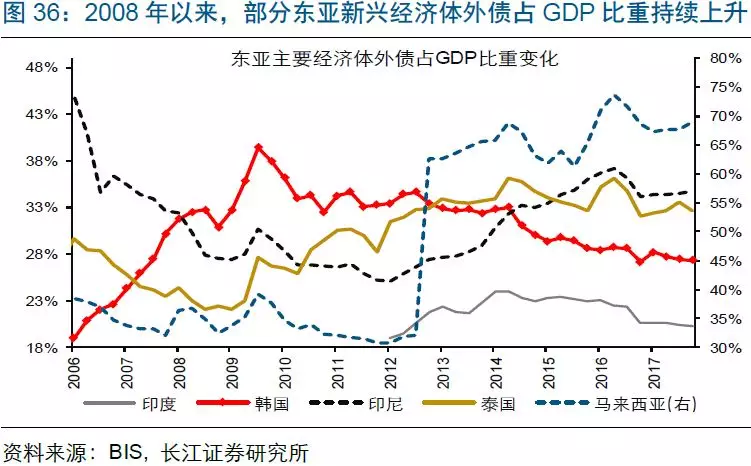

2008年以来,随着内外持续、大幅举债,新兴经济体杠杆率已近历史新高。2008年金融危机后,由于全球经济景气持续低企,新兴经济体为刺激经济增长,内外大幅举债。数据显示,近10年中,新兴经济体杠杆率由110%左右升至192%,而同期全球和发达经济体杠杆率仅分别上升48和45个百分点。新兴经济体债务中,来自外部的债务也大幅增加。例如,马来西亚、智利和土耳其外债占GDP比例均在50%以上,较金融危机前升幅超过20个百分点,哥伦比亚、墨西哥、阿根廷、印尼、泰国、巴西和秘鲁等外债占GDP比例也已超过30%。

伴随全球经济景气加速回落,新兴市场尾部风险的暴露等,可能加大避险情绪阶段性释放,推动黄金进一步上涨。自2019年起,新兴市场外部债务将集中到期。同时,伴随全球经济下滑、叠加美元难明显走弱,新兴市场资本外流压力持续累积。对于部分资源型新兴经济体而言,若因资本外流无法偿还到期外债,或将爆发外债危机;而高杠杆的开放型新兴经济体,为抑制资本外流的被迫加息,可能将自身经济拖入衰退。考虑到黄金具有较强的避险属性,新兴市场尾部风险的暴露等,可能加大避险情绪阶段性释放、助推黄金进一步上涨。

油价持续暴跌概率较低,通胀预期对黄金扰动相对有限

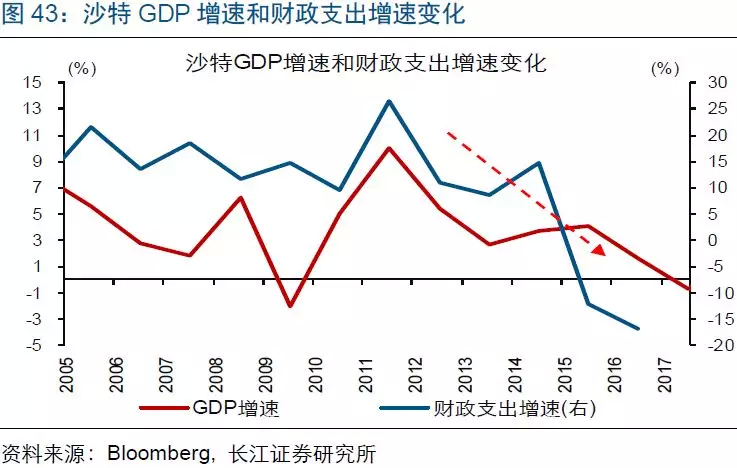

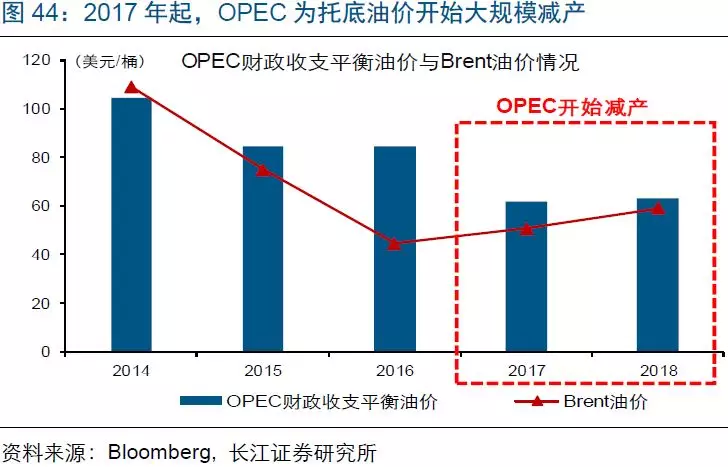

自2017年起,以沙特为代表的OPEC国家由于经济下行压力较大,在油价较低时多次通过减产、托底油价。2012年以来,随着油价逐步走低,主要依赖原油产业链的OPEC国家经济景气持续下滑。以沙特为例,受原油收入下滑等影响,沙特GDP增速自高位持续回落,财政盈余占GDP比重也从2012年的11.9%降至2015年的-15.8%。经济下行压力下,沙特被迫大幅缩减财政支出,而这又反过来拖累全社会需求下滑。2012年至2018年,沙特非金融部门杠杆率由46%大幅上升至76%。为了提高原油收入、缓解经济下行压力,沙特自2017年起带领OPEC国家多次主动减产、托底油价。

2019年上半年,为了使油价保持相对稳定,以沙特为首的OPEC实施新一轮减产。2018年4季度,油价高位回落、持续下跌。为了使油价保持相对稳定,2018年12月,以沙特为首的OPEC联合以俄罗斯为首的部分非OPEC国家,达成减产协议。其中,双方决定自2019年1月起连续减产6个月,OPEC减产80万桶/日(伊朗、委内瑞拉和利比亚被豁免),俄罗斯等非OPEC国家减产40万桶/日。今年1月以来,受OPEC减产等影响,全球原油供给快速下滑,支撑油价保持相对高位。

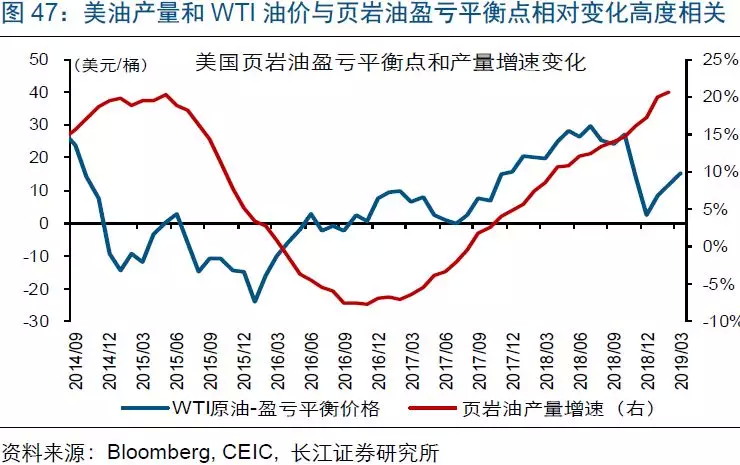

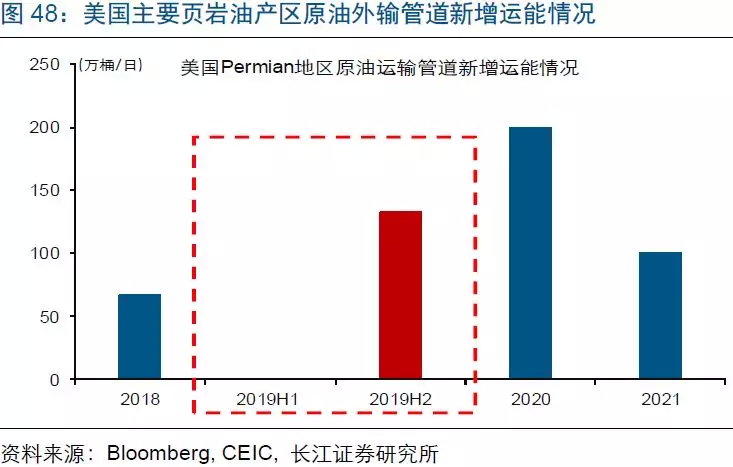

2019年下半年,伴随全球经济景气加速下滑,以及美国原油增产,油价可能面临下行压力。目前,OPEC、美国和俄罗斯是全球前三大产油经济体(组织)。2019年之前,由于运能有限,美国核心页岩油产区Permian原油无法完全运至墨西哥湾,Permian盆地油价与库欣油价价差不断扩大,导致页岩油利润边际递减、制约页岩油增产。但自2019年下半年起,随着美国页岩油产区的多条输油管道集中竣工、新增运力合计约132万桶/日,美国原油产量有望大幅增产。在全球经济景气加速下滑以及美国原油增产等背景下,油价或将面临下行压力。

虽然油价可能面临下行压力,但受OPEC高企的减产意愿支撑,油价出现持续暴跌的概率较小。2017年至今,只要原油价格跌至OPEC的财政收支平衡油价以下,OPEC均选择主动减产、托底油价。结果是,原油价格大部分时间均保持在OPEC财政收支平衡油价以上。面对全球经济下滑和美国原油增产对油价施加的下行压力,OPEC在7月初正式宣布,将去年12月达成的减产协议延长至2020年3月。受OPEC减产意愿高企等影响,油价接下来出现持续暴跌的概率相对较小。

未来一段时间,受油价影响,通胀预期对黄金的扰动或相对有限。正如上文分析,油价可通过通胀预期阶段性扰动黄金表现。根据历史经验,在美联储降息阶段,若油价持续、快速上涨,黄金价格往往大幅上涨;而一旦油价出现暴跌,黄金一般难有持续性的强势表现。未来一段时间,由于油价在OPEC减产支撑下出现持续暴跌的概率较小,通胀预期对黄金的扰动或相对有限。

综上所述,我们对黄金走势,有如下判断:

①黄金价格与全球实际利率环境高度负相关,短期走势还往往受避险情绪、通胀预期等影响。黄金价格是全球经济周期在商品价格上的映射。由于美国是全球经济火车头,我们一般用美国实际利率帮助判断黄金中期走势。数据显示,黄金价格与美国实际利率高度负相关。与此同时,黄金价格短期表现,还往往受避险情绪、通胀预期等影响。

②中期来看,本轮全球经济已进入景气回落阶段,美联储或将重回降息通道、拉开全球流动性宽松序幕,黄金配置价值凸显。2018年4季度起,美国经济已进入景气回落阶段。未来一旦企业开始去库存,美国经济下行或趋加快。上述背景下,美联储在6月释放降息信号、或将重回降息通道,美国实际利率中枢趋降。

③伴随全球经济景气加速回落,新兴市场尾部风险的暴露等,可能加大避险情绪阶段性释放,有利黄金上涨。新兴市场杠杆处历史高位,外部债务将自今年起集中到期。伴随全球经济加速下滑,新兴市场资本外流压力持续累积。部分新兴经济体若因资本外流无法偿付到期外债,或将爆发危机、加大避险情绪释放。

④OPEC减产支撑下,油价出现持续暴跌的概率较小,通胀预期对黄金扰动有限。全球及美国的通胀预期,主要受油价影响。与以往不同的是,本轮OPEC因国内经济下行压力较大,通过减产托底油价的意愿高企。随着油价受OPEC减产支撑、出现持续暴跌概率较小,通胀预期黄金扰动或相对有限。

注释:

[1]这里根据的是NBER对美国经济“衰退”的界定。

扫码下载智通APP

扫码下载智通APP