券商上半年业绩预告出炉,申万宏源(06806)为何是低估的

2019年上半年,券商业绩井喷已然是必然事件。

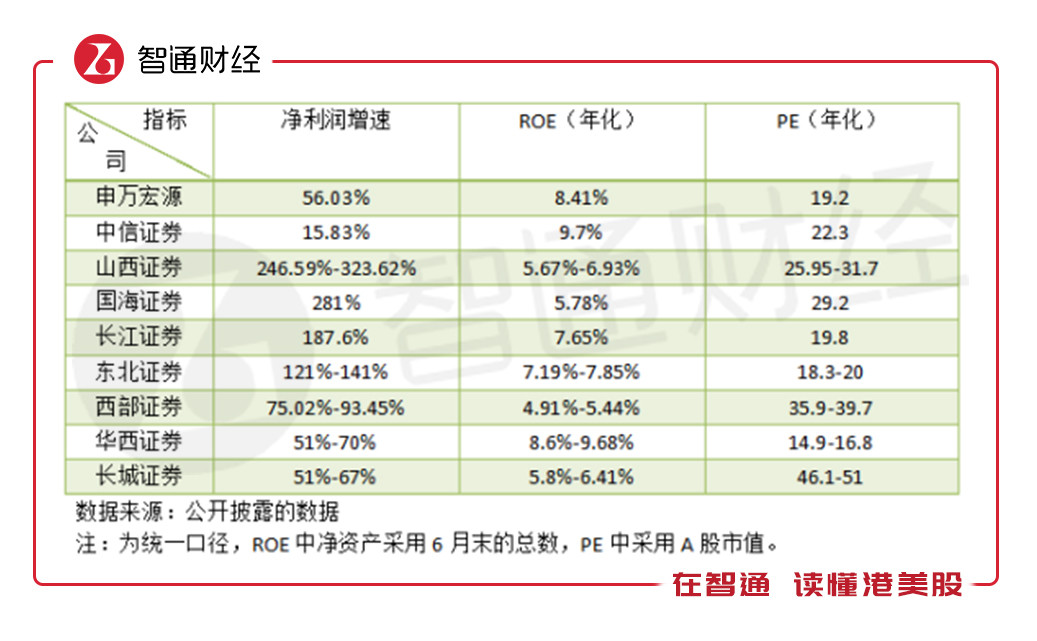

智通财经APP了解到,目前已有多家券商公布2019年上半年业绩预告,其中包括两家券商龙头,中信证券(06030)和申万宏源(06806),受惠于上半年的上涨行情,根据业绩预告,多家小券商在净利润上呈翻倍增长。

相比于小券商,投资者关注更多的是行业龙头个股,上半年,中信证券收入和净利润分别实现增长9.33%和15.83%,而申万宏源分别实现增长73.21%和56.03%,业绩明显好于中信证券。值得注意的是,在2018年,申万宏源业绩逆势上涨,收入实现增长14.3%,在券商龙头股中一枝独秀,净利润下滑幅度也远低于行业水平。

在已公布业绩预告的券商中,申万宏源的股东回报率(ROE)处于领先水平,而PE(年化)估值在行业中却是偏低的水平。从行业地位、业绩成长、股东回报率以及估值四维度看,该公司无疑是最受投资者关注券商股。那么,申万宏源相比于其他券商(港股),都有哪些值得关注的亮点呢?

股东回报率行业最高

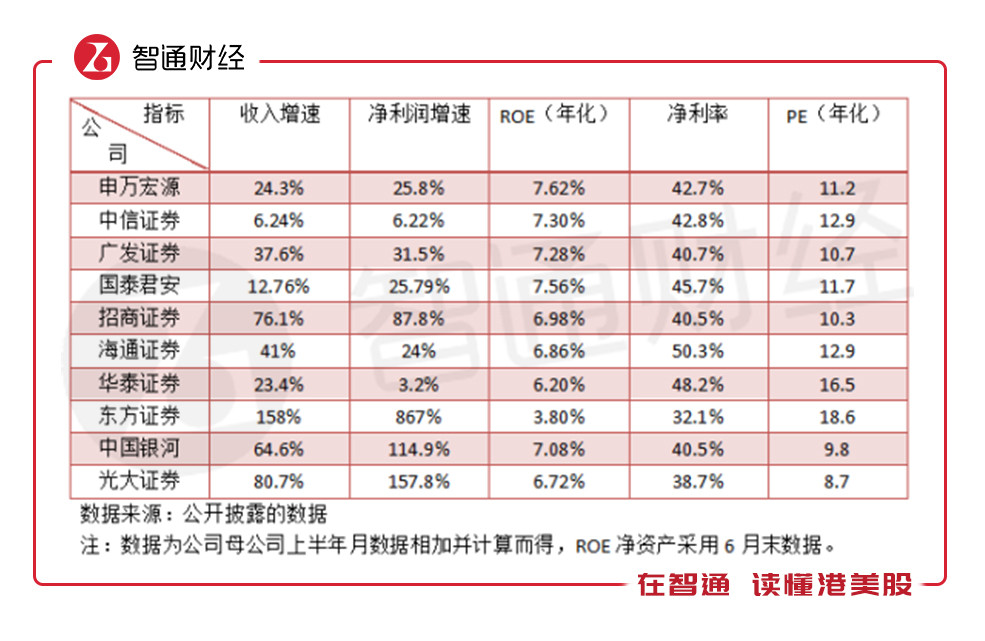

在港股券商股中,公布上半年业绩预告的仅有中信证券和申万宏源两家,不过AH股的券商基本都会公布月报,但公布的仅有母公司及少数子公司的业绩数据。母公司是整个公司的收入核心,因此智通财经APP通过月报将各大券商母公司业绩整理成半年数据。

根据整理的数据,2019年上半年,申万宏源母公司的收入和净利润增速处于行业中等水平,盈利能力(净利率)处于行业偏上水平,股东回报率(ROE年化)为行业领先水平,在统计的券商中数额最高,而PE(年化)估值为行业偏下水平。

如果以申万宏源整个公司看,该公司PE(年化)仅有8.3倍,在统计的券商中估值最低,ROE(年化)为8.8%,为统计的券商中回报率最高。

当然,统计的券商母公司业绩都非常不错,招商证券、广发证券及海通证券母公司业绩均好于申万宏源,但前两家净利率和ROE较申万宏源偏低,后一家ROE偏低,估值偏高。此外,东方证券、中国银河和光大证券去年净利润基数小,所以增速较快,不过这三家盈利能力和股东回报率均低于申万宏源。

三大维度看券商对比

上文为上半年的业绩分析,由于数据缺乏,仅能分析母公司的数据,不过母公司收入占据了券商大部分收入,因此也能大概知道各大券商整体的业绩面貌了。

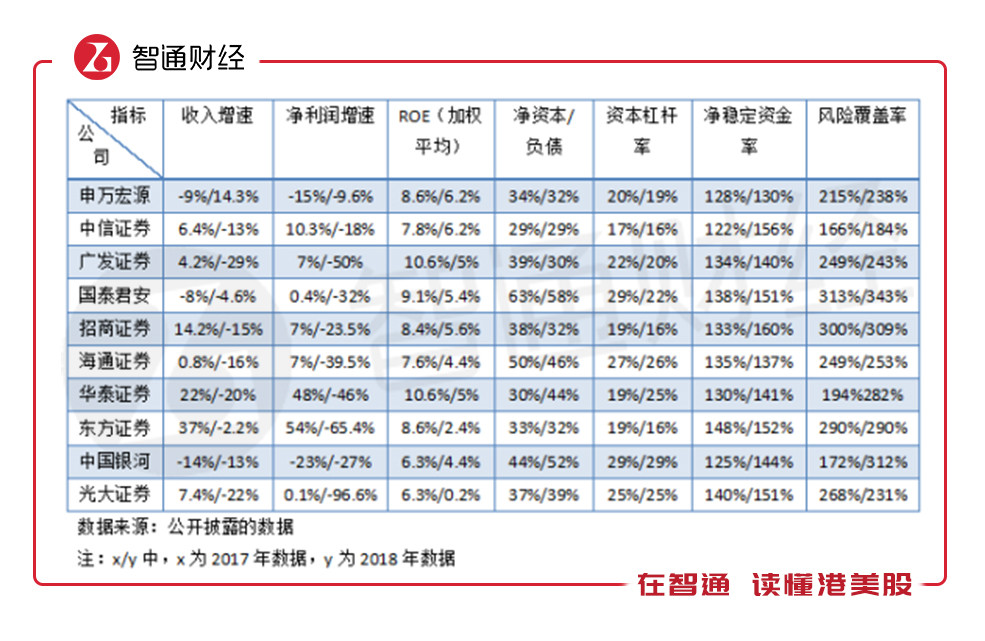

但单张财报并不能代表一家券商的实力,只能说这家券商在这个期间运行的好或者坏,需要把过去时间串起来,而且光看业绩还不行,还需要看风控能力,智通财经APP将各大券商过去两年在业绩增长、股东回报率以及风控水平上进行了整理列表。

2017年,A股及港股行情一片大好,各大券商表现了较为不错的成绩,而申万宏源处于发展战略过渡期,期间业绩较弱于行业水平,步入2018年后,市场行情持续萎靡,各大券商业绩也跟着大幅度下滑,而申万宏源的战略效果凸显,逆势成为行业中最亮眼的券商。

2018年,申万宏源的收入逆势增长14.3%,在统计的券商里唯一一家实现了正增长,而净利润仅下滑9.6%,远远低于其他券商的下滑幅度,ROE和中信证券一致,在行业中最高。在风险控制上,行业净资本/负债在32%-50%区间,风险覆盖率在230%-300%区间,申万宏源整体在可控范围。

2019年上半年,申万宏源业绩维持了2018年的强势,虽然一部分原因由于行情因素,但该公司对行情依赖度要比同行低的多,该公司在预告中谈到业绩增长原因,由于该公司所属证券子公司的个人金融、证券自营等业务板块经营业绩增加所致。

申万宏源的发展思路是什么呢?

申万宏源有没有机会

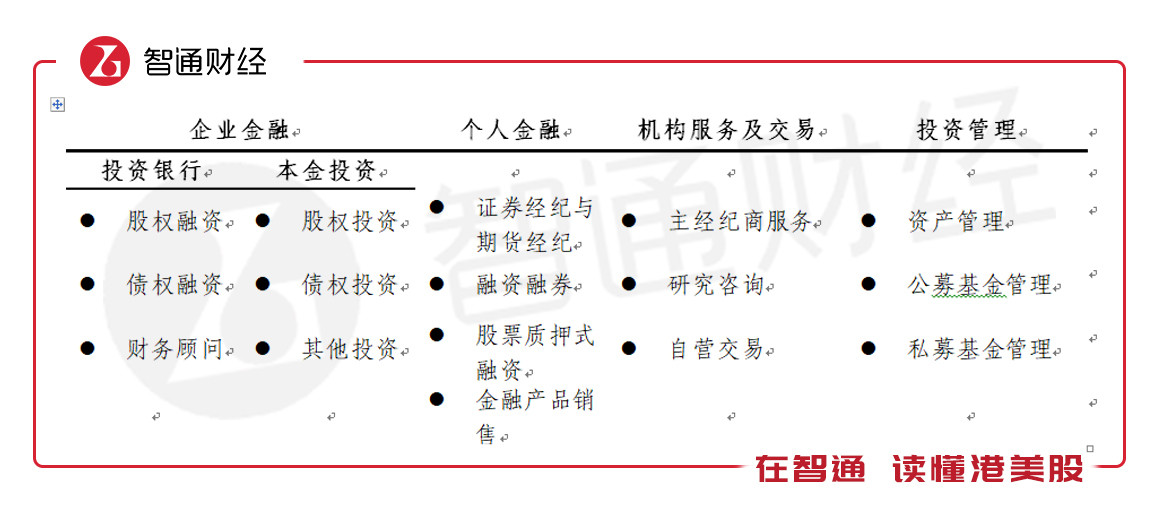

智通财经APP了解到,申万宏源有四大业务,分为企业金融、个人金融、机构服务及交易和投资管理业务,每一项业务都有相应的细分,就收入结构而言,主要收入为个人金融和机构服务及交易,2018年收入占比分别为42.4%和36.14%,合计占比78.5%。

申万宏源的个人金融主要为经纪人业务,而企业金融业务主要为投行业务和本金业务,这三项业务受制于行情较大,因此2018年收入都较大幅度下滑。不过该公司的机构服务及交易却逆势大涨,2018年收入增长达210.4%,收入占比较2017年的提升了23.24个百分点,投资管理业务也实现了正向增长,从而拉动了整体业绩增长。

实际上,该公司坚持以“投资控股集团+证券子公司”的灵活发展策略,有效应对不同时期的投资环境,通过子公司积极推动四项业务的发展,在行情好的时候,重点发展个人金融、投行以及本金业务,在行情不好的时候,重点发展机构服务及交易和资产管理业务。这样一来,对行情依赖降低,也实现了资金使用的最优化。

2018 年,该公司机构服务及交易经营这么好和决策层精准布局紧密相关。智通财经APP了解到,该公司期间向非证券交易所会员单位出租交易单元,全年实现席位租赁收入排名位于行业第一梯队,大力发展PB 系统业务方面,年末PB系统的资产规模达 1417亿元,打造研究团队,组织多场研究会议,这些业务收入均具有一定的稳定性。

此外,在投资管理方面,2018年,债券收益率震荡下行,该公司 FICC 业务条线准确把握市场投资机会,紧跟市场坚定加仓,投资回报率显著超过同期中债综合全价指数和开放式纯债型基金收益率均值。该公司通过旗下的子公司开展私募及公募基金管理业务,2018年,主动量化及固定收益类基金的加权业绩排名均处于行业前列。

申万宏源在研究以及投资领域具有一定的行业优势,2018年相比于同行要做的更好,行情不好的时候,还可以通过专业赚钱,获得比同行更高的收益以及更安全的风险控制。不过各大券商龙头也在积极转型,降低对行情的依赖,比如中信证券,2018年收入虽大幅度下降,但投资业务却增长了18.52%。

未来的行业格局,小券商由于资金实力,业务布局较窄,靠行情吃饭,而龙头券商有资金优势,将更加专注于研究及投资人才方面的支出,完善业务线条布局,不断降低对经纪业务的依赖,靠实力吃饭。从目前趋势看,龙头券商布局偏向于专业投资及理财业务。

综上看来,从申万宏源的业绩成长、盈利水平、股东回报率、风险控制水平以及业务布局看,目前的估值显然不能反映其价值,存在估值向上修复空间。

扫码下载智通APP

扫码下载智通APP