卖房换金要三思!中银国际徐高:此轮金价上扬有限!

本文来源于中银国际的研究报告,原标题《金价的逻辑:从货币到商品》,作者为中银国际首席经济学家徐高。

黄金是一种性质优良、用途广泛的金属。人类社会对黄金的需求主要来自珠宝首饰,其次是私人投资。黄金供给主要来自矿产金。再生金作为黄金市场上的第二大供给来源,起到了金价自动稳定器的作用。

因为两个主要原因,世界已经不可能重回“金本位”:(1)黄金存量增长率过低,重回金本位将带来长期通缩;(2)重回金本位将让全球经济落入到现在欧元区正碰到的麻烦中。

分析金价运行的逻辑,需要跳出将黄金看成货币的误区,而要将黄金看成一种有避险属性的大宗商品。金价运行的分析框架可以简单总结为:顺周期的大宗商品价格决定金价长期中枢,逆周期的避险属性决定金价对中枢的偏离。

由于全球经济景气已经滑落至低位、而美国利率水平的下降空间也不大,黄金难有大牛市行情。

一、有关黄金的基本事实

黄金是一种性质优良、用途广泛的金属。黄金因为有色彩鲜艳、性质稳定、导热导电、质 地柔软等良好性质,被人类利用的历史已经有数千年。由于色彩鲜艳、性质稳定,所以黄金被 大量应用到珠宝装饰上。又由于具有优良的导热导电性、以及耐腐蚀性,黄金在现代社会还被 广泛应用于工业领域中。黄金的柔软质地使得它易于加工(1 克黄金可被拉成长达数公里的金 丝),更增加了黄金的应用性。而谈到黄金必须要提的是,由于其稳定、稀少,且易于分割,黄金长期被用作价值储藏的手段,并直到上世纪 70 年代布雷顿森林体系解体前,都一直被当成货币来流通。

目前人类社会拥有的黄金总量约 19 万吨。由于黄金性质稳定,所以被人类开采出来的黄 金不会消失,而只是会在人类社会中转换形式。世界黄金协会(World Gold Council)估计,2017 年底世界上的黄金总存量约为 19 万吨。由于黄金的密度是 19.32 吨/立方米,所以这 19 万吨黄金 的总体积约为 1 万立方米。如果将这些黄金铺满在一个标准足球场上,那么大概能堆出 1.4 米的 高度。在这 19 万吨黄金中,珠宝首饰大概占了 9 万吨,私人投资占了大概 4 万吨,政府持有(主 要是中央银行持有)约 3 万吨。还有剩下的约 3 万吨应该主要应用到各种工业及医疗用途上。(图 表 1)

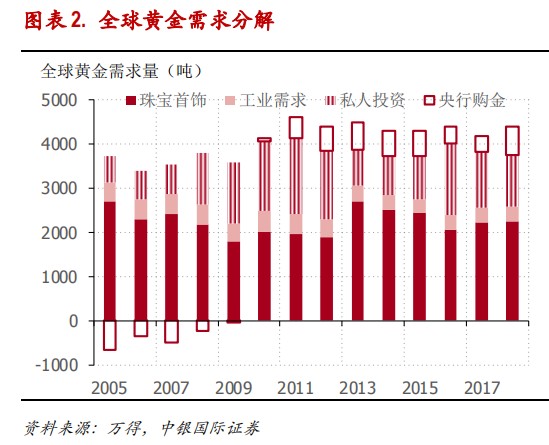

近些年来,对黄金的需求仍主要来自珠宝首饰和私人投资。全球黄金供需表反映了全球黄金市场上的供给和需求状况。全球黄金供需平衡表显示,近十年来全球黄金总需求稳定在每年4 千多吨。珠宝首饰仍然是其中的大头,大概占到每年黄金需求的一半。此外,每年黄金需求中超过 1/4 的部分来自私人投资需求——这是对黄金的第二大需求来源。在这二者之外,工业需求每年也稳定地有 3 百多吨。最后,全球中央银行的购金行为也会在市场上带来对黄金的需求。

对央行购金和售金的行为将留在下文分析。(图表 2)

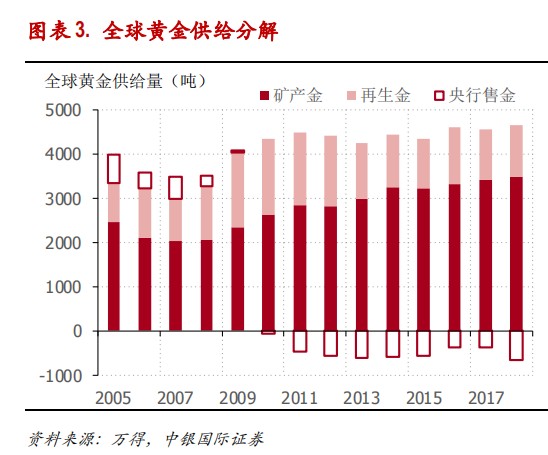

全球黄金供给中,矿产金占到了主要部分。矿产金是通过金矿开采出来的黄金。随着采矿技术的进步,全球矿产金的数量在过去 10 年有了较大幅度的提升,已经从 2008 年的约 2 千吨的年产量上升到了 2018 年的接近 3 千 5 百吨一年。需要注意,黄金供需平衡表反映的是黄金市场上的供给和需求。黄金市场上的一部分供给来自持有黄金的机构和个人的黄金出售行为。这部分供给并不带来黄金存量的增加。所以,在黄金的供需平衡表中,只有“矿产金”才是会真正增加人类所持有的黄金总量的黄金供给;供需平衡表中的“再生金”和“央行售金”只是带来黄金在人类社会中分布的变化,并不增加全人类所拥有的黄金总量。(图表 3)

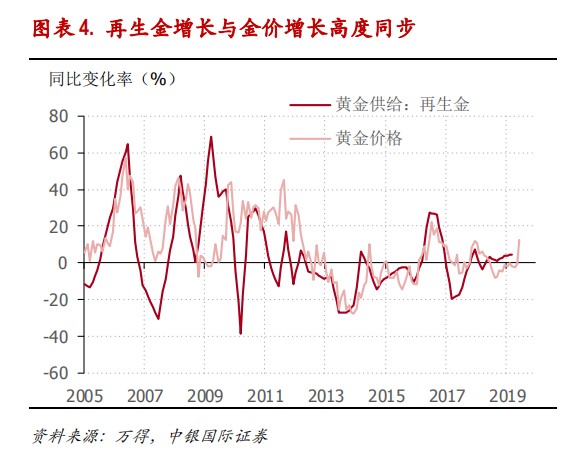

“再生金”是金价的自动稳定器。黄金市场供给中的第二大来源是再生金,即黄金的还原利用。因为黄金的化学属性非常稳定,所以可以用较低的成本将首饰、金牙、电子元器件等物品中的黄金提取出来。这虽然不带来黄金存量的增加,却能增加市场上的黄金供给。近年来,再生金大概占到了黄金市场供给的 1/4。很显然,金价越高,人们还原利用黄金的意愿越强。从数据上来看,再生金的增长与金价增长高度同步——金价增长得越快,再生金增长率越高。这样,再生金的供给就自动成为了金价的一个稳定器——金价越高,再生金供给越多,进而形成对金价的约束。(图表 4)

中央银行对黄金的态度在次贷危机前后有明显不同。在黄金供需平衡表中,中央银行同时出现在了需求方和供给方——央行购金是黄金的需求,央行售金就带来黄金的供给。爆发于 2008年的次贷危机是央行黄金购售行为的分水岭。在次贷危机后,央行从之前持续售出黄金变成了持续购入黄金。这是因为在次贷危机之后,美联储和欧央行这样的主要央行都采取了非常规的货币政策,通过量化宽松(QE)向金融市场投放了大量的流动性。这使得其他国家的央行对美元和欧元这样国际储备货币的信心受到了一定的负面影响,因而在自己的储备中增加了黄金份额。这带来了各国央行在危机前后对黄金明显不同的态度。在一些人那里,中央银行对黄金态度的转变引发了货币体系重回“金本位”的遐想,成为了炒作黄金的一个借口。

二、回不去的“金本位”

“金本位”是用黄金来规定货币价值的货币制度。所谓 “金本位制”(Gold standard), 简单来说就是货币价值由黄金来决定的货币制度。在金本位制下,每单位货币的价值等同于一 定重量的黄金,货币和黄金之间可以按照这种对应关系来自由兑换。在 19 世纪末到 1929 年大 萧条之前,纯粹的“金本位制”曾盛行于全世界。而从大萧条之后一直到 20 世纪 70 年代布雷 顿森林体系崩溃,包括“金汇兑本位制”在内的几种金本位的变体也曾在世界上出现。这些变 体本质上都是受到限制的“金本位制”——货币价值仍由黄金决定,但货币与黄金之间的兑换 受到限制。1971 年 8 月 15 日,美国总统尼克松宣布美元与黄金脱钩,标志“金本位”正式退 出历史舞台。

“金本位”有其优点。金本位作为一种曾长期主导国际经济的货币体系,自然有其长处。在金本位之下,货币的价值由黄金所决定,货币发行量受到国家持有的黄金数量的约束。这样一来,民众对货币价值的信心容易维持。此外,在金本位下,一个国家如果持续有贸易顺差,则必然对应有黄金的持续流入,从而带来该国货币总量的扩张,物价的上升。物价的上升将会降低该国商品在全球市场上的竞争力,从而令该国的贸易顺差收缩。反过来,一个持续有贸易逆差的国家则会因为黄金的持续流出而陷入货币收缩、物价下降的状况。而该国走低的物价会提升该国商品在全球市场上的竞争力,从而让该国的贸易逆差收缩。所以在金本位下,国际间的贸易失衡将会自动得到纠正。

如果重回“金本位”,全球经济将陷入长期的通货紧缩。金本位虽然有前面提到的这些优 点,但也存在不适合当今全球经济的重大缺陷。首先一个问题是黄金存量过慢的增长速度。前 面说过,全球黄金存量的增长来自于黄金矿产。而黄金作为一个在地壳中丰度不高的金属,其 开采量仅能因为开采技术的提升而缓慢增长。在 2004 到 2018 年的这 15 年中,全球黄金存量的年平均增速为 1.6%,而同期全球真实 GDP 年平均增速为 3.9%,高出黄金存量增速 2.3 个百分点。 这意味着如果重回金本位,全球将持续有每年约 2.3 个百分点的通货紧缩。通货紧缩是一种对经 济增长伤害力很大的货币现象。没有任何一个国家的央行会愿意接受长期的通货紧缩,更不会 以通货紧缩为代价来接受金本位。(图表 5)

如果重回“金本位”,全球经济将会落入欧元区所面临的困局。欧元的使用给欧元区带来了很多问题,使得欧元区到今天都没有完全稳定下来。而重回金本位将给世界经济带来远大于

欧元区麻烦。金本位下,受到黄金存量的约束,各国政府无法用增减货币增长的方式来调控经济,各国宏观政策至少自费一半的“武功”。此外,各国货币之间的汇率由各种货币与黄金的比价给唯一确定下来(所谓的“金平价”),从而让货币之间实行固定汇率。这意味着国家间也无法用汇率政策来对冲各自遭受的不同冲击。即使对经济同质性相对较高的欧元区国家来说,缺少了货币和汇率工具来对冲之后,相互之间都有分崩离析的风险。而一旦重回金本位,意味着使用金本位的国家自动加入了一个“金元区”。有了欧元区的前车之鉴,这个“金元区”的前景无论如何也谈不上乐观。

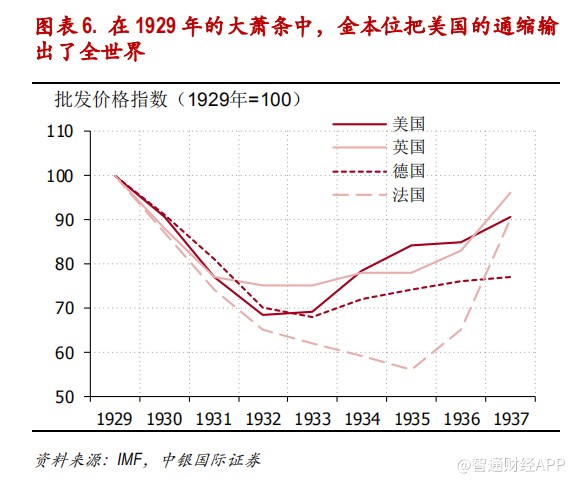

“金本位”退出历史舞台有其道理。以上所罗列的金本位的问题其实早就存在,而且人类社会已经在这上面交过了学费。在 1929 年大萧条之前,金本位曾流行一时。但也正是在缺乏灵活的金本位制下,美国的通缩被迅速输出到了全世界,把其他国家也拉入了萧条。直到几年之后各国纷纷退出金本位,通缩的状况才有所缓和,为全球经济复苏扫除了一个障碍。可以说,大萧条的发生已经通过一次深刻的教训来充分展现了金本位的弊端。中央银行家们自然不会忘却这段历史。(图表 6)

世界经济不可能重回“金本位”。现代的纸币体系已经与黄金脱钩多年。中央银行们已经有了调控纸币供给、维护纸币币值稳定的丰富经验。在脱离了黄金的约束之后,货币政策的灵

活性得以发挥,成为政府手中调控经济运行的有力武器。在这样的背景下,没有任何一个政府会愿意重回金本位,给自己带上金色的枷锁。因此,金本位已经像恐龙一样永远退出了历史舞台,世界不可能再重回金本位。任何以重回金本位来鼓吹金价上涨的人,要么是不懂情况,要么就是存心忽悠。

三、金价的运行逻辑

黄金价格通常以美元作为计价物来标示。美元是国际上最主要的储备货币,也是标定黄金 价格的最主要计价物。国际上,通常以金衡盎司作为黄金的计重单位;1 金衡盎司等于 31.1035 克。国际上的黄金报价通常以每金衡盎司黄金的美元价格来标定。在 2001 年到 2011 年间,黄金 价格曾走出了一波长期的牛市(中间仅在次贷危机时期有明显回调),金价从一开始的不足 300 美元/金衡盎司,一路上涨到高点约 1800 美元/金衡盎司。而从 2018 年下半年开始,金价又开始 明显上扬。2018 年年底,金价达到了 1282 美元/金衡盎司。按这个价格来计算,2018 年末人类所 拥有的黄金总价值大概为 8 万亿美元。(图表 7)

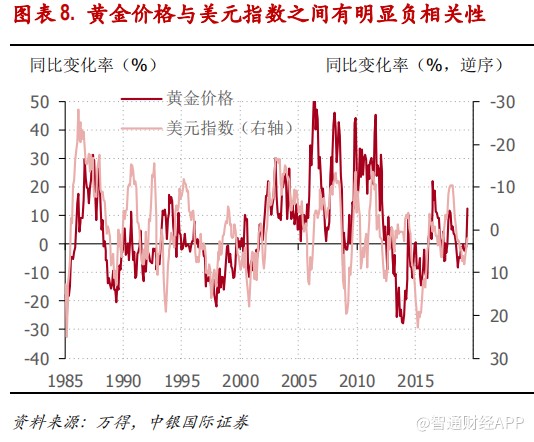

金价与美元指数之间有明显负相关性;但这种负相关性在美元指数与其他大宗商品价格之间也普遍存在。美元指数是表征美元强弱的指标。金价涨幅与美元指数变化率之间有明显的负相关性——美元走弱的时候,金价往往走强。不过,与美元的这种负相关性并不只是黄金才有。事实上,由于各类大宗商品基本都以美元为计价物,所以美元指数与许多大宗商品的价格之间都有明显的负相关性。(图表 8)

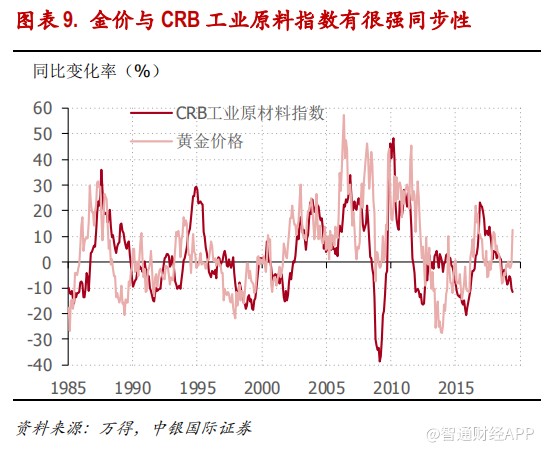

黄金本质上是一种商品,金价与大宗商品价格走势高度同步。在脱离了货币属性之后,黄金本质上就是一种价格昂贵的商品。所以很自然地,黄金价格与大宗商品价格之间有密切联系。

观察过去几十年的数据,金价增长率与 CRB 工业原材料价格指数变化率之间的正相关性非常明显——黄金价格的牛市时期其实也是大宗商品的牛市时期。而相比 CRB 工业原材料指数,黄金价格的波动频率更高。看起来,大宗商品价格决定了黄金价格的运动中枢,而黄金自身的特性则带来黄金价格对大宗商品整体价格的短期偏离。对黄金价格的分析需要从这两个方面来切入。(图表 9)

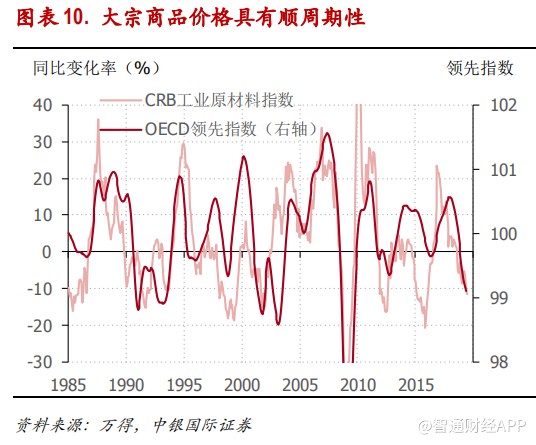

大宗商品价格有明显顺周期性,黄金牛市通常产生于经济繁荣期。对大宗商品的需求主要决定于全球经济的经济状况。经济增长状况越好,对大宗商品的需求就越强。这样一来,就形成了大宗商品价格与经济周期间的同步性——大宗商品价格顺经济周期而运动。这种顺周期性可以从 CRB 工业原材料指数涨幅与 OECD 领先指数(表征全球经济景气度的一个重要指标)间的正相关性看出来。由于大宗商品价格决定了金价的长期趋势,所以金价的最主要决定因素是全球经济景气。经济繁荣期所形成的大宗商品价格通胀往往容易催生黄金牛市。(图表 10)

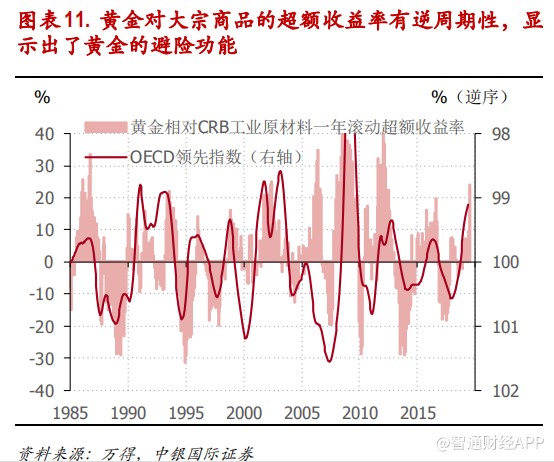

黄金的避险属性决定了黄金对大宗商品价格的短期偏离。黄金虽然已经不可能再成为货币,但因为其价值高,性质稳定、且密度高,因而仍然是价值储藏的重要手段。可以计算黄金价格相对 CRB 工业原料价格的一年滚动超额收益率——这个超额收益率反映了黄金价格相对大宗商品整体价格走势的偏离。黄金相对大宗商品的超额收益率有着明显的逆周期性——超额收益率与 OECD 领先指数有显著负相关关系。这表明,全球经济景气越差,黄金相对其他大宗商品的相对表现就越好。黄金超额收益的这种逆周期而动的倾向应该是黄金避险功能的一种体现。不过,黄金避险的功能更多带来的是金价对大宗商品价格的短期偏离。金价的长期运行趋势还是主要由大宗商品的整体价格趋势所决定。(图表 11)

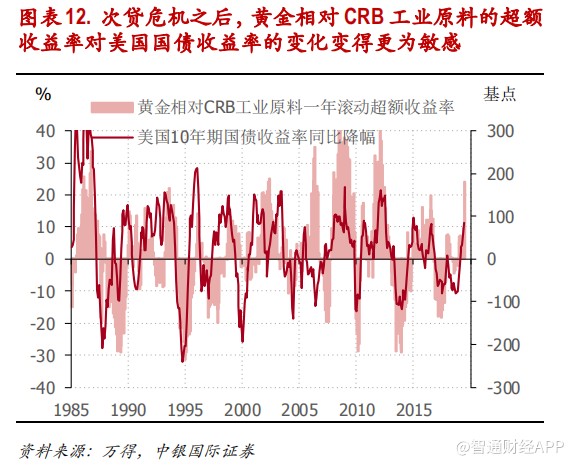

金价的超额收益率还与利率变化有明显相关性,且相关性在次贷危机之后明显上升。黄金作为一种价值储藏的手段,其价格波动与利率变化也有显著相关性。美国 10 年期国债收益率下降时,往往都是金价相对大宗商品有超额收益的时候。而且在次贷危机之后,这种相关性还变得更加明显。次贷危机之后,各国央行(包括美联储)都采取的极度宽松的货币政策。这有可能是金价对利率变化变得更加敏感的一个原因。(图表 12)

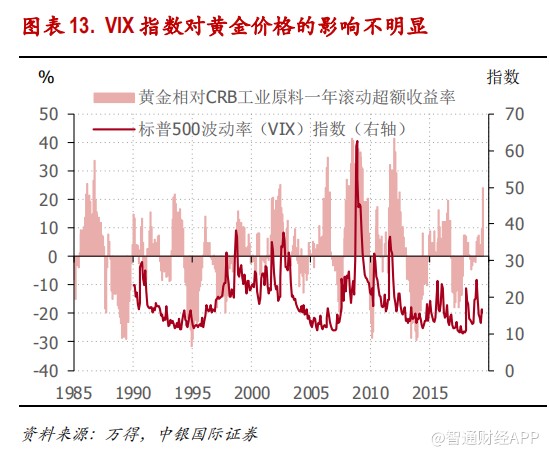

VIX 波动率指数对金价的影响并不明显。谈到黄金的避险功能,就不得不提被俗称为“恐惧指数”的 VIX 波动率指数。这个指数反映了投资者对未来市场波动率的预期——预期波动率越大,市场越恐慌。不过,金价与标普 500 波动率指数之间并没有明显的相关关系。从这一点来看,金价的避险情绪更多体现在对经济周期走弱的对冲上,而并非表现在对资本市场的恐慌对冲上。(图表 13)

四、金价展望

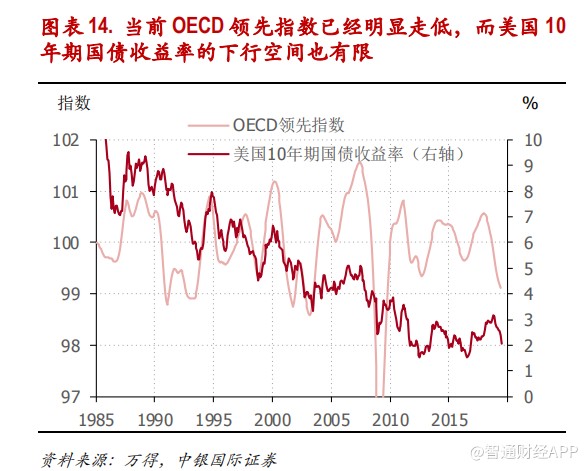

由于全球经济景气已经滑落至低位、而美国利率水平的下降空间也不大,黄金难有大牛市行情。前文所论述的金价分析框架可以简单总结为:顺周期的大宗商品价格决定金价长期中枢, 逆周期的避险属性决定金价对中枢的偏离。目前,表征全球经济景气的 OECD 领先指数已经跌 破了 2012 年和 2016 年前两轮经济周期的底部,并还在进一步下滑中。在这样的背景下,大宗商 品整体面临着通缩的压力,因而给金价带来向下压力。另一方面,随着美联储货币政策重新走 向宽松(预计美联储在 2019 年下半年会降息),金价正受避险情绪影响而走高。但考虑到目前 美国 10 年期国债收益率本身处在历史低位,下降空间有限,因此避险情绪对金价的推升幅度也 应该有限。结合这两方面因素来考虑,此轮金价上扬的幅度应该有限,难以形成持续数年的黄金牛市行情。(图表 14)

扫码下载智通APP

扫码下载智通APP