中金:爱立信(ERIC.US)Q2营收符合预期,毛利率恐受战略合同和5G业务影响继续承压

本文来自微信公众号“乐平科技视角”。

2Q19:5G/4G带动营收增长,战略合同等压制毛利率增长

公司实现营收548亿瑞典克朗,同比增长10%,按照可比货币单位营收增长7%。超过市场预期534亿瑞典克朗。北美和东北亚的网络业务增长和汇率波动拉动了业务增长:韩国5G开启建设,北美4G和5G同步投资,中国4G进一步建设,5G牌照发放。另外5G和云等新数字服务业务和Iconectiv业务出现增长。

不考虑重组费用公司毛利率36.7%,同比保持持平,环比下滑1.8ppt。1Q19各项业务毛利率均保持较高,2Q19网络业务毛利率同比提升(尽管其中毛利率较高的知识产权许可(IPR)业务出现下滑,同时新签署的战略合同毛利率较低,影响了网络业务整体毛利率),但其他三项业务毛利率均下滑。营业利润37亿瑞典克朗,环比下滑24%,低于此前44亿瑞典克朗的市场预期。净利润17亿瑞典克朗,环比下滑26%,主要由于费用侧的影响。公司研发费用达95亿瑞典克朗,环比增长4亿瑞典克朗;销售管理费用为70亿瑞典克朗,环比增长9亿瑞典克朗。公司单季度人员增长176人,达到94,756人。

公司经营性现金流净额达到36亿瑞典克朗,同比大幅增长157.1%。自由现金流为22亿瑞典克朗,多年首次转正。

3Q19及后续指引:战略合同和亚洲5G业务导致毛利率仍将承压

爱立信认同Dell’Oro的预计,无线接入网市场2018-2023的业务符合增长为2%,其中2019年为3%,指引3Q19营收环比增长3%。由于战略合同和亚洲区5G网络的部署等原因,我们预计毛利率在2H19将依旧承压,但有利于公司长期发展。另外,公司将持续投入研发5G,自动化和AI。努力完成其2020和2022年的利率目标。

公司仍在与美国证券交易委员会(SEC)和美国司法部(DOJ)就“反海外腐败法”(FCPA)进行的调查进行定期谈判,谈判结论和进度无法预估。

对中国通信设备行业的影响

爱立信的战略性合同目前仍不是中国区合同,我们认为随着5G在中国区开启建设,为了确定份额设备商毛利率存在下降可能,但按照爱立信业务观察毛利率的环比波动不会超过2ppt,且同比保持增长。因此围绕5G无底线的价格战不太可能出现。而且中国区的设备已经低于全球平均水平。

爱立信在中国区毛利率较低,体现了在国内市场面对华为、中兴等厂商竞争的激烈。而我国厂商拥有工程师红利,在中国的竞争中占有相对优势。

爱立信认为中国区规模的5G部署将在2020年,我们认为建设节奏将对我国设备商2020年的运营商业务产生利好。

年内爱立信认为中国的4G建设依然强劲,体现了中国区无线建设的景气。

我们认为中兴通讯在5G中的发展依然确定,建议继续关注。

风险

国内5G竞争激烈,对爱立信市场份额形成压力。

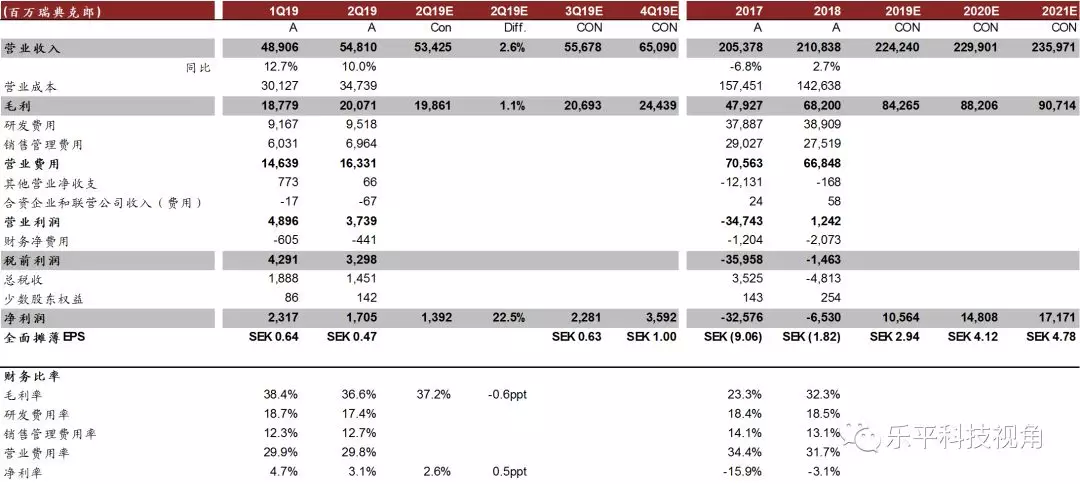

图表1: 爱立信业绩回顾与一致预期

资料来源:彭博资讯,中金公司研究部 注:表格中预测数据均为彭博一致预期;毛利率考虑重组费用

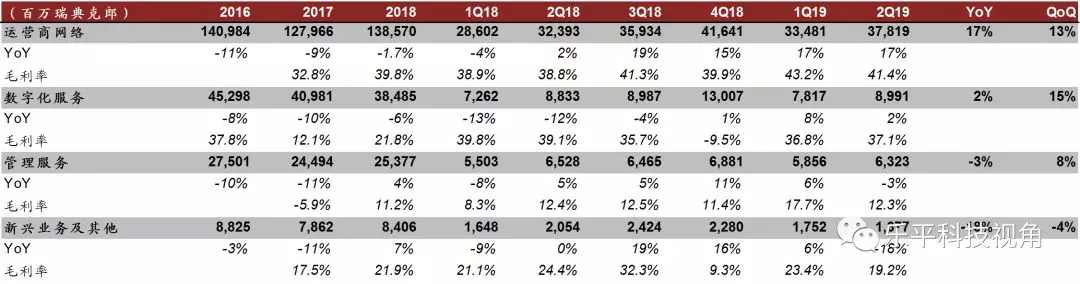

图表2: 爱立信营收构成(分业务)

资料来源:公司财报,中金公司研究部

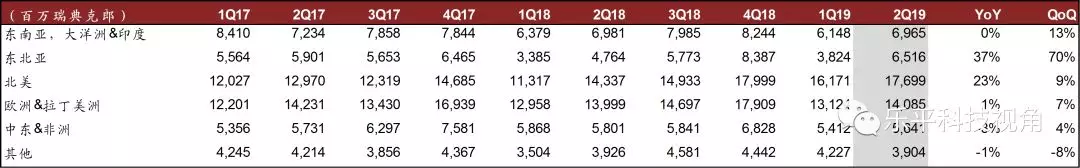

图表3: 爱立信营收构成(分地区)

资料来源:公司财报,中金公司研究部

扫码下载智通APP

扫码下载智通APP