国君:宽松已至,衰退何在?美国经济的现状究竟如何?

本文来自“国泰君安证券研究所”。

市场终于等来了“意料之内”的降息。

根据美联储北京时间今天凌晨发布的议息决议,美联储近十年来首次下调联邦基金基准利率25bp至2.00%-2.25%,符合市场预期。与此同时,将于8月完成原定于9月结束的缩表计划。

在发布的声明中,美联储将本次降息的考量归结于“全球经济发展前景的影响”与“通胀压力迟滞”。在会后,美联储主席鲍威尔明确表达了联储对全球贸易争端的顾虑:"Trade is unusual...it is something that we have not faced beforeand that we are learning by doing...Trade policy tensions nearly boiled over in May and June but now appear to have returned to a simmer."

与此同时,鲍威尔在一定程度上否认了随后继续降息的可能:"Let me be clear. What I said was it's not the beginning of a long series of rate cuts"

令人迷惑的还不止于此。

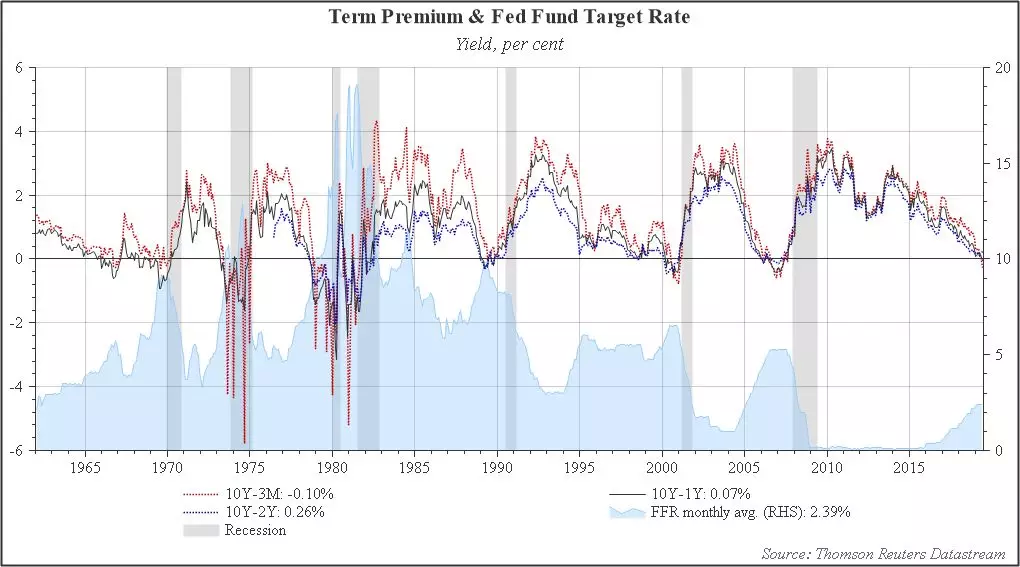

事实上,自2018年底美国长短期利率倒挂开始,关于美国经济“命不久矣”的恐慌情绪从未消失,与贸易紧张和地缘政治的魅影共舞。

国泰君安策略团队通过研判美国经济的长短期趋势,综合历史比较与市场情绪考量,对此次降息周期和美国经济所处位置给出了自己的判断。

01 什么才是最重要的共识?

这个降息周期,宽松对冲措施将“提前”且“足量”。

当前的美国市场,经济减速的危险与货币宽松的对冲之间正在角力。

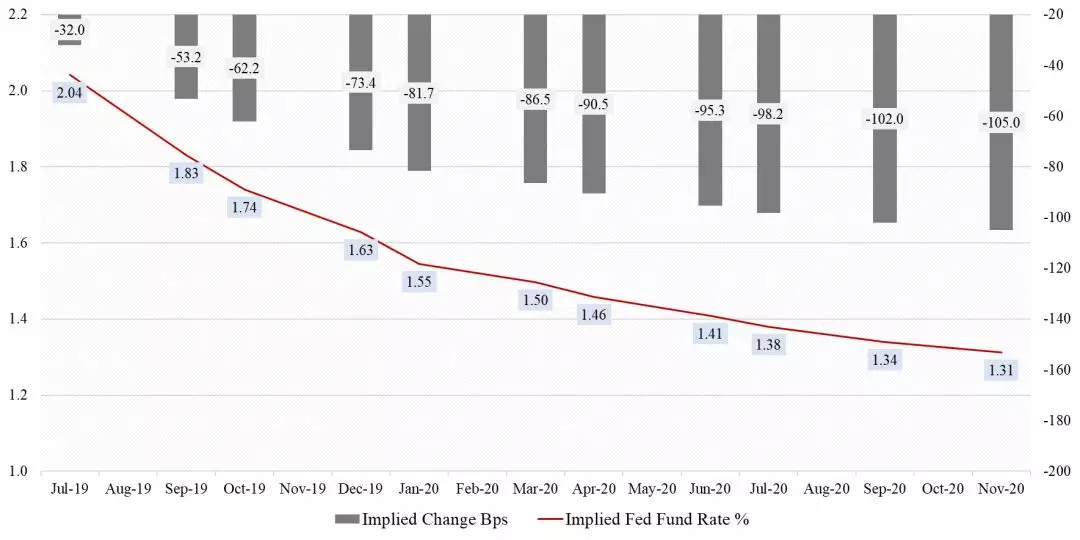

与此同时,近半年里市场对货币政策的预期却经历了180度转向。市场逐渐确信提前、足量的宽松对冲将会发生:目前的市场价格中,已隐含了今年3次、明年1次的降息预期,且调查显示投资者认为还有较大的概率进一步宽松。

我们通过下述指标予以衡量:

2. 由 CME FedWatch给出的预期FFR概率分布显示,甚至2019年末还有28.6%的概率超过3次降息,至2020年4月超过3次降息的概率进一步上升到52.5%、超过4次降息的概率仍有21.9%。

那么,预防性的宽松对冲意味着什么?

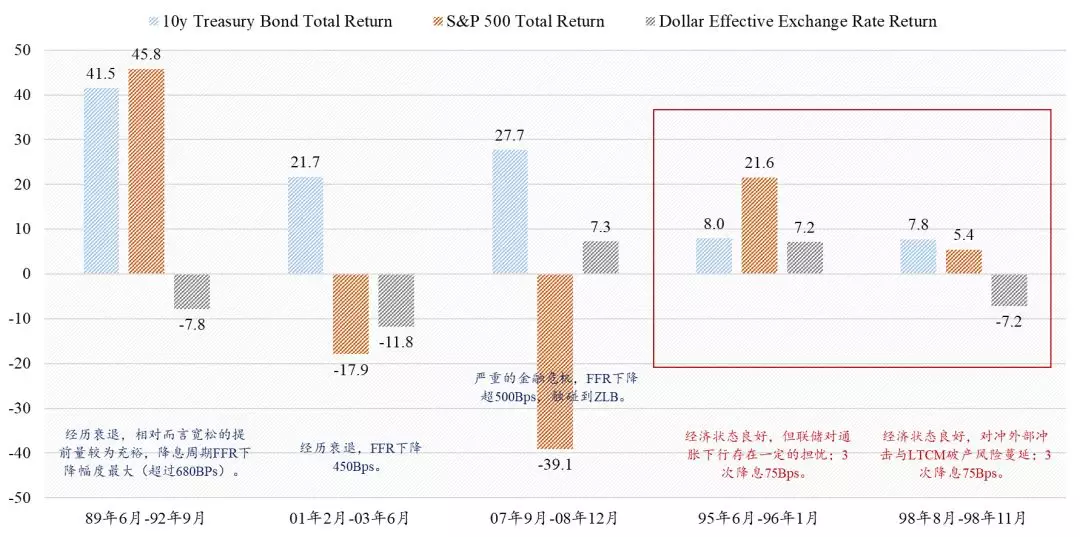

考察历史,衰退带来的盈利下滑是股市面临的最大挑战;而预防性对冲能够降低衰退的概率、令衰退程度有所缓解,并改善不确定性与股债比价关系从而支撑估值。

特别对于国债而言,降息周期均获正回报,其幅度与政策利率下降幅度正相关。

02 衰退会来吗?

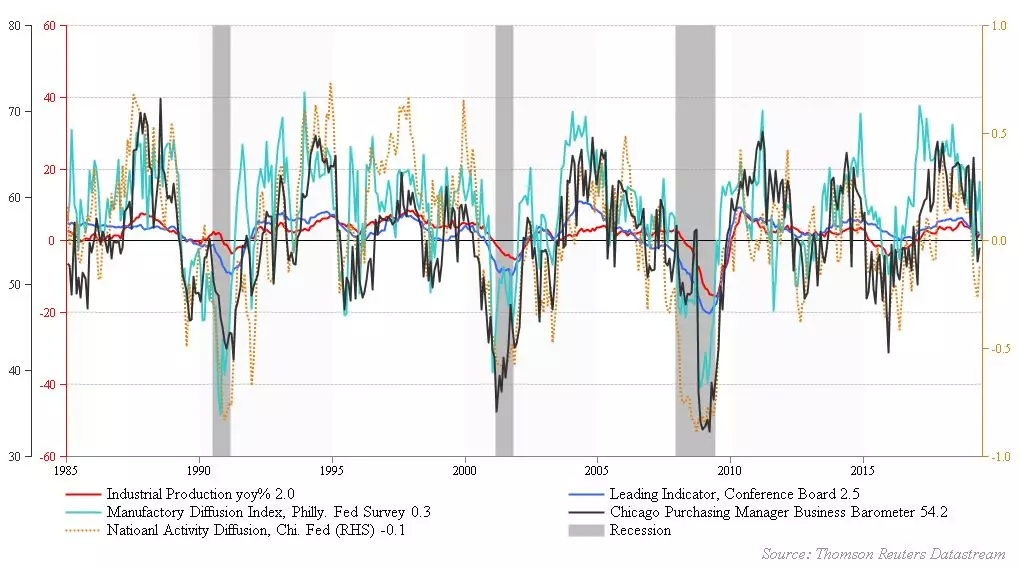

短期来看,美国经济的众多领先指标均处于回落态势之中。

例如,关注度较高的、表征短周期特征的领先指标—ISM制造业PMI指数,由2018年9月的峰值60.8持续回落,至2019年5月的52.1;ISM非制造业PMI综合指数表现相对较好,但同样处于回落之中。

然而必须承认:上述指标虽然很好地捕捉了经济的短期变化,但其本身却无法回答,未来等待我们的究竟是减速还是衰退、程度又会如何。

而从中期来看,消费-家庭部门-劳动力市场仍相当稳健。

首先,三项影响消费的基本因素中,当前就业状况十分良好,非农就业数据最近半年来甚至还经常超出市场预期。

其次,消费者信心仍处于高位,薪资增长虽低于以往周期,但正在持续提升。

经我们测算, Job Balance指标领先美国失业率约2个月,当前该指标仍处于高位、表征就业高景气。而在历次经济衰退时,Job Balance 指标通常偏低,而且往往较前期高点已经出现了大幅下滑——这显然与当前情景不符。

Conference Board 消费者信心指标(采用密歇根大学的指标结论类似)的当前特征与 Job Balance 相似,处于良好状态之中,略有回落但与衰退无缘。薪资增长虽低于历史(失业率)可比时期,但仍在稳步提升;参见前期我们的研究报告《宽松的障碍:今非昔比的美国劳动力市场》,劳动力供给扩张冲击拉低了近年来的薪资增速,随着劳动力市场重回常态,薪资中枢存在很大程度的回升可能——这将对于消费基本盘构成重要的支撑。

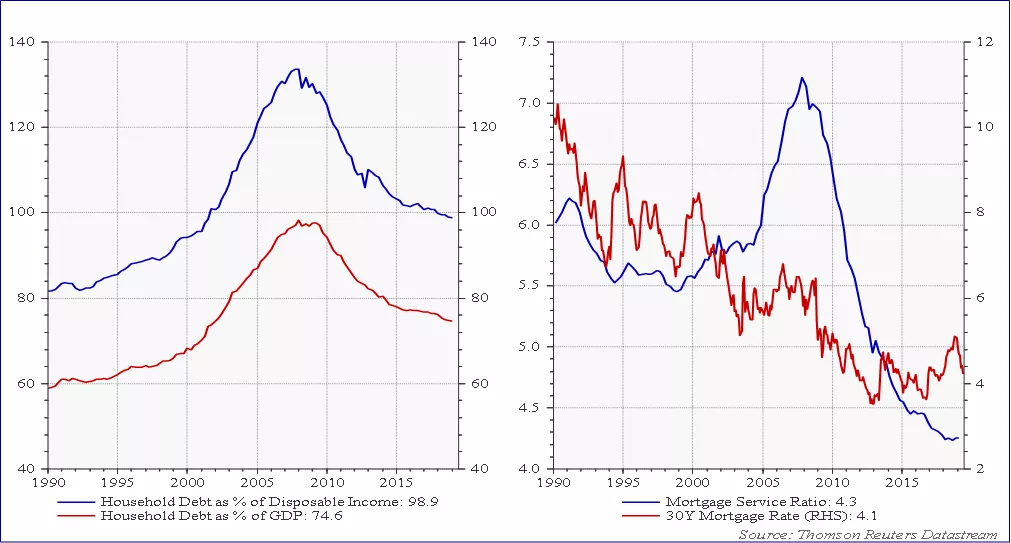

此外,当前美国居民部门的债务负担并不突出,对消费影响不大。

如下图所示,自金融危机后数年的持续居民部门债务占GDP比重当前为74.6%,占可支配收入的比重为98.9%,均已回落至2001-2002年的水平。占比最大的住房抵押贷款项,其Service Ratio甚至处于近30年的最低状态,同时按揭贷款利率同样处于偏低的中枢位置。

良好的就业市场、稳健向上的薪资增长、较高的消费信心、健康的债务负担,占美国经济70%比重的消费基本盘将有效地支撑美国经济中期继续扩张。

03 经济未来是减速还是衰退 谁来决定?

应该重点关注两方面:企业部门与经济的“软肋”。

重点之一要看企业部门。

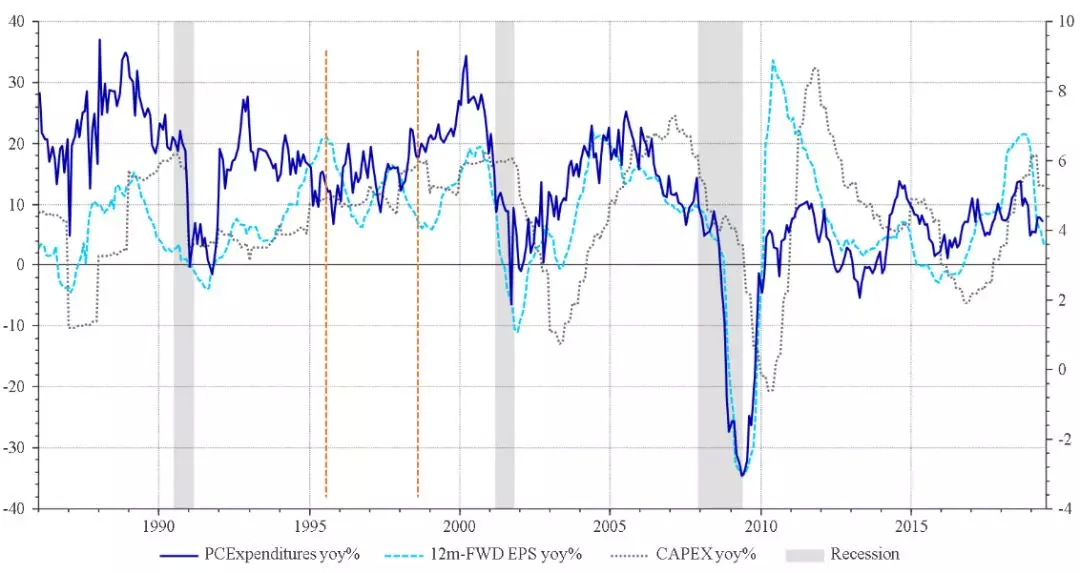

美国经济链条的传导规律为:居民消费支出领先于企业盈利预期,又领先于企业资本开支。当前企业活动的回落更多体现短周期特征。依据我们上文中的分析,在消费者信心延续高位、就业状况良好、债务负担不高、薪金收入仍在稳步提升的状态下,居民消费支出大概率难以出现快速下跌。相应地,将对周期性回落的企业盈利和资本开支形成一定的支撑。

刨除周期因素,企业部门是否存在某些严重的问题,从而引发自我加强式的恶性循环,是需要额外谨慎考察的方向——对此,历史所给予的经验让我们关注企业债务与成本冲击问题。

相比之居民部门健康的债务状况,美国非金融企业债务占GDP的比重已经悄然超过了曾经09Q1创下的高点。

之所以加上“潜在”二字,是因为当前企业面临的实际利率处于历史低位(这也是持续推升企业债务的关键因素),而推动实际利率扭转并大幅回升的情景尚未出现。同时,信用利差仍处于低位,企业面临的金融条件尚且良好。

因此,非金融企业的偿债能力已经成为了风险点并值得密切关注。

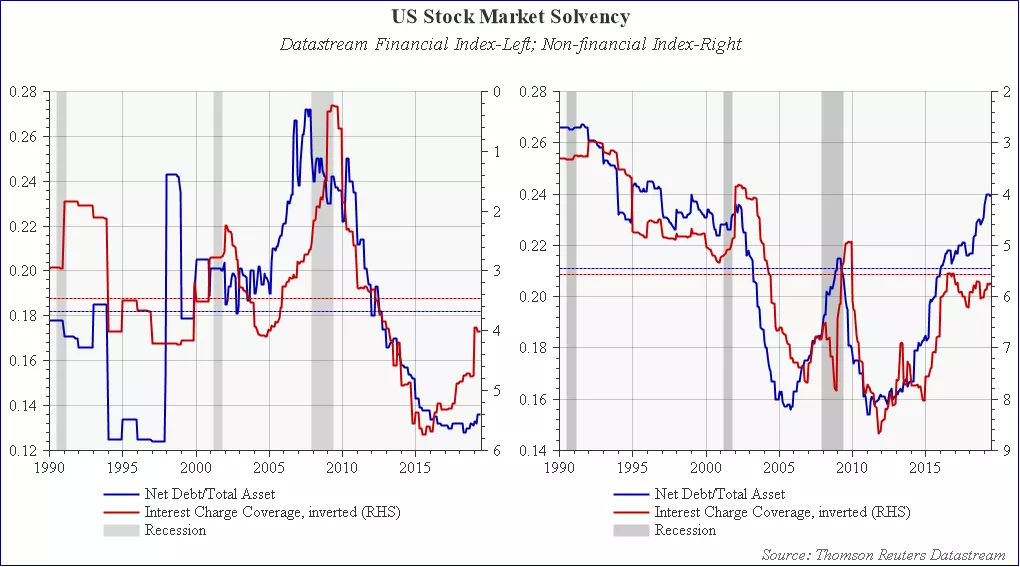

下图中,左图为金融部门的净负债占总资产比重与利息覆盖倍数,右图为非金融部门数据。

金融危机之后,金融上市企业债务问题持续改善,当前净负债占总资产的比重处于近20年中的较低水平,但对于非金融上市企业,当前净债务占总资产比重已经出现了较大幅度的抬升。

虽然当前仍处于盈利能力较为良好、利率偏低的环境之下(ICC可控),但无论是遭遇超预期的衰退、还是未来金融环境收紧,均有可能对企业部门形成冲击。

基准情况下,商品价格持续处于较低的位置,很难构成对美国企业的重大成本冲击,不确定性来自于外部冲击,如伊朗问题对于油价具有一定影响。

更值得关心的是劳动力市场紧张可能在未来导致薪资加速上涨,这对于利润在居民与企业部门之间的分配造成影响。

但是,一个充分就业的劳动力市场所带来的薪资上涨,对于美国这样的消费经济实质效果更侧重于需求扩张,仅在通胀预期过快提升、通胀失控条件下才构成重大冲击。

因此我们认为在当前时点,成本冲击压力并不大。

综上,我们认为企业部门的回落是短周期的,而由于经济的中期基本盘良好,回落幅度总体可控。但同时也需要注意若未来实际利率抬升、金融条件收紧,当前偏高的企业债务问题可能造成麻烦。

重点之二要看经济的“软肋”。

对地产库存、空置率等众多角度进行仔细考察后,我们认为当前地产并非软肋。

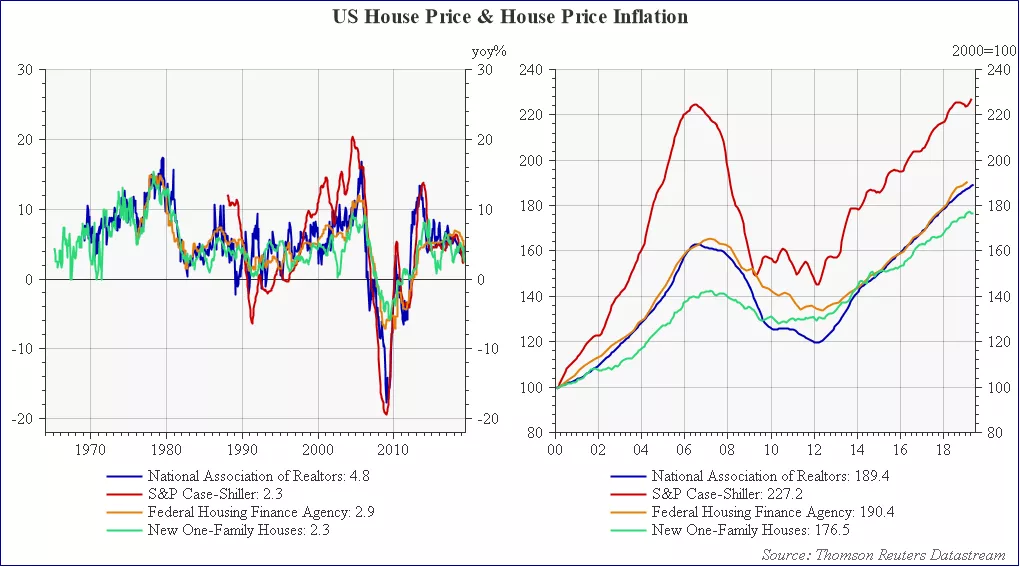

1. 房价与宏观经济无总体偏离,估价指标尚属合理范围。

见下图,采用不同的价格衡量指标,虽然当前地产价格超越或相当于06年高点;但自2000年计算,房价的CAGR增速在3.0%至4.3%范围内(Case-Shiller 计最高、Census Bureau 的新房价格计最低),而同期的 Core CPI 复合增速为2.0%、实际GDP复合增速为2.1%——房价与宏观经济增长特征匹配度较好。

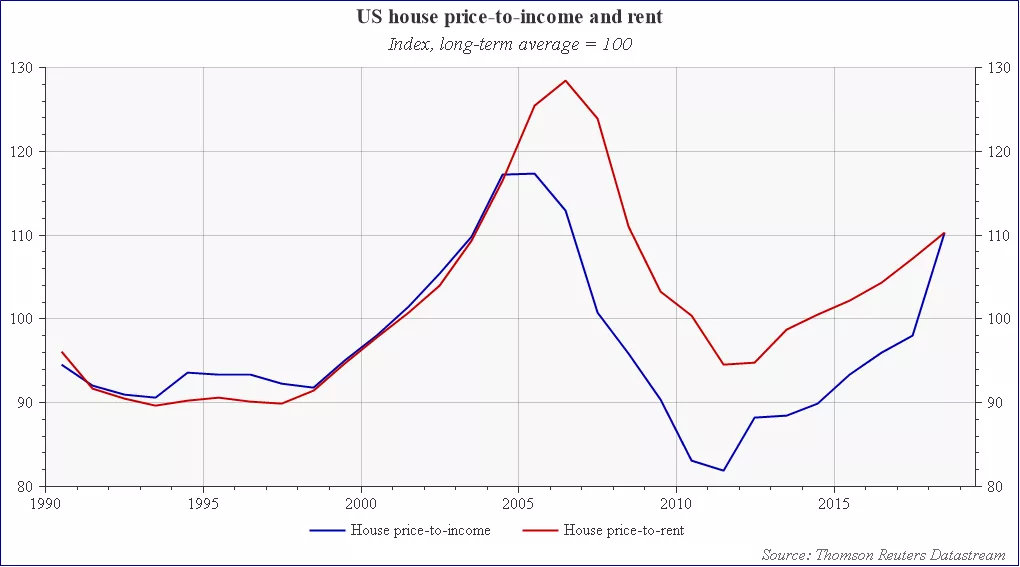

如下图所示,房价收入比、房价租金比当前略高于长期趋势,当考虑到极低的利率环境对估值提升与预期收益率的压低之后,我们认为仍在合理范围内。

目前用于销售、租赁,以及居民限制的住房套数仍在下降趋势之中。我们重点关注的住房所有者空置率及租房空置率指标也都处于十分健康的状态。

我们已经在前文中对居民部门按揭贷款情况作了分析,其占比最大的住房抵押贷款项,其 Service Ratio甚至处于近30年的最低状态,同时按揭贷款利率同样处于偏低的中枢位置。

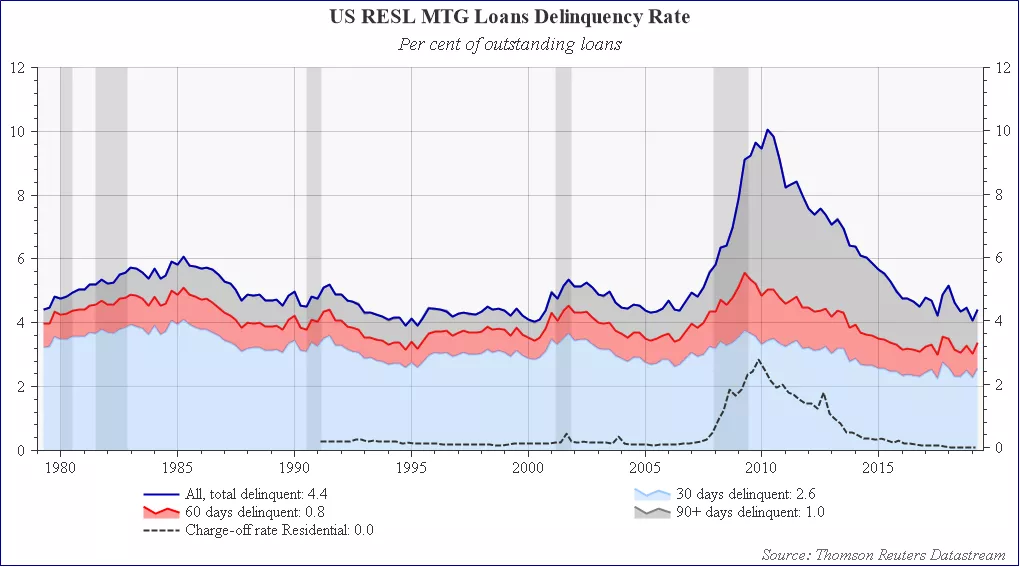

另一方面,从住房贷款违约率的角度来看,当前同样处于历史偏低的位置。

类似地,金融部门仍平稳,银行部门良好。

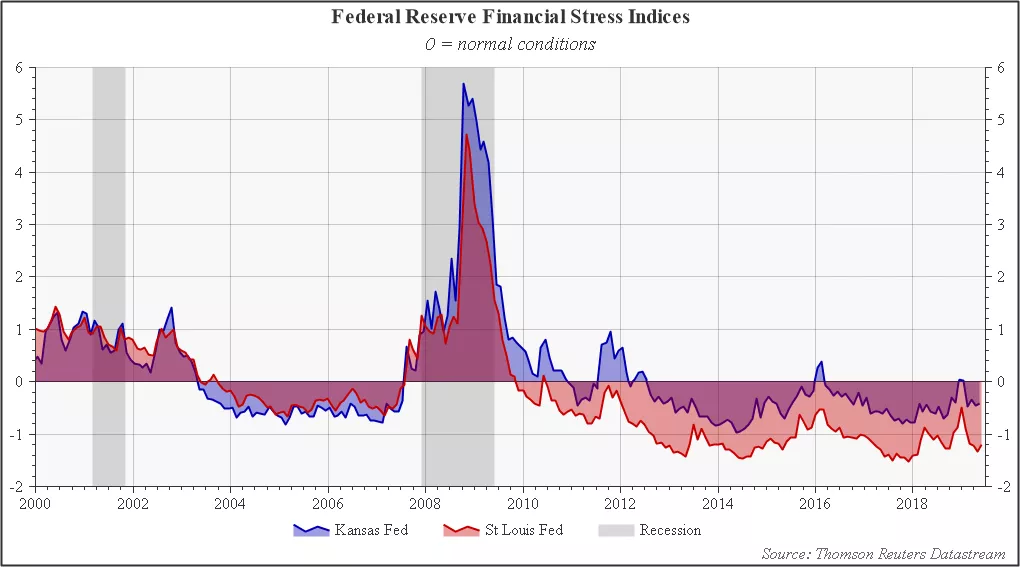

Kansas与 St Louis联储提供的金融压力指数能够较好地刻画当前美国金融领域面临的压力状况。最近的压力激增来自于去年9月至12月,当时面临股票市场的下跌、波动率激增、联储政策仍显得偏鹰、以及非美经济展望悲观与金融。其后逐步改善,当前重新回复至较为良好的状态。

04 基准之下的四点判断

美国不衰退;

联储以“预防式”宽松支撑经济扩张;

短期通胀难以抬升;

劳动力市场保持强劲。

扫码下载智通APP

扫码下载智通APP