光大证券:9月后汽车或带动社零温和回升

本文转自微信公号“文话宏观”,作者:张文朗 邵将 黄文静 杨耀先

要点

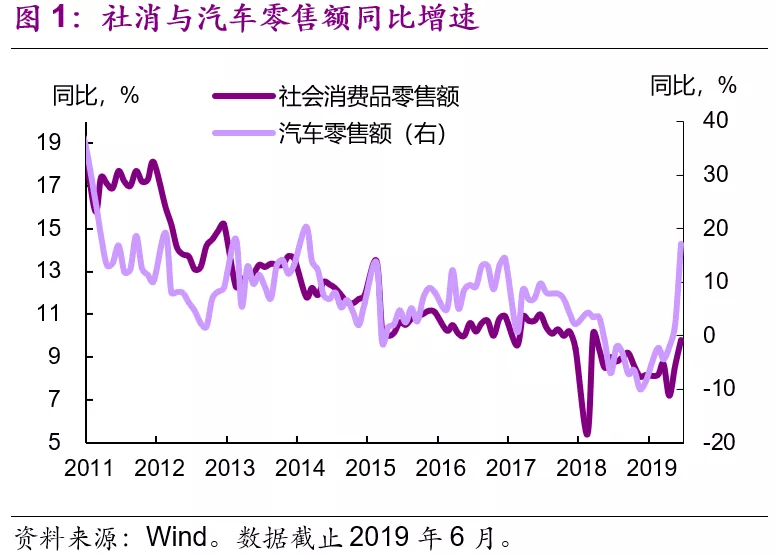

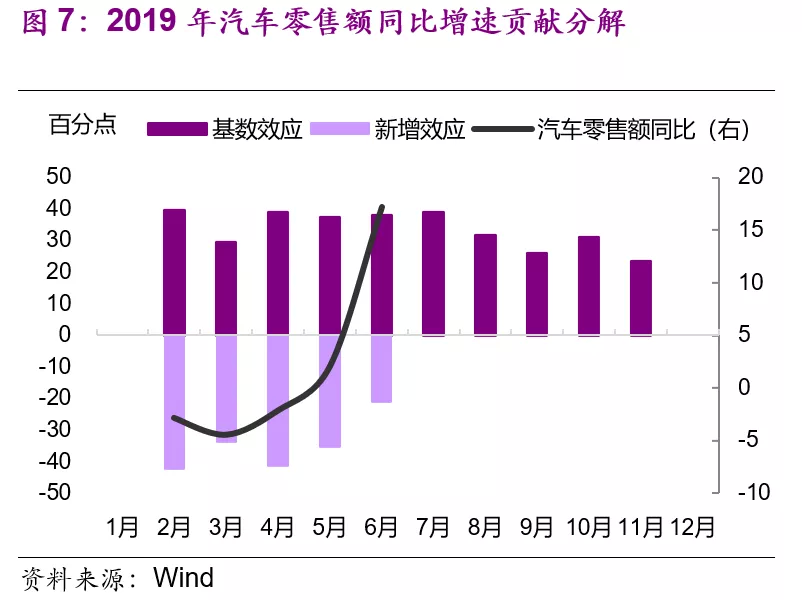

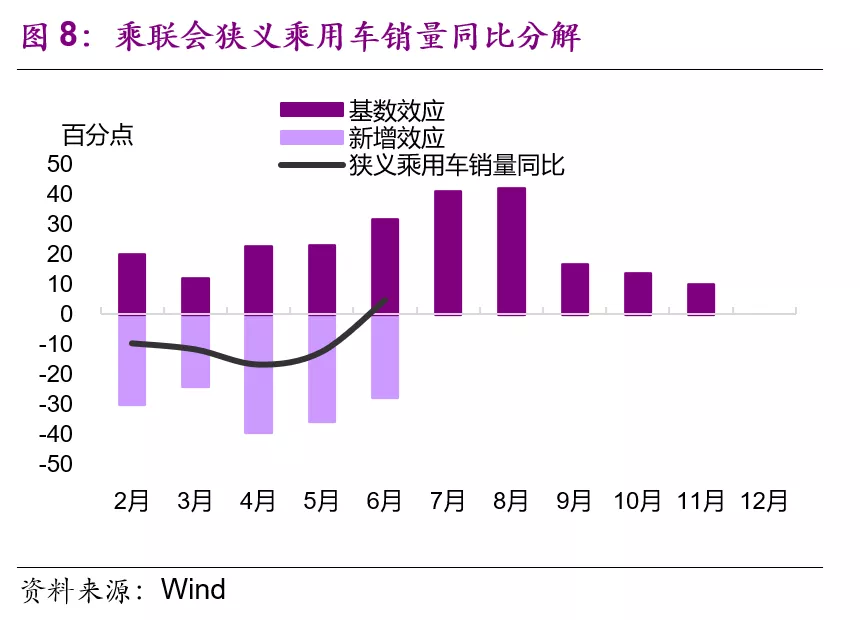

车市火爆,原因为何?2019年6月汽车销售、生产和库存数据都表现亮眼,带动社消和工业增加值等宏观指标反弹。6月汽车销售反弹原因中,基数效应有所作用,新增因素贡献更大,汽车零售额同比较上月多增的15个百分点中,基数贡献0.9pct,新增效应贡献14pct。从新增因素来看,“国五”清库、新能源补贴退坡前抢跑、“国六”跟随促销是主要提振因素。除了销量反弹,价格亦有贡献。

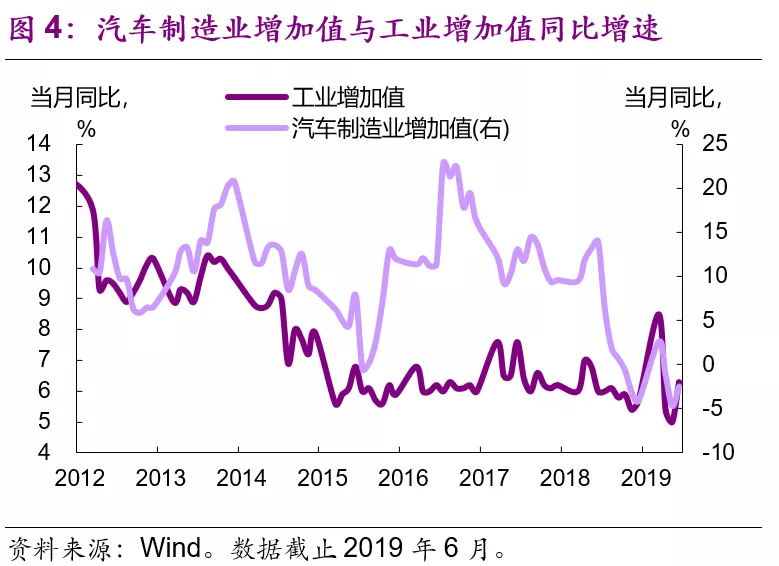

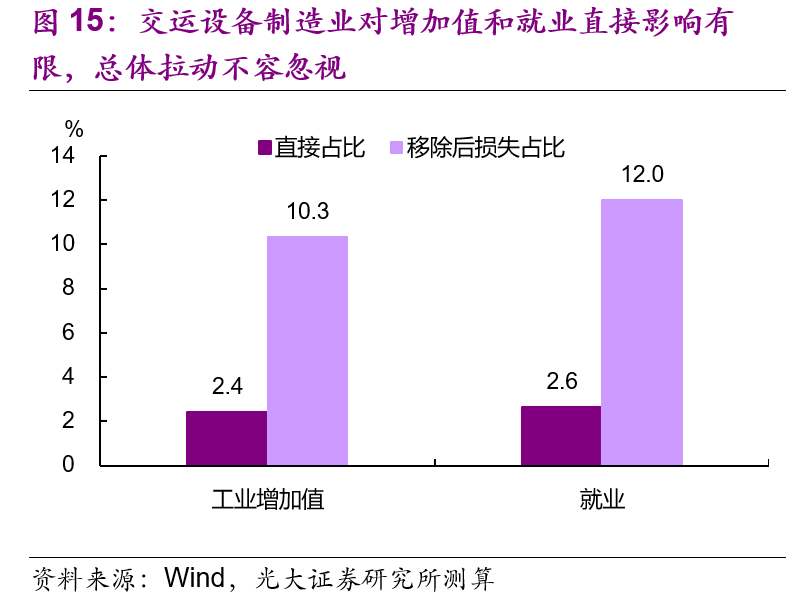

汽车对宏观经济有多重要?从消费看,2019年上半年汽车在限额以上商品零售中占比接近30%,2017年交通通信在居民消费支出中占13.6%。从投资和增加值看,2018年汽车制造在工业增加值中占比5.6%,2019年上半年汽车制造在制造业固定资产投资中占比6.9%,但考虑到对其他行业的拉动,移除汽车后,总体工业增加值将损失10.3%。从就业看,2016年交运设备制造就业占比在2.6%,但考虑到与其他行业的关联,剔除该行业后,总体就业将损失12%。

6月车市的火爆能否持续,对整体消费又有何影响?基数效应或能支撑到7月,但新增因素方面,“国五”清库和新能源“抢装”大限已过,而“国六”促销亦是伴随国五折扣,同样难持续。参考以往刺激政策退坡前后的环比超季节性变动的弹性,我们预计7月社消中汽车零售额同比或回落至3.1%,带动社消同比回落至8.1%左右。预计新增因素未来继续发挥作用,9月起乘用车零售销量同比有望回升,预计四季度可转正,预计汽车零售额同比四季度有望反弹至7.7%左右,带动社消同比反弹至8.4%左右。

正文

1、汽车数据表现亮眼

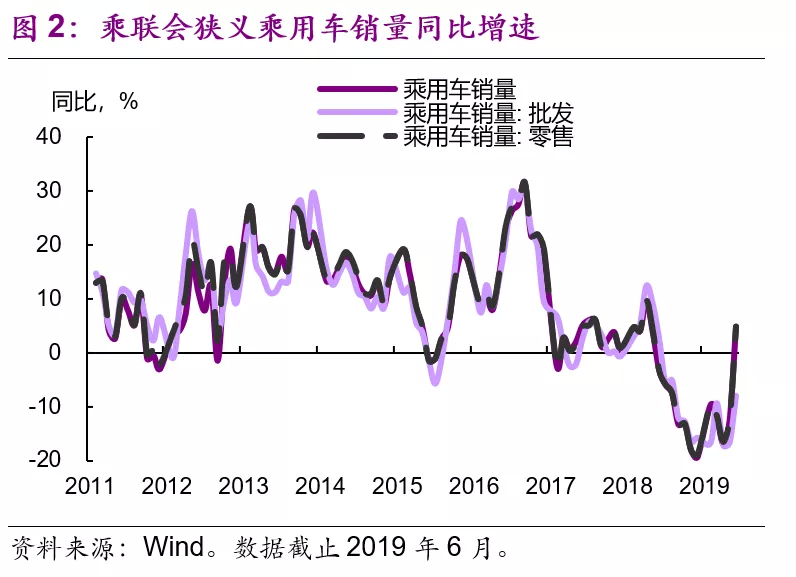

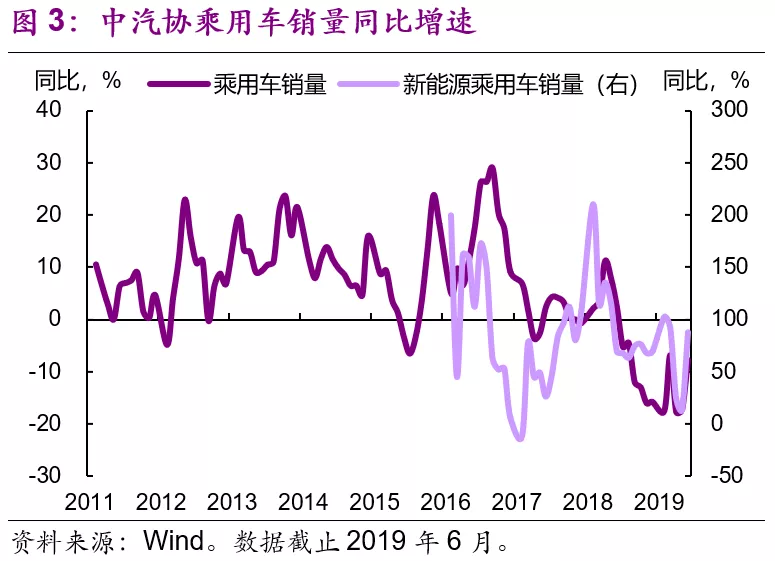

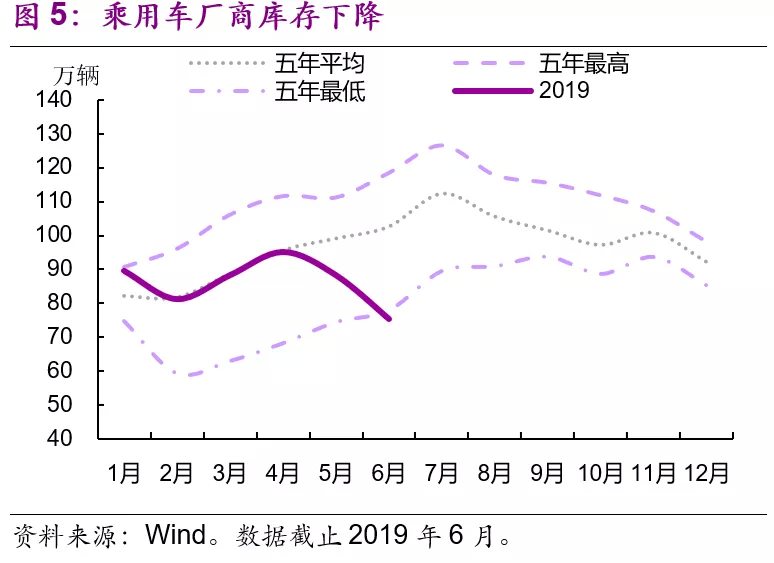

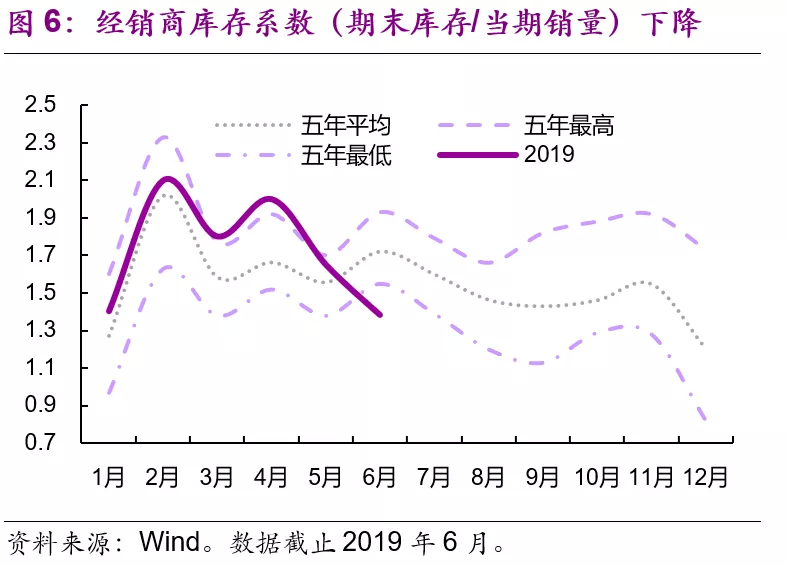

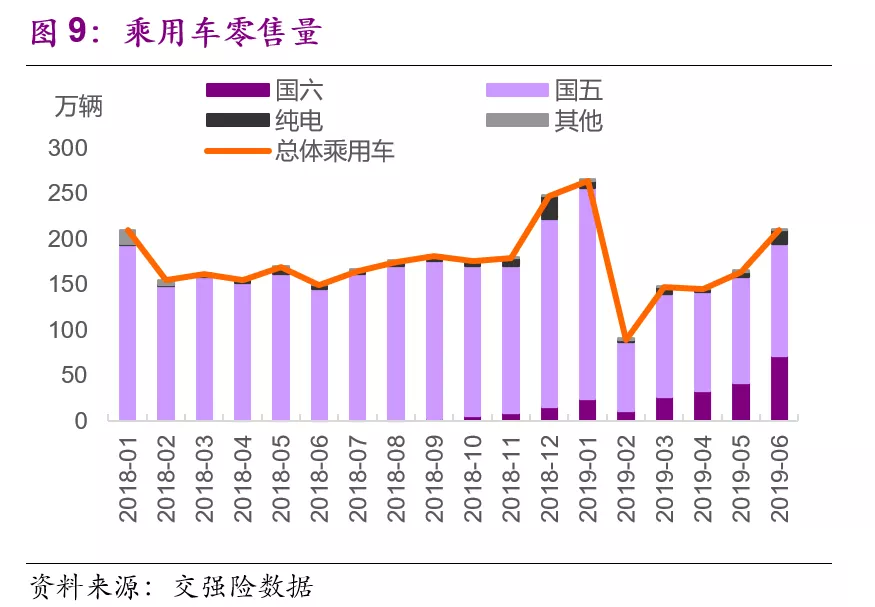

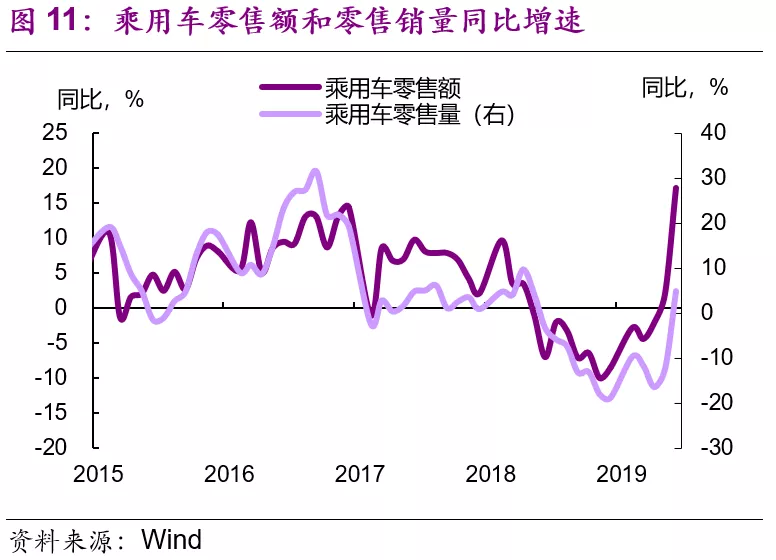

2019年6月汽车的各项数据(销售、生产和库存等)都表现亮眼,带动消费和工业增加值等宏观指标反弹。具体看,6月汽车零售额同比从5月的2.1%大幅反弹至17.2%,达8年最高;6月社消零售总额同比较上月大幅反弹1.2个百分点达到15个月最高(6月9.8%,5月8.6%),其中汽车拉动了1.5个百分点;乘联会的狭义销量同比连续负增一年后首次转正,从-12.5%反弹到4.9%;中汽协的乘用车销量同比亦从-17.4%反弹到-7.8%;汽车制造业增加值同比降幅收窄(从-4.7%上升至-2.5%),汽车制造业固定资产投资累计同比连续第二个月上升;厂商和经销商库存均下降。

2、6月汽车销售反弹是何原因?

6月汽车销售反弹的主要因素是“国五”清库、新能源补贴退坡和基数效应,除了量的反弹,价格亦有贡献。

基数效应有提振,新增因素贡献更大。6月社消零售额中汽车同比较上月多增的15个百分点中(同比从5月的2.1%大增至17.2%),基数效应仅较上月多贡献0.9个百分点,而新增效应多贡献了14个百分点。中汽协乘用车销量同比较上月多增的9.6个百分点中(同比从5月的-17.4%反弹至-7.8%),基数效应贡献了0.97个百分点,新增因素贡献了8.6个百分点;乘联会乘用车销量同比多增的17.4个百分点中(同比从5月的-12.5%反弹至4.9%),基数和新增效应各贡献了一半。

从新增因素来看,“国五”清库是一大因素。早在2016年底,环保部和质检总局联合发布的《轻型汽车污染物排放限值及测量方法(中国第六阶段)》,就公布了“国六”标准实施的时间表,要求所有销售和注册登记的轻型汽车,2020年7月1日起应符合国六a限值要求,2023年7月1日起应符合国六b限值要求,部分地区可提前实行。2018年6月,国务院《关于印发打赢蓝天保卫战三年行动计划的通知》要求,自2019年7月1日起,重点区域、珠三角地区、成渝地区提前实施“国六”标准。根据光大汽车组的估算,提前实施国六标准的15省市2018年销量占全国销量近70%,4月末国五库存占全国乘用车库存70%,而截至6月底,提前实施国六地区的国五库存已经清至0.1个月。

新能源补贴退坡亦有提振。根据2019年3月发布的财政部《关于进一步完善新能源汽车推广应用财政补贴政策的通知》,2019年新能源汽车补贴过渡期为3月26日至6月25日,过渡期结束后,补贴的技术标准大幅提高,补贴退坡比例大幅增加。而19年补贴过渡期与18年错位,18年过渡期在2月12日-6月11日,18年5月为“抢装”高峰,提前消费导致18年6月销量大跌,而19年6月是“抢装”高峰,二者共同作用对19年6月新能源乘用车销量形成低基数、高新增影响,同比大增88%。

“国六”促销的影响亦不可小觑。过去一年“国六”车型陆续上市,由于销量基数较低,且“国五”打折清库时“国六”也跟随促销,根据交强险数据,6月“国六”零售销量环比高达1.7倍,同比高达1713倍。

从贡献来看,汽车销售的不同数据来源,各分项因素贡献也有差别。从中汽协的汽车销量看,6月同比较上月多增的9.6个百分点中(同比从-17.4%上升到-7.8%),有30%(2.8个百分点)是新能源车贡献,传统车贡献70%。而从乘用车交强险的数据看,6月乘用车销量同比较上月多增的43个百分点中(同比从-3%上升到40%),54%是“国六”贡献,27%是“国五”贡献,19%是纯电贡献。

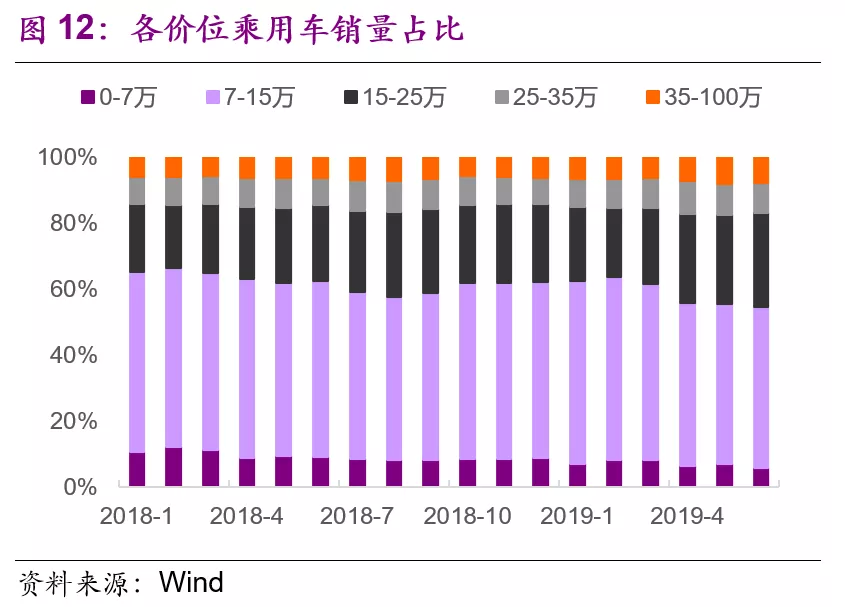

此外,价格因素也对汽车零售额有所提振。今年二季度社消中汽车的零售额同比增速明显快于乘联会的销售量同比,部分由于15万以上乘用车销量的占比大幅提升,从3月的38%上升到了6月的45%。

3、为何关心汽车?

从消费看,2019年上半年汽车在限额以上商品零售中占比接近30%,2017年交通通信支出在居民人均消费支出(包含商品和服务)中占比13.6%,因而对消费特别是社消的影响至关重要。

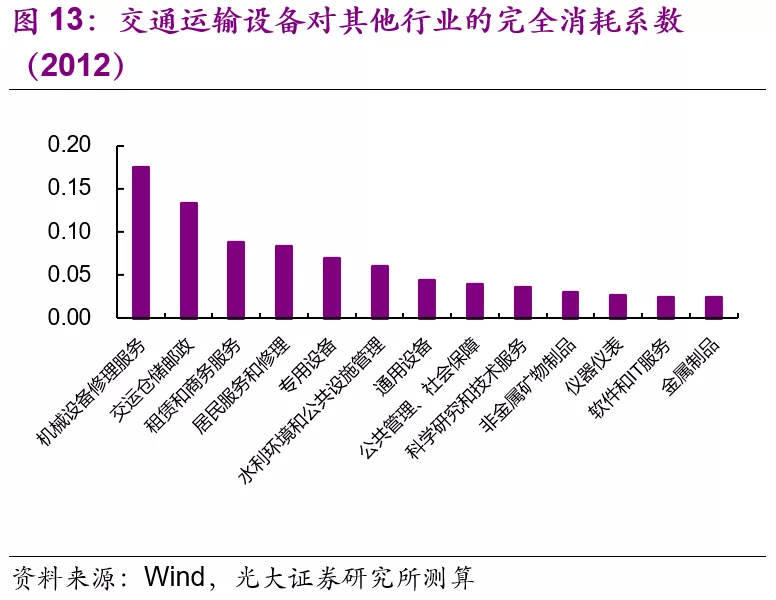

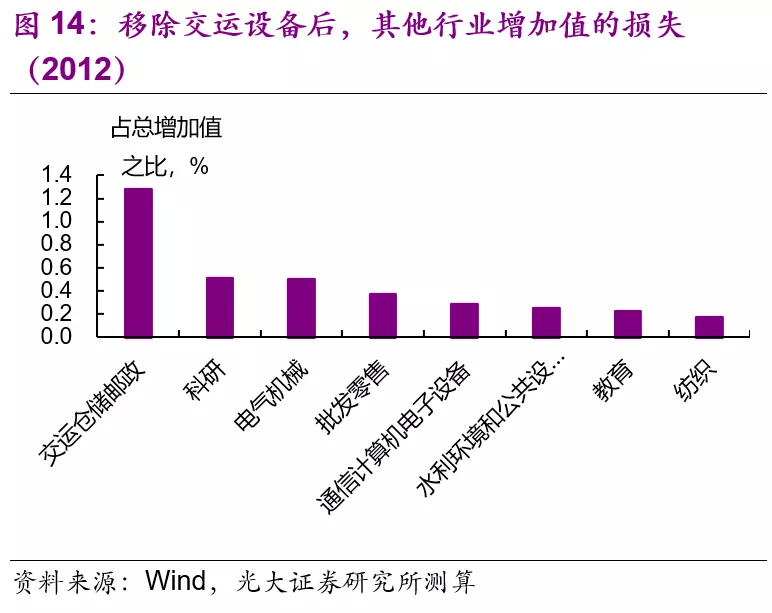

从投资和增加值看,2019年上半年汽车制造业在制造业固定资产投资中占比6.9%,我们估算2018年汽车制造在工业增加值中占比5.6%,但考虑到对其他行业的拉动(根据投入产出表),移除汽车后,总体工业增加值将损失10.3%。从拉动行业看,交运设备对机械设备修理、交运仓储、租赁商务服务、居民服务与修理、专用设备等行业影响最大。移除交运设备后,交运仓储、科研、电气机械、批零的增加值损失最大。

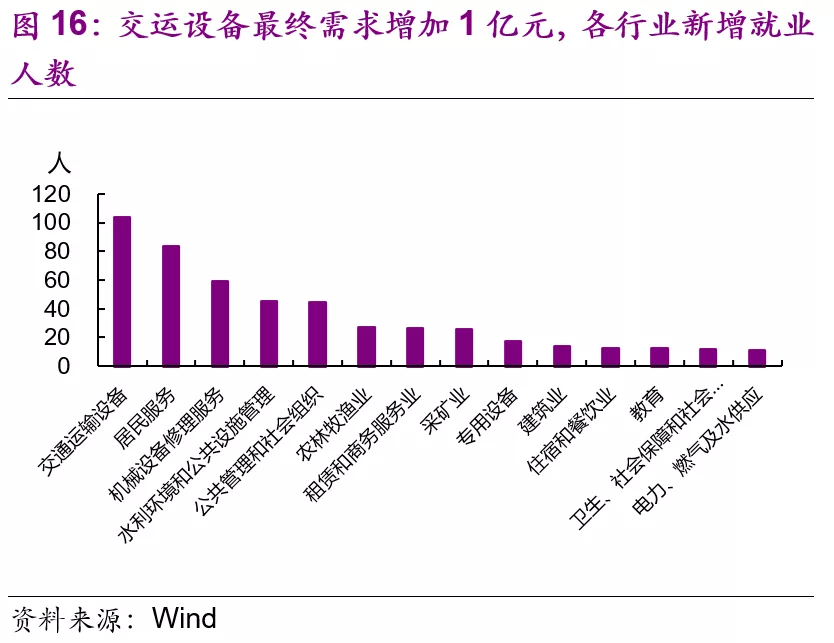

从就业看,交运设备制造业就业人数占总就业人数比重在2.6%(2016年),但考虑对其他行业的带动,剔除该行业后,总体就业的损失在12%。该行业最终需求增加1亿元,除了带动自身行业新增就业103人,还会带动居民服务、机械设备修理、水利环境和公共设施、公共管理等行业就业分别增加45-83人,带动总体就业新增609人。

4、车市火爆能否持续,对消费影响几何?

往前看,新增因素将对7月汽车销量同比较大拖累,但四季度汽车销量同比有望转正。基数效应或能支撑到7月,但新增因素方面,“国五”清库和新能源“抢装”的大限已过,提振效应将消退,而“国六”促销亦是伴随着“国五”折扣,提振同样难持续。

4.1、参考以往政策退坡,7月汽车零售额或有较大调整

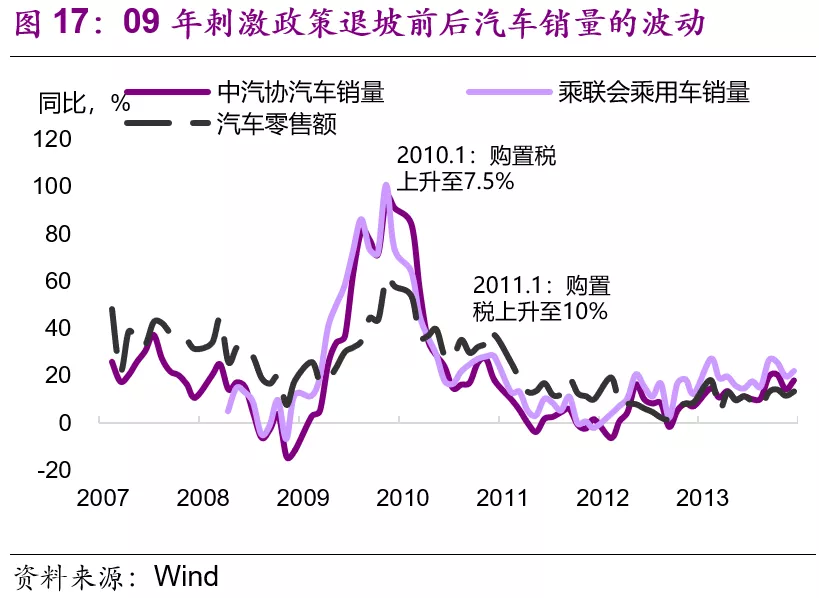

过去十年出台了两轮汽车消费刺激政策,我们可以参考政策退坡前后的销量变动,来对6月“国五”和新能源“抢跑”前后的汽车销量进行预测。:1)第一次在2009-2010年,出台了购置税优惠、汽车下乡、以旧换新、节能工程等多项政策;2)第二次在2015-2016年,主要出台了购置税优惠政策。

第一轮的政策刺激主要分两次退出,2009年12月9日的国常会上宣布,2010年1月1日起购置税减半政策退坡为75折,2011年1月1日起彻底退出购置税优惠政策。

第二轮的政策刺激也分两次退出,2016年12月15日,财政部宣布对1.6升及以下排量乘用车,2017年1月1日起购置税减半优惠退坡为75折,2018年1月1日起彻底退出购置税优惠。

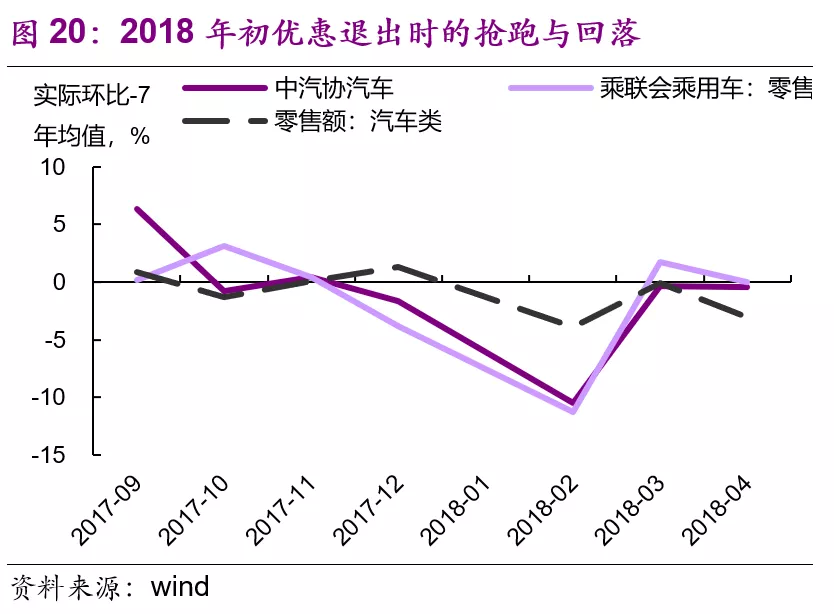

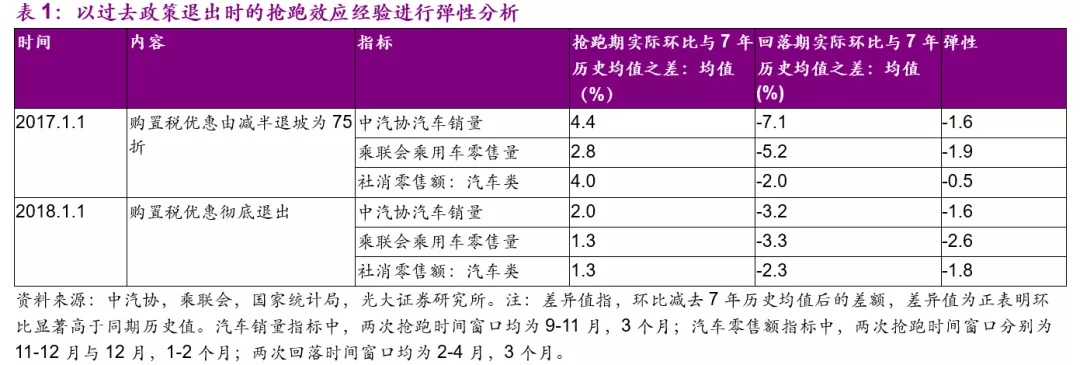

这两轮的退出均出现了比较明显的“抢跑”效应,第一轮政策刺激退坡前,2009年10-12月和2010年的9-12月汽车销量同比增速均出现了上升,“抢跑”窗口均为3-4个月。在政策正式退出后,均出现了同比增速大幅回落的现象,其中2010年1-7月汽车销量同比增速出现了大幅下滑,2011年1-5月汽车销量同比增速出现了明显下滑,回落窗口为4个月左右。第二轮刺激退坡前,因为前期基数的扰动,同比“抢跑”不明显,但环比与同期历史均值比,表现出较强的“抢跑”效应(表1),两轮抢跑时间窗口为3个月,回落时间窗口亦为3个月。

由于“国五”乘用车销量占比70%,1.6升以下乘用车销量占比亦70%,二者“抢跑”的影响或一定程度可比(新能源占比较小,且补贴退坡是一个持续的过程)。我们计算了第二轮两次“抢跑”回落前后环比的弹性(抢跑后环比与历史7年同期均值差异/抢跑前环比与历史7年同期均值差异),中汽协汽车销量的平均弹性为-1.6,乘联会乘用车销量的平均弹性为-2.2。以此可估算“国五清库和新能源抢装”政策带来的“抢跑”效应与后续可能的回落幅度。由于本轮车市整体较疲,“抢跑”时间较短,仅在5-6月2个月。“抢跑”之后,7月汽车销售环比将大幅弱于季节性,带动同比回落,预计7月中汽协汽车销量同比为-12.0%左右,乘联会乘用车销量同比为-16.3%左右,社消中汽车零售额同比为3.1%左右,带动社消同比回落至8.1%左右。

4.2、新增效应提振下,9月后汽车或带动社零温和回升

扰动过后,新增效应或带动9月后汽车销售同比温和上修。往前看,基数效应或能支撑到7月,但之后逐渐减弱。新增因素方面,“抢跑”扰动消退后,9月销售环比有望修复,同时快速主动降价去库存后,汽车有望开启温和的被动去库存过程,前期持续低迷的销售环比有望向历史均值回归,新增效应的提振加大,预计乘联会乘用车零售同比有望在四季度转正,汽车零售额同比四季度有望反弹至7.7%左右,带动社消同比反弹至8.4%左右。

扫码下载智通APP

扫码下载智通APP