天风证券:哪些房企受银行信贷监管压力大?

本文来自 微信公众号“固收彬法”。本文仅供投资者参考,不代表智通财经观点。

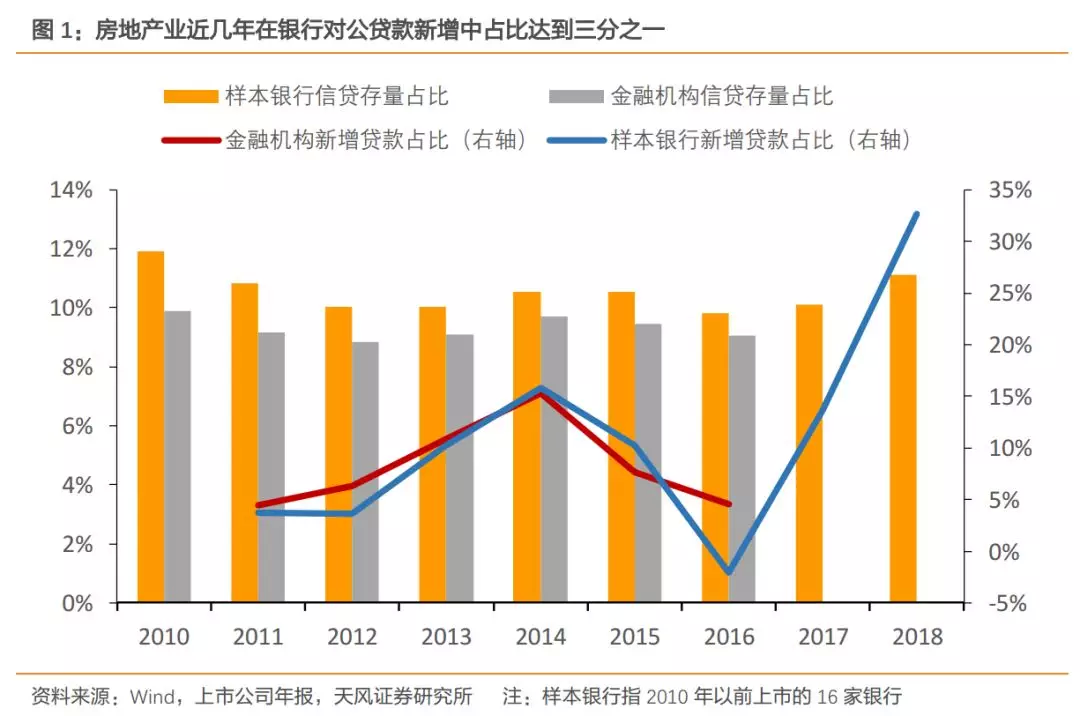

摘要:从广义资金占用来看,房地产占用银行信贷资源较多。房地产贷款占总贷款余额近年来持续提升,2018年已经达到28.4%;而2018年新增贷款中投向房地产的贷款占比更是达到约40%;这些还没有考虑违规流入楼市的消费性贷款。直接来源于银行的房地产开发资金占比约3成,如果考虑到住房销售过程中银行资金的加持以及自筹资金中来自银行的资金,那么银行资金对房地产开发资金的直接影响将超过六成,具有决定性作用。若落实银行信贷资源结构调整,未来房地产开发贷款及个人住房贷款增速或还将降低,房企将面临更大的融资压力。上半年,金科、中梁、恒大、阳光城和佳兆业等高杠杆企业表现出比较突出的销售降杠杆能力;而高杠杆、银行贷款占比较高、销售情况不佳的一些企业需要关注。

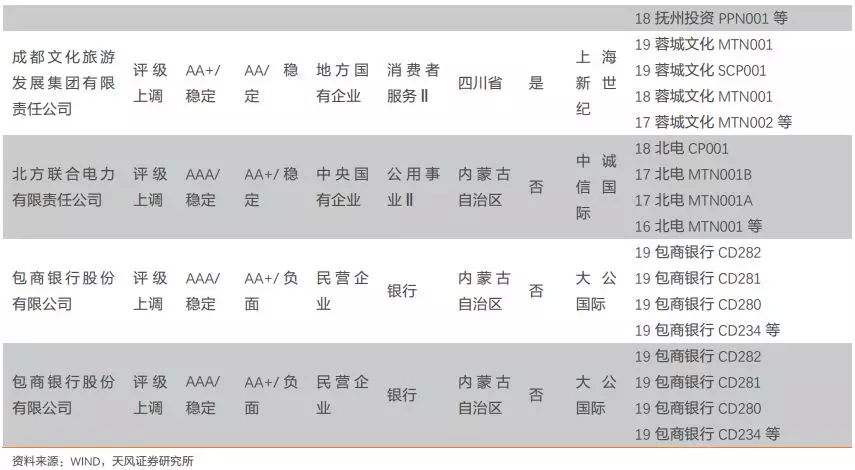

评级调整:上周40家发行人及其发行债券发生跟踪评级调整,22家下调,18家上调。 一级市场:发行量较上周小幅下降,发行利率大部分小幅下降。本周非金融企业短融、中票、企业债和公司债合计发行约1,122.5亿元,总发行量较上周小幅下降。从发行利率来看,交易商协会公布的发行指导利率大部分小幅下降,各等级变动幅度在-2-5BP。 二级市场:成交量小幅上升,收益率普遍下行。利率品现券收益率整体下行;信用债收益率整体下行;信用利差整体上行,部分下行;各类信用等级利差整体上行,部分下行。交易所企业债市场交易活跃度有所下降,公司债市场交易活跃度有所上升,企业债净价下跌家数等于上涨家数,公司债净价下跌家数小于上涨家数。

哪些房企受银行信贷监管压力大?

继7月30日中央政治局工作会议提出:“坚持房子是用来住的、不是用来炒的定位,落实房地产长效管理机制,不将房地产作为短期刺激经济的手段”之后,央行31日发布“全国银行业金融机构信贷结构调整优化座谈会”新闻稿,会议指出:“要坚持‘房子是用来住的,不是用来炒的’定位,认真落实房地产市场平稳健康发展的长效机制。保持房地产金融政策连续性稳定性。保持个人住房贷款合理适度增长,严禁消费贷款违规用于购房,加强对银行理财、委托贷款等渠道流入房地产的资金管理。加强对存在高杠杆经营的大型房企的融资行为的监管和风险提示,合理管控企业有息负债规模和资产负债率”。

那么,目前房地产还能通过哪些途径获得银行的贷款?房地产到底占用了多少信贷资源?不同房企,哪些存在高杠杆经营问题,谁将最先感受到银行收缩信贷的压力?本文将一一回答这些问题。

1.银行房地产贷款政策梳理

狭义上来讲,房地产企业直接从银行获得的贷款可以分为三类:房地产开发贷款、并购贷款和拆迁贷款。按照开发内容的不同,房地产开发贷款可以分为房产开发贷款和地产开发贷款;按照开发性质的不同,可以分为保障性住房开发贷款和其他房地产开发贷款。并购贷款和拆迁贷款规模较小,是部分房企以并购或旧改的方式获取土地过程中产生的贷款。

广义上来讲,房地产占据的银行信贷资源除了房企直接从银行获得的资金外,还有个人按揭贷款。个人按揭贷款作为销售回款,在房屋产权证办妥之后将打到房地产企业的资金账户。

1.1 房地产银行贷款政策

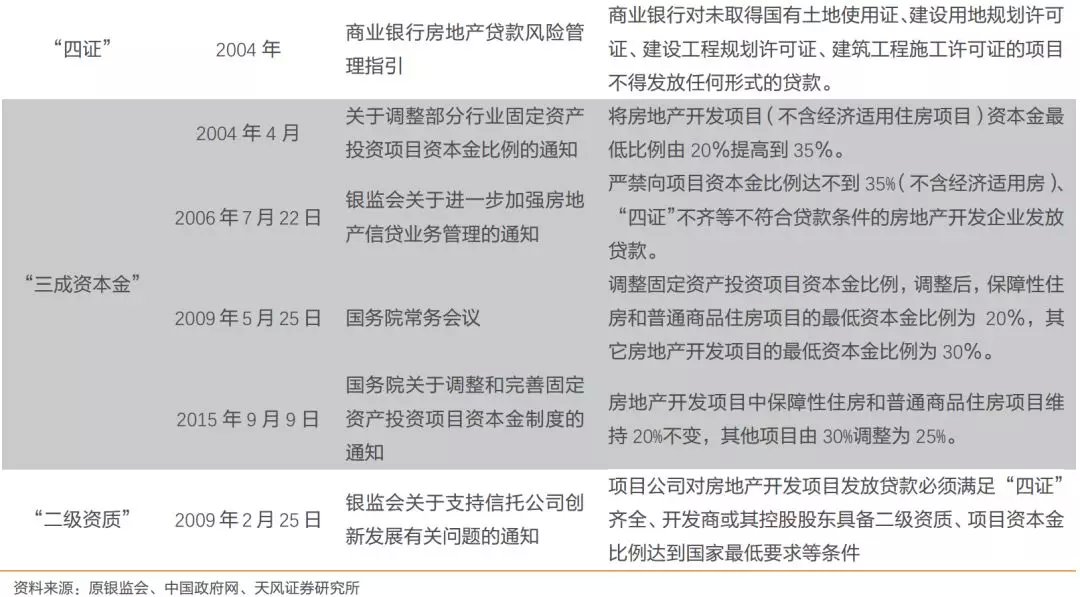

房地产开发贷款监管政策逐步完善,目前房企取得开发贷款需要满足“四三二”要求。“四三二”要求指“四证齐全、三成资本金和二级资质”,更详细而言,“四证”包括国有土地使用证、建设用地规划许可证、建设工程规划许可证、建筑工程施工许可证;“三成资本金”是概称,不同项目类型资本金比例目前有所调整,普通商品房和保障性住房资本金比例为20%;“二级资质”指项目公司控股股东必须具备房地产二级开发资质。

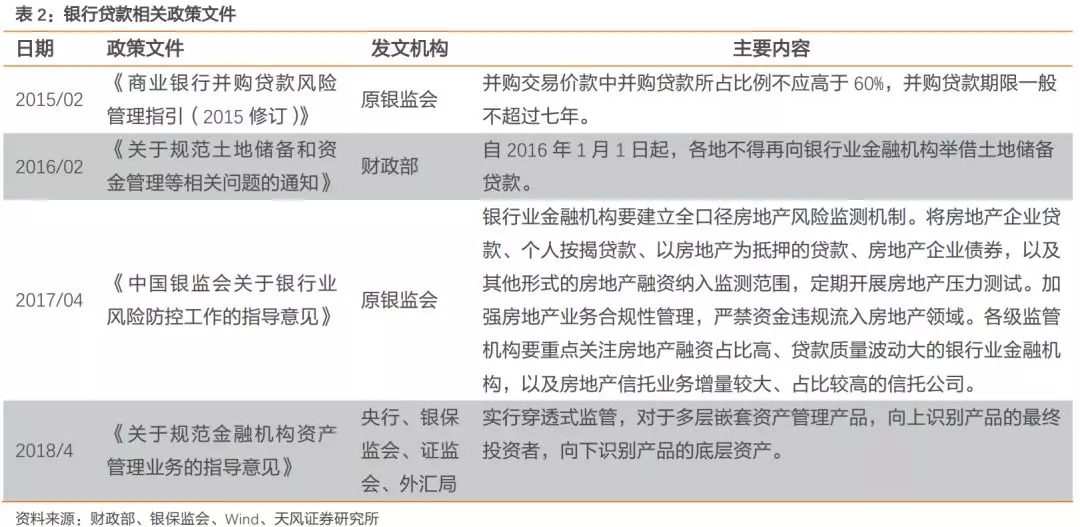

在资管新规的监管下,银行表外通道类业务逐步回归表内,房企很难再通过信托、证券公司等获得银行的资金。而并购类贷款要求相对严格,规模也较小。

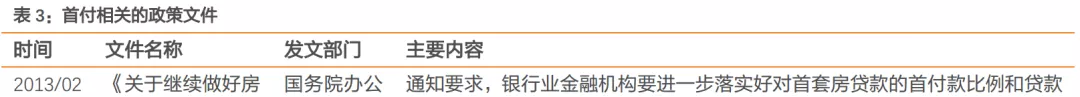

1.2 个人按揭贷款政策

个人按揭贷款政策调控主要分为两类:首付比例调整和贷款利率调控。一直以来,首付比例的调整都是政策调整的重点,对于房地产市场具有极强的指导作用。目前,在“因地施策,分类指导”的原则下,只要满足全国统一的监管要求,不同城市个人住房贷款最低首付款比例和利率水平自行确定。

2.银行资金投向和房地产资金来源

2.1银行投向房地产的资金

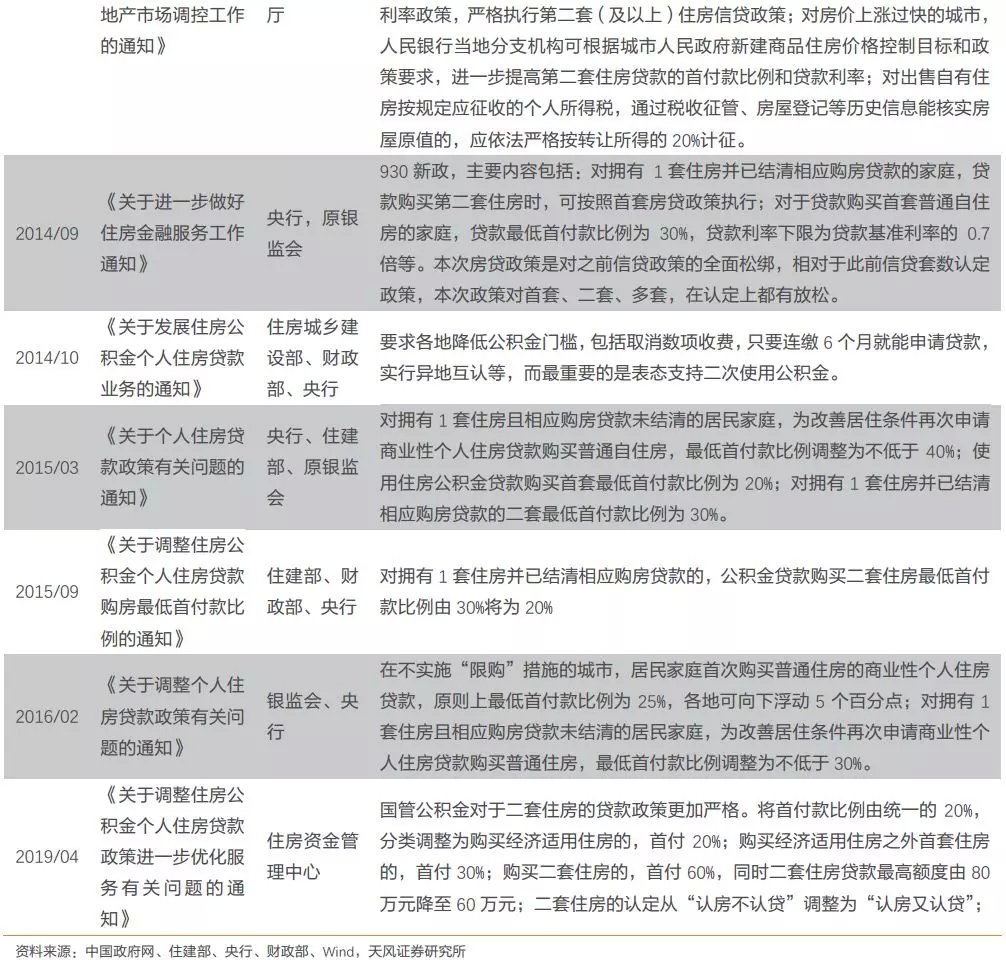

房地产贷款占总贷款余额的比例已经达到28.4%,近年来持续提升。从结构上来看,房地产开发贷款占各项贷款余额的比例有所上升,2018年占比已经达到7.5%,相比2017年提高0.6pct;个人住房贷款占比持续提升,其中2016-17年占比分别提升3.0pct和1.3pct,2018年占比达到18.9%,提升0.7pct。新增贷款中投向房地产的贷款维持在高位,2016-18年均维持在40%左右,2019H1新增房地产贷款占比有所降低,但仍然达到33.2%。

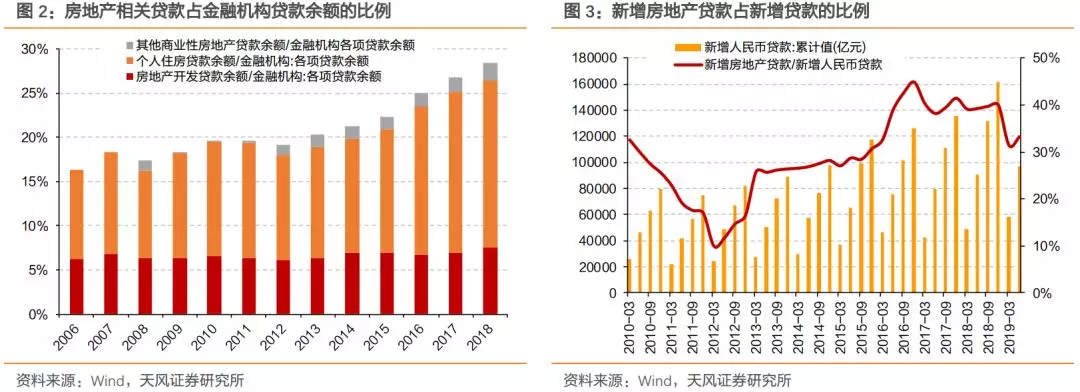

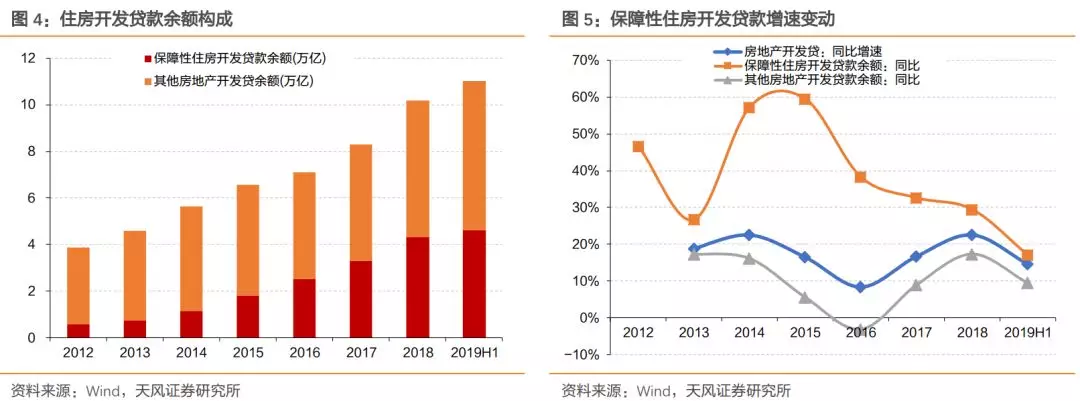

房地产开发贷款持续增长,截止2019年6月底,余额已经达到11.04万亿,其中保障性住房开发贷款4.61万亿,占比达到42%。

在改善民生的政治任务下,保障性住房开发贷款一直维持较高增速,增速长期领先其他房地产开发贷款余额增速。

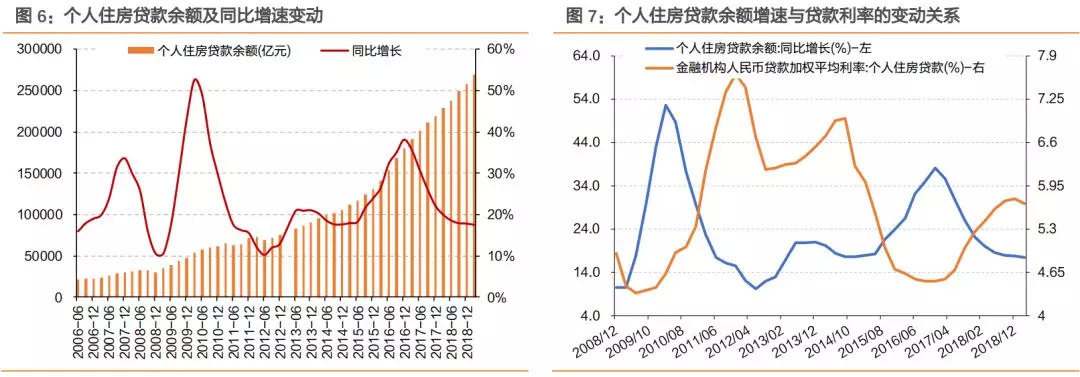

另一方面,从个人住房贷款余额来看,受2016年以来房地产市场升温影响,个人住房贷款余额快速增长,虽然近两年增速有所下滑,但2019年一季度,仍然保持了17.5%的增速。通过对比个人住房贷款增速与个人住房贷款加权平均利率能够看出来,二者存在非常明显的反向变动关系。在个人住房贷款利率上行时,多数情况下会引发个人住房贷款余额增速的下行。这二者之间,我们认为个人住房贷款平均利率占据主导作用,即资金的价格影响资金的需求量。这也为市场调控提供了抓手,即可以通过调整个人住房贷款利率进而影响个人住房贷款。

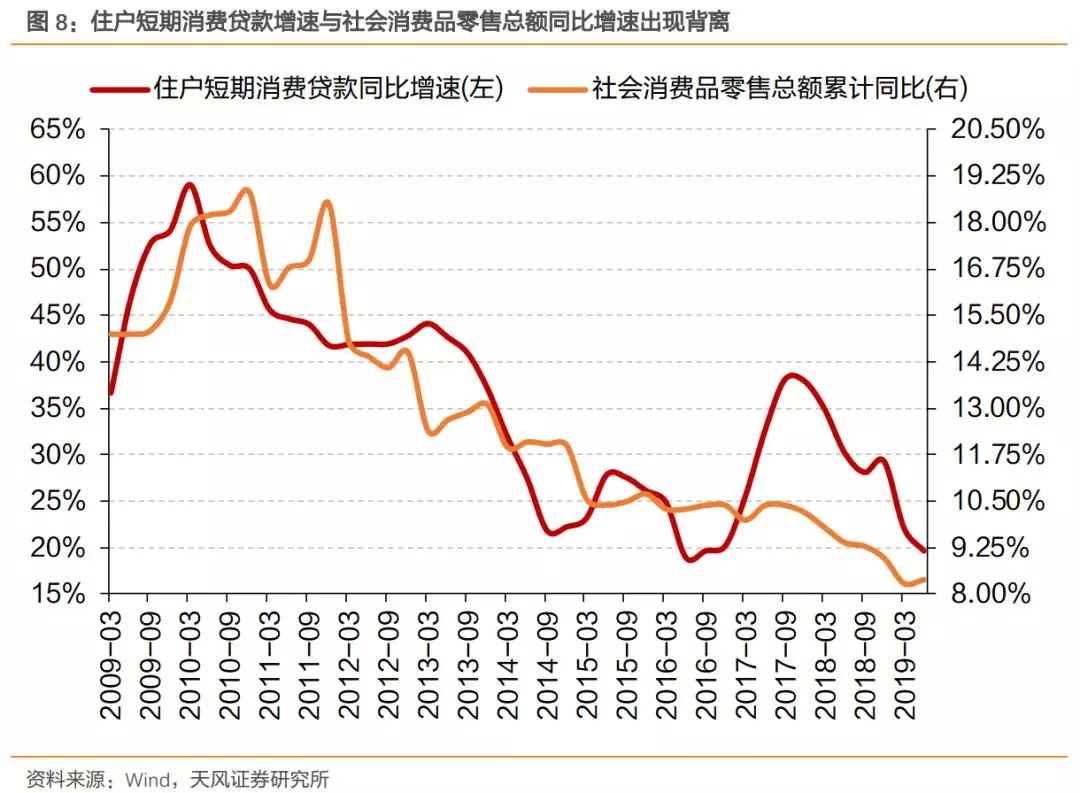

2017年以来,消费性贷款违规流入房地产市场,占据部分信贷资源。从数据上来看,2017年以前,住户短期消费贷款与社会消费品零售总额增速走势具有非常强的相似性,但进入2017年以后,住户短期消费贷款增速明显高出社会消费品零售总额增速,部分短期消费贷款资金违规流入房地产市场。从2017年开始,北京[1]、深圳[2]等各地银监会、银行开始收紧消费性贷款,但违规行为仍然难以避免。

政府高度关注消费贷款违规流入楼市的情况。2018年11月发布的《中国金融稳定报告(2018)》指出短期消费贷款的异常增长,是部分购房者李勇消费贷等产品规避首付比的限制;2019年2月份,银保监会发文介绍了2018年防范化解重大风险工作整体情况,指出“落实差别化住房信贷政策,严禁“首付贷”和消费贷资金流入房地产市场等违规行为,坚决遏制房地产泡沫化倾向”;5月份银保监会发布的《银保监会关于开展“巩固治乱象成果 促进合规建设”工作的通知》(23号文)再次将“个人综合消费贷款、经营性贷款、信用卡透支等资金挪用于购房”作为工作要点;而7月份的“银行业金融机构信贷结构调整优化座谈会”上,也指出要“保持个人住房贷款合理适度增长,严禁消费贷款违规用于购房,加强对银行理财、委托贷款等渠道流入房地产的资金管理”。

综合来看,涉及房地产的贷款投放占据银行信贷投放的近三成,而近年来新增贷款中涉房贷款占比更是占到四成以上;此外,大量短期消费性贷款通过违规操作的方式流入楼市,进一步占用了银行的信贷资源;整体来看,房地产对银行信贷资源的占用不可谓不大。而这其中,个人住房贷款对房地产信贷额度的占用居主要地位。

2.2房企资金来源中的银行资金

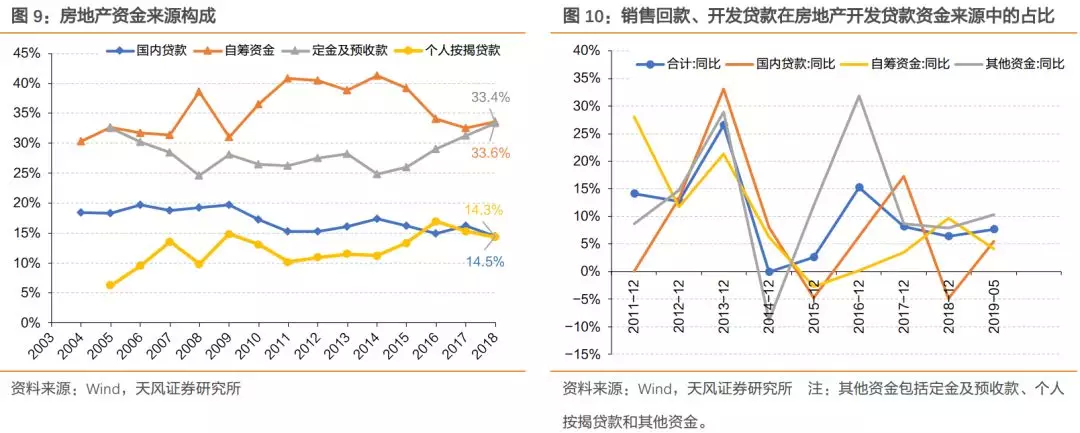

房地产开发资金来源主要可以分为:国内贷款、外资、自筹资金、定金及预收款、个人按揭贷款以及其他资金。其中,外资和其他资金来源占比较小,合计占比不超过5%。从2018年其他四项资金来源来看,国内贷款、自筹资金、定金及预收款和个人按揭贷款占比分别为14.5%、33.6、33.4%和14.5%。

直接资金来源为银行的资金占比近3成。国内贷款主要反映房企从银行获得的房地产开发贷等资金,定金及预收款、个人按揭贷款反映房屋销售回款,其中个人按揭贷款资金来源为银行;自筹资金则包括公司自有资金、债券筹资等。国内贷款和个人按揭贷款的直接资金来源为银行,合计占比达到28.8%。

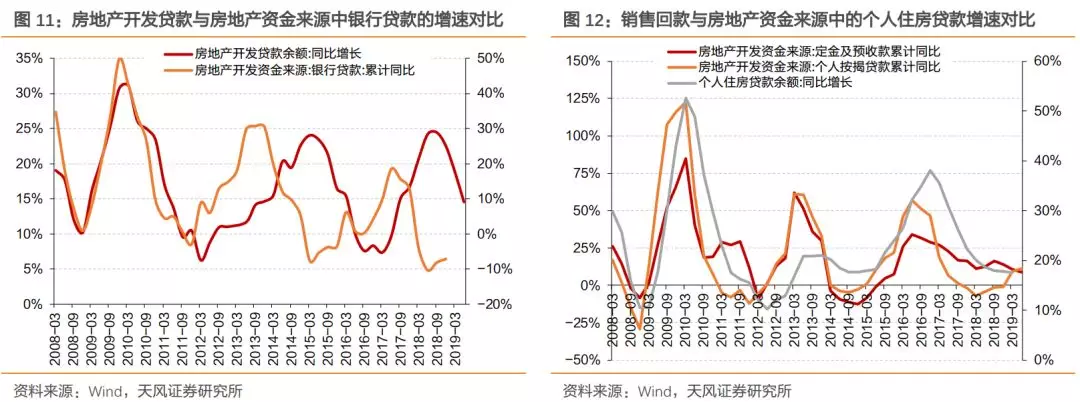

房地产开发贷款余额增速与房地产开发资金中银行贷款增速波动上有一定的时间差,但波动形态具有较强的一致性;而与房地产销售相关的定金及预收款增速、个人按揭贷款增速和个人住房贷款余额增速具有非常高的一致性。

综合来看,房地产开发资金中,直接来源为银行的资金占比近三成,但如果考虑到住房销售过程中,如果没有银行资金的加持,房地产销售也将直接受到影响,进而将直接影响到定金及预收款项资金,那么银行资金对房地产开发资金的直接影响将超过六成,具有决定性作用。

在“房住不炒”的定位下,强调调整信贷结构,表达出进一步收紧房地产贷款的可能性。而收紧的方式可能体现为降低涉房贷款的增速,毕竟目前房地产开发贷款余额增速和个人住房贷款余额增速分别保持在14.6%(2019H1)和17.5%(2019Q1)的水平。降低增速也将直接影响房地产开发资金中的银行贷款和个人按揭贷款,两项合计占比超过房地产开发资金来源的近3成,这将进一步影响当前房地产企业的资金面紧张程度。

3.大型房企杠杆情况及融资结构

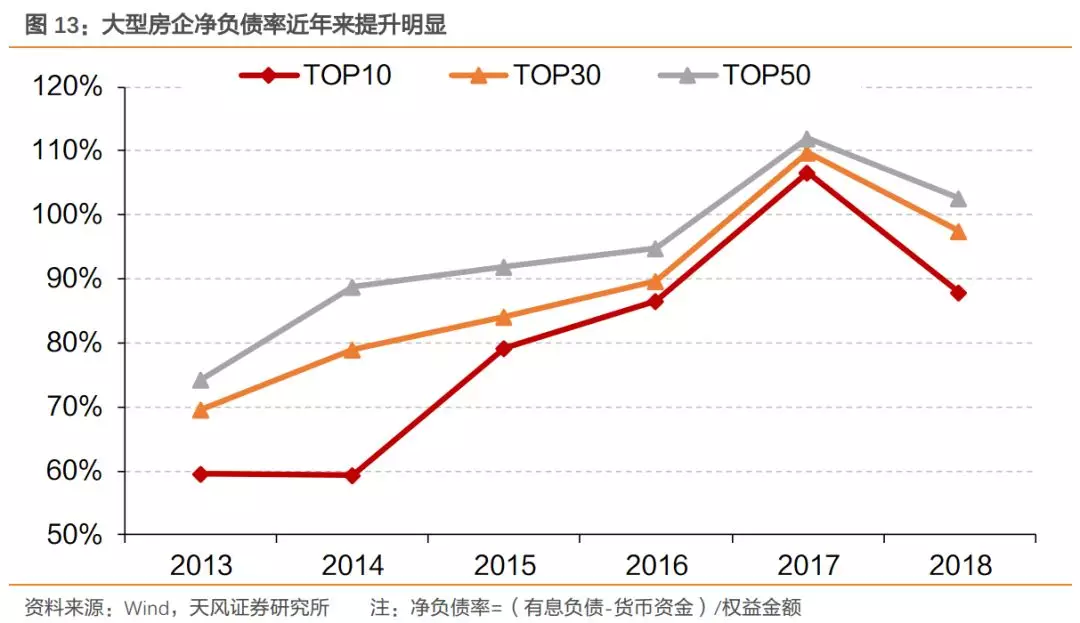

近年来,受房地产市场持续走强以及2015-17年整体融资环境比较宽松影响,能够体现房企真实杠杆情况的净负债率指标持续攀升。2018年受国内紧信用环境的影响及金融去杠杆、“房住不炒”政策的持续落地影响,房企的净负债率明显降低,但目前仍然处于相对比较高的位置。

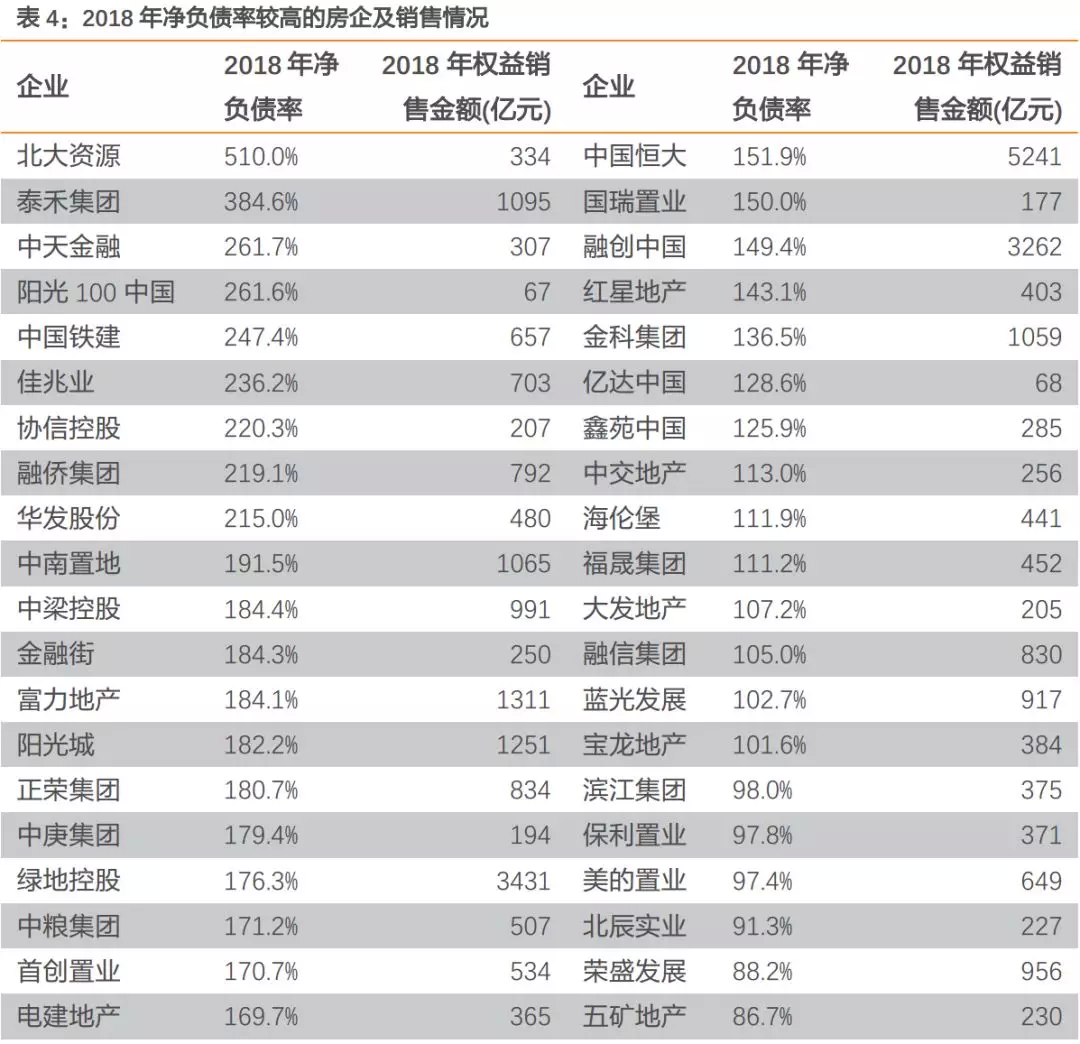

不同房企杠杆情况差别较大,北大资源、泰禾、中天金融、阳光100等房企净负债率较高,超过200%,需要关注;而中海、万科、华润等房企的净负债率较低。

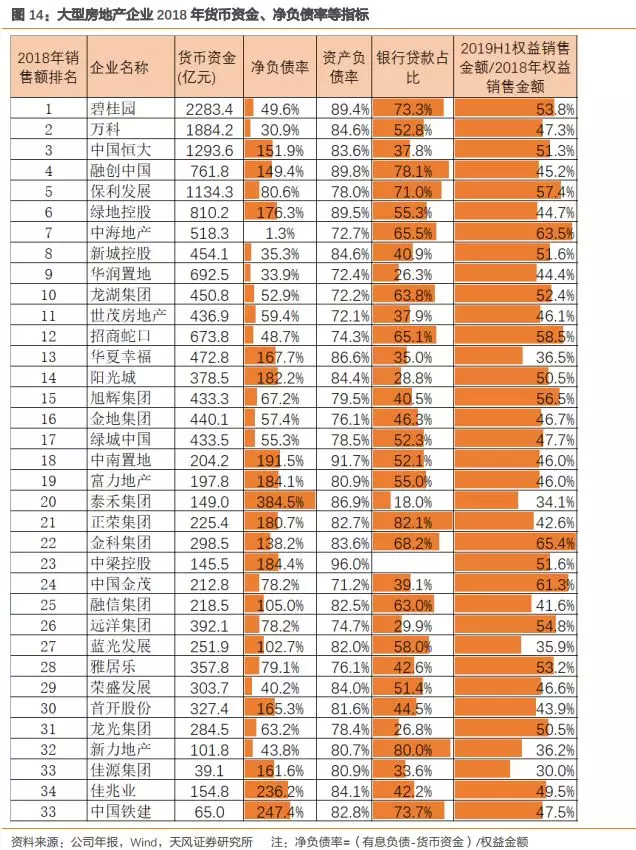

销售回款在房地产开发资金来源中体现为定金及预收款和按揭贷款两项,合计占比达到47.7%,是房企最重要的资金来源。高杠杆房企通过销售来逐步降低杠杆是健康可持续的降杠杆手段。2019年以来,房地产市场先经历了“小阳春”,但二季度以来又受到政策的持续收紧影响,面临一定的销售压力。以2019H1房企权益销售金额/2018年房企权益销售金额来衡量房企通过销售回款降杠杆的能力,金科、中梁、恒大、阳光城和佳兆业等企业表现突出。

融资结构中,龙头地产企业有息负债中银行贷款占比较高。如果银行贷款进一步收紧,高杠杆、银行贷款占比较高而销售情况不佳的泰禾、绿地控股、富力等企业需要关注。

4.小结

(1)狭义上来讲,房地产企业直接从银行获得的贷款可以分为三类:房地产开发贷款、并购贷款和拆迁贷款。广义上来讲,房地产占据的银行信贷资源除了房企直接从银行获得的资金外,还有个人按揭贷款和部分消费贷。

(2)从广义资金占用来看,房地产占用银行信贷资源较多。房地产贷款占总贷款余额近年来持续提升,2018年已经达到28.4%;而2018年新增贷款中投向房地产的贷款占比更是达到约40%;此外,还有部分消费性贷款违规流入房地产市场,占用银行信贷资源。

(3)直接来源于银行的房地产开发资金占比约3成,如果考虑到住房销售过程中银行资金的加持以及自筹资金中来自银行的资金,那么银行资金对房地产开发资金的直接影响将超过六成,具有决定性作用。若落实银行信贷资源结构调整,未来房地产开发贷款及个人住房贷款增速或还将降低。

(4)以2019H1房企权益销售金额/2018年房企权益销售金额来衡量房企通过销售回款降杠杆的能力,金科、中梁、恒大、阳光城和佳兆业等企业表现突出;而高杠杆、银行贷款占比较高、销售情况不佳的泰禾、绿地控股、富力等企业需要关注

[1]https://news.house.qq.com/a/20171008/005927.htm?qqcom_pgv_from=aio

[2] http://finance.ifeng.com/a/20170920/15682854_0.shtml

信用评级调整回顾

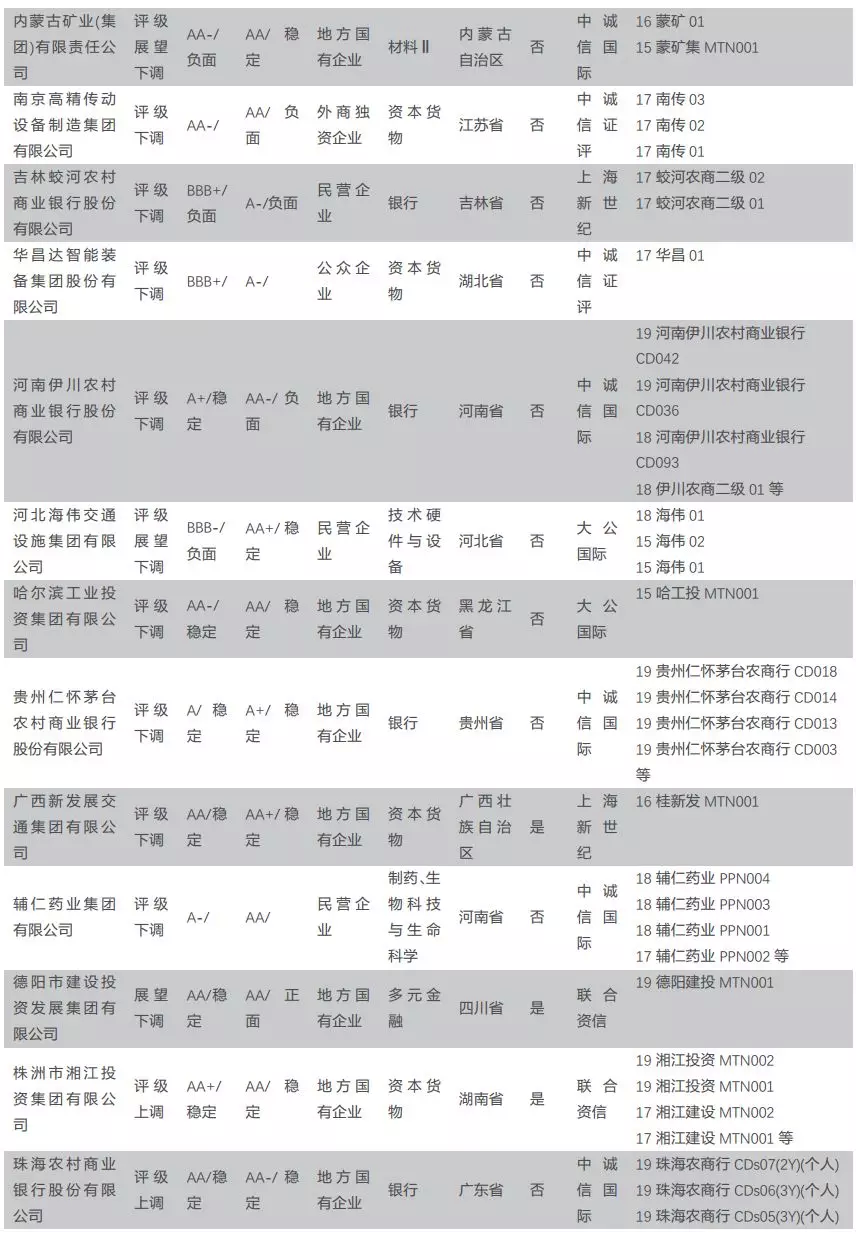

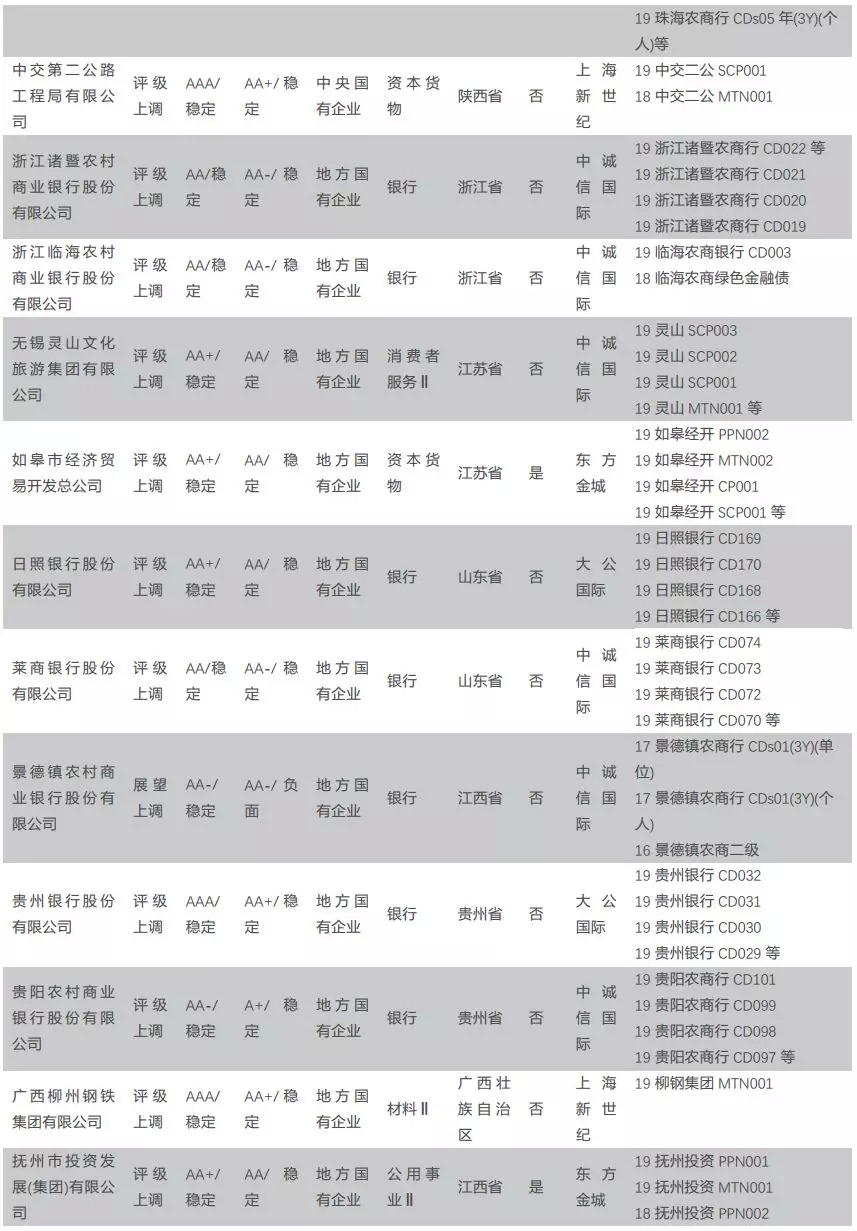

上周40家发行人及其发行债券发生跟踪评级调整,22家下调,18家上调。上周评级一次性下调超过一级的发行主体包括2家:沈阳机床股份有限公司、河北海伟交通设施集团有限公司。

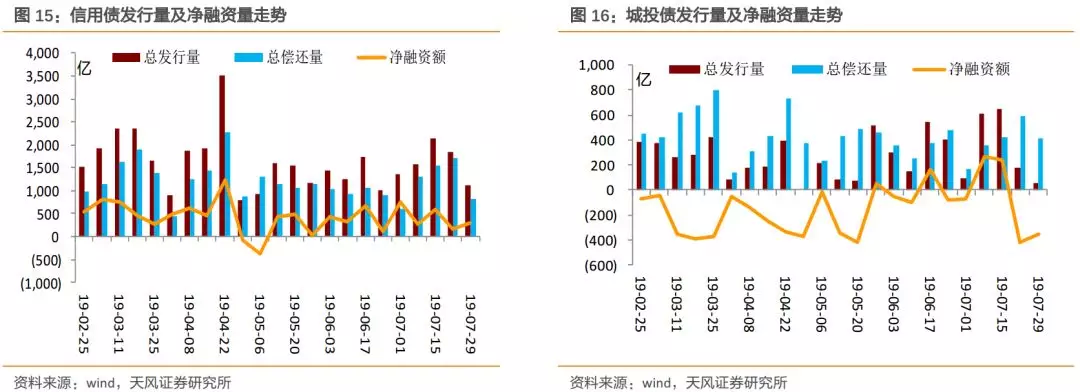

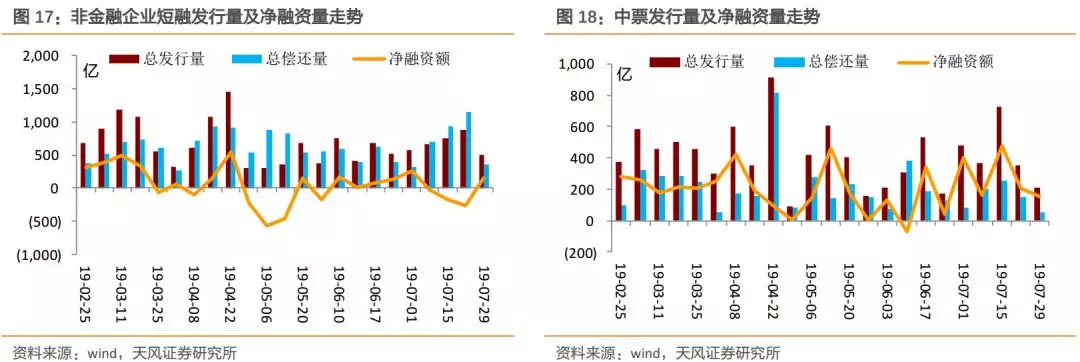

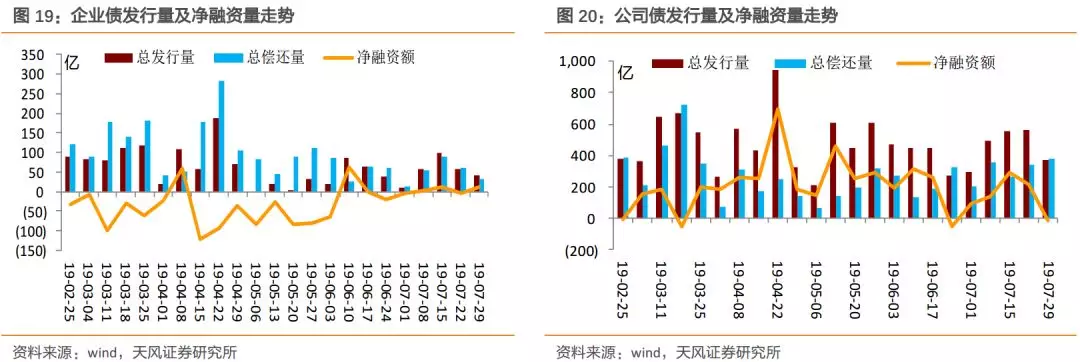

一级市场

1. 发行规模

本周非金融企业短融、中票、企业债和公司债合计发行约1,122.5亿元,总发行量较上周小幅下降,偿还规模约819.1亿元,净融资额约303.4亿元;其中,城投债(中债标准)发行57.35亿元,偿还规模约415.18亿元,净融资额约-357.83亿元。

信用债的单周发行量小幅下降,净融资额小幅上升。短融发行量较上周小幅下降,总偿还量较上周大幅下降,净融资额大幅上升。中票发行量较上周小幅下降,总偿还量较上周小幅下降,净融资额小幅下降。公司债发行量较上周小幅上升,总偿还量较上周小幅上升,净融资额大幅上升。企业债发行量较上周小幅下降,总偿还量小幅下降,净融资额小幅上升。

具体来看,一般短融和超短融发行505.5亿元,偿还352.7亿元,净融资额152.8亿元;中票发行208亿元,偿还53.4亿元,净融资额154.6亿元。

上周企业债合计发行41亿元,偿还30.787亿元,净融资额10.22亿元;公司债合计发行368亿元,偿还382.25亿元,净融资额-14.25亿元。

2. 发行利率

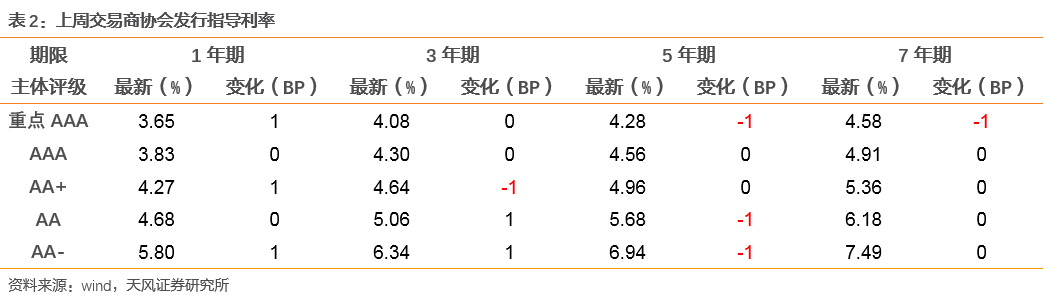

从发行利率来看,交易商协会公布的发行指导利率大部分小幅下降,各等级变动幅度在-2-5BP。具体来看,1年期各等级下行1-2BP;3年期各等级下行1-2BP;5年期各等级下行0-1BP;7年期各等级下行0-2BP;10年期及以上各等级上行0-1BP。

二级市场

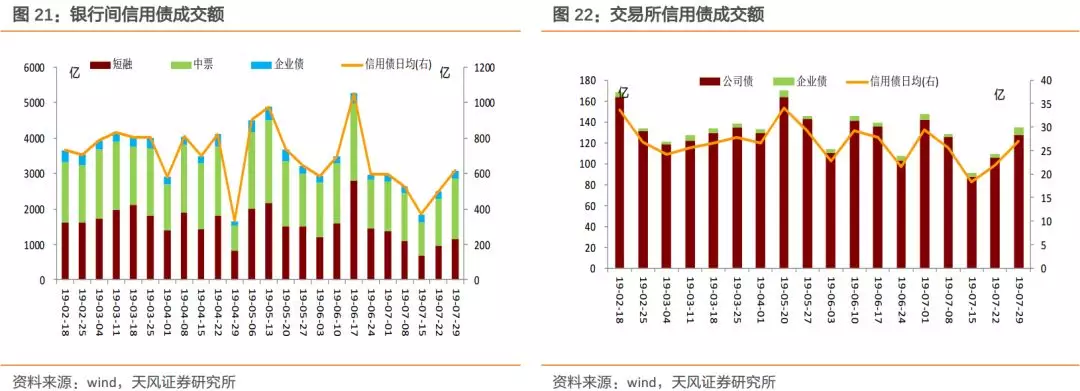

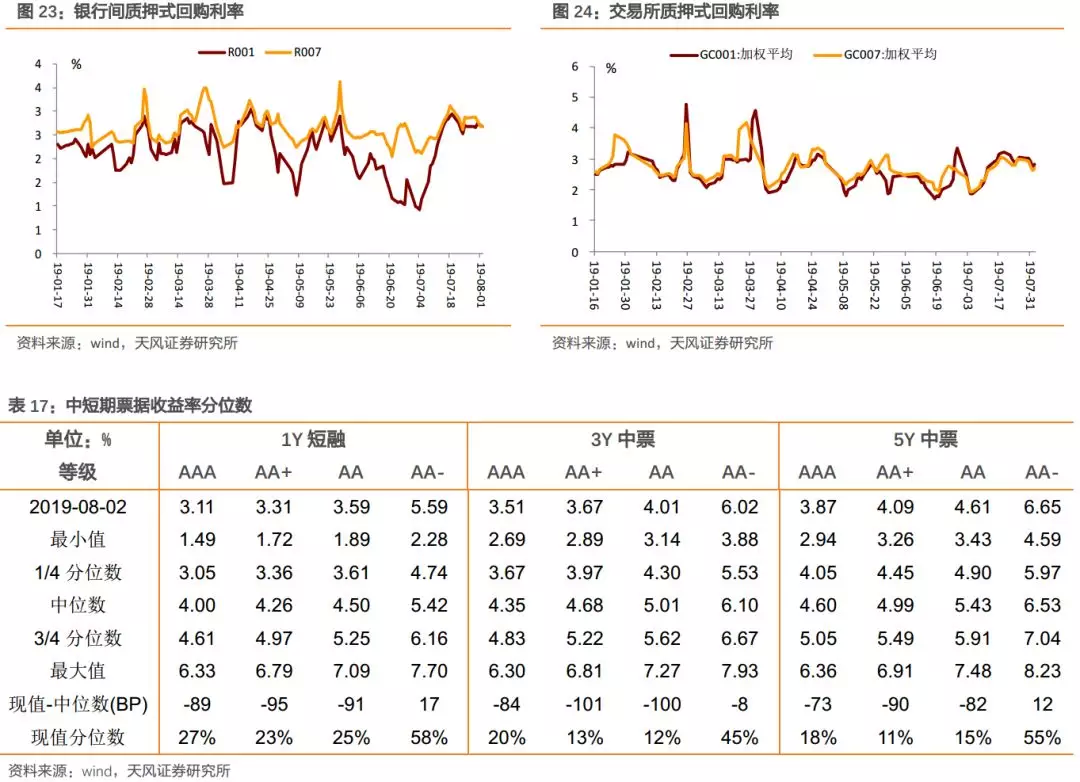

银行间和交易所信用债合计成交3189.44亿元,总成交量相比前期小幅上升。分类别看,银行间短融、中票和企业债分别成交1138.09亿元、1709.51亿元、232.49亿元,交易所公司债和企业债分别成交127.12亿元和7.59亿元。

1. 银行间市场

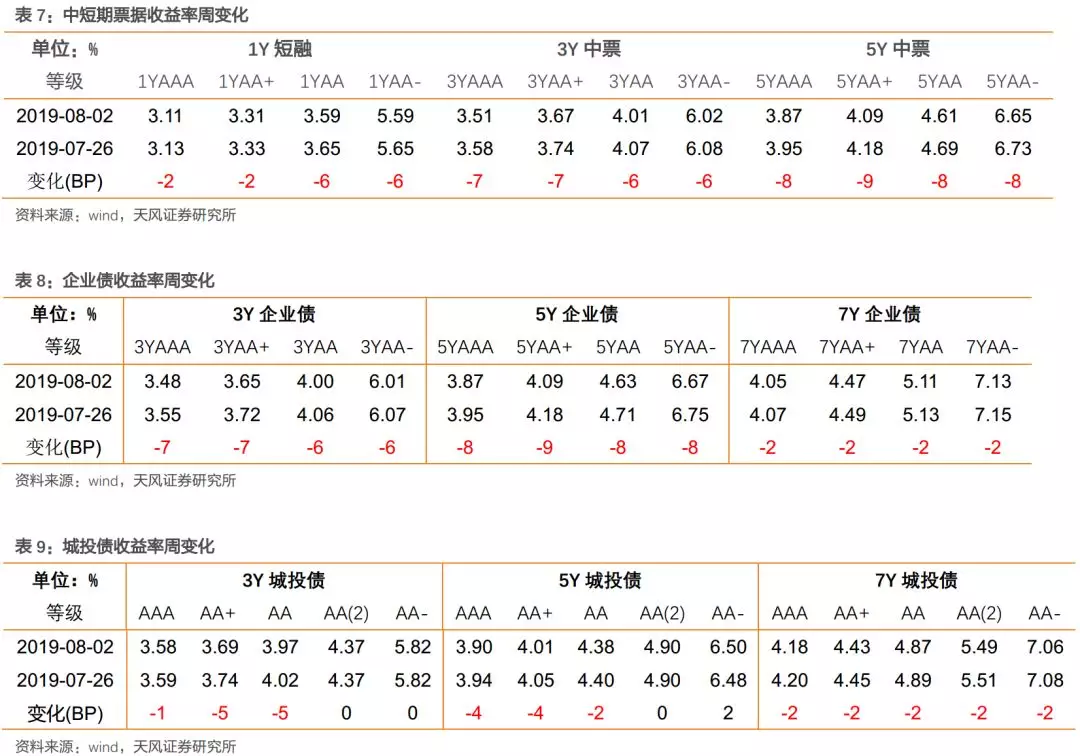

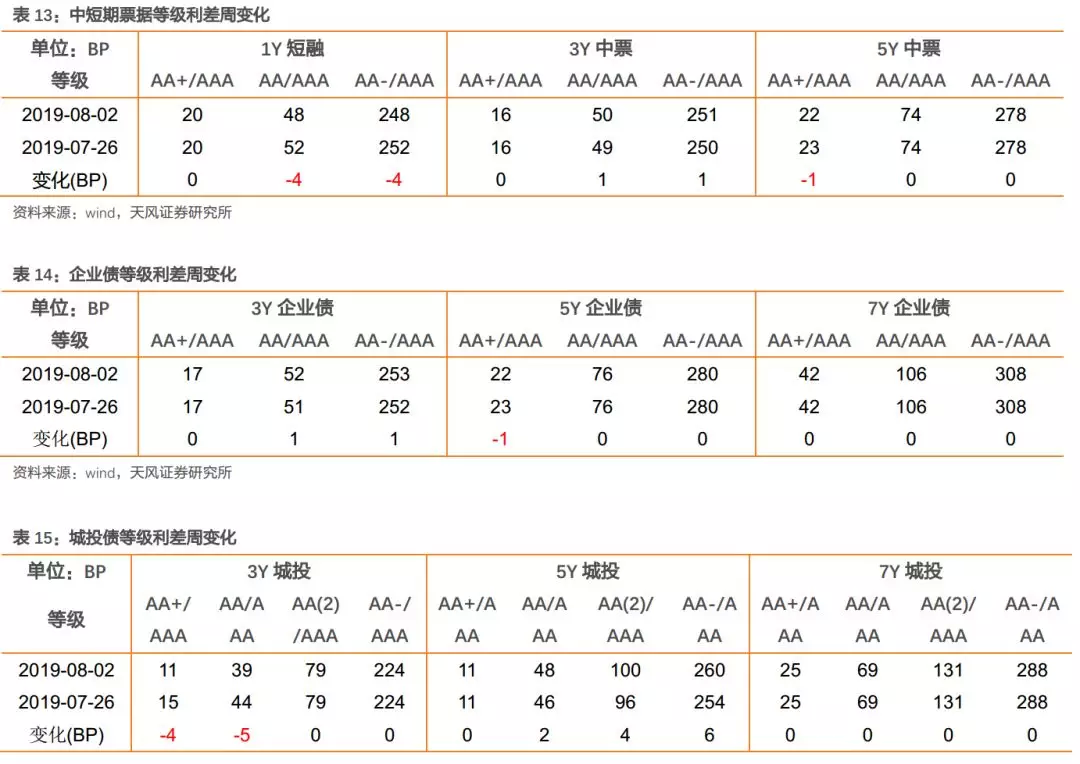

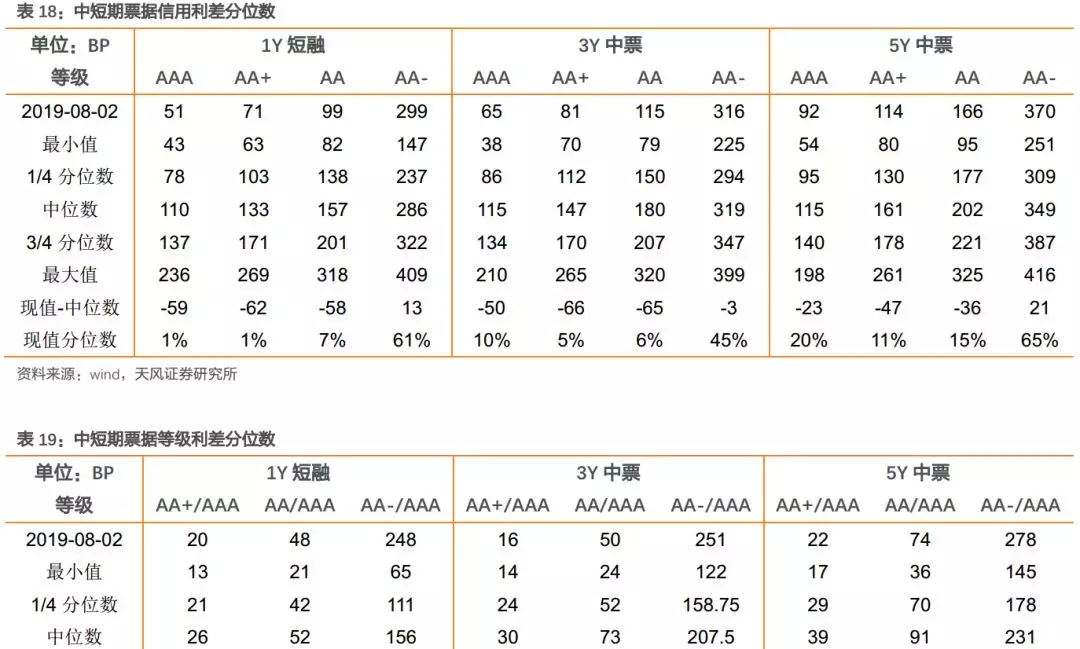

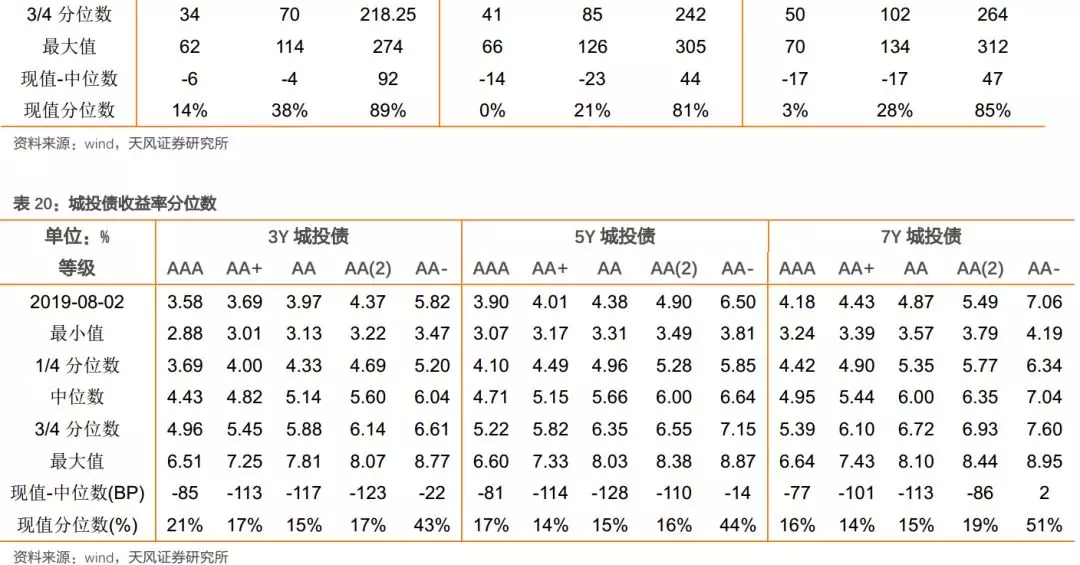

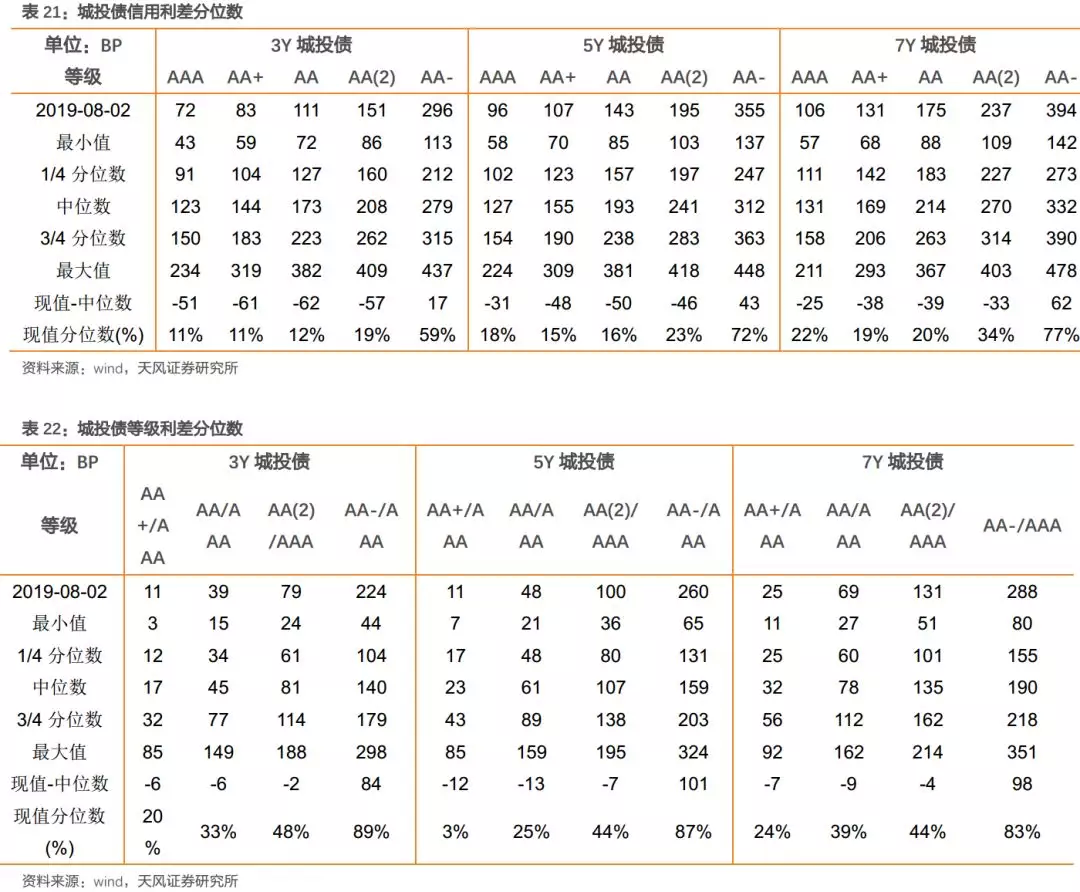

利率品现券收益率整体下行;信用债收益率整体下行;信用利差整体上行,部分下行;各类信用等级利差整体上行,部分下行。利率品现券收益率整体下行。具体来看,国债收益率曲线1年期下行3BP至2.6%水平,3年期下行5BP至2.86%水平,5年期下行8BP至2.94%水平,7年期下行7BP至3.12%水平,10年期下行9BP至3.09%水平。国开债收益率曲线1年期下行2BP至2.66%水平,3年期下行5BP至3.07%水平,5年期下行7BP至3.32%水平,7年期下行7BP至3.59%水平,10年期下行6BP至3.49%水平。信用债收益率整体下行。具体来看,中短期票据收益率曲线1年期各等级收益率下行2-6BP,3年期各等级收益率下行6-7BP,5年期各等级收益率下行8-9BP;企业债收益率曲线3年期各等级收益率下行6-7BP,5年期各等级收益率下行8-9BP,7年期各等级收益率均下行2BP;城投债收益率曲线3年期各等级收益率下行0-5BP,5年期各等级收益率下行0-4BP,7年期各等级收益率均下行2BP。

信用利差整体上行,部分下行。具体来看,中短期票据收益率曲线1年期各等级信用利差变动-3-1BP,3年期各等级信用利差缩小1-2BP,5年期各等级信用利差缩小1-2BP;企业债收益率曲线3年期各等级信用利差缩小-1-0BP,5年期各等级信用利差缩小1-2BP,7年期各等级信用利差均扩大4BP;城投债收益率曲线3年期各等级信用利差扩大0-5BP,5年期各等级信用利差扩大4-7BP,7年期各等级信用利差均扩大4BP。

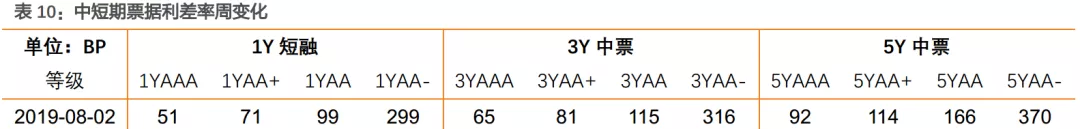

各类信用等级利差整体上行,部分下行。具体来看,中短期票据收益率曲线1年期AA+、AA和AA-较AAA等级利差缩小0-4BP,3年期等级利差扩大0-1BP,5年期等级利差缩小0-1BP;企业债收益率曲线3年期AA+、AA和AA-较AAA等级利差扩大0-1BP,5年期等级利差缩小0-1BP,7年期等级利差均缩小0BP;城投债收益率曲线3年期AA+、AA和AA-较AAA等级利差变动-4-0BP,5年期等级利差扩大0-6BP,7年期等级利差均缩小0BP。

2. 交易所市场

交易所企业债市场交易活跃度有所下降,公司债市场交易活跃度有所上升,企业债净价下跌家数等于上涨家数,公司债净价下跌家数小于上涨家数;总的来看企业债净价上涨190只,净价下跌190只;公司债净价上涨219只,净价下跌163只。

附录

风险提示

经济政策超预期,公司资金链风险,宏观经济环境变化超预期

扫码下载智通APP

扫码下载智通APP