中金:A股港股估值重回历史低位 中长线价值有待更多正面催化剂

本文源自微信公众号“中金策略”,作者:王汉锋 李求索,原标题“中金:估值调到哪儿了?”。

近期A股、港股受内外部因素影响回调,我们认为,当前估值水平之下市场中长线价值在逐步显现,而受中美关系仍在僵局、房地产市场可能逐步降温、结构性去杠杆逐步推进等“逆风”因素影响,市场上涨可能需要积极催化因素支持。

估值调到哪了?

从目前A股/港股估值主要特征来看:A股/港股市场估值重新回到历史相对低位水平,换手率也降至历史相对低位。

1)当前沪深300前向市盈率9.7x,前向市净率1.1x,略高于年初时低点(8.6x和1.0x),但明显低于历史均值(12.8x和1.9x)。非金融部分前向市盈率12.8x,前向市净率1.6x。MSCI中国除A股指数前向市盈率10.7x,处于历史均值向下0.4倍标准差附近,前向市净率1.5x,处于历史均值向下0.6倍标准差附近。

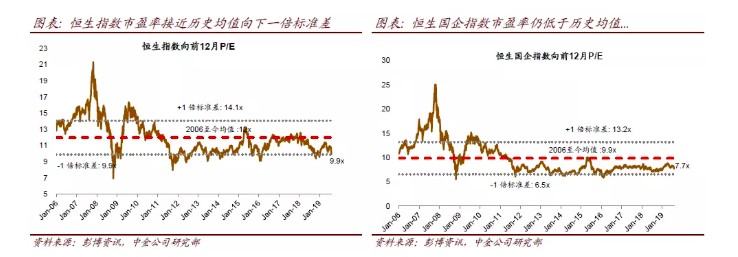

恒生指数的前向市盈率和前向市净率已经达到或略低于历史均值向下一倍标准差的位置(目前前向市盈率/市净率为9.9x/1.1x,历史均值为12x/1.5x,向下一倍标准差为10x/1.1x)。

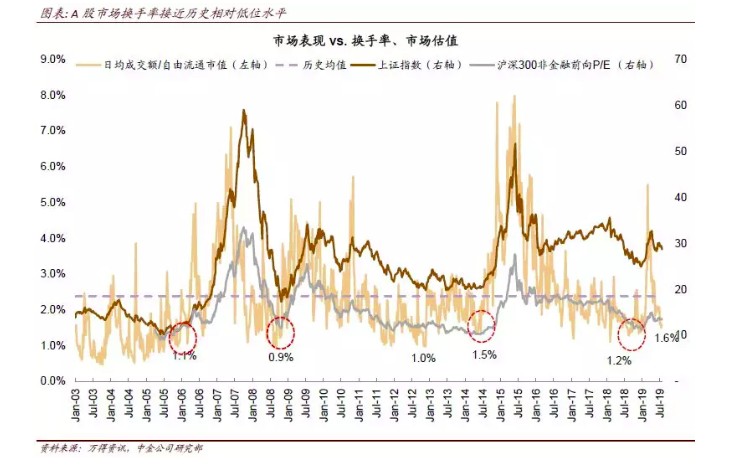

2)换手率方面,日均换手率(比自由流通市值)已经从3月初5.5%的高位下降至1.6%附近,正接近去年底今年初相对低位水平(1.3%-1.4%)。

中小市值公司估值再度低于历史均值向下一倍标准差水平。目前中证500/中小板综/创业板指前向市盈率分别为13.9x/16.5x/21.1x,虽仍高于前期底部水平(低点分别为11.2x/14.1x/16.9x),但已经低于历史均值向下一倍标准差(历史均值分别为22.9x/25.3x/29.6x,向下一倍标准差为16.2x/18.4x/21.2x)。

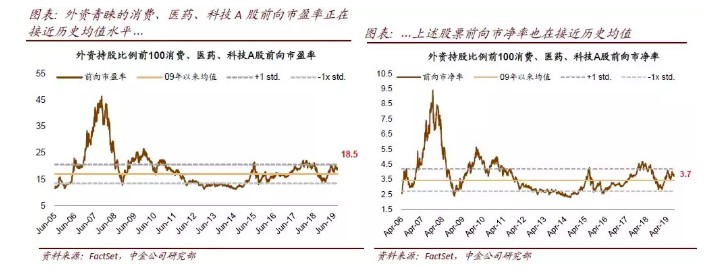

外资持股比例前100公司目前估值重新回到接近历史均值水平。

对于近年表现一直较为强势的外资持续比例较高的公司(与投资者普遍认知的白马蓝筹股也有较高重合度),我们此前两次提示其估值一度达到历史均值向上一倍标准差的位置(20.5x),短线估值不算便宜。这些公司在随后1-2个月内也均出现了估值上的调整,目前前向市盈率为18.5x,估值正在接近历史均值(17x)。

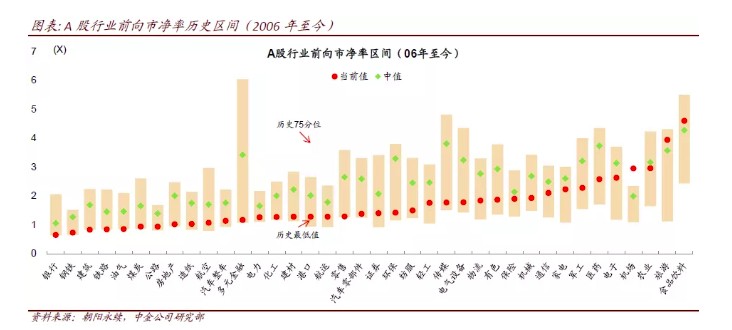

绝大多数行业估值低于历史均值。其中建筑、铁路、油气的前向市净率已经处于历史最低水平。

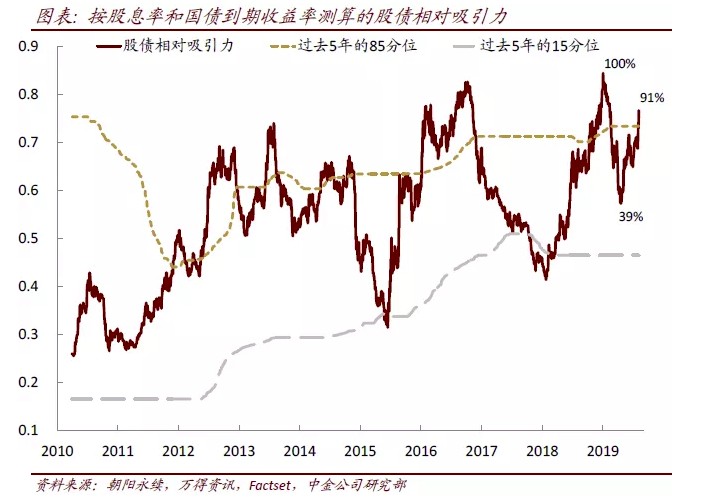

大类资产比较:股债相对吸引力再度处于相对极端水平。

根据股息率和国债收益率测算的股债相对吸引力指数目前已经达到91%,虽然尚未达到年初低点时水平(100%),但从历史上看每次指数超过85%都是在股市的相对低位时期。

国际比较:A股/港股估值都处于全球主要市场中等偏低位置。A股和A股非金融的市盈率估值已经基本低于全球主要市场。

中长线价值渐显,有待更多正面催化剂

虽然估值对短线市场走势指示意义有限,但近期回调后中长线估值吸引力进一步增加。我们建议投资者耐心等待市场逐步企稳,相对收益投资者可以关注估值相对低、有积极催化因素或政策预期支持的内需板块,中长线投资者可以逐步逢低吸纳符合中国消费升级与产业升级趋势的优质龙头。同时关注中美经贸磋商进展、中国增长数据情况特别是房地产市场走势以及中国及全球政策未来可能应对,来判断市场短中期的走势。

扫码下载智通APP

扫码下载智通APP