光大证券:美债全线倒挂抬升风险溢价 资产荒已现苗头

本文来自微信公众号“超悦策略”,作者光大策略谢超团队:陈治中、谢超、李瑾、黄亚铷、黄凯松。

要点

美元国债收益率全线倒挂是预期紊乱的“果”,但又成为了加剧市场波动的“因”。

8月14日,利差预警信号出现后美股“应声大跌”,并不代表该指标“应验”。近期美元国债收益率曲线在长短端都出现了较为复杂的变化,也反映了资本市场对于美国经济前景的预期反复波动。但是,近期全球市场在种种事件因素的扰动下预期紊乱,而这一指标的预警成为了催生美股投资者悲观情绪的最后一根稻草,从而最终导致了美股市场的大幅调整。

风险溢价的持续上行,资产荒的苗头已经重新出现。

和3个月前一样,贸易局势的反复和货币政策前景不清晰,使得美股投资者对美国和全球经济前景的顾虑不断加深。而全球投资者也面临相似的困境,使得全球资金正在加速涌向美元国债等避险资产,从而不断提高价格,压低收益。因此,当前局面和三个月前的最大区别在于,避险资产的价格相比3个月前有了更大幅度地上涨,负利率资产的规模也已经极速膨胀。类似2015年的(避险)资产荒在当下已经初现苗头。

长期不乐观,短期很混乱,如果资产荒到来我们应何去何从?

长期来看,如果贸易局势未能在今年内有效改善,两国经济的内生增长动能将被进一步减弱。考虑到两国在经济和金融领域都各自存在着较大的结构性问题亟待解决的现实,任由局势恶化的后果可能较为严重。短期内,各国政府对抗长期风险的政策指引不够清晰,解决摩擦的进程时有反复,给资本市场带来了严重的扰动。投资者对紊乱的预期最终选择用脚投票,涌向避险资产。但如果资产荒重新出现,投资者又应当何去何从呢?我们的回答是短期看波动性,长期看结构性。

短期内,预期紊乱意味着市场和经济前景不是一条路走到黑的悲观,而是“风雨间彩虹”。在悲观预期占上风时,市场释放波动性连续回撤;但预期改善时,则会收敛波动,修复估值。对比相似情境下市场的波动性表现可以为短期择时提供线索。

中长期内,全球流动性宽松的预期无法压制不断上行的风险溢价是风险资产面临的最大问题。上一轮资产荒的经验告诉我们,风险溢价的上行不是均匀的,同时也可能是边际递减的。长期来看,风险溢价上行放缓或者由盛转衰将是最主要的结构性机会。

风险提示

贸易局势再度变化的风险,美股市场短期波动进一步加剧的风险。

正文

1、美元国债收益率全线倒挂是预期紊乱的“果”,但又成为了加剧市场波动的“因”

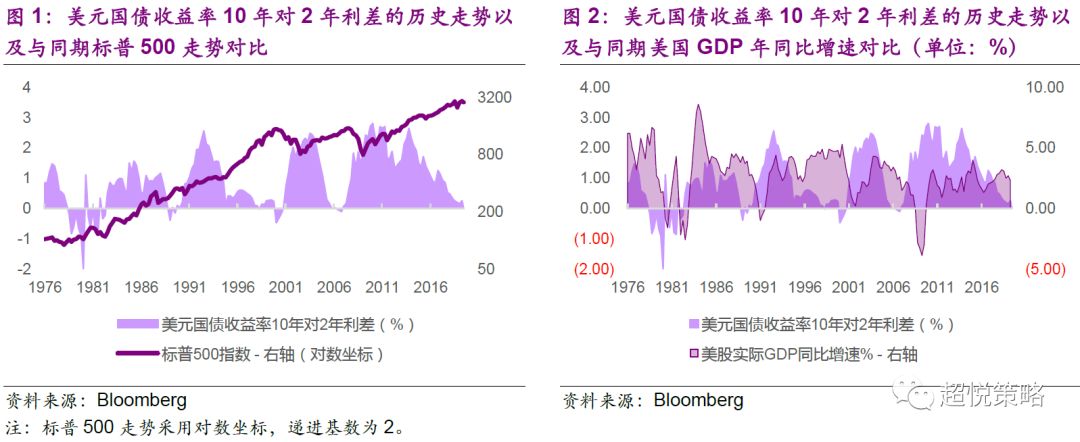

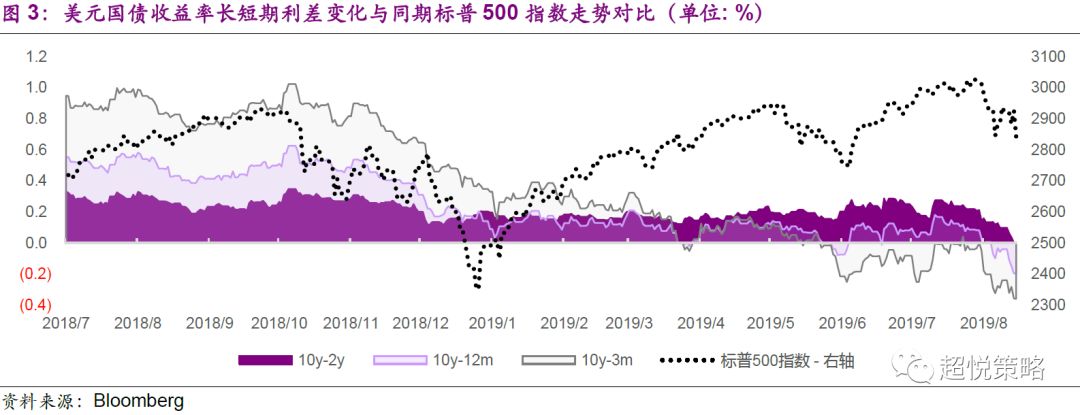

然而,虽然10年对2年期利差是美元国债收益率曲线上最重要的长短期利差,被认为是非常有效的经济衰退预警器。回顾该信号的历史表现。数据显示,1976年以来,美元国债收益率的10年期对2年期利差共计转负5次,包括78Q3-82Q2、89Q1-89Q3、98Q2(单季度)、00Q1-00Q3、05Q4-06Q4。其中,1978至1982年是改信号持续时间最长的一次,其次则是2005-2006年。同时,在该利差转负以后的2-4个季度后,美国经济都出现了较大幅度的增长减速,并一般在8-12个季度后出现负增长。

由于国债收益率曲线在各种投资活动中被作为无风险利率参照,因此国债收益率长短利差变化是描述资本市场对美国经济增长预期的有效指标之一。历史上,每次该指标成功预示美国经济衰退风险时,都是以剧烈下挫直至转负的形式来体现的。而当该指标低位徘徊时,其信号意义则不甚清晰。而且,导致长短利差收窄的主要驱动因素也不尽相同,具有指示意义的长短利差也不仅仅是10年期和2年期一项。

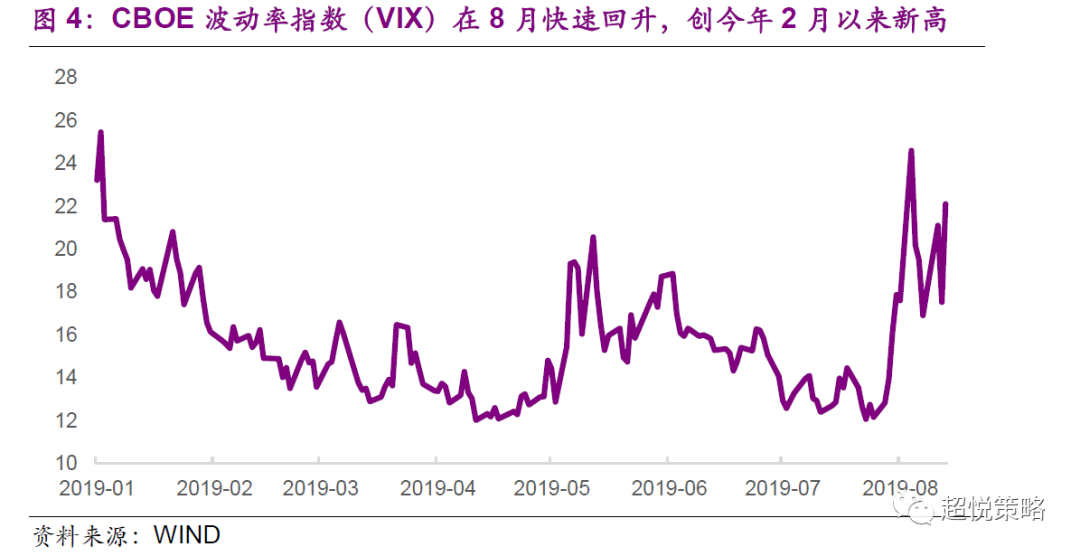

因此,同样是利差的持续收窄,其驱动因素可能反复切换。不同因素驱动的利差收窄,对于市场的具体影响也千差万别。在本轮利差收窄直至倒挂的过程中,美元国债收益率曲线在长短端都出现了较为复杂的变化,本质上是反映了资本市场对于美国经济前景的预期反复波动,并不能将其简化为利差收窄或者倒挂。

2、风险溢价的持续上行,资产荒的苗头已经重新出现

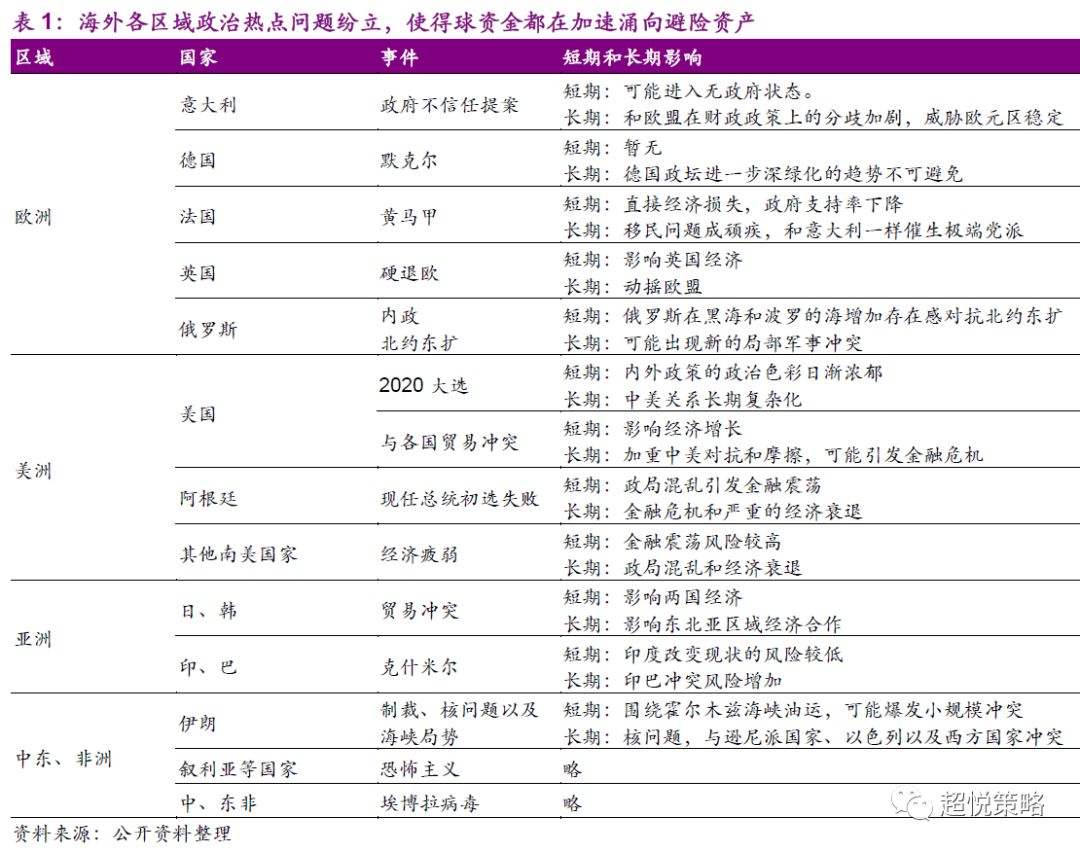

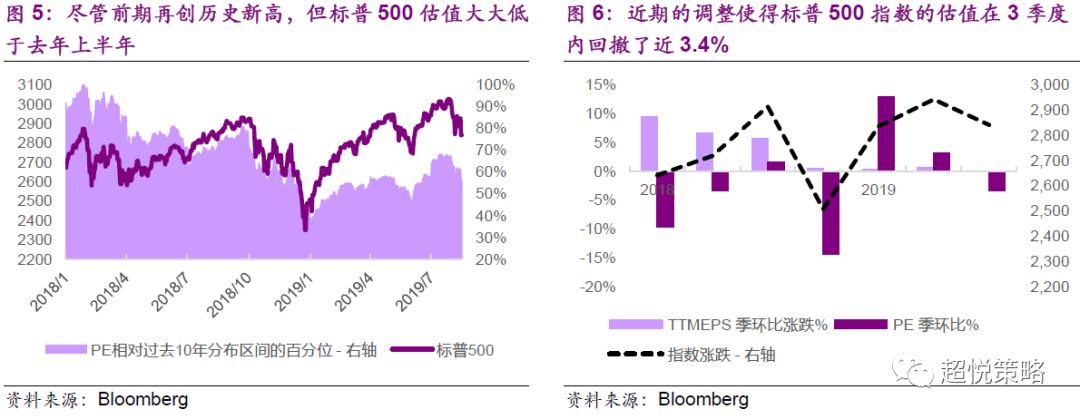

在14日美股大跌前,美股市场连续10个交易日以上波动日盛。美股三大股指在7月26日最后一次刷新历史新高后,仅仅在高位小幅整固了两个交易日,从7月31日开始就由于中美贸易局势的最新变化而剧烈调整。反应美股市场波动率的VIX指数很快回到了20以上,并创下今年2月以来新高。市场的持续波动情况已经超出今年5月上旬的水平。

当前美股市场的局势和5月上旬其实有不少相似之处:都处于财报期,美联储政策都发生了转变(但指引可能不够清晰),以及中美贸易局势也都出现了波折。和3个月前一样,中美贸易局势的反复和货币政策前景不清晰,使得美股投资者对美国和全球经济前景的顾虑不断加深。而全球投资者也面临相似的困境。全球资金正在加速涌向美元国债等避险资产,从而不断提高价格,压低收益。类似2015年的避险资产荒已经初现苗头。

3、长期不乐观,短期很混乱,如果资产荒到来我们应何去何从?

4、风险提示

扫码下载智通APP

扫码下载智通APP