美日历史经验启示:LPR改革是中国利率市场化进程的重要一步

本文来自微信公众号“王涵论宏观”,作者:王涵、段超、卓泓。

内容摘要

背景:LPR核心是解决利率市场化“形得成、调得了”的问题。《金融业发展和改革“十二五”规划》中提出,“放得开、形得成、调得了”是我国利率市场化的改革原则。随着2015年存贷款利率浮动限制的取消,狭义利率市场化改革完成,利率“放得开”目标基本实现。而近期LPR的深化改革正是针对“形得成、调得了”的问题对症下药,一方面,18家代表性银行的报价机制保障了LPR价格的市场化形成,另一方面,与MLF利率挂钩也保证了央行的利率调控能力。LPR改革的落地,意味着我国利率市场化深入以市场化利率形成和调控机制为核心的改革阶段。

美国经验:LPR是利率并轨过程中重要的转型工具

大萧条后美国开启双轨制,但石油危机后面临较大问题。大萧条后,美国利率管制加强,“Q条例”规定存款上限,LPR规定贷款下限。但石油危机后货币大幅紧缩,货币市场利率攀升,银行面临存款流失,贷款被商业票据分流的问题。

在此背景下,美国开启利率市场化进程。为了应对货币市场基金分流和商业票据冲击,银行存款和贷款都慢慢转向市场利率定价。1986年,Q条例完全终结。

LPR盯住联邦基金目标利率,贷款利率则主要盯住Libor。危机后,联储货币体系由数量调控转向价格调控,使用目标区间指引联邦基金目标利率水平,LPR则盯住联邦基金目标利率,主要为小型银行和小额贷款作基准,更多贷款利率的锚则逐步从LPR转向Libor等市场利率。

日本经验:内外压力下,利率市场化改革循序渐进推进

二战后日本开启利率管制以维持低利率,刺激经济增长。二战后,日本出台与Q条例类似的《临时利率调整法》,维持人为低利率政策以刺激经济发展。

内部财政压力叠加外部美国压力,日本利率并轨逐步完成。石油危机压力下日本财政发力,日本国债二级流通市场的形成拉开利率市场化改革序幕。同时,美日贸易摩擦发酵,日本政府在美国压力下允许发行CD,存款端从大额存款利率到小额存款利率逐步放开,贷款端从短期贷款利率到长期贷款利率逐步改革,最终完成利率市场化。

风险提示:政策推进超预期。

正文

LPR改革是中国利率市场化进程的重要一步

深化LPR改革,核心是解决利率市场化“放得开、形得成、调得了”的问题。

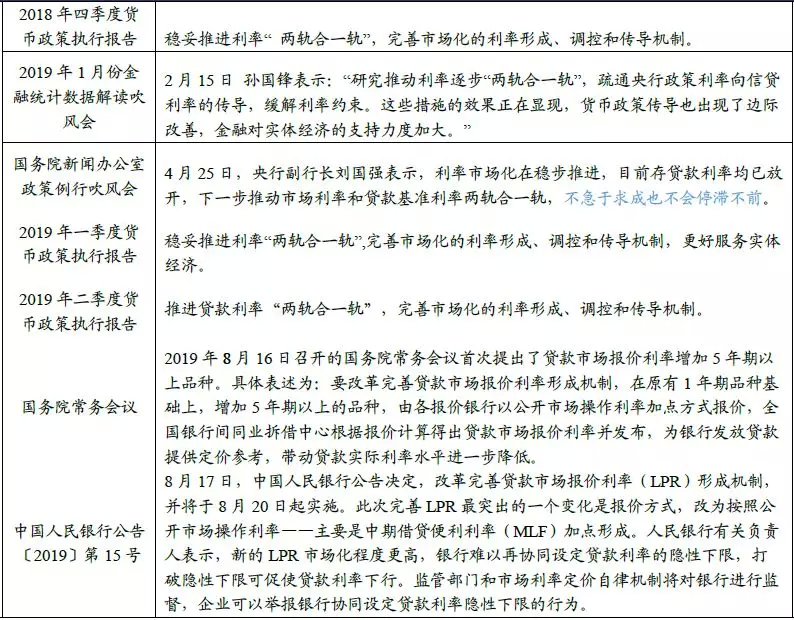

2019年以来,深化利率市场化改革的工作加速推进。利率“两轨合一轨”被纳入2019年中国人民银行工作会议,并在2019年第一季度和第二季度的货币政策执行报告中被反复讨论。

正如《金融业发展和改革“十二五”规划》和央行2018年工作论文《经济高质量发展阶段的中国货币调控方式转型》中提出的,“放得开、形得成、调得了”是我国利率市场化的改革原则。随着2015年存贷款利率浮动限制的取消,狭义利率市场化改革完成,利率“放得开”目标基本实现,而近期LPR的深化改革正是针对“形得成、调得了”的问题对症下药,一方面,18家代表性银行的报价机制保障了LPR价格的市场化形成,另一方面,与MLF利率挂钩也保证了央行的利率调控能力。LPR改革的落地,意味着我国利率市场化深入以市场化利率形成和调控机制为核心的改革阶段。

理论上,利率作为资金的价格,中央银行完全有能力影响甚至决定市场利率水平;实践中,无论是利率管制国家还是利率市场化国家,中央银行对利率形成机制和利率水平都具有重要影响。因此,利率市场化更完整的表述,应是利率由货币政策当局和金融市场共同决定,利率市场化改革实际上包含着利率形成方式的市场化和利率调控方式的市场化两个不同的维度(纪敏和牛慕鸿,2014)。

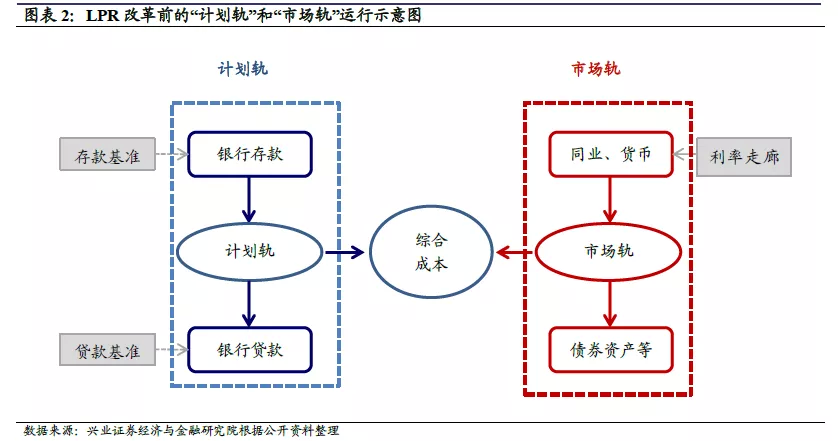

LPR改革可以帮助疏通货币政策到实体经济的传导渠道。一方面,过去二十多年中国货币政策实践始终面临着政府过度关注经济增长和预算软约束部门、金融监管体制不健全、金融市场深度不够等因素制约。在经济发展初期,计划轨的存贷款利率可以帮助经济的成长,这也是日本等国家的历史经验。但随着经济发展阶段的成熟,计划轨的存贷款体制使得经济中的预算软约束部门更容易获得金融资源,而利率市场化可以缓解金融资源配置扭曲的问题。

另一方面,近年来中国市场化利率和银行体系利率实际上的并存,即货币市场利率已经基本完全市场化,央行货币政策操作利率能较好地传导到货币市场;但信贷市场利率市场化程度不高,银行实际贷款利率主要还是锚定存贷款基准利率。两种轨道的同步运行,虽然更容易保持金融市场的相对稳定,但也会影响央行货币政策的调节传导效果。为使央行未来可以真正意义上实现从数量调控转到价格调控,达到央行调节货币市场利率,同时货币市场利率对广谱利率具有较强传导作用的效果,以LPR改革为代表的“两轨合一轨”将是利率市场化深化改革的核心。

海外利率并轨的历史经验

20世纪末期,很多发达国家也同样经历了利率市场化的改革,同时货币市场调控目标逐渐完成由数量型调控向价格型调控的转变,与我国所处的当前环境相似。因此,我们整理了美国和日本利率市场化改革的历史经验,以期为当前的中国利率市场化改革提供一些经验参考。

美国

背景:大萧条金融危机后,利率管制加强

大萧条时期大批银行倒闭,此后美国强化金融业监管和利率管制。美国在建立联邦储蓄体系前,金融市场完全自由放任,市场利率主要由各银行自主决定,曾多次发生全国性的银行危机。1913年,美国国会通过《联邦储备法》(The Federal Reserve Act of 1913),成立了美联储,开始对全国金融活动进行监管。1929-1932年经济危机使得实体经济融资需求不足,银行为了盘活存量闲置存款,争相下调贷款利率,不良资产率快速上升,资金链断裂后,近11000家银行倒闭。此后,美国强化了对银行业的监管和利率管制。

美联储“Q条例”开启双轨制时代

美联储“Q条例”设定存款利率上限。1933年,作为罗斯福新政的一部分,美国国会颁布了《格拉斯-斯蒂格尔法》(即1933年银行法,The Banking Act of 1933),核心内容之一是设立联邦存款保险制度,并依此成立了联邦存款保险公司(Federal Deposit Insurance Corporation,FDIC)。该法案的第11条对利率管制进行了规定,并增补于新版联邦储备法的第19条,也就是1933年8月29联储颁布的Q条例(Regulation Q)。根据Q条例,“银行对于活期存款不得公开支付利息,并对储蓄存款和定期存款的利率设定最高限度,即禁止联邦储备委员会的会员银行对它所吸收的活期存款(30天以下)支付利息,并对上述银行所吸收的储蓄存款和定期存款规定了利率上限。”1957年之前该上限为2.5%,1957年后,该上限有所提升。

最优贷款利率LPR设定贷款利率下限。大萧条之后,为了防止恶性竞争,商业银行发布最优贷款利率(Loan Prime Rate,LPR)作为引导利率变动的基准。作为银行提供一级信贷客户的贷款利率,LPR理论上构成了商业银行贷款利率下限,并作为贷款利率的基准被广泛使用。最初,根据美国前30大商业银行的报价,LPR被刊印在《华尔街日报》(Wall Street Journal)上,当其中23家银行报价有变动时,《华尔街日报》将对LPR进行调整。

问题:石油危机后通胀高企,货币市场利率攀升,银行存款快速流失

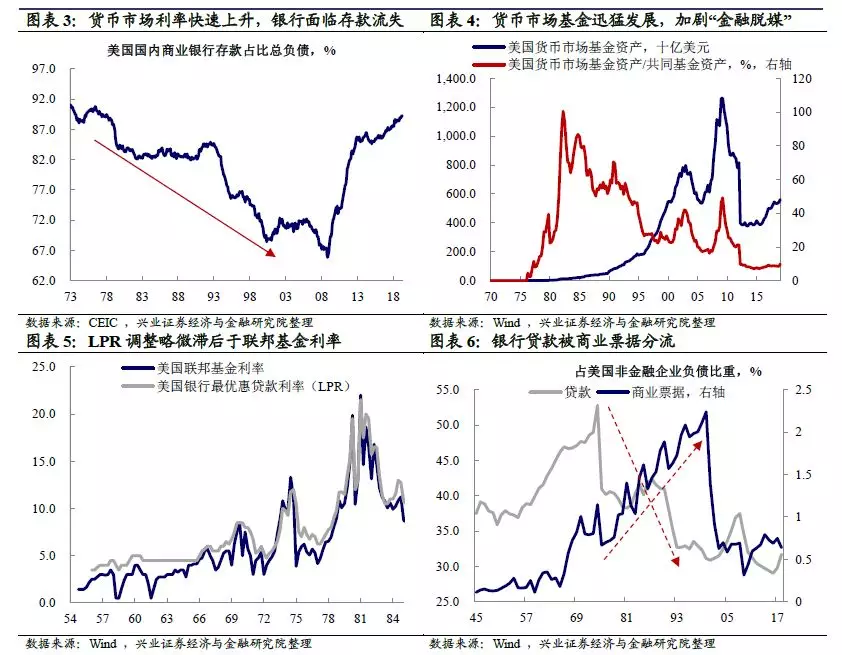

石油危机后通胀高企,货币政策随之收紧,货币市场利率向上攀升突破Q条例上限。20世纪70年代至80年代初,两次石油危机先后爆发,美国深陷滞胀泥沼。严重的通胀推升了货币市场利率。同时,为了抵抗通胀,美联储主席沃尔克收紧了货币政策,这进一步推升了货币市场利率。如前所述,美联储通过Q条例对存款利率实施了严格管制,商业银行不得对活期存款支付利息,且储蓄存款和定期存款利率不得超过规定上限(当时上限分别为5.25%和5.5%的利率),因此,货币市场利率和政策利率实际上发生了较大分化背离。

商业银行存款面临大量流失,货币市场基金诞生使情况雪上加霜。在货币市场利率快速上升的背景下,商业银行面临存款大幅流失的冲击,而中小投资者迫切需要新的理财产品绕过利率管制博取更高收益。在此背景下,1971年,世界上第一支货币市场基金——储备基金(Reserve Fund)应运而生。此后,货币市场基金获得了迅猛发展,1982年货币市场基金资产总规模一度超过共同基金。

存款流失抑制信贷投放,银行贷款被商业票据分流。商业银行存款流失,也抑制了商业银行的信贷投放能力。此外,由于存款是商业银行负债的重要组成部分,存款利率的刚性最终转化为贷款利率的刚性,导致LPR调整往往滞后于市场利率。在间接融资受阻的背景下,越来越多的企业选择以银行备用信用证作为信用增级方式,直接向投资者发放无抵押短期债券的直接方式融资,商业票据市场规模快速增长,对银行信贷市场形成了分流。

进程:20世纪70年代开始逐步推进

美国开始逐步放松直至废止Q条例。

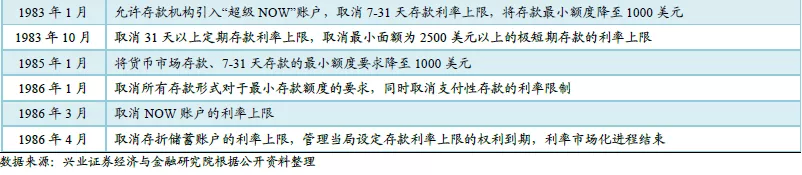

1970年起,美国开始逐步放松Q条例。如前所述,在货币市场利率快速上升的背景下,商业银行面临存款大幅流失的冲击,Q条例开始逐步放松来挽留流失的存款。1970年6月,国会授权美联储取消商业银行大额存单利率上限,并将定期存款利率上限提高。1973年,美联储规定10万美元以上存款不受Q条款存款利率上限的限制。1978年,对小额存单利率进行市场化改革,允许存款机构引入货币市场存款账户(MMDA),不受支票存款不许支付利息的限制。

与此同时,为了应对货币市场基金分流,银行存款慢慢转向市场利率定价。虽然Q条例逐步放松,但市场利率仍然远高于银行存款基准利率上限。为了应对货币市场基金的竞争,商业银行在负债端通过大额存单CD、货币市场凭证、联邦基金等市场利率敏感型工具吸收存款,导致同业负债增加。1972-1982年,在商业银行的负债结构中,以货币市场利率定价的利率敏感型基金明显上升,以Q条款定价的活期存款比重则不断压缩。到1981年,美国大型银行超过一半的资金来自于这些对市场利率敏感的负债工具(Gendreau, 1983)。

为了商业票据冲击,商业银行贷款定价快速靠拢市场利率。如前所述,商业票据对银行贷款造成了分流。在此背景下,商业银行推出了盯住货币市场利率的货币市场贷款。具体而言,银行发行基于货币市场利率定价的CD吸收资金,所用的资金发放高于CD固定利率定价的贷款,以获得稳定的利差。而为了增加贷款的竞争力,银行不得不降低贷款利率。此外,由于LPR相较于市场利率调整存在滞后性,当市场利率下行时,短期贷款利率将突破LPR的底部限制。根据美联储调查,1982年11月的第一周,全美48家最大商业银行的短期商业贷款中,有超过92%是以低于LPR发放的。在此背景下,纽约第一国民银行首先宣布LPR钉住90天商业票据利率,其他报价行迅速跟进,LPR不再成为商贷价格的下限,其作为贷款利率的基准功能也因此被淡化(郑晓亚等,2016)。

1980年起,美国正式启动利率市场化;至1986年,Q条例完全终结。1980年3月,《存款类机构解除管制和货币控制法案》(Depository Institution Deregulation and Monetary Control Act of 1980)出台,规定6年内全面取消Q条例,标志着美国利率市场化正式启动。1982年,美国国会通过了《加恩-圣杰曼存款类机构法案》(Garn-St.Germain Depository Institution Act of 1982),详细制定了废除和修正Q条例的步骤,包括规定存款类机构可以设立货币市场存款账户(MMDAss)等具体措施。1986年4月,可转让支付命令账户(NOWs)的利率被取消,美国利率市场化正式完成。Q条例仅保存了对于活期存款利率管制的内容,这一规定也在2011年被《多德弗兰克法案》(Dodd-FrankAct)废除。

当前:LPR盯住联邦基金目标利率,贷款利率则主要盯住Libor

LPR盯住联邦基金目标利率,贷款利率逐步转向市场利率。1993年,在美联储主席格林斯潘的引导下,货币市场调控目标由数量型调控向价格型调控转变。当前美联储官方利率体系中,美联储以联邦基金利率作为基准利率和调控目标,将隔夜逆回购利率作为联邦金利率的下限,准备金利率作为上限,以此对联邦基金利率进行区间调控。为了解决LPR的滞后效应,1994年第二季度,LPR开始盯住联邦基金目标利率:LPR=联邦基金目标利率+3%,报价行自此实际上失去了调整LPR的自主权,2008年10月后,《华尔街日报》的LPR报价银行减少至10家。2017年,以LPR为基准的贷款占比仅为约10%,且多为小型商业银行及小额贷款。

而商业银行贷款则更多转向市场利率定价,其中Libor成为主要参考。根据国际清算银行(BIS)2012年的统计,美元计价的债券及银团贷款中约有99%与Libor挂钩 。Libor报价掺假门事件后,虽然美国希望找到更好的利率来取代Libor(比如以担保隔夜融资利率(SOFR)作为Libor的替代品),但实际操作中仍相对困难。

【专栏】

美联储是如何从数量调控转向价格调控的

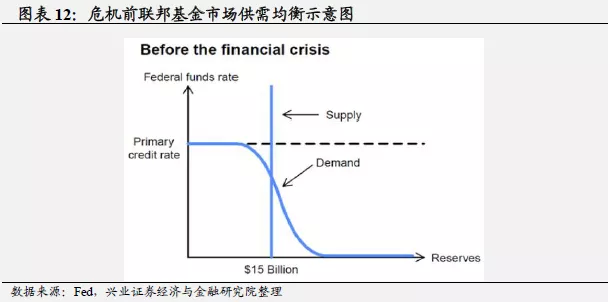

危机前,公开市场操作是美联储货币政策的主要工具。金融危机前,美联储公开市场委员会(FOMC)主要通过公开市场操作(OMO)来使联邦基金利率(Federal Funds Rate)向联邦基金目标利率(Federal Funds Target Rate)靠拢。而联邦基金利率是由联邦基金市场(同业拆借市场)上的准备金的供给和需求决定:

需求:准备金的需求来自商业银行,联邦基金利率越低,意味着商业银行持有准备金的机会成本越低,对准备金的需求将越高,因此需求曲线是向右下方倾斜的。一级信贷利率(primary credit rate)是联储提供给财务健全银行后备流动性的贴现率,一级信贷利率通常高于联邦基金目标利率100个bp,因此构成了需求曲线左侧的顶。

供给:准备金的供给来自联储,由于联储是准备金的垄断供给者,因此供给曲线是一条垂直线。联储可以通过公开市场操作调整准备金,从而使得联邦基金利率向联邦基金目标利率靠拢。

准备金的必要性和稀缺性是这一机制运行的前提。这一货币政策机制之所以能够顺利运行,有两个必要条件:

必须有准备金(必要性):作为联储货币政策的主要媒介,联邦基金利率依托于银行间隔夜拆借的需求。而联储对商业银行持有准备金最低限额的要求(即法定存款准备金率) ,是需求曲线成形的前提。

但不能有太多(稀缺性):联储想要有效调节联邦基金利率,就必须确保供需曲线相交在需求曲线向下倾斜的部分,亦即,联储提供的准备金需要维持相对稀缺。危机前,美联储并没有为准备金支付利息收益,因此存款机构一般会将准备金降至最低水平(系统中准备金约有15亿美元),这也成为了联储在供给端调节有效性的前提。具体而言,联储进行公开市场操作是通过纽约联储的公开市场交易室(Open Market Trading Desk)完成的。交易室负责人需要根据联邦基金市场的情况变化每天进行决策。交易室向私人部门购买债券将使得准备金供给增加,反之将减少。如果交易室认为准备金变动需求是暂时的,其可以执行回购(repo, RP)完成短期公开市场买入,或逆回购(reverse repo, RRP)进行短期公开市场卖出。

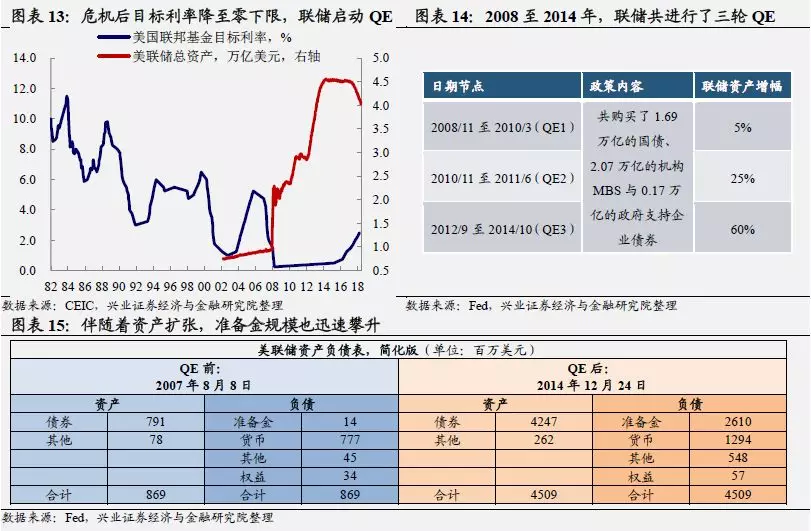

金融危机后,伴随着美联储的三轮放水,准备金余额“水涨船高”。危机后,为了应对经济衰退,联储在一年多的时间里多次下调联邦基金目标利率。2008年12月,联邦基金目标利率已经降至0.25%。在短期利率难以继续下调的背景下,2008年11月,联储开始启动非常规工具——量化宽松政策(Quantitative Easing,QE)直接向市场注入流动性,从而压低长期利率。

2008年11月至2014年10月期间,联储共进行了三轮放水。伴随着联储资产的增长,联储负债——准备金的规模,也迅速攀升至2.6万亿美元。如前所述,过高的准备金规模使得联储危机前的货币政策机制失效了,这也迫使联储对此作出相应调整。

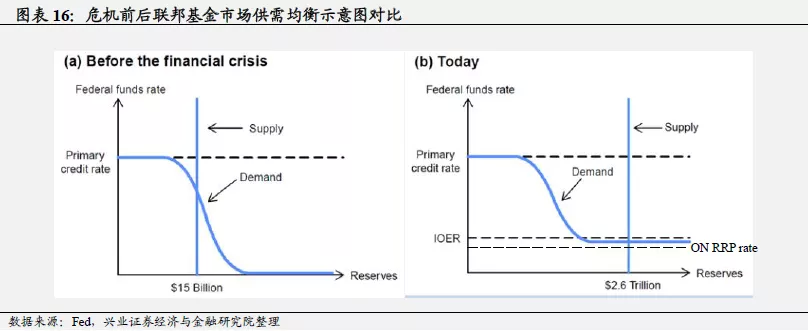

相应地,美联储的货币政策机制由公开市场操作转向“下限系统”。伴随着危机后准备金余额的增长,联储的货币政策机制也发生了演变:

1) 传统公开市场操作失效。随着准备金余额的增长,供需曲线相交在了需求曲线右侧水平的部分,这意味着,过去通过小规模公开市场操作来驱动联邦基金利率向目标利率考虑的机制将失效。

2) 联储开始对准备金付息,IOER构成联邦基金利率上限。2008年10月起,美联储开始对存款机构的准备金付息。在无风险套利的驱动下,超额准备金利率(Interest rate on Excess Reserve, IOER)成为了市场联邦基金利率的上限。

具体而言,商业银行是联邦基金市场上唯一的借款方,对其而言,在联邦基金市场以低于IOER的利率借入资金,再存入联储获取利息收益,是无风险套利;而在准备金充裕的背景下,商业银行之间不需要互相拆借来达到准备金要求,非银行机构(如政府支持企业GSE)成为了联邦基金市场上的主导贷款方。按照法律,这些机构的准备金不能从联储获得利息,对其而言,能以任何高于0的利率借出资金,都是可以接受的。供需作用下,均衡的联邦基金利率应该不高于IOER。

3) 隔夜逆回购利率(ON RRP rate)构成联邦基金利率下限。为了构筑联邦基金利率的有效下限,联储于2013年9月开始开启了全额供应隔夜逆回购(Overnight Reverse Repo, ON RRP)进行短期公开市场卖出。通过隔夜逆回购,联储将公开市场操作账户(SOMA)中持有的国债作为抵押,向较大范围的市场参与者在隔夜的基础上借入资金。其中,全额供应(full allotment)意味着合格的投资者可以以联储事前确定的固定利率把任意多的现金借给联储。而除了商业银行之外,货币基金和政府支持机构GSEs也可以参与隔夜逆回购,这降低了市场上缺乏高流动性无风险资产的担忧。

如果联邦基金利率低于隔夜逆回购利率,那么机构可以通过参与联储逆回购进行套利并回笼资金,因此逆回购利率实际上构成了联邦基金利率的下限。

新货币政策机制下,联储有效地对目标基金利率进行了调整。2014年9月,联储公布了《货币政策正常化原则和计划》,正式开启了新版货币政策机制的使用。新机制下,联储将IOER和ON RRP rate分别设定为目标区间的上限和下限并对其进行调整,并辅助以定期逆回购(Term RRP)和定期存款便利(Term Deposit Facility)等手段,这一框架也就是所谓的“下限系统”(Floor System)。得益于新的机制,联储在持有大量准备金的背景下,较为有效地将联邦基金利率控制在目标区间之内。

日本经验

背景:二战后,利率管制加强

二战后经济发展所需,日本强化金融管制。20世纪20年代以前,日本政府并未对日本金融市场施加利率管制。二战后,日本经济百废待兴,通胀高企,恢复和发展经济所需资金极度匾乏。在此背景下,日本政府为了既促进经济的高速增长,又维持金融秩序的稳定,一方面通过国内外各种渠道多方筹措资金;另一方面对国内金融实行严格管制。

《临时利率调整法》,使得日本维持了人为低利率政策。1947年,日本政府出台了《临时利率调整法》,与美国1933年的Q条例非常类似,在银行负债端,该法案严格规定了存款利率上限,存款利率的变化需要由大藏大臣建议,日本银行政策委员会向利率调整审议会咨询之后决定;在银行资产端,对期限1年以内、金额100万日元以上的贷款利率水平进行管制(起初由大藏大臣直接公布,1958年后改为由全国银行协会联合会协商决定最高贷款利率,各银行根据情况自主决定),并规定信托、保险的最高贷款利率可比银行高0.5%。为了刺激经济,日本政府维持了长期的低利率,具体而言,将利率压到低于反映资金实际供给水平的均衡利率以下,并通过信用配合解决扭曲的低利率带来的供需不均衡问题,因此被称为人为低利率政策。在宽松的金融条件下,20世纪50年代至70年代,日本经济高速增长。

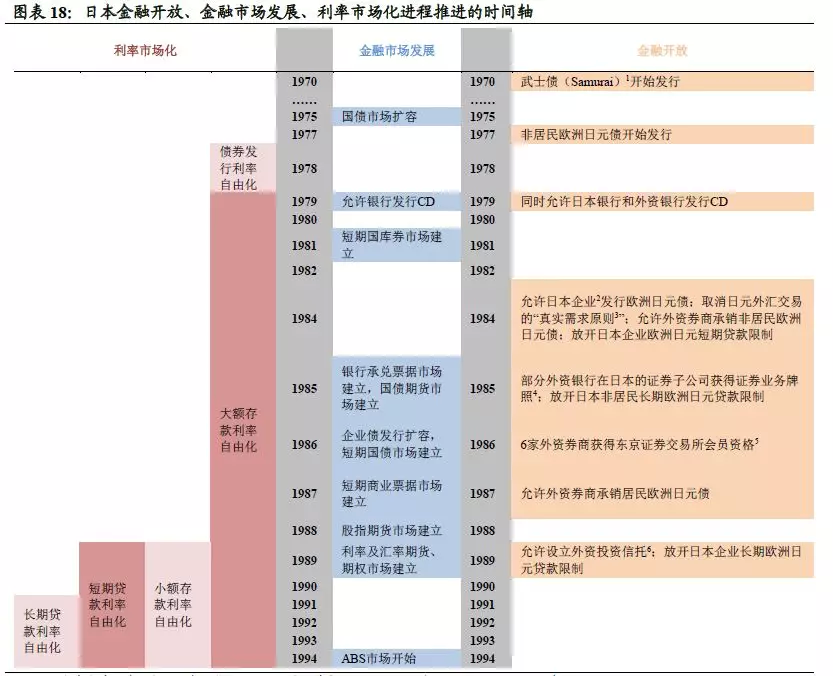

进程:内外承压背景下,利率并轨逐步完成

石油危机压力下财政发力,国债利率自由化。1973年的第一次石油危机使日本经济承压。为了刺激经济,日本政府财政支出日渐增长。为了弥补财政赤字,日本政府于1975年再度发行赤字国债(首次发行为1965年),此后国债发行规模迅速增长。起初,国债发行限定为长期国债,并由银行为中心的融资团负责承购。但由于国债发行量的增加远远超过了银行资金量的增加,造成了银行资金周转恶化;同时,日本央行的公开市场操作也到达极限,致使承购国债的民间金融机构不得不在流通市场出售国债。在此背景下,1977年4月,日本开始放宽对金融机构所持国债的管制,允许商业银行承购的国债在发行1年后自由上市流通。1978年开始,以招标方式来发行中期国债。日本国债二级流通市场的形成,导致利率管制开始崩溃,拉开日本利率市场化改革序幕。

债券回购市场迅速发展,银行间利率市场化。基于市场利率的债券回购市场迅速发展,为短期利率市场的发展奠定了基础。1978年4月,日本央行公布了放松市场利率管制的方针,允许银行拆借利率弹性化。在此之前,同业拆借利率是于交易前一天被明确规定的统一利率。1978年6月,日本央行又放开了银行间票据利率。1985年,日本创设了无担保隔夜拆借市场,逐步实现大额交易品种市场化。

来自美国的外部压力,倒逼日本利率市场化的实质性推进。20世纪70年代初,美欧相继放松金融管制,但日本严格的金融管制使得日本国内利率大幅低于国际利率,日本大量购入美元债。同时,国内金融市场的封闭使得外资难以流入,日本资本收支呈现巨额逆差,形成日元的汇率,进而促进了美国对日本贸易的巨额逆差。在美国经济陷入困境的同时,日本经济仍然在快速追赶。在此背景下,美国矛头直指日本。除了从贸易入手逼迫日本签署多项出口限制协议外,美国企业还将焦点直接转向日元,开始将问题引向金融开放。

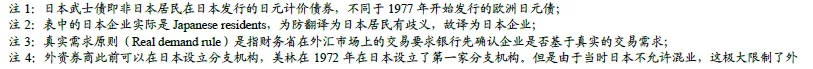

1)在美国金融机构的游说下,美国政府开始向日本施压,日本政府允许发行CD。要求金融开放的压力来自于。1968年开始,日本财政部开始逐步放开允许外资银行进入日本,这使得外资银行在日本的竞争愈发激烈。1978年开始,在日本的美国银行开始公开抱怨在日本的不公平待遇,并要求允许发行大额可转让存单(CD)(期望可以通过发行CD与日本本土银行竞争),但被日本驳回。美国银行转而在美国国内游说政府,这也成为美国政府推动日本金融自由化的推动力之一。1978年5月,旧金山联储主席以及欧洲委员会官员访日,要求允许外资银行在日发行CD,1979年5月日本政府允许日本银行、外资银行同时开始发行利率不受限制CD,日本利率市场迈出关键一步。

2)日元/美元协议签署,进一步推动日本存贷款利率市场化改革。1983年11月,两国组成日元/美元委员会,在正式达成协议之前进行了六轮谈判,最终在1984年5月达成日元/美元协议(Yen/Dollar Accord),委员会以“日本的金融·资本市场的自由化及欧洲日元的自由化”为主题公开发表了《日美日元·美元委员会报告书》,此后日本大藏省(现财务省)发表了《金融自由化及日元国际化的现状和展望》,其中,日本利率市场化成为日本金融自由化推进的焦点。

存款端从大额存款利率到小额存款利率逐步放开。首先,日本大藏省将CD的发行单位下降到1亿日元,并扩大其发行规模。1985年4月,日本引入市场利率联动型存款(Money Market Certificate,MMC),以日本央行每周公布的CD平均发行利率减少0.75%作为上限,在此限度内各金融机构根据存款期限自定利率,最低发行额度为5000万日元,期限为1-6个月。1985年,放松了1000万日元以上的大额定期存款利率。此后,CD、MMC等市场利率的大额定期存款的发行额单位逐渐降低,发行规模和期限等管制也逐渐放松。1989年6月,引入小额MMC,最低限额300万日元,开始了小额储蓄的利率市场化。1989年放松了1000万日元以下的小额定期存款利率。1991年11月,创设了小额的定期市场利率产品,其后,额面不断降低,直至1993年6月21日废除了额面限制,实现了定期存款利率的完全市场化。1994年10月17日,除了活期存款禁止付息外,所有的存款利率均实现了市场化。

贷款端从短期贷款利率到长期贷款利率逐步改革。1989年之前,日本短期贷款利率一直实行与短期贷款优惠利率挂钩(法定利率加上一定利差)。1989年1月起,日本央行采取以银行平均融资利率决定短期优惠贷款利率,具体而言以流动性存款、定期存款、可转让存款、银行间市场拆借资金的代表性利率为标准利率,根据各类资金的构成比作为权重计算加权平均值,作为参照基础,加上1%的银行费用作为短期贷款优惠利率市场化改革,从而实现短期贷款利率市场化改革。1991年4月,长期贷款利率不再使用过去的长期优惠利率,而是在短期优惠利率基础上加上一定利差,形成长短期贷款利率联动,从而实现长期贷款利率市场化。

风险提示:政策推进超预期。

扫码下载智通APP

扫码下载智通APP