华创证券:融创中国(01918)8月销售超500亿 预计完成全年目标难度不大

本文来自微信公众号“地产豪声音”。

事 件

9月5日,融创中国(01918)公布公司8月销售数据,2019年8月公司实现合同销售金额512.7亿元,同比增长27.2%;实现合同销售面积351.8万平方米,同比增长24.7%。合同销售均价14,570元/平米,同比增长2.0%。1-8月,公司累计实现签约金额3,065.8亿元,同比增长15.4%;实现累计签约面积2,101.6万平方米,同比增长22.8%。

点 评

1、8月销售512.7亿、同比+27%,销售351.8万方、同比+25%,增速靓丽

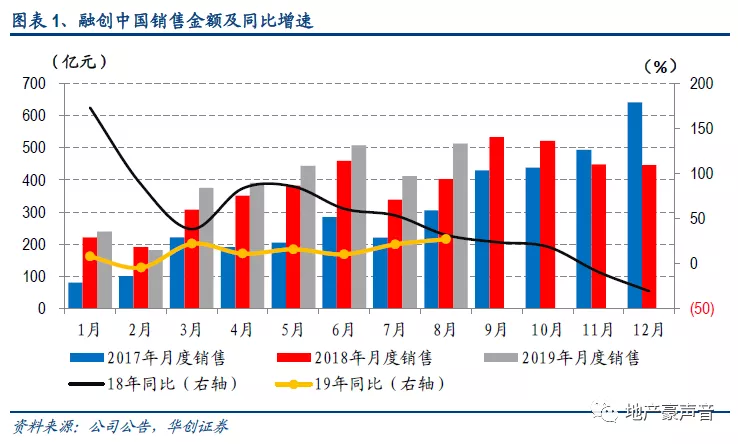

8月公司实现合同销售金额512.7亿元,环比+24.6%、同比+27.2%;实现合同销售面积351.8万平方米,环比+26.6%、同比+24.7%,销量增速靓丽;销售均价14,570元/平米,环比-1.6%、同比+2.0%。1-8月,公司累计实现签约金额3,065.8亿元,同比+15.4%,较前值+2.1pct,累计销售金额克而瑞排名位居行业第五,排名较上月持平,考虑到公司推盘和销售高峰期集中在下半年,后续销售排名有望进一步提升;累计实现签约面积2,101.6万平米,同比+22.8%,较前值+0.4pct;累计销售均价14,590元/平米,同比-7.5%。公司19H2预计可售货值约5,722亿元,可售货值充裕。全年计划销售5,500亿元,对应同比+19.4%,对应19H2可售货值去化率约59%,考虑到公司布局聚焦于一二线城市及环一线热点城市,预计完成全年销售目标难度不大。

2、把握窗口期低溢价拿地,土储丰富优质、成本低,保障后续销售和结算利润率

按18年末土储1.66亿方、19H1末土储2.04亿方、19H1结转建面536万方、假设并表比例60%、均价1.45万元/平米,估算19H1拿地建面约4,693万方,对应货值约6,805亿元;19Q1公司精准把握拿地窗口期,招拍挂拿地平均溢价率21%,19Q2严控拿地标准,规避拿高价地风险。

截至目前,公司总土储2.13亿方,对应货值2.82万亿元,一二线货值占比83%,权益土储1.36亿方,平均土地成本4,307元/平米,占比19H1销售均价仅29.6%。公司土储充裕、成本低、聚焦于一二线,保障后续稳健发展和结算利润率,并预计后续拿地压力较小。

3、投资建议:销售靓丽,控投资、稳健发展,维持“强推”评级

融创中国坚持深耕一二线,以逆周期扩张策略,成功在15-17年逆势加杠杆扩张,并借以并购扩张的标签优势,打造了厚实优质土储以及低廉土地成本的强大优势,利于实现快周转及高毛利率,预示后续销售和业绩“量质提升”,同时随业绩集中释放,净负债率望显著下降、带动融资成本下行,形成锦上添花。

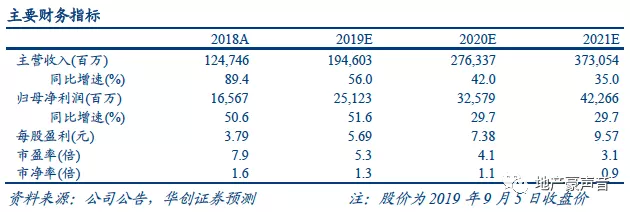

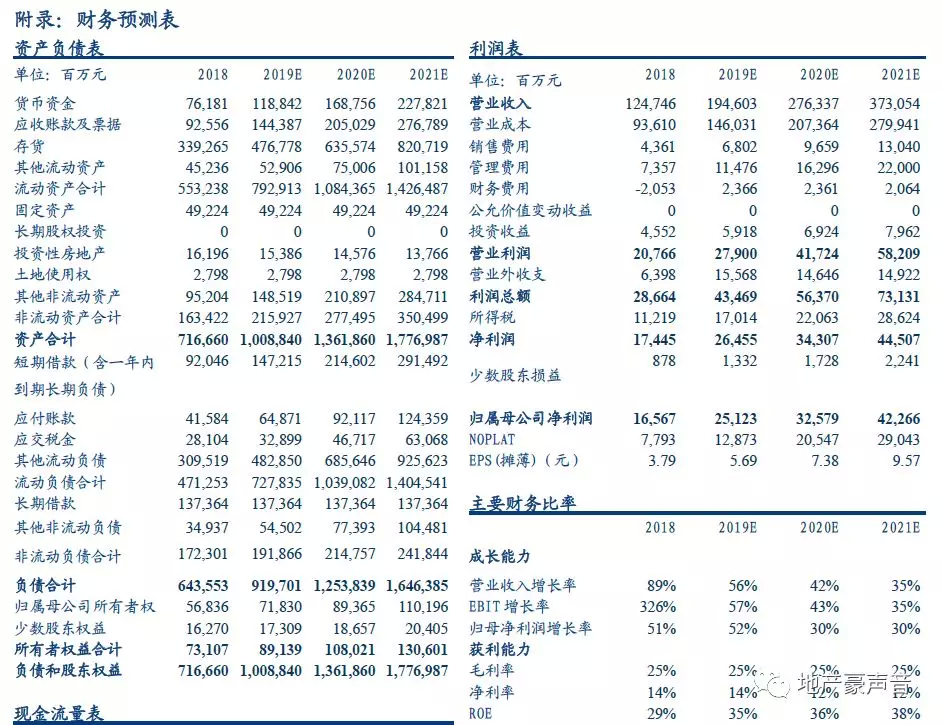

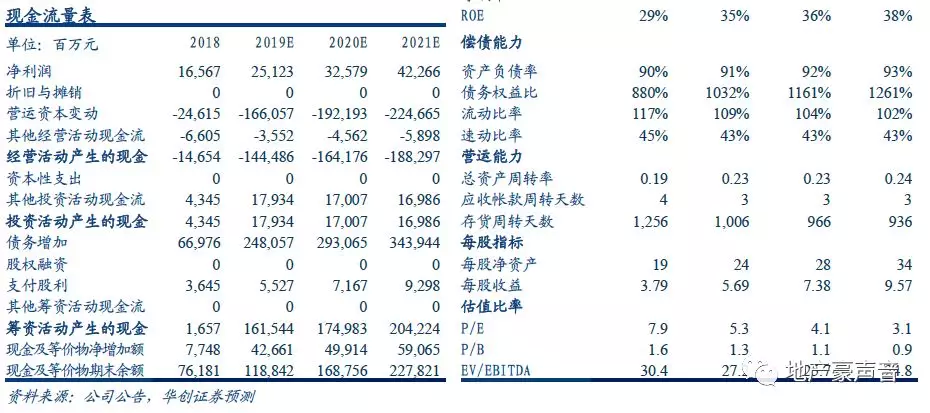

此外,公司作为行业龙头之一也有望充分受益“融资、拿地、销售”集中度三重跳增。我们维持公司2019-21年每股收益预测5.69、7.38、9.57元,目前对应19年PE仅5.4倍,我们继续看好公司销售和业绩的持续双双高增,维持目标价60.00港元,维持“强推”评级。

4、风险提示:房地产市场销量超预期下行以及行业资金超预期收紧

扫码下载智通APP

扫码下载智通APP