市场情绪提振明显——A港美股市场把脉数据周报

本文来源于“张忆东策略世界”微信公众号,作者张忆东,吴迪。

1、A股市场综述(注:本文中“本周”指的是20190909-20190913)

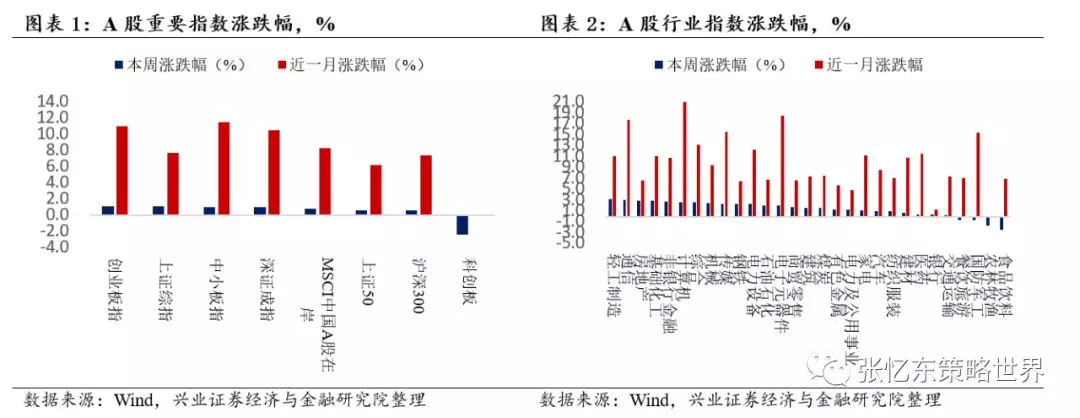

主要股指上涨:本周创业板领涨1.08%,上证综指和沪深300指数分别涨1.05%和0.60%;行业上轻工(涨3.19%)、通信(涨3.10%)和房地产(涨2.89%)领涨,食品饮料(跌2.39%)和农林牧渔(跌1.63%)本周跌幅最大。

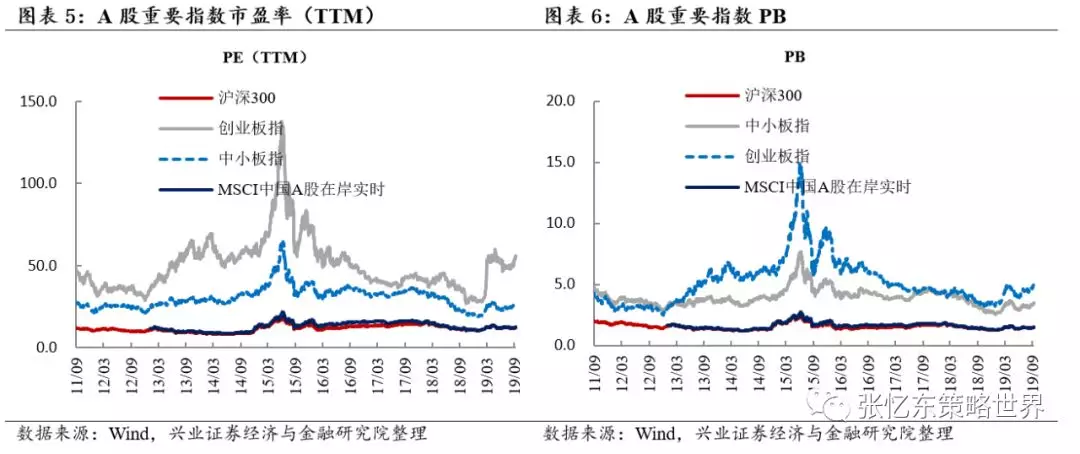

市场情绪面延续修复过程:本周A股日均换手率为1.39%,高于上周的1.35%;融资融券余额为9650亿人民币,创自今年5月以来的新高;而IVIX指数相比上周五18.1小幅上升为18.4。

陆股通净流入:陆股通累计净流入额高达8022亿人民币,创历史新高。本周净流入109亿人民币,流入银行、家电和非银金融等,流出食品饮料和医药等。

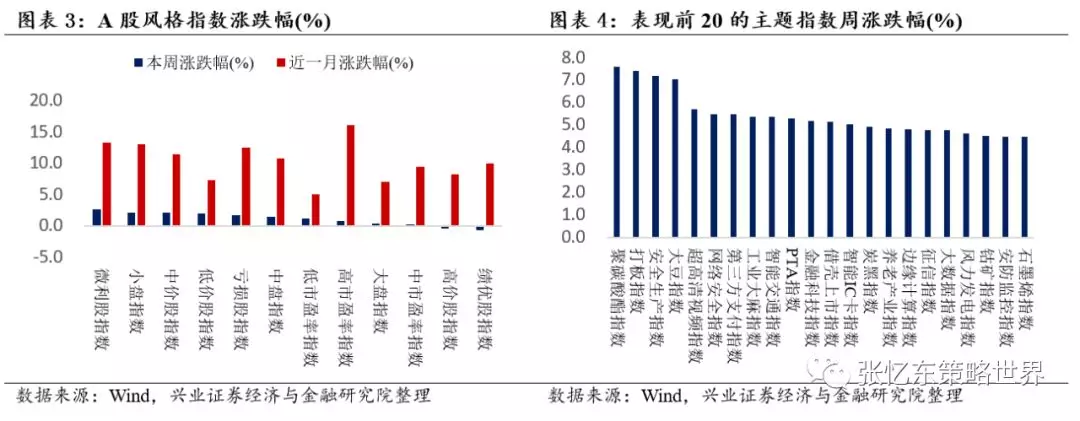

估值:沪深300、创业板、中小板和MSCI中国A股在岸市盈率TTM值分别为12.4、55.2、27.2和12.5倍,分别处于2011年以来的58%、69%、33%、44%分位数水平,较上周有所上升。

2、港股市场综述

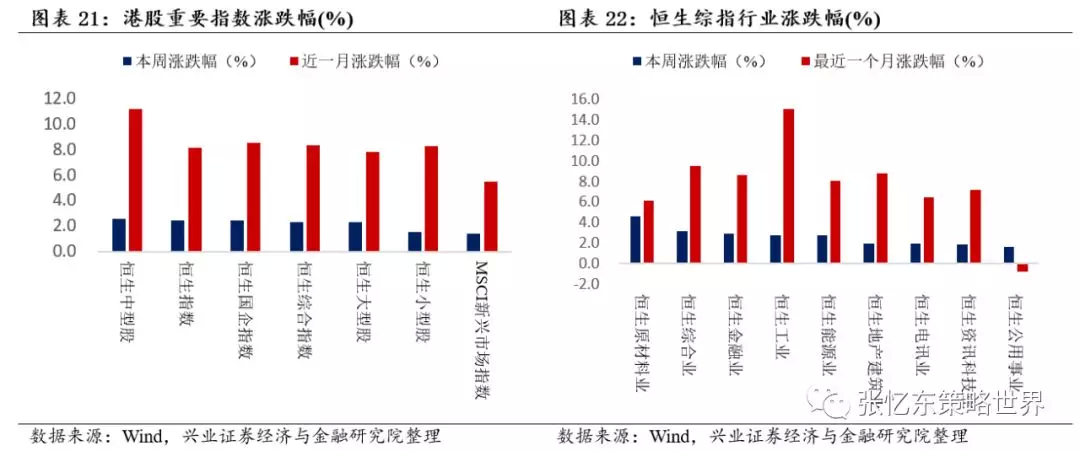

主要股指上涨:本周恒指走强于沪深300指数和MSCI新兴市场指数;恒指和恒生国指分别上涨2.48%和2.46%。恒生原材料(涨4.58%)、恒生综合业(涨3.17%)和金融业(2.93%)领涨。

市场情绪修复:恒生波指从上周五的20.3下降为18.1;周平均主板卖空成交比从上周的16.4%降为16.0%,美国高收益-国债利差大幅回落至3.65%。

港股通连续18周净流入:本周一、周二共净流入8.47亿人民币,流向电子元件和通信等,流出计算机和银行等。

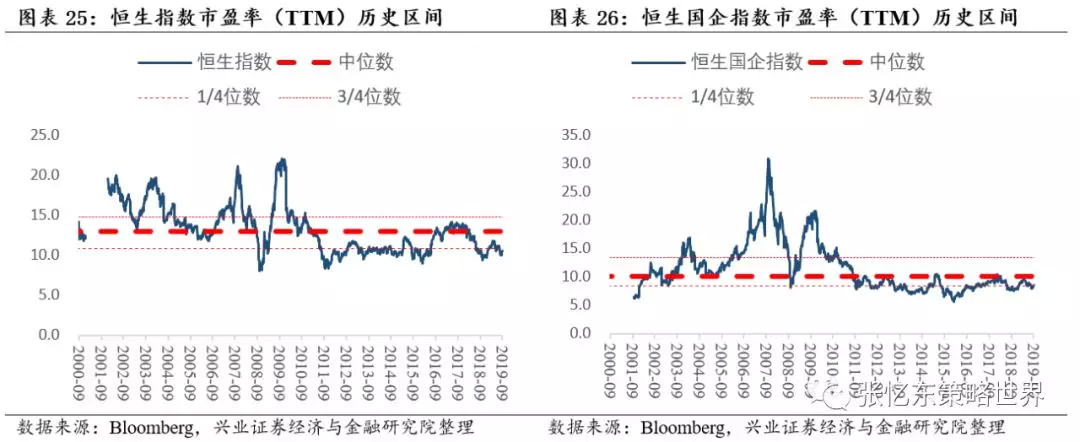

估值:恒指和国指当前市盈率TTM分别为10.6(低于2000年以来的1/4位数)和8.5倍(已高于2000年以来的1/4分位数),当前恒指股息率为3.67%,处2009年以来均值上方。

3、美股市场综述

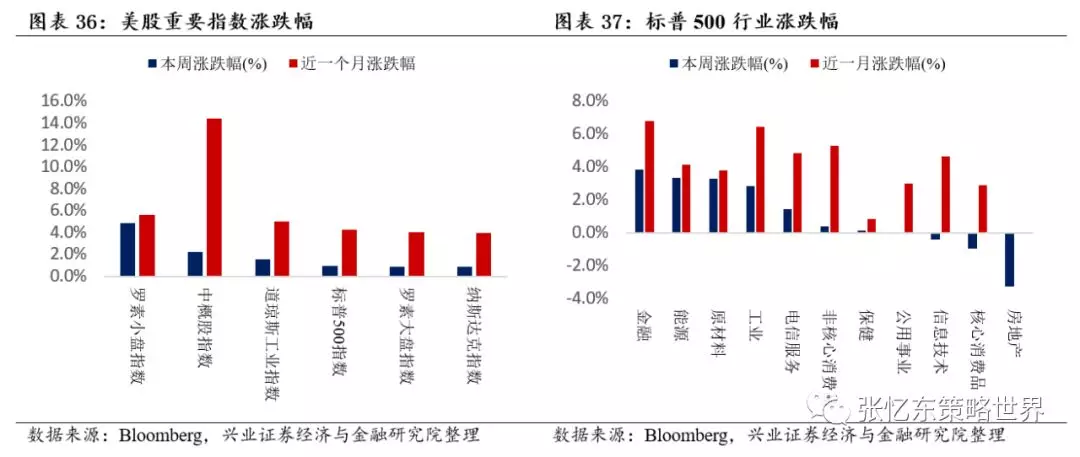

主要股指均上涨:罗素小盘领涨(涨4.85%),标普500指数、纳指和道指分别涨0.96%、0.91%和1.58%;行业上金融(3.89%)、能源(3.36%)和原材料(3.34%)领涨。

市场情绪提振明显:相比上周五,本周五十年期美债收益上行至1.896%,VIX指数快速回落至13.7,股价高于200日均线占比环比大幅上升26%。

盈利和估值:标普500指数2019Q4预测EPS继续小幅下降;预测市盈率提高为18.2倍,高于历史3/4分位数。非核心消费、核心消费、公用事业市盈率TTM均高于3/4分位数。除医疗外,其余行业市盈率TTM均高于中位数。(分位数按1990年以来算)。

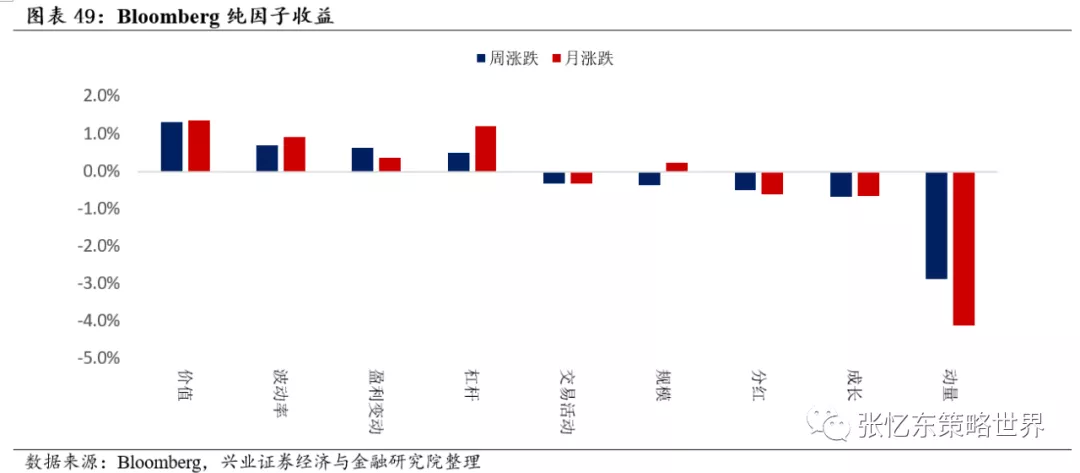

纯因子表现:本周价值因子领涨1.31%,动量因子大幅领跌2.87%,因子表现风格切换明显。

风险提示:全球经济增速下行;中、美货币政策宽松不达预期;大国博弈风险

报告正文

1、中国A股市场监测

1.1、A股市场表现概览

本周截至周四,主要股指均上涨,其中创业板领涨1.08%;上证综指、中小板指和深证成指涨幅接近,涨幅分别为1.05%,0.99%和0.98%;而权重股为大市值股的上证50和沪深300涨幅为0.62%和0.60%;科创板个股平均跌2.43%。

行业上,轻工(涨3.19%)、通信(涨3.10%)和房地产(涨2.89%)为涨幅前三的行业,食品饮料(跌2.39%)和农林牧渔(跌1.63%)为本周跌幅最大行业。

风格指数涨幅排前五的为微利股指数(涨2.78%)、小盘指数(涨2.17%)、中价股指数(涨2.15%)、低价股指数(涨1.99%)和亏损股指数(涨1.80%)。

主题指数涨幅前三的为聚碳酸酯指数(涨7.61%)、打板指数(涨7.44%)和安全生产指数(涨7.21%)。

1.2、A股估值与风险溢价

当前沪深300、创业板、中小板和MSCI中国A股在岸指数的市盈率(TTM)分别为12.4、55.2、27.2和12.5倍,较上周有所上升,分别处于2011年以来的58%、69%、33%、44%分位数水平。

当前沪深300、创业板、中小板和MSCI中国A股在岸指数的PB别为1.5、4.9、3.4和1.5倍,分别处于2011年以来的47%、57%、20%、37%分位数水平。

以沪深300指数市盈率倒数与10年期国债收益率之差衡量的风险溢价由上周的5.13%进一步下降到5.01%,处在2011年8月以来的平均水平附近。

行业估值从市盈率TTM的角度,特征如下(以下涉及分位数时,其历史区间为2011年第一个交易日至今):

食品饮料、计算机、汽车和家用电器市盈率(TTM)所处历史分位数分别是75%、70%、60%和57%;

有色金属、交通运输、国防军工市盈率(TTM)分位数为40%、48%、40%。

采掘(6%)、建筑材料(5%)、建筑装饰(10%)、钢铁(10%)、商贸(11%)、地产(5%)、化工(14%)、轻工(15%)市盈率(TTM)都处于较低分位数水平(括号内为其分位数数值)。

1.3、陆股通资金流向

本周陆股通净流入金额达109亿人民币,连续第5周净流入。截至本周四陆股通累计流入额高达8022亿人民币,创历史新高。北上资金本周主要流入银行、家电、非银金融和房地产,流出食品饮料、医药、通信和电子元件。

1.4、A股投资者情绪监测

本周情绪面上延续风险偏好修复过程,体现在以下指标。(注,以下“A股”指的是中证流通成分股)

A股日均换手率为1.39%,高于上周的1.35%,高于近两年以来的中位数1.21%;涨停家数/跌停家数比(10日移动平均)为8.31,高于上周五的7.76。

融资融券余额为9650亿元,高于上周的9453亿元,创自今年5月以来的新高;融资买入额占全部A股成交金额比重为0.082%,高于上周的0.097%,创今年4月中旬以来的新高。

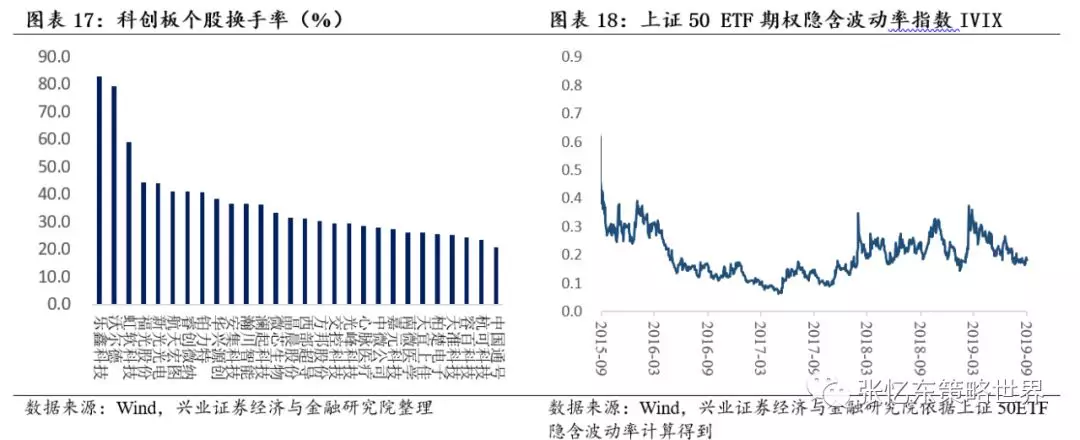

上证50 ETF期权隐含波动率指数IVIX最新值为18.4,较上周五18.1略有上升,处以2018年年初以来的低位水平。

科创板个股本周平均换手率为37%。换手率最大的为乐鑫科技(周换手83%),最低的为中国通号(周换手21%)。

2、港股市场监测

2.1、港股市场表现概览

本周港股主要股指上涨,恒指走强于沪深300指数和MSCI新兴市场指数。

恒生中型股继续领涨(涨幅2.60%),恒指和恒生国指分别上涨2.48%和2.46%。本周行业呈现普涨,恒生原材料(涨4.58%)、恒生综合业(涨3.17%)和金融业(涨2.93%)领涨。

2.2、港股盈利趋势与估值

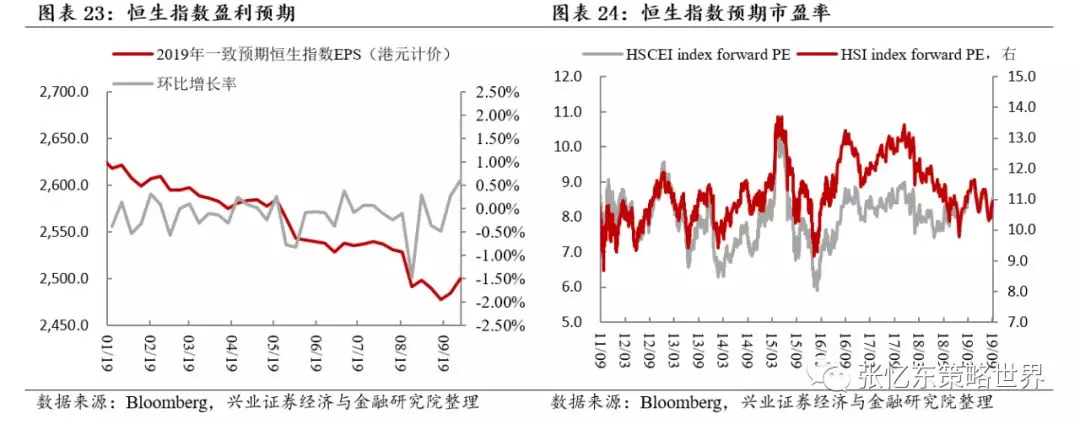

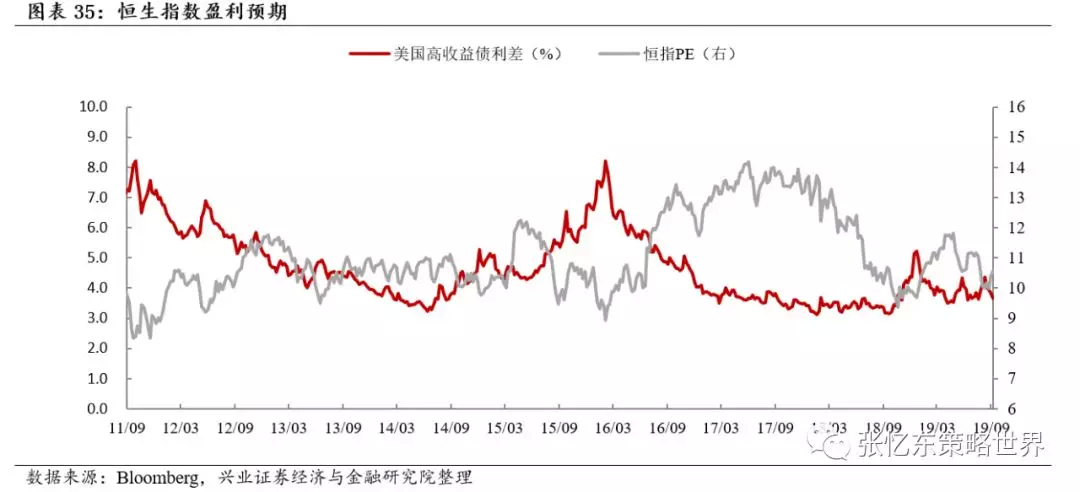

本周恒生指数和国企指数预期市盈率(彭博一致预期)分别从上周的10.7倍和8.4倍,上升至10.9和8.6倍。

恒指和恒生国指预期市盈率均超过2005年7月以来的1/4分位数。恒指2019财年一致预期EPS本周环比上涨0.61%,连续两个星期上修。

本周恒生指数和恒生国企指数当前静态估值水平(TTM 市盈率)同样上升,分别为10.6和8.5倍,其中恒指市盈率TTM仍然低于2000年以来的1/4位数,而恒生国指市盈率TTM已高于2000年以来的1/4分位数。截至8月底,除消费者服务业、消费品制造业,其余行业市盈率(TTM)均处于2011年以来中位数以下的水平。当前恒生指数的股息率为3.67%,处于2006年9月以来的中位数上方。

2.3、港股通资金流向

截止本周四收盘,AH溢价指数为129.5,高于上周的128.4,高于2017年以来的3/4位数。

港股通连续18周净流入,本周(周一和周二)净流入8.47亿人民币(由于中秋节日安排,港股通本周仅周一和周二提供服务)。自开通以来累计买入成交净额达8,810亿人民币。从十大活跃成交股的数据来看,最近1周南下资金主要流向电子元件和通信,流出计算机和银行。

港股通/主板成交占比周一高达9.36%,该数值延续2019年6月以来的上升趋势,反映了南下资金在港股成交扮演着越来越重要的地位。

2.4、港股投资者情绪

本周港股市场投资者情绪相比上周有所提升。恒生指数波幅指数为18.1,较上周的20.3有所下降;周平均主板卖空成交比从上周的16.4%降为16.0%。

本周美国高收益利差(相比十年期国债收益)为3.65%,低于上周五的3.85%,反映出外资的风险偏好提升对港股估值回升有所贡献。

3、美股市场监测

3.1、美股市场表现概览

本周美股整体上涨。罗素小盘领涨(涨4.85%);标普500指数、纳指和道指分别涨0.96%、0.91%和1.58%;中概股涨2.27%。

本周,房地产(跌3.24%)和核心消费品(跌0.92%)领跌,涨幅前三的为金融(3.89%)、能源(3.36%)和原材料(3.34%)。

3.2、美股盈利趋势与估值

本周美股盈利预测企稳。标普500指数19年4季度盈利预测不断下滑,本周较上周环比下跌0.21%。

风险溢价明显回落,本周十年期国债收益大幅回升。截至美东时间9月13日美国10年期国债利率1.896%,远高于上周五的1.560%;以标普500市盈率倒数-十年期国债收益的风险溢价为3.18%,远低于上周的3.57%,向下接近2010年8月以来中位数水平。

本周美股估值上升。当前标普500预测市盈率由上周的18.0倍上升为18.2倍,高于1990年以来3/4分位数;市盈率(TTM)为19.7,高于上周的19.5,处于1990年以来的中位数和3/4分位数之间。

行业估值特征如下:

当前信息技术(75.1%)、非核心消费(82.8%)、核心消费品(93.7%)、公用事业(99.9%,接近历史新高)市盈率TTM接近或高于1990年以来的3/4分位数水平;

工业(73.6%)、能源(73.3%)、原材料(68.9%)、电信服务(66.9%)、房地产(48.4%)和金融(46.7%)介于中位数和3/4分位数之间;

医疗(29.4%)的估值水平则相对较低。

(注:括号内百分比数值为对应行业市盈率TTM于1990年以来的分位数)。

中概股估值连续4周修复,预测市盈率由上周的32.9上升为33.8,超过2015年8月以来的1/4分位数。

3.3、美股投资者情绪

美股市场情绪提振,体现在以下指标。

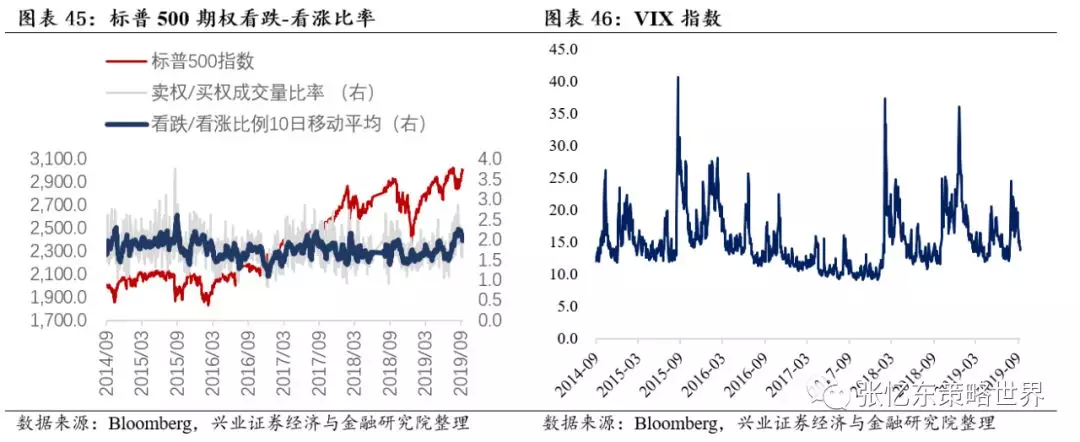

本周五收盘,美股个股期权看跌看涨成交量比例10日移动平均为1.98%,低于上周的2.12%。

VIX指数迅速回落,最新数值从上周五的15.0下降到13.7,而两个星期前该数值为19.0。

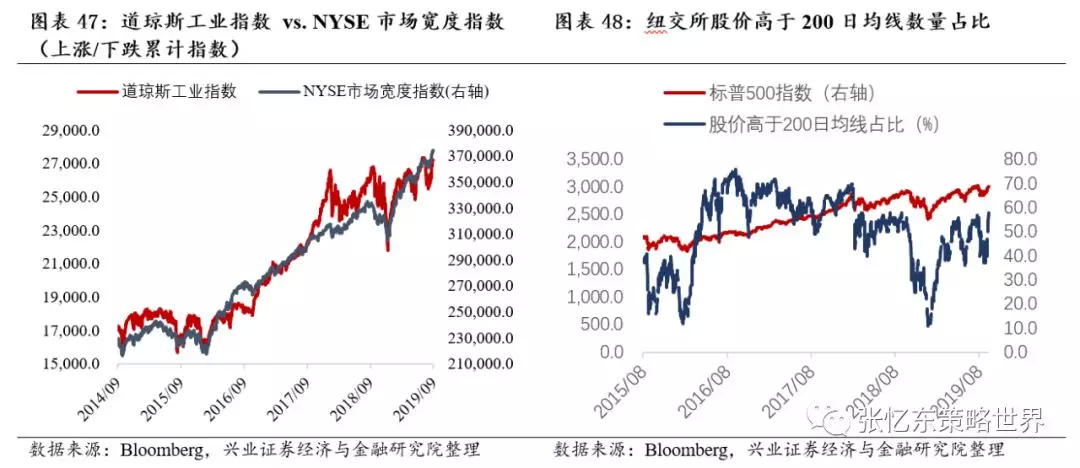

本周纽交所市场宽度指数(上涨/下跌股票数量指数)较上周上升,环比上升0.8%。

纽交所个股股价高于200日均线占比显著上升,由上周四46%上升到本周四58%,环比上涨26%。

3.4、美股纯因子收益

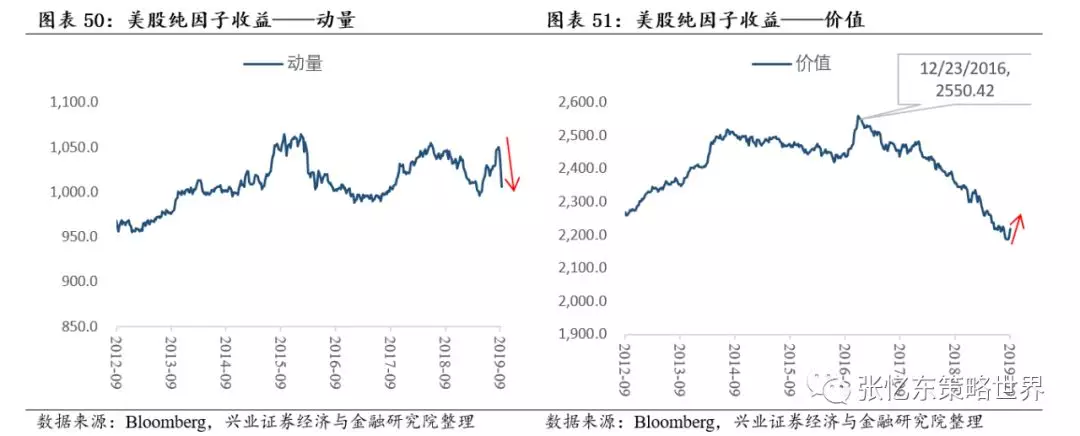

本周,价值因子取得了1.31%的正回报,而该因子从2016年年底以来持续走弱,本周最大的意外便是动量因子的大幅回撤(下跌2.87%),显示出本周较为剧烈的风格切换。

(注:采用罗素3000指数彭博纯因子收益来刻画提纯后的主流风险因子表现,纯因子即每单个因子收益与其余因子收益正交。当因子收益为正,表明因子值越高,暴露该因子风格的股票表现越好。比如波动率因子收益为正,表明高波动率股票表现优于低波动率股票)。

4、风险提示

全球经济增速下行;中、美货币政策宽松不达预期;大国博弈风险。

扫码下载智通APP

扫码下载智通APP