募资逾30亿港元,复宏汉霖(02696)领跑今年生物医药募资榜单

在当前港股生物医药板块,若公司尚未盈利,其IPO募资额大多集中在10-20亿港元的范围,鲜有公司能跨过30亿港元的募资门槛。

今年上半年,港市共有7家生物医药公司上市,总募资金额达到177.85亿港元,但其中仅有的3家尚未盈利生物药公司,募资额都未能超过20亿港元。另外,7月至今,仍未有一家生物医药公司成功敲开港交所的大门。

因此,国内生物医药龙头企业——复宏汉霖(02696)在此时上市,对市场而言意义非凡。该公司现已完成招股,将于9月25日在联交所挂牌上市。

据了解,目前复宏汉霖全球发行配售已实现超额认购,公司IPO最终定价为每股49.6港元,在全球发售完成后,复宏汉霖的市值达到267.4亿港元。此次复宏汉霖的IPO募资金额至少可达32亿港元,这一成绩远超上半年的6家生物医药公司,并在今年尚未盈利生物医药公司的募资规模榜单中位列第一。

身为国内生物医药“独角兽”,一直以来,复宏汉霖在生物类似药、创新药及联合疗法上的研究、开发与商业化进度都保持业内领先。今年以来,核心产品研发与商业化进程的快速推进,再次赋予了复宏汉霖更高的价值。因此,目前针对复宏汉霖的定价,为未来留足了增长空间。

全产业链平台提升估值想象空间

与很多同类型尚未盈利的生物医药公司类似,复宏汉霖的IPO估值不能简单以PE来进行衡量,投资者可以考虑其创新药成功上市后的NPV价值,患者人数、用药金额等都是关键因子。

以复宏汉霖为代表的创新型药企,自有的生物医药全产业链平台打造了企业最深的护城河,公司的核心资产自然不仅仅是厂房与设备,而是丰富的研发管线,这也是读懂复宏汉霖价值的关键。

与很多行业一样,生物药研发最后必须落实到产品上。产品是核心,是投资价值的标尺,也是市场对生物药公司定价的核心与基础。身为国内生物药领头羊的复宏汉霖,此次的市场定价也体现了这一逻辑。

今年2月22日,复宏汉霖研制的首个国产生物类似药利妥昔单抗注射液(汉利康)获批上市,随后被火速纳入医保。据沙利文报告,预计2019年利妥昔单抗生物类似药在国内的销售收入为5亿元(RMB),但到2030年其销售收入将达到58亿元(RMB)。超10倍的市场空间增长也将带动复宏汉霖估值的增长。

一款获批上市的汉利康,让复宏汉霖的估值领先无上市产品的同行公司逾100亿。这说明未来复宏汉霖估值也将伴随其产品管线的落地而不断提高。

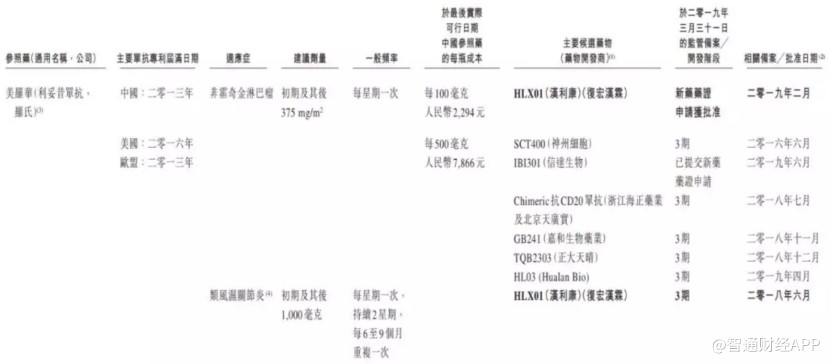

并且除汉利康外,复宏汉霖还有2个产品获得新药上市申请受理,14个产品、6个联合治疗方案在全球范围内开展20多项临床试验。目前,HLX03(阿达木单抗注射液)与HLX02(注射用曲妥珠单抗)已获国家药监局新药上市申请受理,并已被纳入优先审评程序。值得关注的是,复宏汉霖率先走出国门,HLX02现已获得欧洲药品管理局上市申请受理,成为国内首个到欧盟报产的生物类似药。

通过对比此前港股生物医药板块的上市公司不难发现,复宏汉霖达到新药申请阶段的药物数量比目前其他任何一家公司都多。

之所以能拥有高质高量的研发储备,得益于复宏汉霖打造的一套“生物类似药+创新药+联合疗法”的极具竞争力的产品线。

据智通财经APP了解,复宏汉霖主要的产品开发策略是仿创结合,从生物类似药起步,逐步开发创新型单抗产品。并且公司还通过结合自主开发的抗PD-1和PD-L1单抗,在国内率先推出免疫联合疗法,打造出研究、开发、商业化生产一体化的综合性生物医药全产业链平台。

以HER2靶点为例,在全产业链平台推动下,除HLX02等明星产品外,复宏汉霖产品管线中还拥有一款新型HER2抑制剂HLX22与一款帕妥珠单抗类似药HLX11。初步临床前研究显示,HLX22与曲妥珠单抗联用可产生协同效应,在肿瘤模型中(用于胃癌)与曲妥珠单抗单药治疗、帕妥珠单抗单药治疗及曲妥珠单抗联合帕妥珠单抗相比,显示出更好的治疗效果。

此外,全产业链平台发展还加快了公司推出新产品的节奏。在核心产品的国内赛道中,复宏汉霖始终处于领先地位。目前公司已在上海徐汇基地建成产能14000L的生物药生产线,包括6台2000升及4台500升的一次性生物反应器及配套纯化设备。并正在上海松江建设其第二个商业化生物医药生产基地,以支撑公司未来规模化生产需要。

根据相关政策规定:“医院不得采购两种以上相同通用名称的药物”。这意味着在采购过程中,医院只会采购原研药及一种生物类似药。由于复宏汉霖的产品管线开发走在国内绝大部分生物药企前列,因此能够获得扩大市场份额方面的先发优势。在这一层面上,公司符合投资者对标的“市场占领”的要求。

研发决定产品质量,但要实现最终变现,将公司估值化作真金白银,还需要公司拥有成熟的开发与商业化体系。

国际化开发与商业化将想象化为现实

国内生物医药企业若想追赶国际先进水平,练好研发内功固然重要,“走出去”与世界接轨同样必不可少。而国际化开发与商业网格的建立关系到公司最终的变现能力,自然也成为左右投资者买入与否的决策点。

近年来,复宏汉霖在研究、开发新产品,不断丰富产品管线的同时,也在积极推进国际化布局、加快国际化战略步伐。

在研究方面,复宏汉霖建立了高效的一体化全球研发平台,公司分别在中国的台北和上海及美国的加州建立了三大研发中心,并组建了一支囊括239名资深雇员的国际化生物医药研发团队。

凭借多年的积累,复宏汉霖目前在海外的药政注册能力、临床开发和运营能力可支持公司在全球多个地区开展临床试验。

公司目前已在7个不同司法权区(中国大陆、中国台湾、菲律宾、乌克兰、波兰、美国及澳大利亚)同时进行11项临床试验,涉及处于多个临床试验阶段的8种候选产品及2个肿瘤免疫联合疗法。

其中HLX02(注射用曲妥珠单抗)已完成在中国大陆、乌克兰、欧盟波兰和菲律宾开展的国际多中心3期临床试验,成为国内首个开展国际多中心3期临床研究的生物类似药,现已获得中国国家药监局(NMPA)和欧洲药品管理局(EMA)新药上市申请受理。

依托国际化的研发布局,复宏汉霖的海外业务得以加速开拓。

就在招股期间,复宏汉霖宣布与印尼制药公司PT Kalbe Farma, Tbk旗下控股子公司KG Bio达成合作共识,授予KG Bio就复宏汉霖自主研发产品HLX10(抗PD-1单抗)的首个单药疗法及两项联合疗法在东南亚地区10个国家的独家开发和商业化权利。借助该分销渠道,公司将加快HLX10产品在东南亚地区市场拓展的步伐。据悉,KG Bio将向复宏汉霖支付的主要款项预计可达6.92亿美元。

此外,复宏汉霖还先后与Accord、Biosidus、Cipla和雅各臣药业等国际知名药企合作,借助其分销渠道,将产品销往更多新兴国家市场,惠及更多病患,现对外授权已覆盖92个国家和地区。不难看出,复宏汉霖现已铺建了一张足以支撑其规模变现的商业化网格,未来变现能力不容小觑。

而为了持续增强在全球单抗药市场的话语权和竞争力,复宏汉霖此次上市募资完毕后,所得款项净额的40%将用于拨付持续进行的核心产品的临床试验、监管备案及注册;所得款项净额的15%将用于拨付持续进行的候选生物类似药(包括HLX12、HLX11及HLX14)的临床试验、监管备案及注册;所得款项净额的35%将用于拨付持续进行的生物创新药的临床试验、监管备案及注册以及开发免疫肿瘤联合疗法。

可见,复宏汉霖传递出的信号是希望将生物药开发的主业做到极致,而这正是市场想看到的。一个成熟的市场,往往会给予正确做事的公司以正确的估值。随着未来复宏汉霖的研发与国际商业化逐渐成熟,其内在价值也定会得到进一步释放。

正如一句古语所言:“瓜熟蒂落,水到渠成”。

扫码下载智通APP

扫码下载智通APP