中金:全球锂电龙头狭路相逢,谁主乾坤?

本文来自微信公众号“中金点睛”,作者:曾韬、赵宇辰。

我们的研究思路紧扣四个主要矛盾:1)全球锂电市场空间展望与细分驱动力;2)全球锂电企业发展导向及各细分市场份额展望;3)拆解全球锂电龙头企业在动力及储能锂电领域的核心竞争力;4)分析其竞争能力在盈利能力上的反映。

发现

市场展望:空间加速释放,动力电池领跑增长

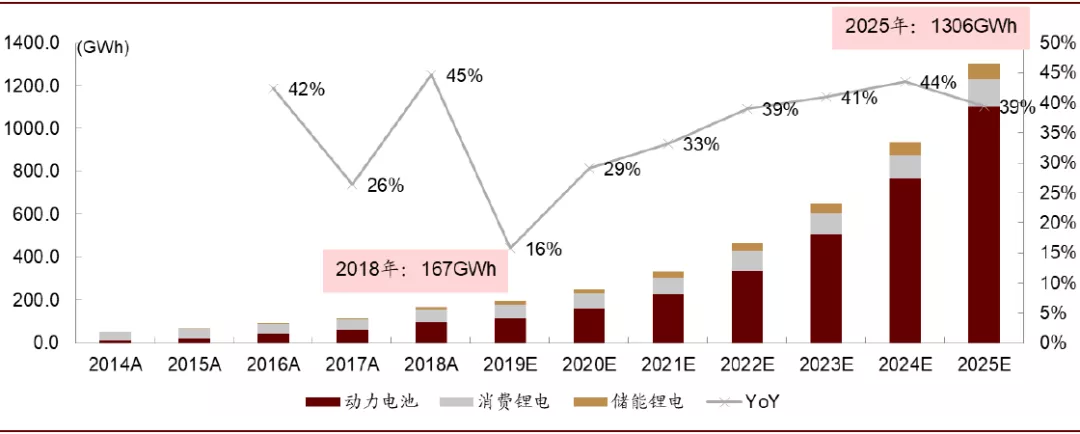

我们预测全球锂电池需求至2025年可达1306GWh以上,其中动力电池需求最高,可达1102GWh,占比达84%;消费锂电需求达126.3GWh,占比10%;根据SNE预测,2025年全球储能锂电需求可达77.6GWh,占比达6%。

图表: 我们预测,至2025年,全球锂电池需求将达到1306GWh,动力占比最高,消费增长稳健,储能较快增长

资料来源:GGII,SNE,B3 Corporation,中金公司研究部;注:动力电池需求为中金公司预测,消费电池2014年至2018年数据采用B3 Corporation,我们预期19年之后增速稳定于12%,储能锂电2014至2017年使用B3 Corporation数据,2018与2020年预测使用SNE数据,对应2018年至2025年储能锂电CAGR为30.9%。

动力领导增长,储能提速,消费稳健。动力电池受益全球新能源车市场的进一步启动,我们认为将维持高增长,2018年至2025年需求CAGR可达41.5%;消费锂电市场下游分散,增长具有结构性,整体较为稳健,我们认为年增速约为10-12%。

格局与份额:龙头发展分化,多寡头格局不改

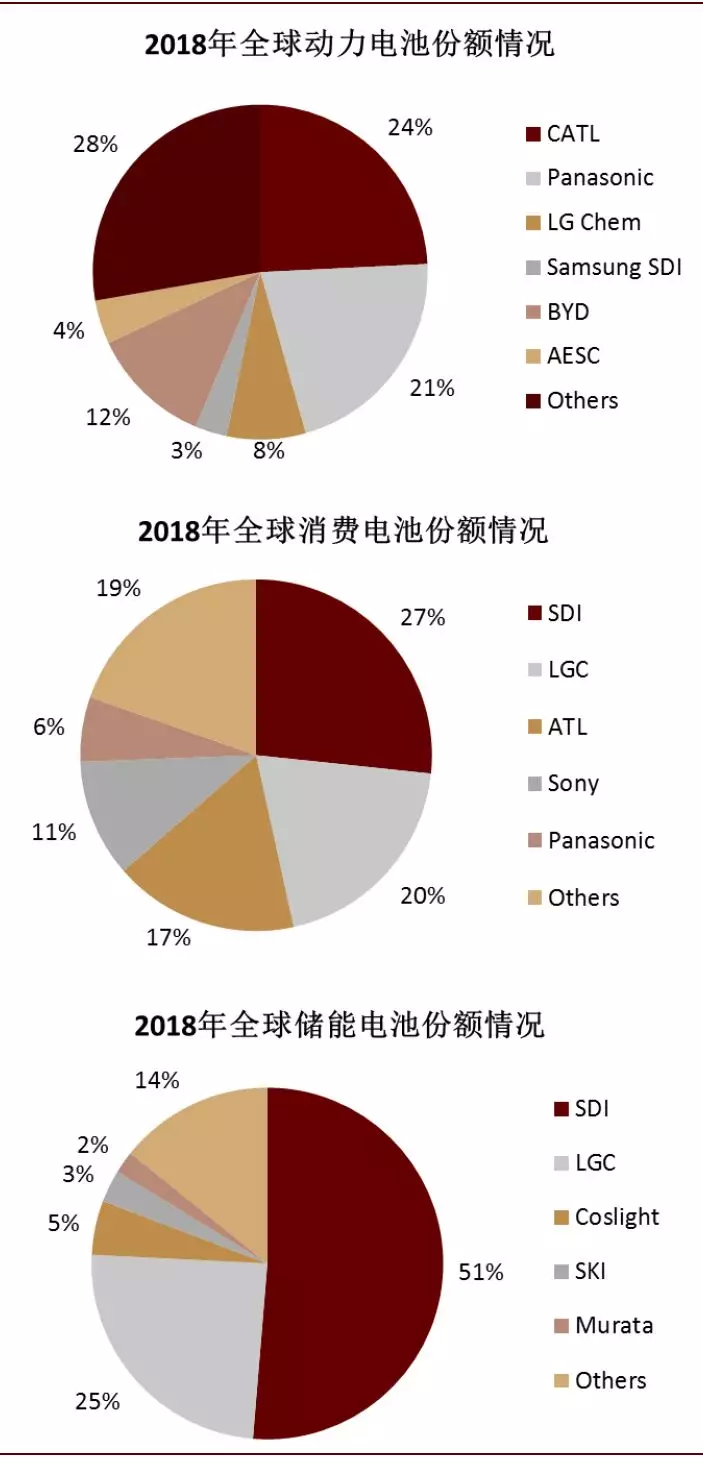

电池各环节需求呈多寡头格局,2018年CATL与松下动力电池装机领先,三星与LG Chem在消费与储能领先。从市场份额的角度来看,2018年动力、储能与消费全球市场来看CR5的市场份额均超过70%,我们认为高集中格局不改,但龙头地位或有变迁。

从2017-2018年营收结构来看,三星侧重消费与储能,LG Chem侧重动力及储能,松下逐步淡出消费专注动力,CATL则专注动力并拓展储能。展望2025年,我们认为动力领域CATL与LG Chem有望占优,2025年市场份额可分别达26%与22%,消费领域三星等继续占主导。

图表: 2018年全球动力、储能及消费锂电市场份额情况

资料来源:B3 Corporation,中金公司研究部

图表: 我们认为动力电池将维持多寡头格局,CATL与LG将占据全球主导

资料来源:SNE,B3 Corporation,GGII,中金公司研究部

竞争要素对比:四大领域综合比较,CATL与LG Chem占优

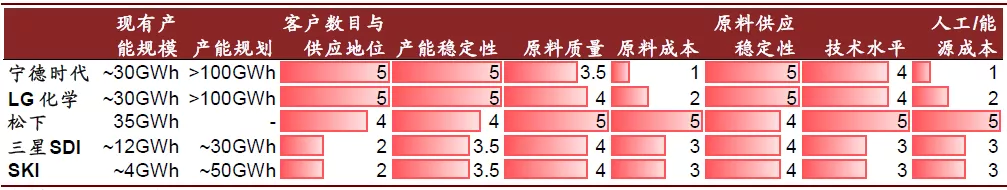

从动力及储能锂电的角度,我们认为,电池企业综合的竞争力体现于以下几个方面,竞争力在产品端反映为高一致性电池的可量产能力,在供应端反映为客户数目与供应地位。综合电池企业在下方中的各项对比我们认为,在动力电池领域,CATL与LG Chem在现有及未来潜在客户群中的竞争力最强,松下次之,三星SDI与SKI随后。

图表: 动力电池企业的竞争要素众多

资料来源:GGII,中金公司研究部

图表: 动力电池全球龙头对比总结

资料来源:公司公告,中金公司研究部

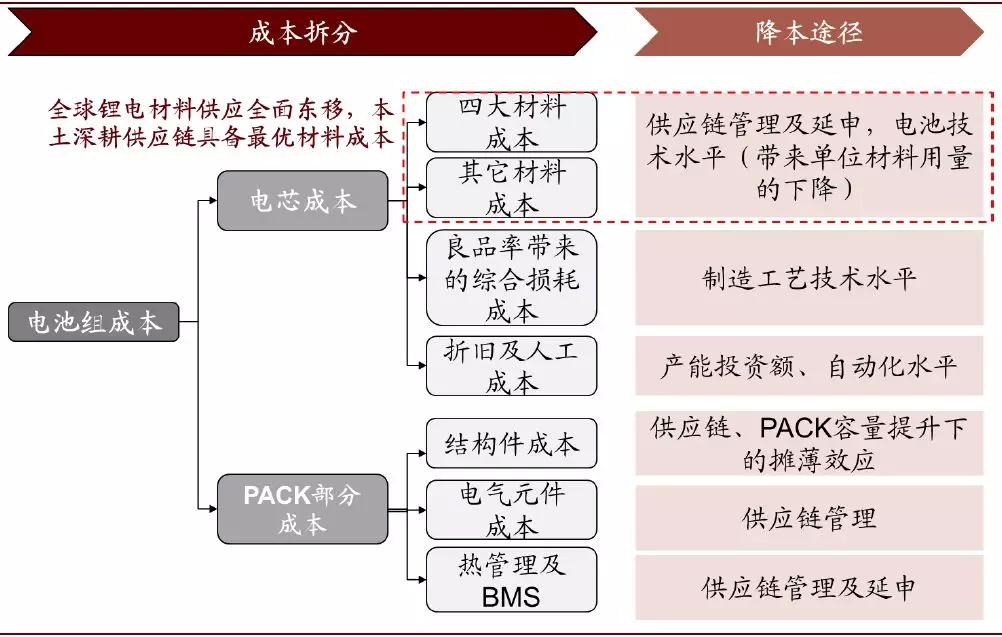

1、成本对比:锂电龙头供应体系进一步移步中国,CATL深耕本土供应体系成本优势显著。目前LG Chem已全面将供应体系转移中国,松下则相对封闭,除负极及正极前驱体环节外,主要以日本供应链为主。CATL深耕中国供应链,在四大材料各环节的把控上均占上风,因此我们认为在直接材料的成本上,CATL优于LG Chem优于松下。

图表: 动力电池成本由多维度构成,四大材料成本最为关键

资料来源:GGII,中金公司研究部

2、客户对比:全球核心供应体系逐步确立,CATL与LG Chem客户群较优。CATL国内占据一线自主品牌车企主要供应份额,同时切入基本绝大部分海外主流车企;LG Chem客户拓展较为主动,且产能配套规划较高,在海外市场占据了除特斯拉外的主要供应份额,切入除日系车企外的大部分车企供应体系;松下客户群较为保守,除特斯拉外以日系车企为主,其它车企布局较少。三星新客户拓展较慢,且并未进入大众大规模电动化浪潮下的主要供应商名录。SKI主要布局德系车企与韩系车企。

图表: 全球动力电池企业客户群拓展情况

资料来源:公司公告,第一电动,中金公司研究部

3、技术对比:松下技术领先,CATL快步前进:松下是全球最先量产NCA 18650电池并应用于电动汽车,同时率先完成硅碳负极应用的企业,在电池的电化学体系技术、生产良品率、一致性上均位居世界前列。CATL先于韩国企业完成NCM811量产。CATL研发支出占营收比重稳居三家首位,研发绝对投入预期高于剔除电子材料业务后的三星SDI及LG Chem。

图表: 若考虑剔除三星SDI在电子材料领域的研发投入,我们认为绝对投入上CATL已占优

图表: 电池业务研发投入占营收比重上,CATL高于三星SDI与LG Chem

资料来源:公司公告,中金公司研究部;注:三星SDI研发投入包含电子材料部分,LG Chem仅为电池业务部分

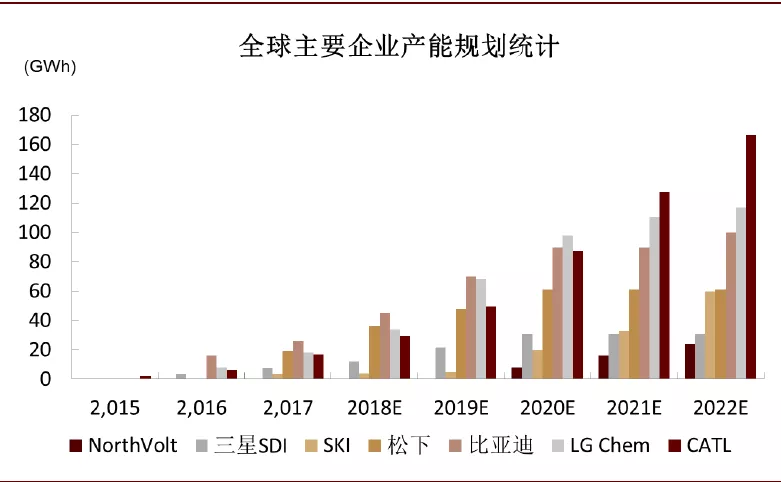

4、产能对比:龙头快马加鞭,欧洲区域产能快速提升。全球范围内产能扩张均逐步进入加速状态,其中欧洲区域的产能扩张规模最高。全球动力电池产能往后的扩张主要将由龙头企业贡献,其中CATL、LG Chem、比亚迪的规划规模较高。松下即有规模较高但扩张规划较小,SKI快速追赶。

图表: 全球主要动力电池龙头扩产规模较高

资料来源:GGII,公司公告,第一电动,中金公司研究部

盈利能力:CATL占优,海外企业短期压力犹存

CATL稳定盈利,2019下半年经营性净收益率达12%,但动力电池并未给海外竞争对手短期内带来盈利能力的改善。松下持续亏损数季,放量但未增利;LG Chem产能投放加速带来持续盈利压力,且2019下半年受储能电站火灾事故的售后费用影响较大。三星侧重消费与储能后2018年及2019下半年盈利能力较2016-2017年有所改善,但不及CATL。

投资建议

我们认为电池需求增长的趋势坚定,动力领跑增长,且多寡头格局将成为主导。因此,龙头锂电企业及可进入全球一线电池企业供应体系的材料供应商将具备放量的确定性。

风险

全球新能源车增长不及预期,全球动力电池降本不及预期。

扫码下载智通APP

扫码下载智通APP