中信证券:9月非农数据逊于预期 预计美联储12月继续降息

本文来自微信公众号“”,作者

核心观点

美国9月非农就业人数符合预期,失业率与劳动参与率继续支撑就业市场,小时工资同比增速明显低于预期。“收入降、通胀升”意味着美国经济的压力在逐渐传导到居民端。预计美联储将于12月份继续降息,美国经济在明年下半年衰退的概率明显上升。

事项

美国9月非农就业人数新增13.6万,预期14万,前值13万;失业率3.5%,预期3.7%,前值3.7%;小时工资同比增速2.9%,预期3.2%,前值3.2%。

正文

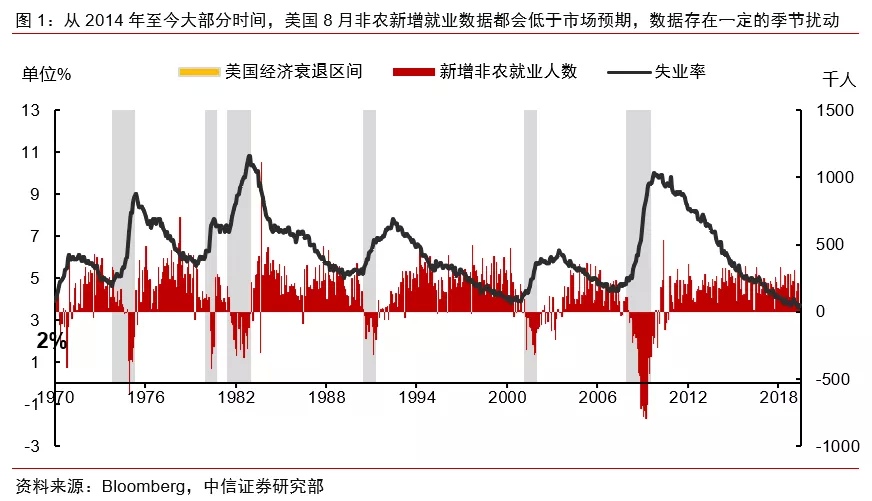

9月新增非农人数基本符合市场预期。9月美国新增非农就业人数为13.6万,同时7月和8月的非农数据均上调。7月由15.9万上调到16.6万,8月则由13万大幅上调至16.8万,符合我们在《美国2019年8月非农就业数据点评:美国失业率可能于明年初出现拐点》(2019-9-7)所指出的季节性因素。综合近三个月均值15.7万,相对去年均值22.3万明显回落,但仍在15万以上。而梳理历史上数次经济衰退前的新增非农就业人数可以发现(图1),在经济步入衰退前美国非农就业会明显下滑至10万以下并迅速转负。因此当前就业形势显示美国就业有所放缓,短期尚不足以拖累美国经济步入衰退。

失业率与劳动参与率继续支撑就业市场。9月美国失业率3.5%,创1969年以来新低,劳动参与率63.2%,与上月持平。低失业率与稳定的劳动参与率意味着就业市场韧性较强,有更多的适龄劳动人口正在参与到就业市场中。同时从其他失业人数来看,职位空缺数仍高于登记失业人数,企业招聘市场仍然较为紧张。美国首次申请失业金人数和雇佣率等领先指标也都显示目前失业率拐点尚未到来,预计最早明年上半年可能出现失业率的拐点。

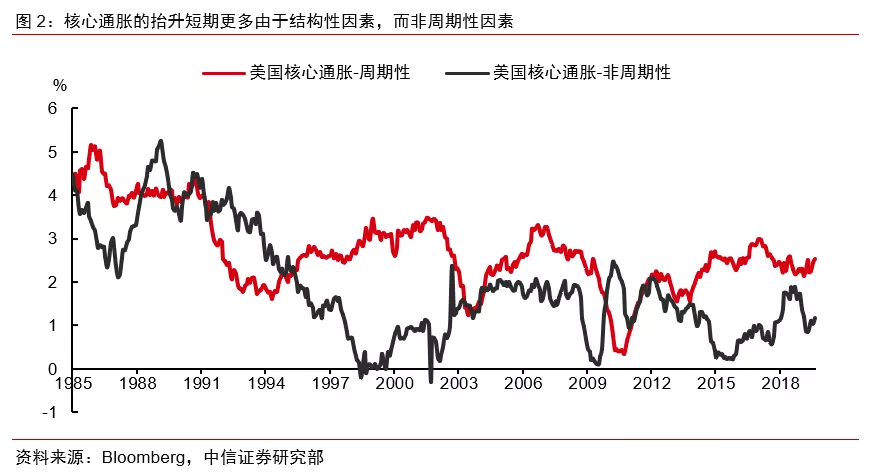

“收入降、通胀升”意味着经济的压力在逐渐传导到居民端。小时工资同比增速明显低于预期。9月美国小时工资同比增速2.9%,低于上月和预期的3.2%。工资增速下滑意味着居民收入减少,2019年上半年至今居民的可支配收入已经出现了明显下行,收入的减少会逐渐传导至消费,为经济下行埋下隐忧。历史上小时工资增速与通胀的走势基本一致,而此次却出现了明显的背离。9月美国核心PCE1.8%,高于8月的1.6%。我们认为非周期性因素解释了大部分的通胀抬升。将通胀按周期和非周期因素分解可以看出(图2),核心通胀的抬升短期更多由于结构性因素,而非周期性因素。预计四季度美国通胀仍会持续上升。收入降而通胀升的组合意味着经济的压力在逐渐传导到居民端。预计美联储将于12月份继续降息。

美国经济在明年下半年衰退的概率明显上升。就业是滞后指标,显示降息周期下的经济韧性。而PMI是领先指标,制造业和服务业PMI都明显下滑更能反映经济基本面在供需层面的压力。美国9月ISM制造业PMI47.8,创2009年以来最低,非制造业PMI52.6,显著低于上月56.4(图3)。主因是供需双弱,制造业企业减少资本开支,一方面是由于全球需求的放缓,体现为新增订单的大幅减少,另一方面也是对贸易收缩下需求的悲观预期。贸易收缩带来的制造业衰退预计会逐渐传导至消费和就业,后续伴随着消费的下滑和失业率拐点的上升,预计美国经济在明年下半年衰退的概率明显上升。

本文节选自中信证券研究部已于2019年10月5日发布的报告《美国2019年9月非农就业数据点评:收入降通胀升,12月降息料将继续》,具体分析内容(包括相关风险提示等)请详见相关报告。若因对报告的摘编而产生歧义,应以报告发布当日的完整内容为准。

扫码下载智通APP

扫码下载智通APP