如何交易美债收益率曲线陡峭化?试试这只ETF

本文来自微信公众号“市川新田三丁目”,原文作者为“Kevin Muir”,译者为“王为”。

狼终于来了?美国供应管理协会公布的最新一轮经济数据所揭示的是否就是债券多头期盼已久的经济衰退?

市场肯定是这么认为的,看看10年期和2年期美国国债收益率之间的利差走势吧:

下图中显示,就在10来天以前10年期和2年期美国国债收益率之间的利差几乎还在零,一星期过后利差开始扩大

就在九月份末美国国债收益率曲线还几乎要倒挂,但最近一拨美国供应管理协会采购经理指数公布后10年期和2年期美国国债收益率之间的利差却扩大了差不多15个基点。虽然这种情况绝非不可思议,但说明市场预期美联储的施策会导致美国短期国债的收益率水平出现下行。

长期以来我一直认为赌美国国债收益率曲线的陡峭化是最好的交易策略之一,因此看到市场的走势与我的看法一致让我感到欣慰。

很多人会问,在不借助美国国债期货的情况下如何才能赌美国国债收益率曲线走向陡峭化?是这样的,你可以算一下跟踪各期限美国国债走势的各类交易所交易基金的久期,比如跟踪1年期以下期限美国国债走势的SHY,跟踪7-10年期美国国债走势的IEF,跟踪20年以上期限美国国债走势的TLT,然后根据各基金之间的对冲比例进行对冲。但是,这样做交易很消耗资本金,而且不那么精致,有点类似于在一个上层社会的聚会中穿着全套牛仔装束。

原文中的Canadian tuxedo可不是加拿大燕尾服的意思,而是以下这种穿戴风格

就像演员瑞恩·高斯林在14岁的时候穿牛仔上装打领带也没啥问题,因为他长大后终会变得如此之帅以至于多次拒绝被授予“最性感男人”的头衔。

那么投资者应咋办?

幸运的是,Nancy Davis执掌的私募基金Quadratic Capital公司为投资者提供了非常好的解决方案,该公司推出了代码为IVOL的二次方利率波动率和通胀对冲交易所交易基金。该基金是我最梦想得到的,我得插一句,嘿嘿,好像不仅仅是这只基金吧,那感觉就像电影《爱乐之城》中穿得衣冠楚楚的Sebastian Wilder追求Mia Dolan,我比我那十几岁的女儿还着迷。

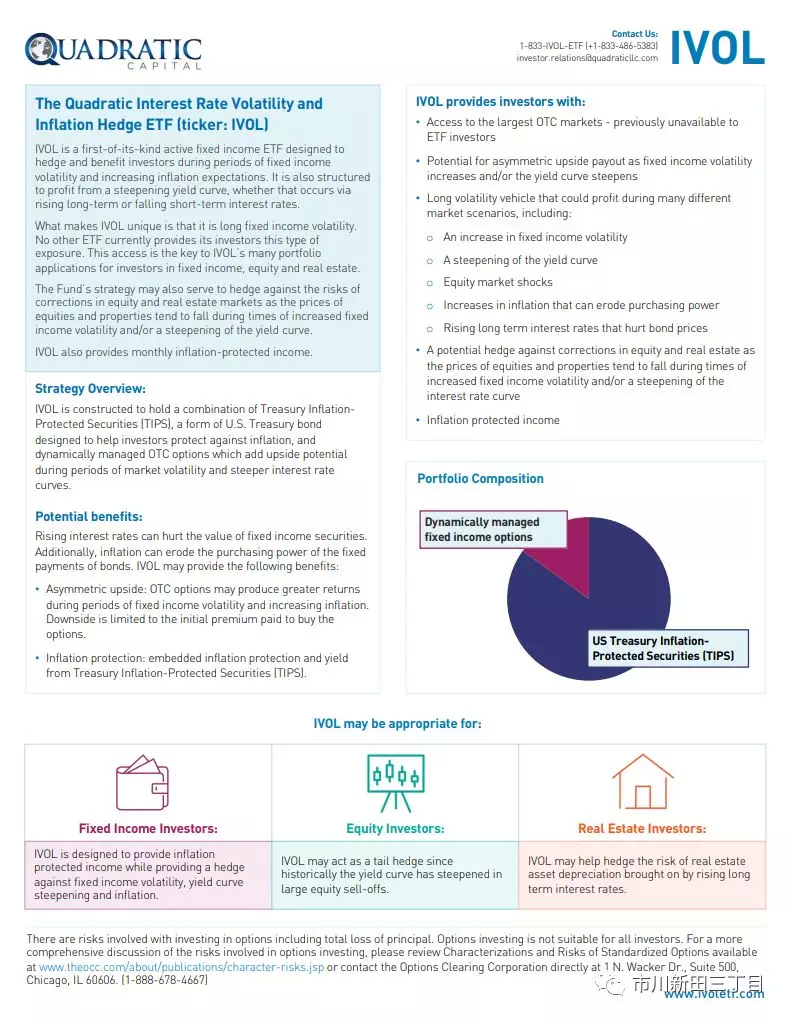

IVOL基金的策略和基本情况介绍请见:www.ivoletf.com/wp-content/uploads/2019/09/IVOL-Factsheet.pdf

IVOL是给看涨美国通胀前景并预测固定收益资产的波动率会上升以及美国国债收益率曲线会走向陡峭化的人士准备的。

尽管对真正看跌债券走势的空头来说,IVOL不那么完美,但还是来看一下这只基金的作用机理,并探讨应如何将该基金与其他工具结合起来以实现其他挂牌交易的交易所交易基金达不到的收益水平。

IVOL的构成

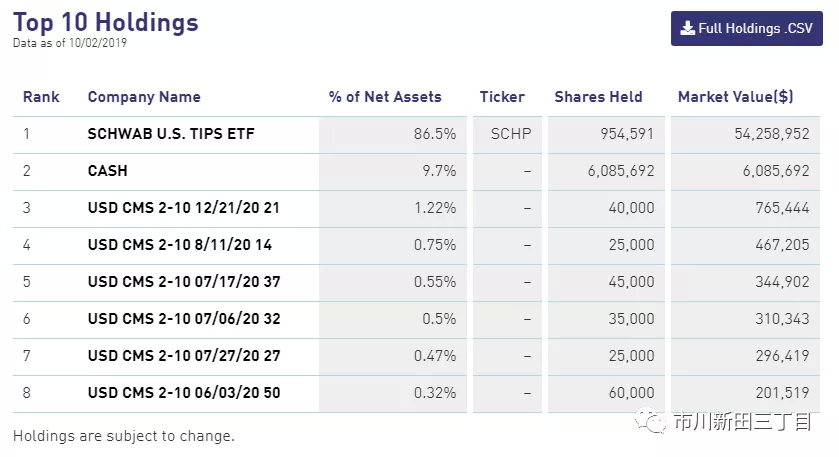

看看IVOL的构成以更好地了解该基金在各种情境下的损益状况,在IVOL的主页上(www.ivoletf.com/ivol-specifications/)每天都会更新该基金的持仓情况,以下是10月3日的头寸:

该基金将大部分头寸都放在Schwab美国通胀保值国债交易所交易基金上,该基金可在二级市场买卖,代码为SCHP。

但继续往下看几行,就会看到一大堆稀奇古怪的代码。

USD CMS 2-10 12/21/20 21?

这是个啥?

把这个代码输入Think-or-Swim交易系统,啥也显示不出来。这是个什么鬼?他们搞了个啥?

下面就将谈到IVOL基金的魅力了,这些代码是场外交易的期权合约,是一般的投资者接触不到的。

这几个期权合约交易的是10年期和2年期美国国债收益率之间的利差走势,日期指的是期权的到期日,最后的数字是以基本点形式报价的行权价。

这些交易肯定没那么好理解,赌国债收益率曲线变陡峭的期权?这些玩意一定不便宜,光那名字听上去就稀奇古怪的。

但实际上,这些期权根本不贵,甚至还很便宜。这也就是为啥眼光独到的宏观策略型基金如Brevan Howard会成立单一目的实体基金专做此类交易的原因了。我早就想参与到这个市场中,但是我没有签过 ISDA协议。当他们在赌国债收益率曲线走势的期权交易盛宴中大快朵颐的时候我却只能在一旁咽口水,我只能通过买卖期货合约的方式掺乎进去。虽然这么样也能让我建立头寸,但我享受不到国债收益率曲线期权波动率很低带来的好处,因而无法获得期权交易那种不对称的收益,直到最近都是如此。 IVOL基金最大的好处在哪?我甚至都不需要自己去做期权交易了, Nancy和她的小伙伴们会替我做,这样更好,因为按我的想法做没准更糟糕。

Quadratic基金公司的交易团队在持续跟踪市场动向并动态交易美国国债收益率曲线期权,这样就可以一直保持期权头寸的伽马值处于目标范围内。这种做法不是买入期权后就放任不管,导致期权的时间价值随着到期日的临近而衰减。 IVOL基金的设计初衷就是保持期权头寸的伽马值在任何时间点和标的资产的任何价位均不变,这就需要对期权投资组合进行主动管理。

如果照我的想法,我会将这只基金的全部头寸用于买入赌美国国债收益率曲线变陡的期权,能看出来我多么喜欢这只基金吧,但问题是这样做的结果是整个头寸损益的波动率会非常巨大。

为了降低损益的波动率,该基金投资组合中的大部分资产被用于买进通胀保值国债。我知道为啥这么做,美国通胀保值国债的实际收益率水平是全球最高的。如果你相信美联储会降息并导致经济增长出现反弹,那么这两者均会导致美国国债收益率曲线走向陡峭化和通胀增速上行,这种情况下IVOL的投资组合就是理想的选择,大胆买入IVOL,然后放心睡觉去吧。

但是,如果你认为下一次大的经济危机将引爆债券市场的行情,那么该投资组合中的通胀保值国债部分可就令人担忧了,我在“如何做多美国的临界通胀率?”这篇文章中解释过我为啥对持有通胀保值国债持有保留意见。

但是我简直爱死 IVOL这个基金仓位中的期权交易部分了,在所有挂牌交易的交易所交易基金里这可是独一份。

有没有其他的方法可以对冲IVOL基金的风险?

有啥解决方案吗?不能因为我在做多债券方面有顾虑就认为我不会买入IVOL。

关于我对做多债券的顾虑,有一个解决方案是对SCHP头寸的风险进行对冲,这样做简单又明了。我们知道IVOL基金的单位份额中所持有的SCHP头寸大概有多少,如果头寸对冲得当,剩下来的就是 IVOL基金持仓中的期权部分。

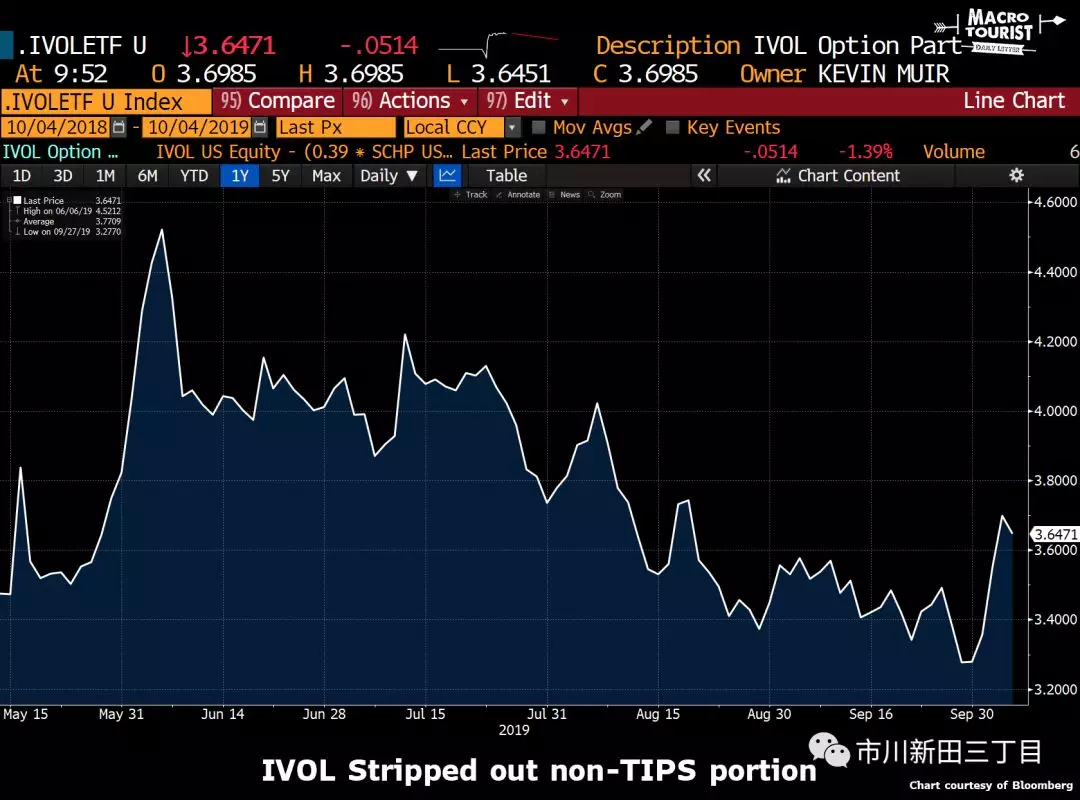

下图就是对冲后的期权损益:

一周以前这个部分的收益很小,随着近期美国国债收益率曲线出现陡峭,IVOL基金中去掉美国通胀保值国债损益后的期权收益大幅上涨。

另一个解决方案是将我关于美国临界通胀率将出现上涨和观点与我对 IVOL基金持仓中期权部分的喜爱结合起来。在IVOL基金的持仓中有86%左右是Schwab公司的美国通胀保值国债交易所交易基金,做多美国临界通胀率等于在做多美国通胀保值国债的同时做空相应数量的普通美国国债。

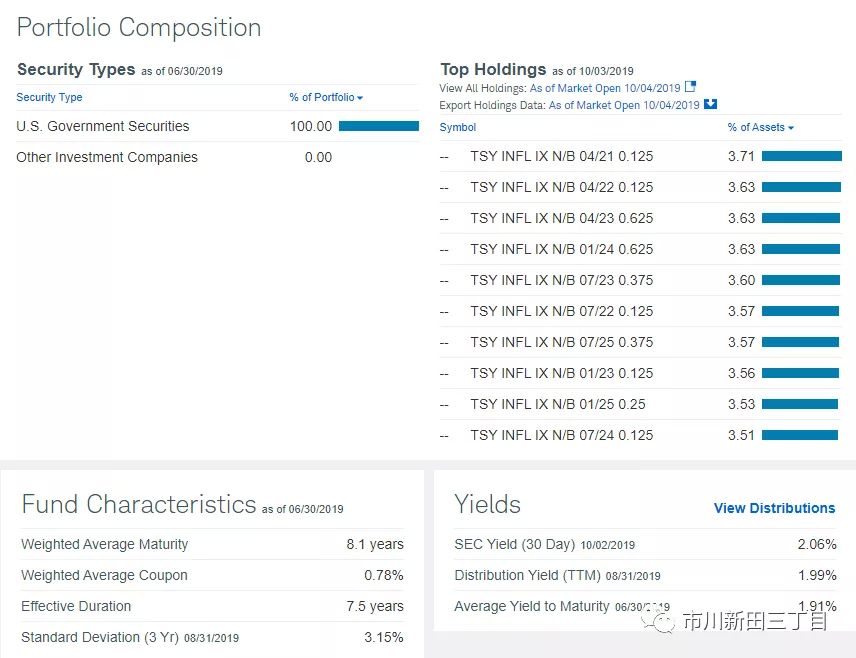

为便于计算,先看一下Scwab公司网站上SCHP基金的构成情况:

这下我就可以将我最喜欢的两个交易放在一起了:在持有IVOL基金的同时做空相当于IVOL基金市值86%的久期为7.5年的10年期美国国债期货,这样就可以赌美国国债收益率曲线走向陡峭和美国临界通胀率上涨,这才是我梦寐以求的交易所交易基金头寸了。

我知道每个人都有自己的想法,彼之甘饴,我之砒霜,这就是市场规律。因此我不认为每个人都想对冲掉IVOL基金中做多通胀保值国债的部分,实际上,那些对IVOL基金感兴趣的人可能应该考虑将其作为均衡投资组合中的固定收益工具部分。

但不管你的偏好是啥,IVOL基金陡值得好好看看,因为该基金中赌美国国债收益率曲线变陡的期权头寸对个人投资者来说是难得的投资机会之一。

扫码下载智通APP

扫码下载智通APP