并购百丽拆分滔搏(06110),高瓴资本的“3倍回报”故事能否兑现?

本文来自微信公众号“亚洲另类投资”,作者:江沣。

2018年上半年,高瓴资本募集了一期新的PE基金——“高瓴基金四期”(Hillhouse Fund IV, L.P.),一些全球鼎鼎有名的机构投资人纷纷“慷慨解囊”,投以重金,比如加拿大退休金计划投资委员会(Canada Pension Plan Investment Board)、旧金山雇员退休系统(San Francisco Employees’ Retirement System)、耶鲁大学(Yale University)。

在众多大型和超大型机构LP的加持下,这期基金的规模达到了106亿美元之巨,超过了KKR此前保持的亚洲最大并购基金的记录,这也使得高瓴资本真正进入了顶级并购基金俱乐部。从对冲基金起家,在早期风险投资和成长期投资上大放异彩,再到发力并购基金,这一跃,对高瓴资本意义非凡。

不过,这期基金的募集成功还有另一个主角的功劳——“一代鞋王”百丽国际(下称百丽)。2017年上半年,由高瓴资本领衔的财团完成了百丽的私有化。

这起港交所史上最大的私有化交易震惊了投资圈。而对高瓴资本来说,此项目若成,它将创造一个前所未有的历史,载入中国并购基金的史册;若败,高瓴资本则可能盛名不再,多年的积累毁于一旦。

在高瓴基金四期的募集过程中,百丽便是被屡屡提及。高瓴资本创始人张磊在其向LP们阐释其投资逻辑和回报预期时,描绘了一个可能会带来的“3倍回报”的逻辑。

这“3倍回报”的来源分别是:其一,交易价格便宜,有一定的套利空间;其二,运动鞋服销售业务的资产质量优质,但受到女鞋业务拖累,整体市值偏低,分拆上市后可获得更市值;其三,科技赋能,通过变革提升资产的价值。

这也大体上与国外成熟市场并购基金的模式和获利来源显得不谋而合,传统并购基金的获利来源也主要是来自于三方面:市场套利(multiple arbitrage)、金融工程(financial engineering)和资产价值提升(EBITDA improvement)。

高瓴资本新一期基金募集成功很大程度上就是依靠对百丽这一项目所讲出的故事。如今,交易完成了大约两年半时间,这个故事是否在按照高瓴资本的剧本发展?

01“第1倍”:低价带来套利空间

美国橡树资本的霍华德·马克斯在《投资最重要的事》中提到,“最重要的不是买好的,而是买得好。”要买得好,价格自然是一个重要的因素。让高瓴资本并购百丽底气十足的是,交易的价格并不高。

2017年4月18日,香港上市公司百丽国际(01880.HK)刊登了一则临时停牌公告。十天后,百丽披露了要约收购公告。以高瓴资本、鼎晖投资以及百丽国际控股的执行董事于武和盛放组成的财团提出私有化要约,收购价6.3港元/股,较百丽停牌前最后交易日的收市价5.27港元溢价约19.54%,总股本84.34亿股,总价为531亿港元。

这一交易的架构完全借鉴了海外并购基金的模式。虽然百丽的整体市值是531亿港元,但在交易执行中,高瓴资本和鼎晖投资的实际出资额当然远远不及此。要约收购需要的现金为453亿港元,而其中,美国银行提供了280亿港元的并购贷款,其余的173亿港币则由高瓴资本和鼎晖投资等财团提供,各家机构分别实际出资多少,并不得而知。

高瓴资本发起这一并购交易时,找到了一个市场低点切入的时机。当时正值女鞋行业的分水岭显现,女鞋市场规模增速开始放缓。而从百丽的情况来看,也正遭遇发展的困境,尤其是以百货商场为主的传统渠道,正面临互联网的挑战和新兴商业业态的挑战。

对于这个上市已10年的“一代鞋王”来说,已有丝丝英雄迟暮的悲凉。市场上的很多机构看到了行业性的问题,也看到了百丽在渠道结构等多方面的压力,百丽股价一蹶不振。百丽上市时,首日收盘市值为670亿港元,而百丽当时的市值已经不到450亿港元。

但是,在高瓴资本、鼎晖投资等资本方的眼里,一个颇有吸引力之处是百丽身上仍然非常良好的现金流,平均每年的净利润能达到30亿元,这无疑是一个很好的并购对象。当然,百丽业务本身也存在可以改善的空间,这也是并购方看重的。

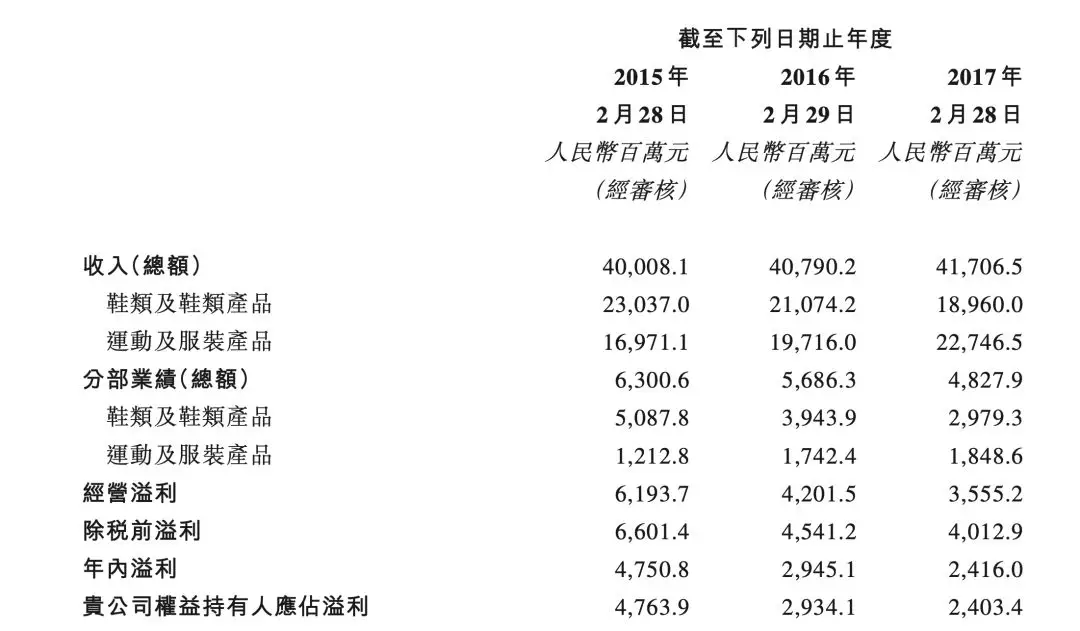

百丽国际私有化前三年的盈利情况

而回过头再来看,高瓴资本当时确实也是买在了市场的相对低点,而不是高点。香港恒生股市从2016年年底开始复苏,高瓴资本等正式提交私有化方案时,正处于从底部逐步抬升的早期阶段,恒生指数约24000点附近。而一年之后,恒指摸高至33484点的高点,相比上涨了40%。即便从2018年4月份开始,香港股市开始下调,其后也起伏不断,但整体上来说,恒指的最低点并没有到跌到过私有化百丽时恒生指数的点位。

尽管此后市场起伏不断,但至今恒指未跌破私有化时的水平

而放在百丽的要约收购对价来看,同样并不算上高。私有化的价格为6.3港元/股,较公告前最后交易日、过去30日均价分别溢价了19.54%和21.47%。数据显示,在该交易前的五年中,在香港以协议计划进行的所有私有化交易中,较最后交易日和过去30日均价的溢价中位数分别是32.38%和45.05%。这说明,同过去多年香港市场上私有化交易的整体溢价相比,私有化百丽的溢价是明显偏低的。

所以,从这几个简单的维度来看,高瓴资本在私有化百丽时,选择了一个比较不错的时机,行业和公司都处于低谷,市场整体估值也较低,而交易中给予的溢价也并不高,让资本方看到了一个套利的空间。这即是高瓴资本认为能够获得“3倍回报”中的其中之一。

从这个角度来看,高瓴资本在并购标的的选择、方案的设计和交易价格设定方面,把握到位,为项目的成功奠定了一个重要基础。

02“第2倍”:分拆优质资产

在高瓴资本推出私有化方案时,很多业内人士便已经揣测其有可能分拆百丽的部分资产单独上市,而这也是并购基金惯用的策略。

所谓的分拆出售策略,是并购基金在收购一个标的项目之后,将标的项目的不同业务单元进行分拆,寻求单独上市或出售,以获得更好的回报。这一策略的核心在于,标的的分拆后的市场价值大于现有价值。

毫无疑问,高瓴资本早就看到了百丽运动服饰的独特价值并做好了拆分的计划。

百丽的业务主要分为两大板块,一是鞋类产品类,以女鞋为主,另一板块是运动服饰部分。就在鞋类业务出现开始下滑时,运动服饰业务则一直保持着增长,2016财年和2017财年收入同比分别增长了17.2%和15.4%,净利润同比分别增长了43.7%和6.1%,

百丽国际私有化前几年的业务表现

而从整体的贡献度来看,运动服饰业务已占据了百丽的“半壁江山”。但事实上,当时的投资者是把百丽当成一个整体来看待,即便运动服饰业务发展良好,但女鞋业务依然“拖累”了百丽的整体业绩,这就会让投资者对整个公司价值大打折扣,百丽股价的低迷也是自然。一部分资产出现问题,而另一部分资产非常优质,这就是一个可以采用分拆策略的极佳并购对象。不过,百丽市值巨大,这已经决定了这只会是大玩家的游戏。

10月10日,分拆自百丽的体育用品经销商滔搏(06110)国际控股有限公司(下称滔博)正式在港股上市。这成为了高瓴资本并购百丽后的一个阶段性事件。

滔博上市文件披露,百丽的这一运动服饰业务在私有化之后也同样保持增长,收入由截至2017年2月28日止年度的216.9亿元增加至截至2019年2月28日止年度的325.6亿元,复合年增长率达22.5%,净利润从13.2亿元增加至22亿元,复合年增长率为29.2%。

滔博上市后也表现良好,上市首日收盘价为9.25港元/股,较开盘价上涨8.82%,总市值是574亿港元,仅这一块业务的市值已经超过了当时私有化百丽时的市值。这证明了分拆策略的成功,高瓴资本期望的“第2倍”回报也从假设变成了现实。

不过,据一位LP称,由于受市场环境等因素的影响,滔博的上市进度比预期中稍晚半年左右,这或会对IRR带来一定的影响。

03“第3倍”:科技赋能,成色到底有几分?

买得便宜、顺利拆分资产,这逐渐让高瓴资本的预期目标实现了2/3。而剩下的“第3倍”回报——科技赋能,倒还难以完全有定论。

科技赋能已经成为高瓴资本这几年对外所打造的金字招牌,高瓴资本直接“接盘”了美丽说的IT团队,并在此基础上搭建了一个庞大的投后管理团队,专门百丽等重大项目赋能。

而在百丽这个项目上的具体举措,也已经有诸多的信息。

张磊曾公开表示,高瓴资本应对百丽困境的挑战有两大策略:一是开发终端赋能工具,二是重新定位店长与店员,挖掘其潜力。比如,百丽的线下渠道,每天试穿的人数60-100万,每天购买的人数30万-50万,复购率25%。从这样漏斗的模型重新回顾公司的发展,他们认为能够用科技的力量提高效率。此外,针对销售过程中的这些问题,通过数据来分析,就能够大幅度提高效率。

在滔博中,也能找到一些高瓴资本科技赋能的方式。滔博称,技术赋能主要体现在赋能前线员工、数字化促进门店运营和优化商品管理三个方面。

在高科技赋能方面,究竟失效如何,现在还缺乏全面的信息,难以下定论。不过从一些局部的表现来看,似乎也正在朝着高瓴资本预期的方向发展,比如从滔博的单店绩效上来看,这几年就出现了明显的提升。

此外,在此前让百丽鞋业业务陷入困境的渠道方面,百丽确实已经做出了大幅的变革。百丽积极布局主流电商平台,线上业绩进步明显。公开信息显示,2015至2018年,百丽线上销售额同比增速分别为32.3%、53.7%、52.3%,增长迅猛,在2018年,百丽线上销售额达41亿元。

这些迹象表明,高瓴资本所讲述的“3倍回报”故事离现实越来越近,换句话说,高瓴资本在百丽项目上,成功的概率已经越来越高。因此,或许可以预期的是,并购百丽一案会成为中国并购基金史上最精彩的案例,而高瓴资本的神话还将继续。

扫码下载智通APP

扫码下载智通APP