为什么说美股IPO市场还会继续繁荣下去

本文源自微信公众号“基岩资本”。

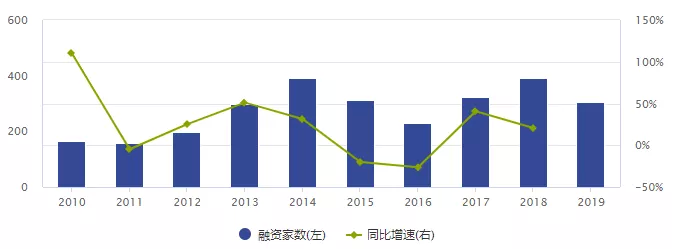

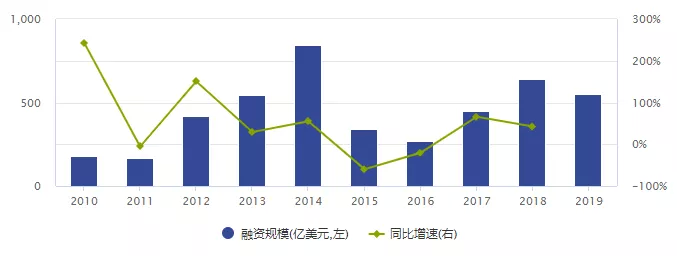

美股IPO数量与募资规模处于稳定增长期

近年来,受益于美股市场较为宽松的上市标准以及最长牛市等良性环境,每年有数以百计的优秀企业涌入美股市场,促进了美国IPO市场的繁荣。回顾前三个季度,今年美股IPO数量和募资规模依然活跃。

由于受到美国政府停摆等政策性影响,今年一季度美股上市IPO公司数量明显放缓,全美上市IPO公司(不含OTC)总计75家,同比下降19.35%,随着IPO公司数量的下降,2019年一季度IPO融资规模也相应减少,全季度IPO共计融资仅78.07亿美元。

第二季度美股IPO呈现井喷式上涨,IPO公司数量再创新高达到116家,由于IPO市场的火爆,二季度多家公司上调了目标发行价,同时UBER的加入为第二季度贡献了81亿美元的资金规模,使得2019第二季度无论从IPO数量,交易量还是融资规模来看,成为了近20年来最活跃的一个季度。

历来第三季度是IPO淡季,由于大多美国投资机构的高管会选择在7月、8月休假,所以大多企业不会将IPO时间定在三季度,往年三季度美股IPO公司数量、募资规模都呈环比下降趋势。不过也有一些独角兽在三季度登陆,例如美国牙齿矫正公司SmileDirectClub。较二季度IPO市场的火爆行情,三季度IPO公司数量和融资规模均有所放缓,IPO公司为85家,融资规模为137.47亿美元。

表1.近年美股IPO融资家数

表2.近年美股IPO融资规模

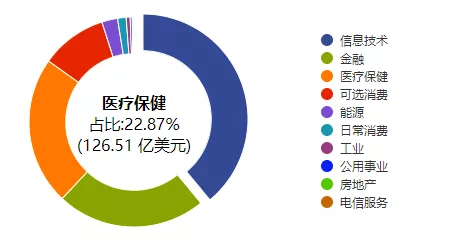

从行业上来看,今年募资规模最多的三个行业为:信息技术215.96亿美元、金融127.13亿美元、医疗保健126.51亿美元。实际上,由于市场将空白支票(SPAC)类公司的IPO也归入了金融行业的范畴,造成了分类上金融行业的上市公司数量、募资规模排在前列,这类公司成立的目的,就是为了使用募集到的资金,在未来收购其他行业公司从而获取收益,所以其本质上与传统金融企业有所区别的。剔除这类公司,信息技术、医疗保健、可选消费三个行业依然是美股IPO的“三驾马车”,高新科技板块的企业受益于良好的市场前景和研发实力,当然也有融资的需求,扎堆上市也不足为其。

表3.今年美股IPO行业分布

新股IPO收益依旧可观

美股IPO市场一直以来火热的原因,最重要的还是丰厚的回报率。从美股当前估值、美国经济基本面稳定以及消费旺季来临等几个因素来看,中短期内美股并无暴跌之虞。

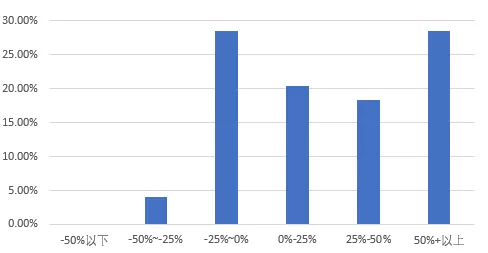

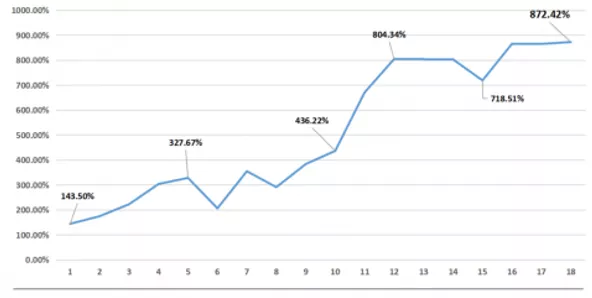

纵观2019年美股IPO市场表现,数据显示,截至前三季度,今年美股IPO企业的平均回报率超过30%,几乎是标准普尔500指数的两倍。据基岩研究院数据,TMT行业多达28.57%的新股今年IPO前三个交易日获得了超过50%的涨幅,67.32%的新股前三个交易日获得了正收益,人造肉第一股Beyond Meat更是在短短两个月之内股价翻了十倍,可以说,在美国上市的科技股有很大概率能够取得2-3倍的涨幅。如果仅统计中概股,即便是在政策环境劣处于不确定性的背景下,若以IPO首日收盘价涨幅计算,新股累计收益达872.42%,期间虽出现如万达体育、如涵控股等上市首日破发情况,但在新股整体上涨概率大于破发概率,上涨幅度远高于破发幅度。

表4.今年前三季度新股收益率占比

表5.今年前三季度新股涨幅前5

表6. 今年前三季度中概股IPO累计收益率

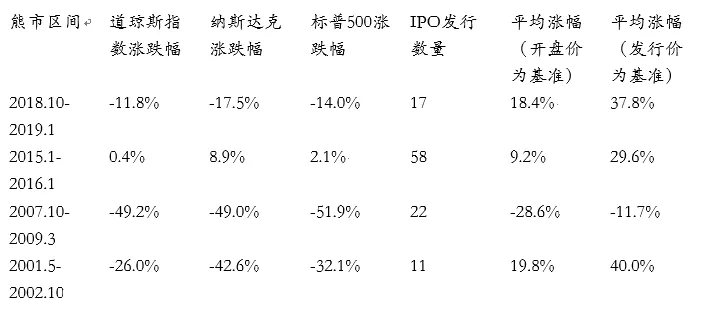

从另一方面看,即使在市场环境较差的情况下,新股IPO 依旧能够保持强劲的表现。我们统计了2000 年以来美股的4 次回调发现,其中仅有2008 年进入危机期间美股IPO平均收益为-11.7%,而其余几次均获得相当可观的收益。以发行价为基准,在历次下行周期中,新股IPO 的相对涨幅平均数均在30%以上。在个别年份如2001年,相对涨跌幅甚至到达80%以上。

表7. 美股四个主要的下行周期中,IPO公司的表现

具体来看,2001年到2002 年在美国上市的公司中,当时以传统产业为主,涨幅最高的是石油与天然气勘探行业的WCP,上市后累计一个月涨幅超过110.0%,遥遥领先与同期大盘。2008年金融危机期间,IPO企业仍是集中在传统行业,部分科技企业开始登陆美股,绝对涨跌幅最高的为教育服务行业的LOPE,上市后累计一个月涨幅为57%,相对涨跌幅最高的为金融交易所与数据行业的MSCI,涨幅为49.5%。

从2015年开始,在美国上市的企业类型由传统向高科技转变,在2015年的回调盘整行情中,生物科技行业开始崭露头角,收益率最高到是BPMC,上市后累计一个月涨幅高达75.7%。最近的一次回调发生在去年四季度,此时上市的主要企业同样集中在高新科技领域,表现最好的TWST涨幅相对涨跌幅接近60%。

由此可见,即使在美股行情出现回调的情况下,企业赴美上市的热情始终有增无减,同时由于新股的热度,绝大多数的企业在上市初期回报率领先于美股大盘。不过,也要注意的是,随着的美股IPO市场持续的繁荣,不少市场预期较好的独角兽公司估值出现了较大幅度的上升,火爆的市场情绪很容易让人忽略风险,过高的估值是其上市破发、走势下行的定时炸弹。想借助短线操作从中套利难度是很大的,市场炒作继续推高的情况下风险就会持续累积。

新股IPO收益依旧可观

除了可观的收益率,充足的独角兽供应、题材和股票的稀缺性,以及上市政策等因素也是这一趋势将持续下去的原因。

首先,近几年美股IPO的繁荣很大程度上都来自于独角兽企业的蜂拥而至,他们在金融危机后迅速崛起,依靠风险投资,有效吸收经济复苏带来的稳定增长福利及政策福利后,培育较为成熟的独角兽企业纷纷选择上市,比如Uber、Airbnb、Palantir Technologies、Lyft、Pinterest可谓是今年最受关注的美股IPO公司。

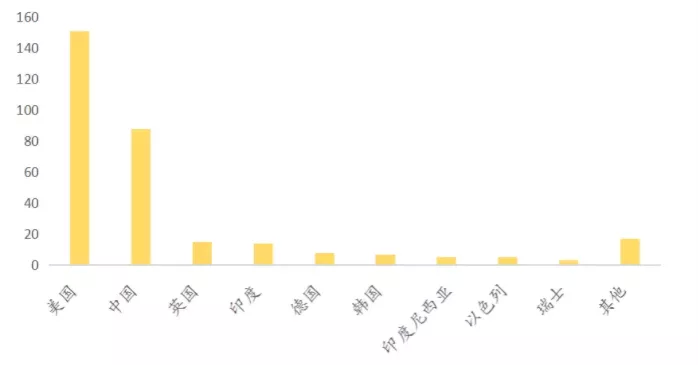

根据IC Insight数据显示,全球独角兽数量再创新高,截至2018年年底,全球独角兽总数达到了313家,其中美国占据88席,而对于估值超过100亿美元的超级独角兽企业而言,全球共有22家,其中美国就占到12家。从企业估值来看,全球平均估值为40.3亿美元,其中很大程度还是依靠中国独角兽企业的高估值拉动的,整体而言,独角兽企业的IPO储量为美股IPO提供了充足的供给。

表8.2018年世界独角兽分布

其次,当前美股的估值方式更看重的是企业的成长性,独角兽企业们势如破竹般的增长态势正好瞄准了投资者这一心态。正如上文提到的“不少市场预期较好的独角兽公司估值出现了较大幅度的上升”,实际上这些企业尚未实现盈利甚至亏损还在扩大,但从新股IPO的市盈率来看,投资者为这样的预期收入支付了甚至20-30倍的价格,投资者更关心的是增量回报而非风险。

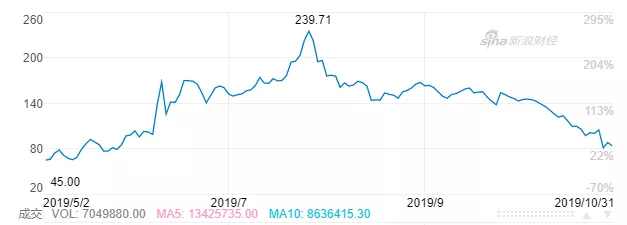

在成长性稀缺的同时,具有题材稀缺性的股票在今年的美股IPO中表现也很强势,最典型的例子就是人造肉行业的Beyond Meat,Beyond Meat就胜在人造肉概念的稀缺性。稀缺性带来的是垄断的可能性,垄断意味着超额利润,稀缺性股票在市场预期向好的态势下,通常上市表现都不会太差。

表9. Beyond Meat股价走势图

此外,稀缺性因素中还有一个需要考虑的重要的因素,即股票的稀缺性。在新上市的企业中,很多企业发行流通的股票数量其实很少,并且很大规模是由自己先前股东持有,真正开放给市场投资者机会的很少,如果这些企业有广阔增长空间或出色的基本面,市面上股票供不应求的情况就很容易出现,而为了获取这只股票,投资者就不得不付出更高的溢价。

以Zoom的IPO发行为例,其IPO发行的股份仅仅占到稀释过后股份的8%,而其出色的盈利水平又吸引了大量投资者涌入,水涨船高,股票价格在今年4月上市后,两个月内飙升100%。

表10.Zoom股价走势图

最后,政策的调整和激励为企业创造了良好的上市环境。纳斯达克通过修改上市条件吸引了众多的优质科技公司,增加了差异化的上市条件并精准分层,对于很多未能实现盈利的独角兽公司创造了上市的可能性。而纽交所为了争抢独角兽,推出了直接上市(DLP)的全新模式,即允许企业直接向公众发售从而越过承销环节从而节省巨额的承销成本。相较于传统的IPO模式,DLP开放了对于现有股东“锁定期”的限制,现持股东可以一次性抛售所有股票。种种政策都显示了美国市场希望鼓励更多企业赴美上市的政策趋向。

扫码下载智通APP

扫码下载智通APP