天风证券:宏观环境利好保险股,政策环境利好券商股,非银迎来较好配置时点

本文来自微信公众号“新锐视角看金融”。

摘要

投资要点:1)券商板块再度迎来利好政策。证监会拟松绑主板和创业板的再融资规则,并规范科创板再融资。证监会批准上交所、深交所上市沪深300ETF期权,中金所上市沪深300股指期权。我们判断2020年证券行业将迎来政策利好与业绩双改善,龙头券商将直接受益。2)保险方面,2020年开门红有望好于去年同期(储蓄型产品吸引力提升、开门红准备的节奏好于去年);2020全年保费增长亦有望迎来改善(年金险和保障险销售的共振效果;2020年产品竞争或将有所收敛;销售队伍的转型成果初显)。我们判断4季度保险股“估值切换”将从个股行情转向普涨行情。

非银重点推荐:华泰证券(06886)、中信证券(06030)、海通证券(06837)、国泰君安(02611);中国太保A/H(02601),中国人保H、中国人寿(02628)、中国平安(02318)。

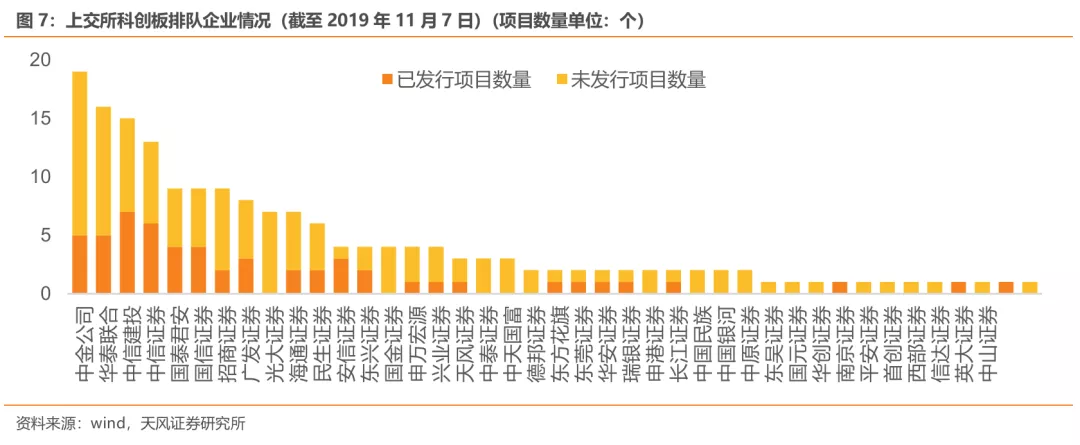

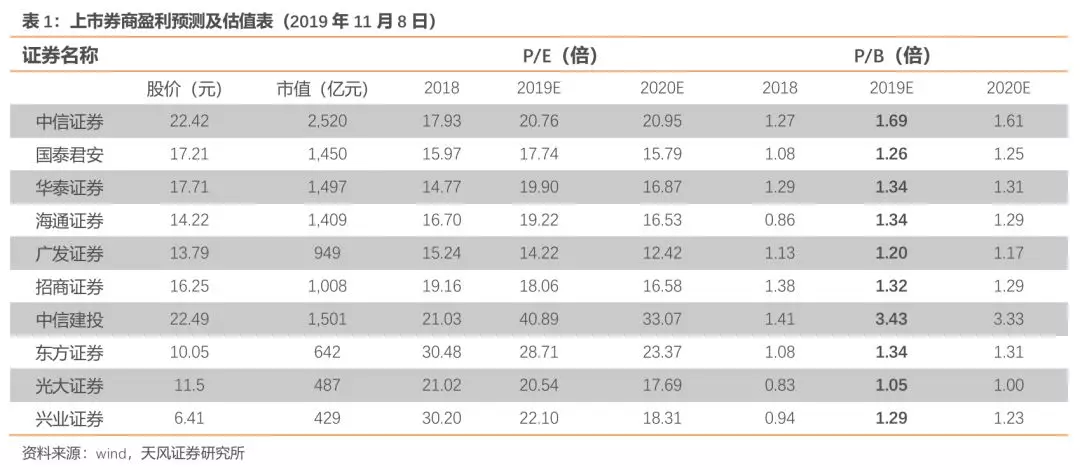

证券:建设规范透明开放有活力有韧性的资本市场,将显著提升龙头券商的ROE。1)11月以来市场活跃度环比改善,券商将直接受益。11月日均成交金额4477亿元,环比+5.4%。两融余额大幅回升至9724亿元,19年至今两融日均余额为8984亿元,较18年下降147亿元。上交所共受理175家企业的科创板注册申请,中金公司19家、中信建投16家、华泰证券16家、中信证券13家。2)证监会拟松绑主板和创业板的再融资规则,并规范科创板再融资。此次主板和创业板松绑的内容包括:非公开发行对象扩容、放松锁定机制、适当下调定增价格下限、延长批文有效期、优化减持规模,针对创业板则特定降低发行条件、取消资产负债率要求和放松资金使用要求等。我们判断2020年将是股权融资大年,政策松绑将驱动业务规模回升,假设2020年再融资规模回升至1-1.2万亿水平,预计将给券商带来超过35-50亿元的收入增量,占营业收入比重约2%。3)证监会正式启动扩大股票股指期权试点工作,按程序批准上交所、深交所上市沪深300ETF期权,中金所上市沪深300股指期权。股票股指期权是管理股票现货投资的基础性风险管理工具,扩大股票股指期权试点有利于健全多层次资本市场体系,完善市场功能,吸引中长期资金入市,增强市场内在稳定性。金融开放提速的背景下,2020年衍生品有望持续扩容。4)自营与经纪业务下滑导致上市券商10月业绩环比下降,低基数效应下同比增速扩大。我们统计范围内的36家上市券商10月的净利润为49亿元,环比下降28%,同比大幅增长108%。1-10月累计净利润为750亿元,同比增长54%。2018年的低基数以及政策边际改善将驱动相关业务复苏,我们预计四季度上市券商业绩仍将维持高增长。5)资本市场改革政策对于券商估值的提升有着较长时间的积极影响,我们长期看好证券板块的投资机遇。行业平均估值1.91x PB,大型券商估值在1.1-1.7x PB之间,行业历史估值的中位数为2.5x PB(2012年至今)。重点推荐华泰证券、中信证券、海通证券、国泰君安。

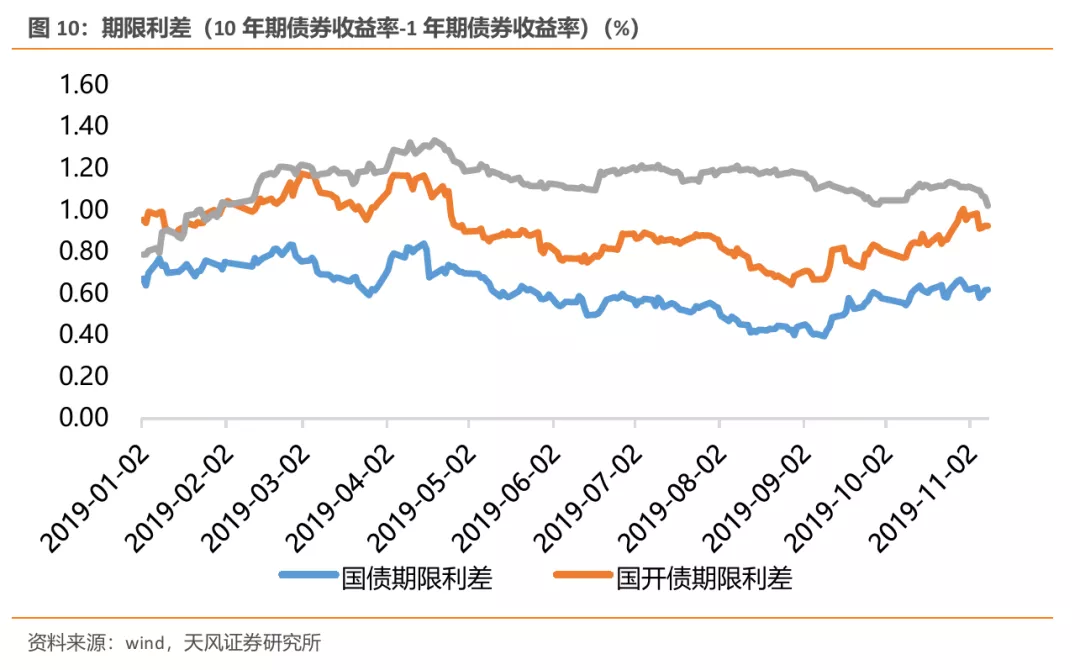

保险:2020年保费预期改善,保险股“估值切换”行情继续。1)2020年开门红有望好于去年同期,主要原因在于:①外部环境利好年金险销售,如银行理财产品收益率大幅下降;②我们预计各公司会更好的平衡今年4季度和开门红的业绩。2)2020全年保费增长亦有望迎来改善,主要基于以下判断:①年金险和保障型产品销售具有共振效果。②针对重疾险产品的监管政策值得期待,2020年产品竞争或将有所收敛。③2019年各上市公司在新的管理层领导下,在发展战略、管理机制、组织架构、销售队伍、产品结构等方面进行转型,转型将在中长期发挥作用,2020年转型成果初显或能使部分公司走出“底部”。3)监管方面,对外开放进一步加速。国务院近日印发《关于进一步做好利用外资工作的意见》,包括:减少外国投资者投资设立保险业机构和开展相关业务的数量型准入条件;取消外国保险经纪公司在华经营保险经纪业务的经营年限、总资产要求,扩大投资入股外资保险机构的股东范围;允许外国保险集团公司投资设立保险类机构,继续支持按照内外资一致的原则办理外资保险公司及其分支机构设立及变更等行政许可事项。代理人管理或将进一步精细化。银保监会摸底国寿平安等14家险企营销员分类分级管理情况,预计将在调研基础上推出相关政策。4)短期利率预期好转。截至11月8日,10年期国债收益率为3.28 %,本周上涨0.08bps,本月上涨13.54bps。5)截至11月8日,平安、国寿、太保、新华的2019年PEV分别为1.33、1.05、0.84、0.76倍,2020年PEV分别为1.11、0.91、0.72、0.66倍。重点推荐:中国太保(估值极具吸引力,寿险队伍转型成果可期,发行GDR短期对股价的压力缓解)、中国人寿(2020年开门红及全年NBV增速有望最高,制度改革进行时)、中国平安、人保集团H(财险综合成本率处于下降区间,寿险和健康险NBV和EV均迎来向上拐点,价值严重低估)。

风险提示:市场低迷导致业绩及估值双重下滑、政策落地不及预期;长期利率下降超预期。

1.券商重要数据

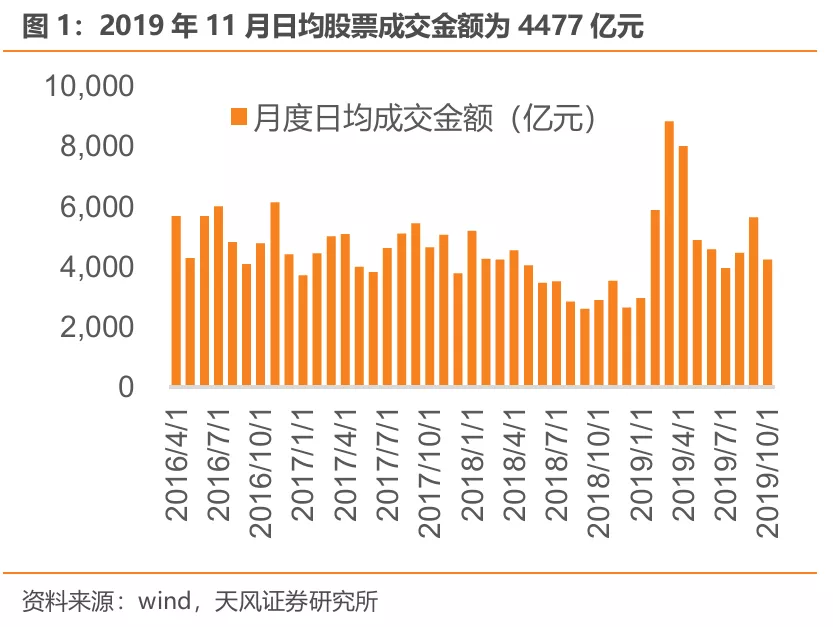

1) 本周日均股票成交额为4502亿元(上周4381亿元),单周环比增长2.78%,市场交易活跃度走高;2019年至今,两市日均成交金额5309亿元,同比上年增长43.83%。2019年11月日均成交金额4477亿元,环比5.36%。

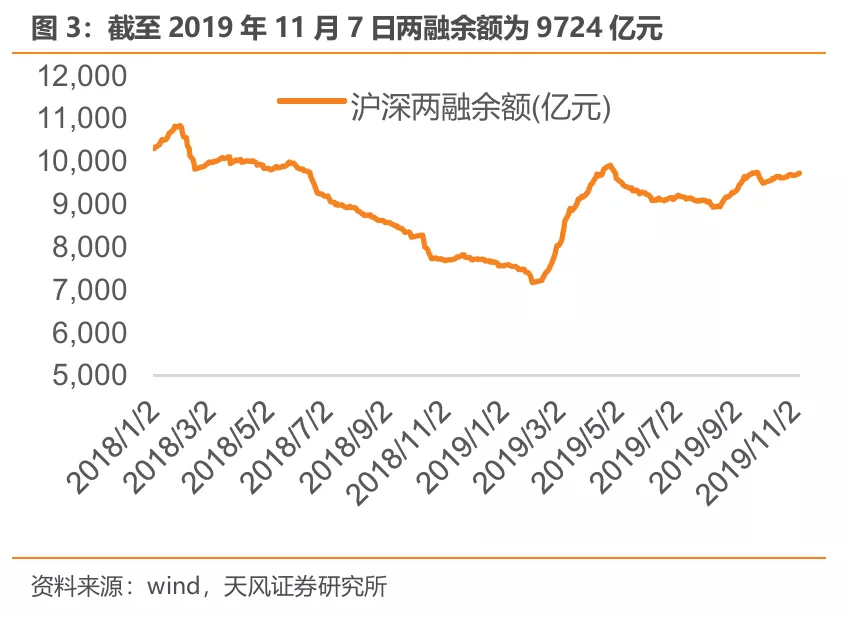

2) 融资融券:截至2019年11月7日,两市融资融券余额为9723.85亿元,较2018年底上升2,166.05亿元;两市的融资余额为9580.85亿元,融券余额为142.99亿元。2019年至今两融日均余额为8,984.31亿元,2018年全年日均余额为9130.90亿元。

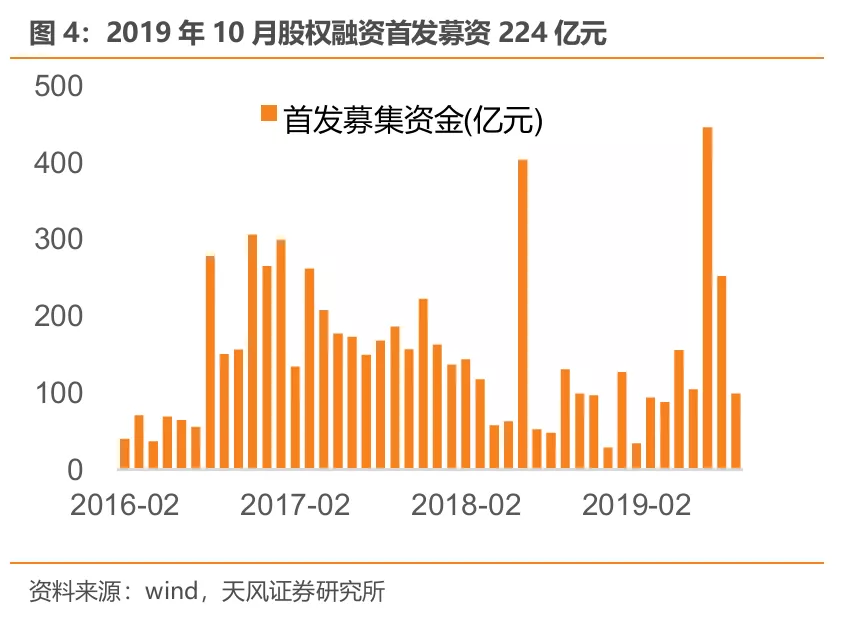

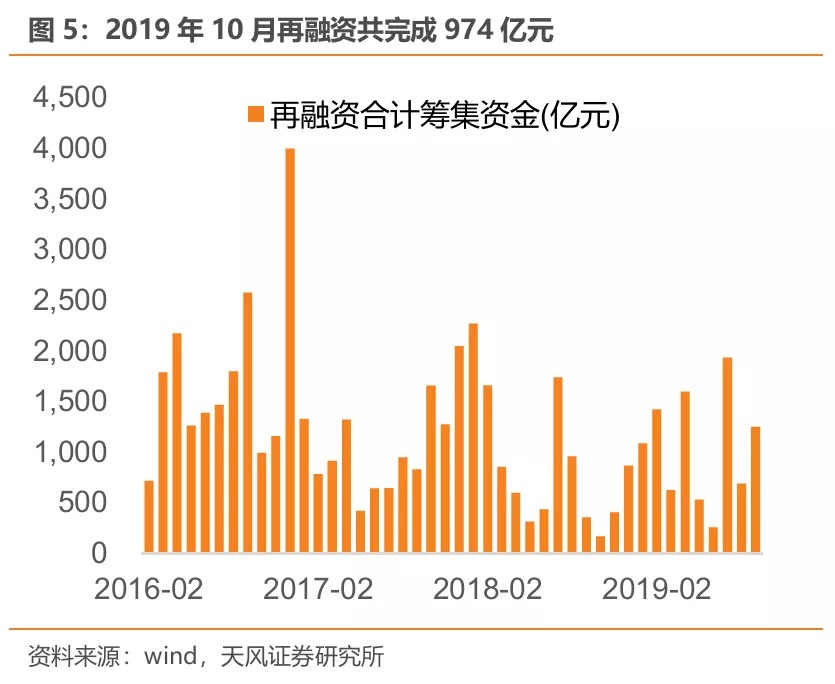

3) 投行业务:2019年10月,IPO、再融资规模分别为224亿元、974亿元,分别环比+126%和-22%。2019年3季度,IPO、再融资规模分别为797亿元、3867亿元,同比+245%和+27%。2019年10月债券承销金额为5939亿元,环比-14%。

4) 科创板:截至2019年11月7日,上交所共受理175家,相比10月18日增加10家(力合微、震有科技、微创网络、国盛智科、博汇科技、键凯科技、敏芯股份、三生国健、路德环境、恒誉环保);其中已问询(含已回复)49家,提交注册15家,注册生效64家,中止审查11家,终止审查14家。保荐机构方面,中金公司19家、中信建投16家、华泰证券16家、中信证券13家,项目储备靠前。

5) 股票质押:股票质押规模整体保持平稳,截至2019年11月8日, 市场质押股数5957.11亿股, 市场质押股数占总股本8.92%, 市场质押市值为45659.55亿元;截至2019年11月8日, 大股东质押股数6009.34亿股, 大股东质押股数占所持股份比7.52%。大股东未平仓总市值23069.16亿元, 大股东疑似触及平仓市值22682.82亿元。

2. 保险重要数据

6) 截至2019年11月08日,10年期国债和国开债到期收益率分别为3.28%、3.71%,本周分别上涨0.08bps、下跌0.48bps;国债和国开债期限利差分别为0.62%、0.93%,本周分别上涨0.05bps、下跌4.79bps;1年期和10年期企业债信用利差分别为0.60%、1.01%,本周分别上涨0.75 bps、下跌8.47bps。

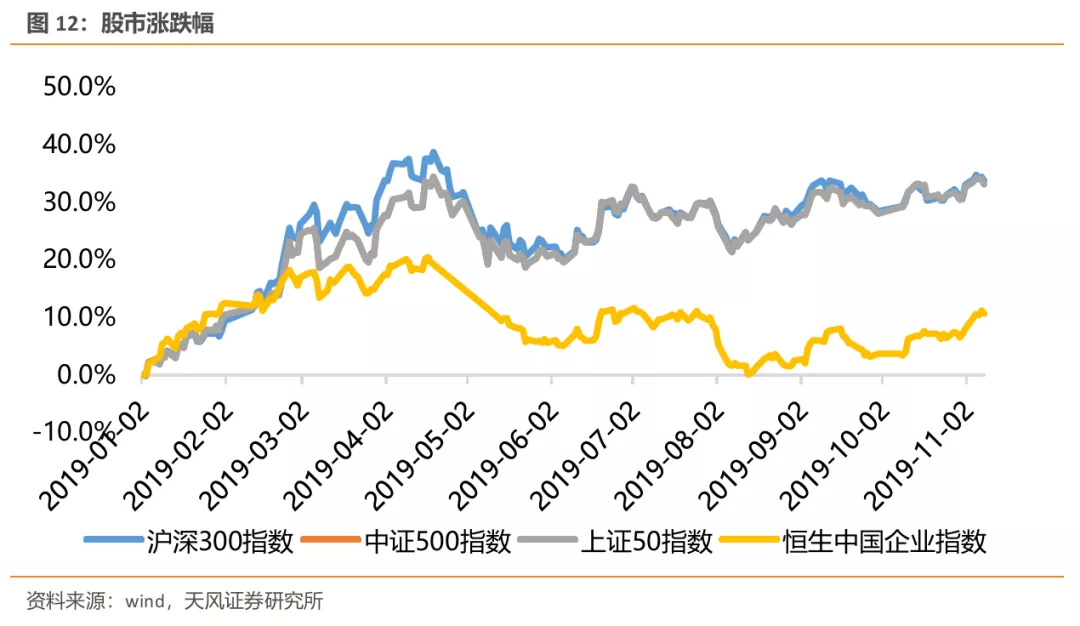

7) 截至2019年11月08日,沪深300指数和恒生国企指数本周分别上涨0.52%、2.45%,较年初分别累计上涨33.8%、10.7%。

8) 截至2019年11月08日,中债总全价指数、国债总全价指数和企业债AAA全价指数本周分别上涨0.12%、0.04%、0.17%,较年初分别累计下跌0.46%、0.95%、上涨0.05%。

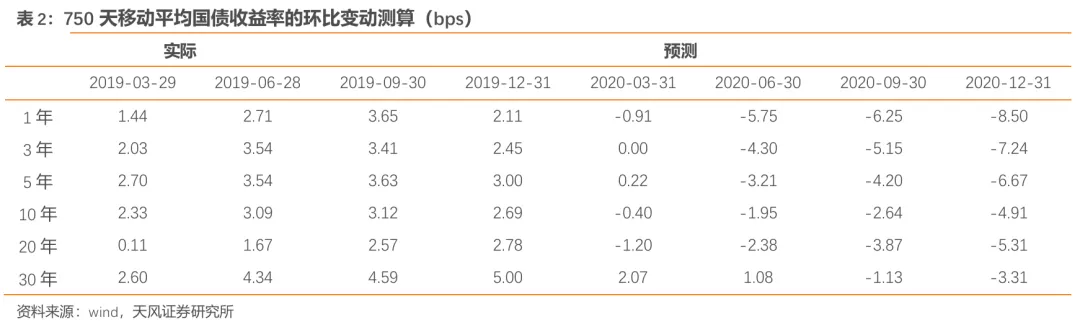

9) 预计2019年4季度 10年期750天移动平均收益率曲线将环比上升2.69bps。

扫码下载智通APP

扫码下载智通APP